الفريق الغامض الذي سيطر على Solana لمدة ثلاثة أشهر، هل سيطلق عملته على Jupiter؟

بدون تسويق وبدون الاعتماد على رأس المال الاستثماري، كيف تمكنت HumidiFi من الفوز بحرب صناع السوق الذاتيين على شبكة Solana خلال 90 يوماً؟

فريق مجهول لا يملك موقعًا رسميًا أو مجتمعًا، تمكن خلال 90 يومًا من الاستحواذ على ما يقارب نصف حجم التداولات التي حدثت على Jupiter.

ولفهم هذا المشروع الغامض بشكل أعمق، يجب أولاً أن ندخل في ثورة التداول على السلسلة التي تحدث بهدوء على Solana.

إجمالي حجم التداولات التي عالجتها HumidiFi يمثل 42% من حجم تداولات Jupiter

المصدر: Dune, @ilemi

كيف تعيد AMM الذاتية بناء التداول على السلسلة

في سياق AMM، يشير تدفق الأوامر السامة إلى المضاربين ذوي التردد العالي الذين يستخدمون الاتصال منخفض الكمون والخوارزميات المتقدمة لاقتناص فروقات الأسعار بسرعة، وتسوية الفارق بين الأسعار على السلسلة وأماكن اكتشاف الأسعار (عادةً بورصات مركزية مثل Binance)، حيث يتحمل المتداولون ومزودو السيولة وصناع السوق على السلسلة في النهاية الأرباح التي يأخذها هؤلاء المضاربون.

في الأسواق المالية التقليدية التي تستخدم دفتر أوامر مركزي (CLOB) لمطابقة التداولات، يمكن لصناع السوق المحترفين التعامل مع تدفق الأوامر السامة بطرق متعددة (مثل تعديل الفارق السعري أو إيقاف التسعير). يمكنهم تحليل أنماط تدفق الأوامر للتعرف على المتداولين ذوي الأفضلية المعلوماتية وتعديل عروض الأسعار وفقًا لذلك لتقليل الخسائر الناتجة عن "الاختيار المعاكس". لذلك، اختار صناع السوق الذين يعملون على Solana بشكل طبيعي DEXs مثل Phoenix التي تعتمد على CLOB. ومع ذلك، خلال فترة "جنون الميم" على Solana بين 2024 وبداية 2025، عانى الشبكة من ضغط غير مسبوق، وغالبًا ما لم يتمكن صناع السوق من إرسال أوامرهم إلى السلسلة، كما أن تحديث الأسعار كان يتطلب استهلاكًا كبيرًا من وحدات الحوسبة المكلفة، مما أدى إلى ارتفاع حاد في تكاليف صناع السوق.

هذه المشكلات العملية المعقدة دفعت مجموعة من أقدم صناع السوق في AMM إلى إعادة التفكير جذريًا في كيفية عمل السوق على السلسلة، وبدأت بنية سوق ثورية جديدة في الظهور.

يُطلق على هذا النموذج الجديد اسم "AMM الذاتية" (Prop AMM)، وهدفه توفير سيولة أكثر كفاءة بفارق سعري أقل على السلسلة، مع تقليل مخاطر الاستغلال من قبل المضاربين ذوي التردد العالي إلى الحد الأدنى.

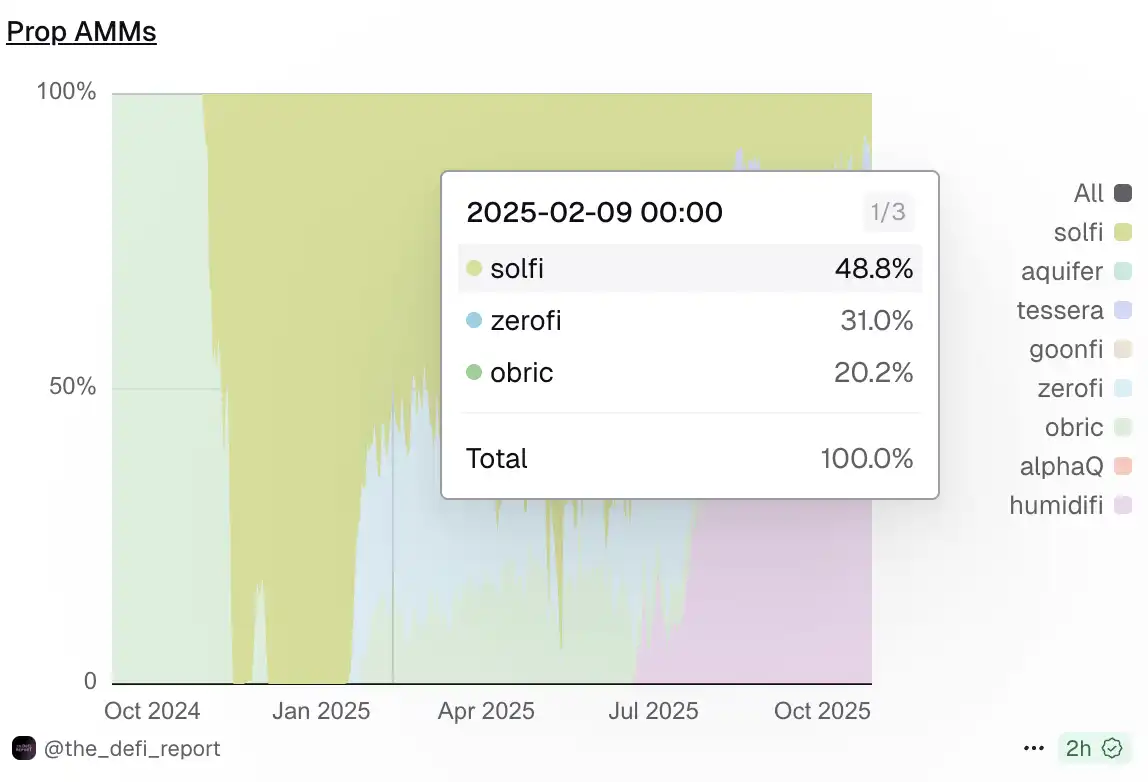

SolFi وZeroFi وObric هم "الثلاثة الكبار" الأوائل في مجال AMM الذاتية، حيث لا يعلنون عن واجهات عقودهم بشكل علني، بل يقدمونها مباشرة إلى مسارات التداول الرئيسية مثل Jupiter، ويطلبون من Jupiter توجيه الأوامر إلى AMM الخاصة بهم. هذا التصميم يجعل من الصعب للغاية على المضاربين المحترفين الخارجيين مثل Wintermute التفاعل مباشرة مع العقود، لأنهم لا يستطيعون فهم أو توقع منطق التداول، مما يمنع استبدال عروض الأسعار من قبل صناع السوق ومشكلة "الاختيار المعاكس" من قبل ذوي الأفضلية المعلوماتية.

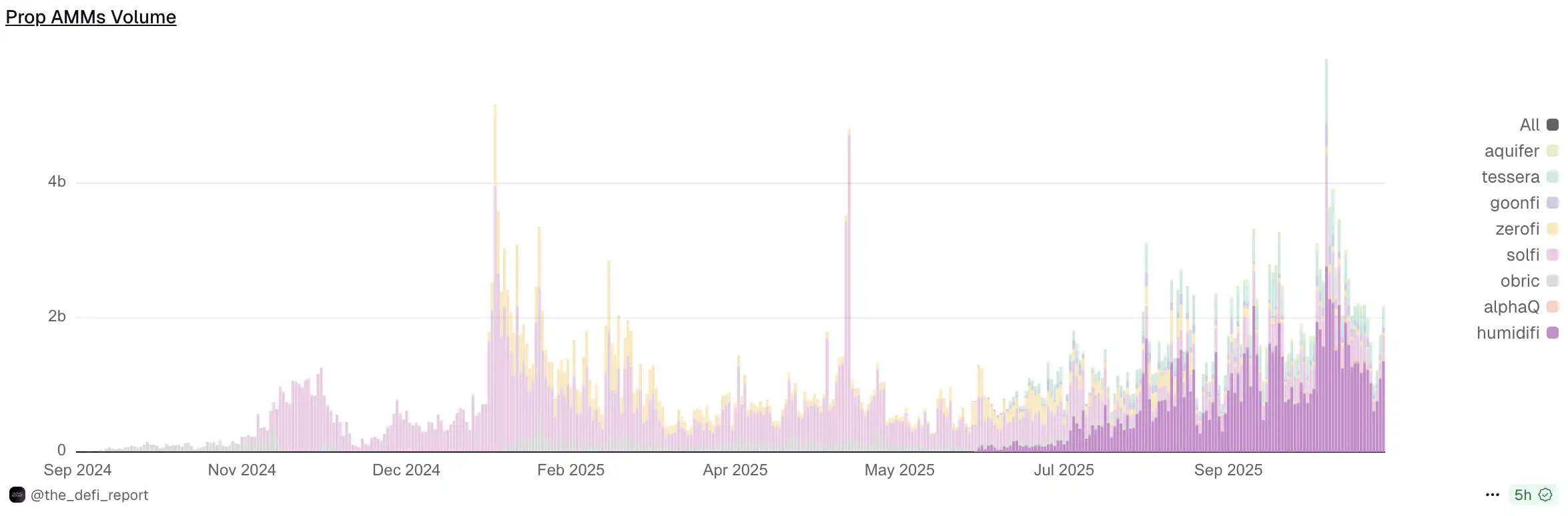

في فبراير 2025، كانت SolFi وZeroFi وObric هي الثلاثة الكبار في AMM الذاتية

المصدر: Dune @the_defi_report

الحملة الخاطفة لـ HumidiFi

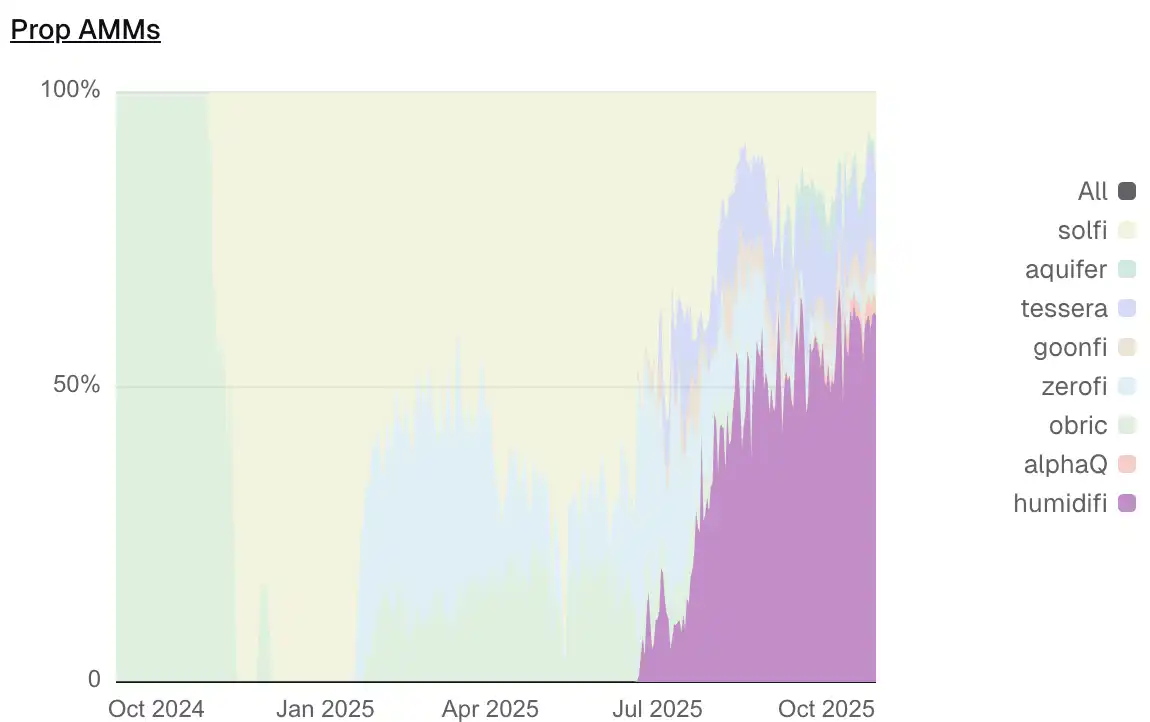

بلغت المنافسة في مجال AMM الذاتية ذروتها في يوليو 2025، حيث أعاد مشروع يدعى HumidiFi رسم مشهد السوق بسرعة مذهلة.

تم إطلاق HumidiFi رسميًا في منتصف يونيو 2025، وبعد شهرين فقط، استحوذ على 47.1% من إجمالي حجم تداولات AMM الذاتية، ليصبح القائد بلا منازع في السوق. بالمقابل، تراجعت حصة SolFi، التي كانت مهيمنة سابقًا، من 61.8% قبل شهرين إلى 9.2% فقط.

المصدر: Dune @the_defi_report

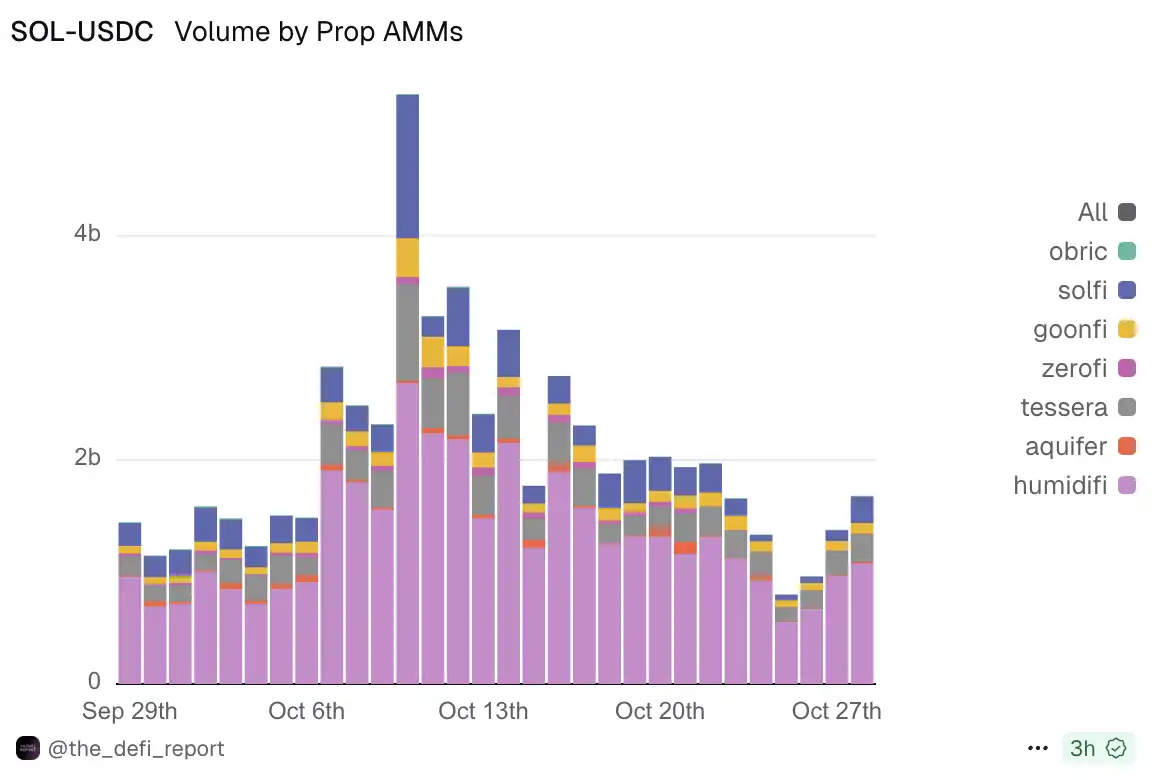

تتجلى هيمنة HumidiFi بشكل خاص في زوج التداول SOL/USDC. ففي 28 أكتوبر، عالجت HumidiFi تداولات بقيمة 1.08 billions دولار في هذا الزوج خلال يوم واحد، ما يمثل 64.3% من إجمالي حجم التداول اليومي لهذا الزوج.

المصدر: Dune @the_defi_report

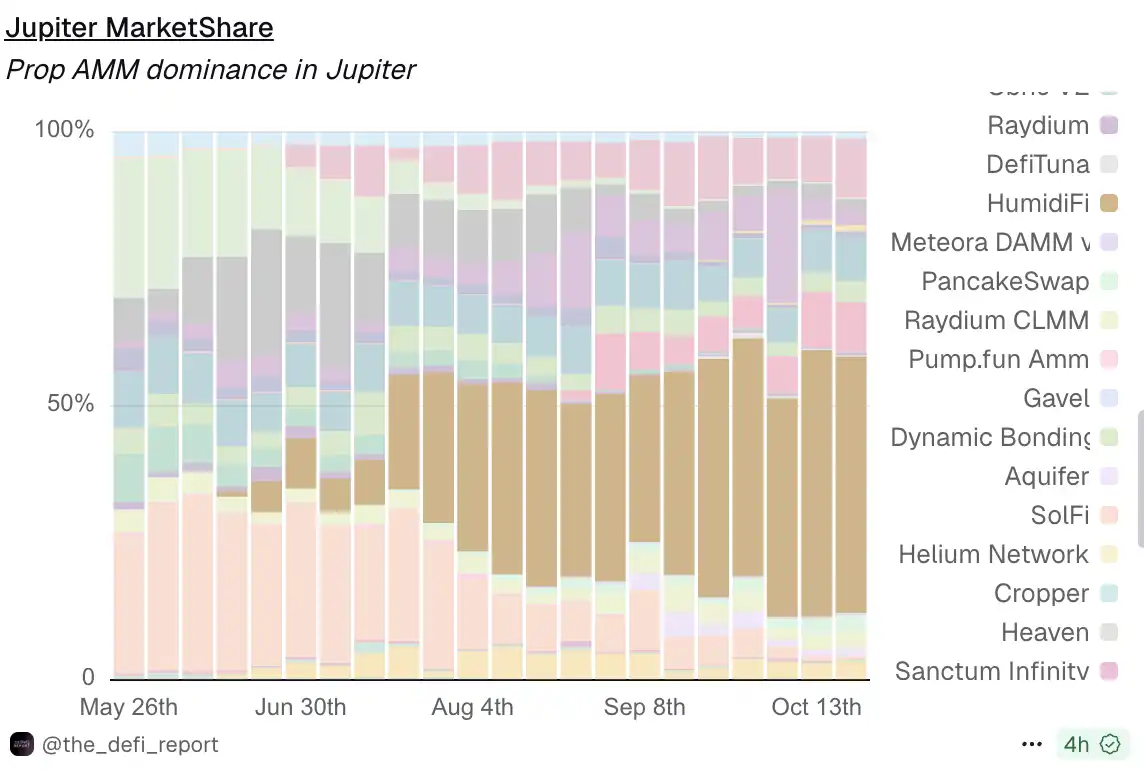

كما أن اختراق HumidiFi لمسارات Jupiter كان مرتفعًا جدًا. وباعتبار Jupiter هو المجمع الذي يسيطر على 86.4% من حصة السوق على Solana، فإن اختياراته في التوجيه تحدد إلى حد كبير تجربة المتداولين الفعلية. ووفقًا لبيانات 20 أكتوبر، بلغت حصة HumidiFi في Jupiter 46.8%، أي أكثر من أربعة أضعاف المركز الثاني TesseraV (10.7%).

المصدر: Dune @the_defi_report

وعند توسيع النظرة إلى النظام البيئي الكامل لـ AMM الذاتية، تظل هيمنة HumidiFi ثابتة. ففي 28 أكتوبر، بلغ إجمالي حجم تداولات جميع AMM الذاتية 2.18 billions دولار، استحوذت HumidiFi وحدها على 1.35 billions دولار، أي بنسبة 61.9%. هذا الرقم لا يتجاوز فقط SolFi التي جاءت في المركز الثاني (309 millions دولار)، بل يتجاوز أيضًا إجمالي حجم التداولات لجميع المنافسين من المركز الثاني حتى الثامن.

المصدر: Dune @the_defi_report

وقد حققت HumidiFi هذا الانتصار وهي في حالة "تخفي" شبه تام. فلا يوجد لها موقع رسمي، ولم يكن لديها حساب على Twitter في البداية، ولم يتم الكشف عن أي معلومات عن أعضاء الفريق.

HumidiFi لا تحتاج إلى تسويق أو توزيع مجاني أو سرد قصص. كل ما تحتاجه هو تقديم فارق سعري أفضل وسعر تنفيذ أفضل من المنافسين في كل صفقة. وعندما يختار خوارزم التوجيه في Jupiter مرارًا وتكرارًا HumidiFi، يكون السوق قد أدلى بصوته بالفعل بطريقته الخاصة.

سباق السرعة والتكلفة إلى الحد الأقصى

يكمن مفتاح نجاح HumidiFi في تقليص تكلفة تحديثات الأوركل إلى الحد الأدنى، وتحويل هذه الميزة التقنية إلى هيمنة مطلقة في السوق من خلال آلية المزاد في Jito.

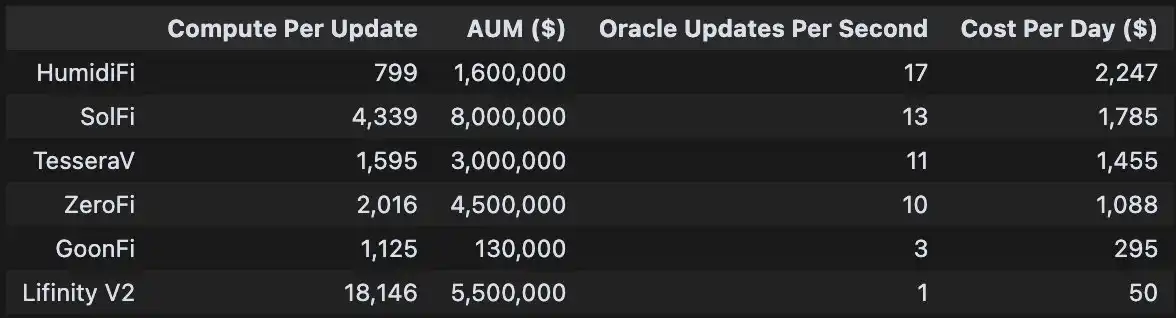

أولاً، استهلاك HumidiFi لموارد الحوسبة منخفض جدًا. ووفقًا لبيانات @bqbrady، يستهلك كل تحديث للأوركل في HumidiFi فقط 799 وحدة حوسبة (CUs). بالمقابل، يحتاج المنافس الرئيسي SolFi إلى 4339 CUs. أما TesseraV التي يديرها صانع السوق الرائد Wintermute فتحتاج إلى 1,595 CUs، أي ضعف استهلاك HumidiFi.

المصدر: X, @bqbrady

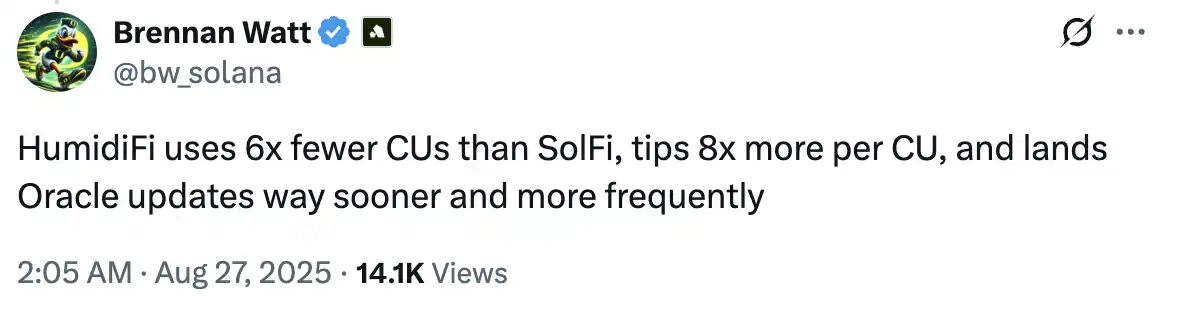

تستفيد HumidiFi أيضًا بشكل كامل من ميزة انخفاض استهلاكها لـ CU، لتحصل على أولوية مطلقة في تنفيذ الصفقات ضمن بنية MEV في Solana من خلال مزاد Jito. في مزاد Jito، لا تحدد الأولوية حسب البقشيش المطلق (tip)، بل حسب البقشيش لكل وحدة حوسبة (Tip per CU). تدفع HumidiFi حوالي 4,998 lamports كبقشيش في كل تحديث للأوركل. وبفضل استهلاكها المنخفض جدًا (799 CUs)، يصل معدل Tip per CU إلى 6.25 lamports/CU، وهو رقم مذهل.

ووفقًا لبيانات المهندس Brennan Watt من مطور Solana الأساسي Anza، تستخدم HumidiFi وحدات CU أقل بست مرات من SolFi، الرائدة السابقة في Prop AMM، وتدفع بقشيشًا أكبر بثماني مرات.

ميزة أخرى رئيسية لدى HumidiFi هي وتيرة تحديثات الأوركل. تقوم HumidiFi بتحديث أوركلها بمعدل 17 مرة في الثانية، متفوقة بذلك على جميع منافسيها الرئيسيين (SolFi بمعدل 13 مرة، TesseraV بمعدل 11 مرة وZeroFi بمعدل 10 مرات).

في ظل تقلبات سوق العملات الرقمية الشديدة، تمنحها هذه القدرة على تتبع الأسعار في الوقت شبه الحقيقي إمكانية البقاء دائمًا بالقرب من القيمة العادلة، مما يمنع المضاربين من استغلال الفروق، ودون الحاجة إلى توسيع الفارق السعري للحماية الذاتية، وبالتالي تقديم سيولة أكثر إحكامًا.

بالإضافة إلى ذلك، أدارت HumidiFi تكاليفها بشكل جيد جدًا. تبلغ التكلفة التشغيلية اليومية لـ HumidiFi فقط 2,247 دولارًا. بالمقابل، رغم أن SolFi تدير أصولًا بقيمة خمسة أضعاف (8 billions دولار مقابل 1.6 billions دولار لـ HumidiFi)، إلا أن تكلفتها اليومية أقل بنسبة 20% فقط (1,785 دولارًا).

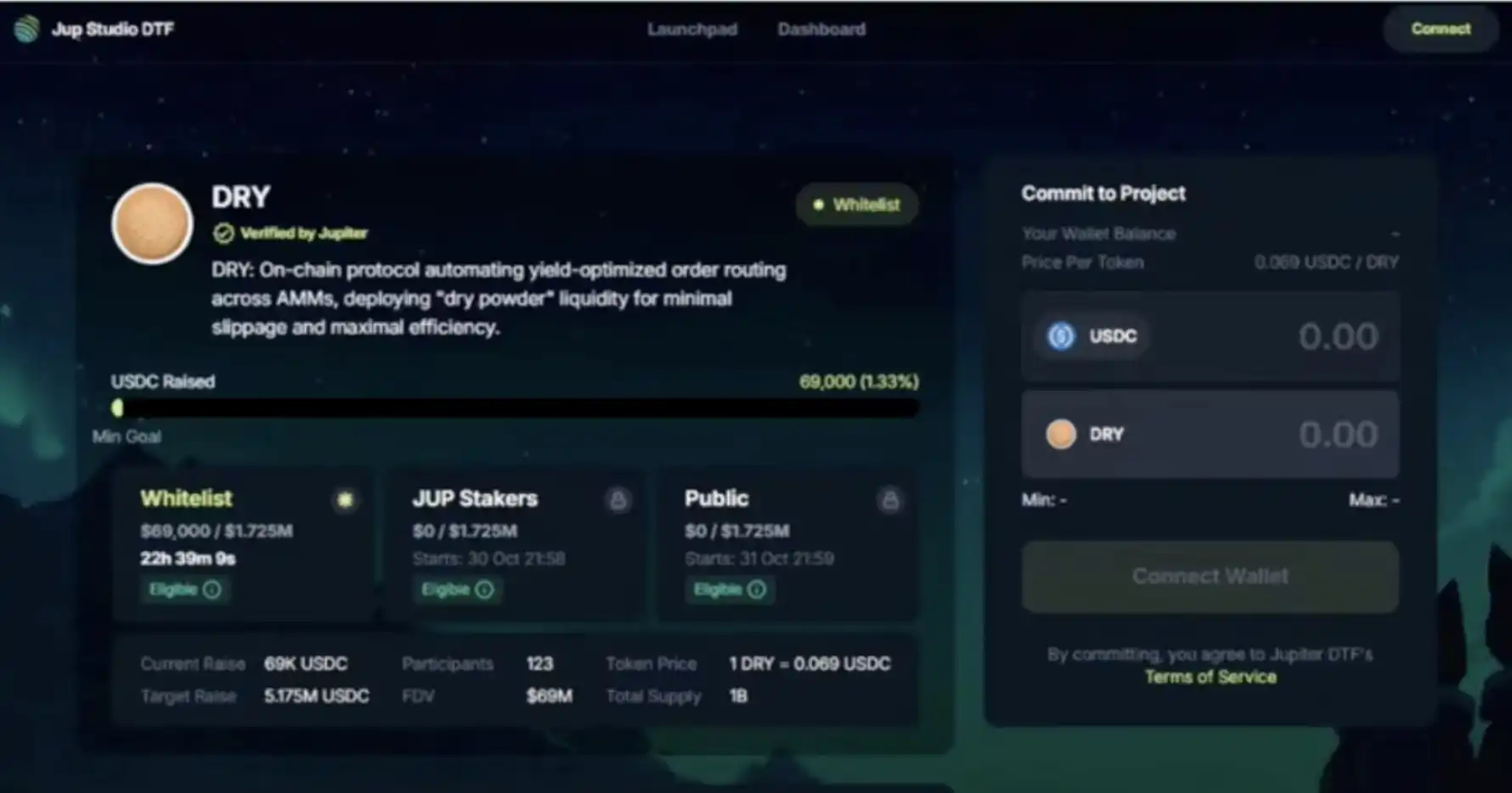

إطلاق رمز WET على Jupiter DTF

في مكالمة المجتمع مساء 30 أكتوبر، أعلن فريق Jupiter عن أول مشروع إطلاق على منصة DTF الخاصة بهم: HumidiFi، برمز WET

وفقًا للصفحة التجريبية التي تم الكشف عنها، ينقسم الاكتتاب إلى ثلاثة أجزاء:

القائمة البيضاء (قواعد الحصول عليها لم تحدد بعد) تضمن حصة معينة

يمكن لحاملي JUP المرهونة الحصول على حصة مضمونة حسب كمية الرهن

الحصة العامة تعتمد على نظام أسبقية الحضور (FCFS)، وبمجرد اكتمال الاكتتاب يتم فتح التداول مباشرة على السلسلة دون فترة انتظار أو قفل

ومن الجدير بالذكر أن فريق HumidiFi أوضح على Twitter أنه "لا توجد حصة لـ VC"، وهو أمر نادر في بيئة السوق الحالية المليئة بمبيعات VC المسبقة وارتفاع FDV مع انخفاض السيولة.

AMM الذاتية هي ساحة "الفائز يأخذ كل شيء"، وقد حققت HumidiFi هيمنتها الحالية بفضل قوتها التقنية، لكن هذا يعني أيضًا أنه إذا ظهر منافس جديد يحقق تقدمًا في كفاءة CU أو سرعة الأوركل، فقد يتم تقويض حصتها السوقية بسرعة. من الواضح أن حرب Prop AMM قد بدأت للتو.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

عام 2025 كان العام الذي خضعت فيه الذكاء الاصطناعي لفحص الأجواء

XDGAI و MemoLabs يتعاونان لاستهداف نظام بيئي موحد للوكلاء اللامركزيين

ارتفاع العملات الرقمية: هل نحن على أعتاب سوق صاعدة؟