المؤلف: Ray Dalio

الترجمة: Golden Ten Data

في 5 نوفمبر بالتوقيت المحلي، نشر مؤسس Bridgewater Associates، Dalio، منشورًا على وسائل التواصل الاجتماعي، وفيما يلي وجهة نظره:

هل لاحظت أن الاحتياطي الفيدرالي أعلن عن إيقاف التشديد الكمي (QT) وبدء التيسير الكمي (QE)؟

على الرغم من وصف ذلك بأنه "عملية تقنية"، إلا أنه في جميع الأحوال خطوة تيسيرية. هذا أحد المؤشرات التي أستخدمها (أنا Dalio) لتتبع الديناميكيات التقدمية لـ"دورة الديون الكبرى" التي وصفتها في كتابي الأخير، ويجب مراقبته عن كثب. كما قال الرئيس Powell: "... في مرحلة ما، سترغب في أن تبدأ الاحتياطيات في النمو تدريجيًا لمواكبة حجم النظام المصرفي وحجم الاقتصاد. لذلك، في مرحلة ما، سنزيد الاحتياطيات..." مقدار ما سيزيدونه سيكون نقطة تركيز جديرة بالاهتمام.

نظرًا لأن إحدى مهام الاحتياطي الفيدرالي هي التحكم في "حجم النظام المصرفي" خلال الفقاعات، سنحتاج إلى مراقبة ذلك عن كثب، مع مراقبة سرعة تنفيذ التيسير من خلال خفض أسعار الفائدة في الفقاعات الناشئة. وبشكل أكثر تحديدًا، إذا بدأ الميزان المالي في التوسع بشكل ملحوظ، في الوقت الذي يتم فيه خفض أسعار الفائدة وكان العجز المالي كبيرًا، فإننا نرى أن هذا هو التفاعل الكلاسيكي بين السياسة النقدية والمالية بين الاحتياطي الفيدرالي ووزارة الخزانة، حيث يتم تحويل ديون الحكومة إلى نقود.

إذا حدث هذا بينما لا يزال خلق الائتمان الخاص وائتمان أسواق رأس المال قويًا، والأسهم تسجل مستويات قياسية جديدة، وفروق الائتمان قريبة من أدنى مستوياتها، ومعدل البطالة قريب من أدنى مستوياته، والتضخم أعلى من الهدف، وأسهم الذكاء الاصطناعي (AI) في فقاعة (وبحسب مؤشرات الفقاعة الخاصة بي، هي كذلك بالفعل)، ففي رأيي، هذا يشبه قيام الاحتياطي الفيدرالي بتحفيز فقاعة.

نظرًا لأن هذه الحكومة والعديد من الآخرين يعتقدون أنه يجب تقليل القيود بشكل كبير حتى يمكن وضع السياسات النقدية والمالية بطريقة "السعي الكامل للنمو"، ومع الأخذ في الاعتبار مشكلة العجز/الديون/العرض والطلب على السندات الضخمة القادمة، إذا كنت أشك في أن هذا ليس مجرد مسألة تقنية كما يُزعم، فيجب أن يكون ذلك مبررًا.

على الرغم من أنني أفهم أن الاحتياطي الفيدرالي سيركز بشدة على مخاطر أسواق المال، مما يعني أنه يميل إلى إعطاء الأولوية لاستقرار السوق على مكافحة التضخم بقوة، خاصة في البيئة السياسية الحالية، لكن في الوقت نفسه، ما إذا كان هذا سيصبح تيسيرًا كميًا تحفيزيًا كاملاً وكلاسيكيًا (يرافقه عمليات شراء صافية ضخمة)، لا يزال يتعين مراقبته.

في هذه اللحظة، لا ينبغي أن نتجاهل حقيقة أن: عندما يتجاوز عرض سندات الخزانة الأمريكية الطلب، ويقوم الاحتياطي الفيدرالي بـ"طباعة النقود" وشراء السندات، بينما تقوم وزارة الخزانة بتقصير مدة الديون المباعة لتعويض نقص الطلب على السندات طويلة الأجل، فكل هذه ديناميكيات المرحلة المتأخرة الكلاسيكية لـ"دورة الديون الكبرى". على الرغم من أنني شرحت آلية عمل كل هذا بشكل شامل في كتابي "كيف تفلس الدول: الدورات الكبرى"، إلا أنني أود أن أشير هنا إلى اقتراب هذا المعلم الكلاسيكي في دورة الديون الكبرى الحالية، وأراجع بإيجاز آليته.

أتطلع إلى التعليم من خلال مشاركة أفكاري حول آليات السوق وعرض ما يحدث، كما لو أنني أعلمك الصيد من خلال مشاركة أفكاري والإشارة إلى ما يحدث، وأترك الباقي لك، لأن هذا أكثر قيمة بالنسبة لك، كما أنه يجنبني أن أكون مستشارك الاستثماري، وهو أمر أفضل بالنسبة لي. فيما يلي آلية العمل التي أراها:

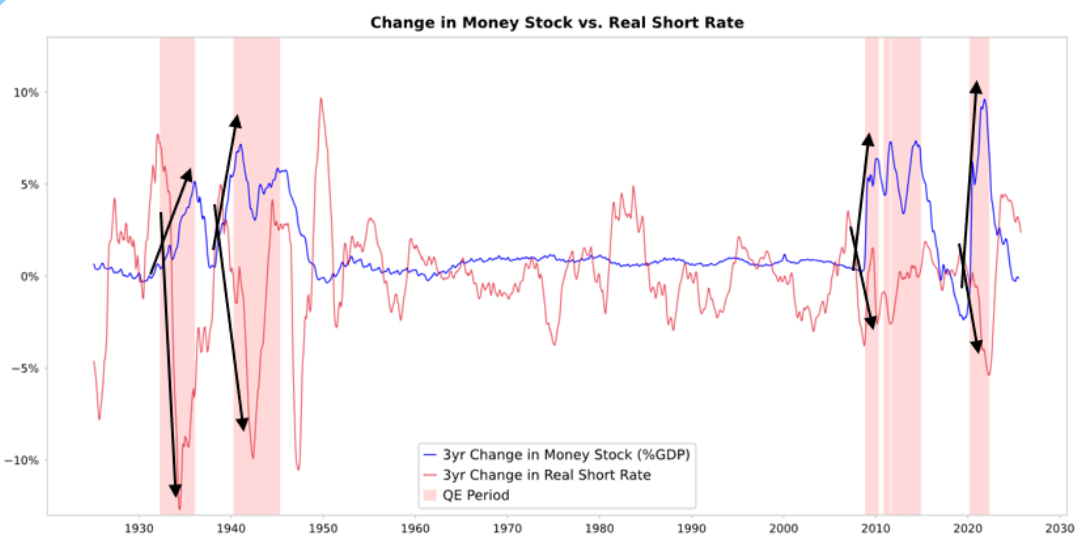

عندما يشتري الاحتياطي الفيدرالي و/أو البنوك المركزية الأخرى السندات، فإنها تخلق السيولة وتخفض أسعار الفائدة الحقيقية، كما هو موضح في الرسم البياني أدناه. ما يحدث بعد ذلك يعتمد على أين تذهب السيولة.

مقارنة بين تغيرات المعروض النقدي وأسعار الفائدة الحقيقية قصيرة الأجل

إذا بقيت السيولة في الأصول المالية، فإنها ترفع أسعار الأصول المالية وتخفض العائد الحقيقي، مما يؤدي إلى توسع مضاعفات الربحية، وتضييق فروق المخاطر، وارتفاع الذهب، مما يخلق "تضخم الأصول المالية". هذا يجعل حاملي الأصول المالية يستفيدون أكثر من غير الحاملين، مما يزيد من فجوة الثروة.

عادةً ما تتسرب إلى حد ما إلى أسواق السلع والخدمات والعمل، مما يرفع التضخم. في هذه الحالة، يبدو أن هذا يحدث بدرجة أقل من المعتاد مع استبدال العمالة بالأتمتة. إذا كان التضخم الناتج عن التحفيز مرتفعًا بما فيه الكفاية، فقد يؤدي ذلك إلى ارتفاع أسعار الفائدة الاسمية لتعويض انخفاض أسعار الفائدة الحقيقية، مما يضر بالسندات والأسهم على المستويين الاسمي والحقيقي.

آلية العمل: التيسير الكمي ينتقل عبر الأسعار النسبية

كما شرحت في كتابي "كيف تفلس الدول: الدورات الكبرى"، فإن جميع التدفقات المالية وحركات السوق مدفوعة بالجاذبية النسبية وليس المطلقة، وتفسيرها أكثر شمولاً مما يمكنني تقديمه هنا.

ببساطة، لدى كل شخص كمية معينة من الأموال والائتمان، وتؤثر البنوك المركزية من خلال أفعالها على هذه الأموال والائتمان، ويقرر كل شخص كيفية استخدامها بناءً على الجاذبية النسبية التي يختارها. على سبيل المثال، يمكنهم الاقتراض أو الإقراض، اعتمادًا على العلاقة بين تكلفة الأموال ومعدل العائد الذي يمكنهم الحصول عليه؛ ويعتمد المكان الذي يضعون فيه أموالهم بشكل أساسي على العائد الإجمالي المتوقع النسبي لمختلف البدائل، حيث يساوي العائد الإجمالي المتوقع عائد الأصل بالإضافة إلى تغير سعره.

على سبيل المثال، عائد الذهب هو 0%، في حين أن العائد الاسمي لسندات الخزانة لمدة 10 سنوات هو الآن حوالي 4%. لذلك، إذا كنت تتوقع أن يرتفع سعر الذهب سنويًا بأقل من 4%، فستميل إلى الاحتفاظ بالسندات؛ إذا كنت تتوقع أكثر من 4%، فستميل إلى الاحتفاظ بالذهب. عند التفكير في أداء الذهب والسندات بالنسبة إلى عتبة 4% هذه، يجب على المرء بطبيعة الحال أن يأخذ في الاعتبار معدل التضخم، لأن هذه الاستثمارات تحتاج إلى دفع عائد كافٍ لتعويض التضخم الذي يقلل من قوتنا الشرائية.

في جميع الأحوال، كلما ارتفع معدل التضخم، ارتفع الذهب أكثر، لأن معظم التضخم ناتج عن انخفاض قيمة العملات الأخرى وقوتها الشرائية بسبب زيادة العرض، بينما لا يزيد عرض الذهب كثيرًا. لهذا السبب أتابع المعروض من الأموال والائتمان، ولهذا السبب أتابع ما يفعله الاحتياطي الفيدرالي والبنوك المركزية الأخرى.

وبشكل أكثر تحديدًا، على مدى فترة طويلة من الزمن، ارتبطت قيمة الذهب بالتضخم. نظرًا لأنه كلما ارتفع التضخم، أصبح العائد على السندات بنسبة 4% أقل جاذبية (على سبيل المثال، معدل تضخم 5% يجعل الذهب أكثر جاذبية ويدعم سعره، بينما يجعل السندات أقل جاذبية لأنه يؤدي إلى عائد حقيقي -1%)، فكلما زاد ما تصنعه البنوك المركزية من أموال وائتمان، زاد معدل التضخم الذي أتوقعه، وكلما قللت من تفضيلي للسندات مقارنة بالذهب.

في جميع الأحوال، يجب أن يؤدي التيسير الكمي المتزايد من الاحتياطي الفيدرالي إلى خفض أسعار الفائدة الحقيقية وزيادة السيولة، مما يتجلى في تضييق فروق المخاطر، وخفض العائدات الحقيقية، ورفع مضاعفات الربحية، خاصةً تعزيز تقييمات الأصول طويلة الأجل (مثل أسهم التكنولوجيا، الذكاء الاصطناعي، أسهم النمو) وأصول التحوط ضد التضخم (مثل الذهب والسندات المحمية من التضخم). وبمجرد عودة مخاطر التضخم، قد تتفوق الشركات ذات الأصول الملموسة (مثل التعدين، البنية التحتية، الأصول الحقيقية) على أسهم التكنولوجيا طويلة الأجل البحتة.

التأثير المتأخر هو أن التيسير الكمي يجب أن يرفع التضخم فوق المستوى الذي كان ينبغي أن يكون عليه. إذا أدى التيسير الكمي إلى انخفاض العائدات الحقيقية، لكن التوقعات التضخمية ارتفعت، فلا يزال من الممكن أن تتوسع مضاعفات الربحية الاسمية، لكن العائد الحقيقي سيتآكل.

من المعقول توقع موجة من التضخم القوي في السيولة، مماثلة لنهاية عام 1999 أو من 2010 إلى 2011، والتي ستصبح في النهاية محفوفة بالمخاطر بشكل مفرط ويجب كبحها. خلال فترة التضخم هذه، وقبل اتخاذ إجراءات التشديد الكافية لكبح التضخم وفقاعة الأصول، يكون هذا هو الوقت المثالي الكلاسيكي للبيع.

هذه المرة مختلفة: الاحتياطي الفيدرالي يحفز فقاعة

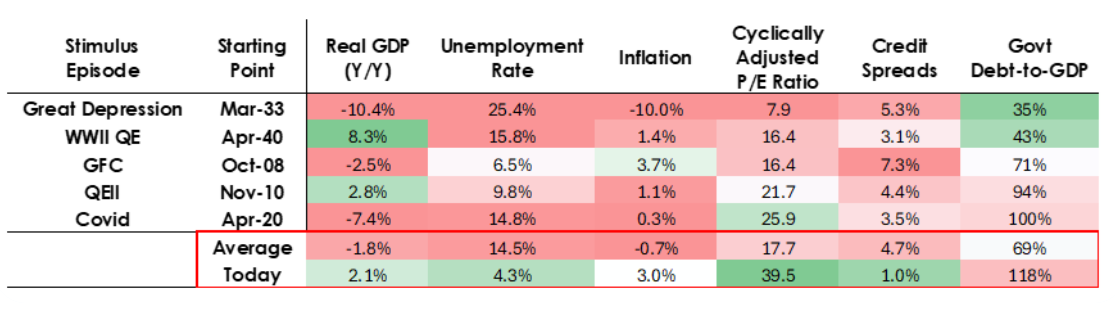

على الرغم من أنني أتوقع أن تعمل الآلية كما وصفتها، إلا أن شروط التيسير الكمي هذه المرة تختلف كثيرًا عن الحالات السابقة، لأن هذا التيسير سيكون تحفيزًا لفقاعة وليس ركودًا. وبشكل أكثر تحديدًا، عندما تم تنفيذ التيسير الكمي في الماضي، كانت الظروف كالتالي:

-

تقييمات الأصول كانت تنخفض والأسعار رخيصة أو غير مبالغ فيها.

-

الاقتصاد كان ينكمش أو ضعيفًا جدًا.

-

التضخم كان منخفضًا أو في انخفاض.

-

مشاكل الديون والسيولة كانت خطيرة، وفروق الائتمان واسعة.

لذلك، كان التيسير الكمي في الماضي "تحفيزًا للركود".

أما الآن، فالوضع معاكس تمامًا:

-

تقييمات الأصول في مستويات مرتفعة وتزداد. على سبيل المثال، عائد أرباح S&P 500 هو 4.4%، في حين أن العائد الاسمي لسندات الخزانة لمدة 10 سنوات هو 4%، والعائد الحقيقي حوالي 1.8%، لذا فإن علاوة مخاطر الأسهم منخفضة، حوالي 0.3%.

-

الاقتصاد قوي نسبيًا (متوسط النمو الحقيقي في العام الماضي كان 2%، ومعدل البطالة 4.3% فقط).

-

التضخم أعلى من الهدف، عند مستوى معتدل نسبيًا (أكثر بقليل من 3%)، بينما تؤدي "إزالة العولمة" وتكاليف الرسوم الجمركية إلى ضغوط تصاعدية على الأسعار.

-

الائتمان والسيولة وفيرة، وفروق الائتمان قريبة من أدنى مستوياتها التاريخية.

لذلك، التيسير الكمي الآن هو "تحفيز للفقاعة".

بيانات الاقتصاد الأمريكي في مراحل مختلفة

لذا، لم يعد التيسير الكمي الآن "تحفيزًا للركود"، بل أصبح "تحفيزًا للفقاعة".

دعونا نرى كيف تؤثر هذه الآليات عادةً على الأسهم والسندات والذهب.

نظرًا لأن الجانب المالي من السياسات الحكومية الآن محفز للغاية (بسبب الديون غير المسددة الضخمة الحالية والعجز الكبير، ويتم تمويلها من خلال إصدار سندات حكومية ضخمة، خاصةً على مدى فترات قصيرة نسبيًا)، فإن التيسير الكمي سيؤدي فعليًا إلى تحويل ديون الحكومة إلى نقود، بدلاً من مجرد إعادة ضخ السيولة في النظام الخاص.

هذا هو الاختلاف في ما يحدث حاليًا، ويبدو أن طريقته تجعله أكثر خطورة وأكثر تضخمية. يبدو هذا وكأنه "مقامرة جريئة وخطيرة"، مقامرة على النمو، خاصة النمو الناتج عن الذكاء الاصطناعي، ويتم تمويل هذا النمو من خلال سياسات مالية ونقدية وتنظيمية متساهلة للغاية. سيتعين علينا مراقبة ذلك عن كثب حتى نتمكن من الاستجابة بشكل مناسب.