مورغان ستانلي: إنهاء الاحتياطي الفيدرالي لسياسة التشديد الكمي لا يعني إعادة بدء التيسير الكمي، واستراتيجية إصدار السندات من وزارة الخزانة هي العامل الرئيسي.

ترى Morgan Stanley أن إنهاء الاحتياطي الفيدرالي لسياسة التشديد الكمي لا يعني إعادة إطلاق التيسير الكمي.

تعتقد Morgan Stanley أن إنهاء الاحتياطي الفيدرالي لسياسة التشديد الكمي لا يعني إعادة إطلاق التيسير الكمي.

الكاتب: Long Yue

المصدر: Wallstreetcn

أثار قرار الاحتياطي الفيدرالي بإنهاء التشديد الكمي (QT) نقاشًا واسعًا في السوق حول تحول سياسته، لكن ربما لا ينبغي للمستثمرين أن يعتبروا هذه الخطوة ببساطة بمثابة بداية دورة تيسير جديدة.

وفقًا لتقرير Morgan Stanley، أعلن الاحتياطي الفيدرالي في اجتماعه الأخير أنه سينهي التشديد الكمي في 1 ديسمبر. هذا الإجراء جاء قبل حوالي ستة أشهر من توقعات البنك السابقة. ومع ذلك، فإن آليته الأساسية ليست كما يتوقع السوق من "ضخ سيولة كبيرة".

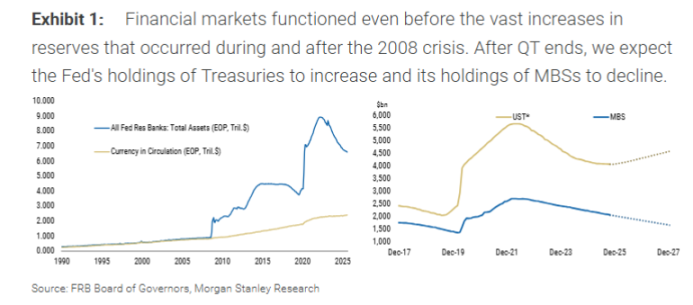

بشكل محدد، سيتوقف الاحتياطي الفيدرالي عن تقليص حيازته من سندات الخزانة، لكنه سيستمر في السماح بانتهاء حوالي 15 مليار دولار شهريًا من الأوراق المالية المدعومة بالرهن العقاري (MBS) وخروجها من الميزانية العمومية. في الوقت نفسه، سيشتري الاحتياطي الفيدرالي نفس الكمية من أذون الخزانة قصيرة الأجل (T-bills) ليحل محل هذه الـ MBS.

جوهر هذه العملية هو تبادل الأصول، وليس إضافة احتياطيات جديدة. وأكد كبير الاقتصاديين العالميين في Morgan Stanley، Seth B Carpenter، في التقرير أن جوهر هذه العملية هو تغيير "تكوين" الميزانية العمومية، وليس توسيع "حجمها". من خلال إطلاق المخاطر المرتبطة بالمدة والتحدب في MBS إلى السوق وشراء السندات القصيرة، لم يقم الاحتياطي الفيدرالي فعليًا بتخفيف الشروط المالية.

إنهاء QT لا يساوي إعادة إطلاق QE

يحتاج السوق إلى التمييز بوضوح بين هذه العملية والتيسير الكمي (QE). يهدف QE إلى ضخ السيولة في النظام المالي من خلال شراء الأصول على نطاق واسع، مما يخفض أسعار الفائدة طويلة الأجل ويخفف البيئة المالية. أما خطة الاحتياطي الفيدرالي الحالية، فهي مجرد تعديل داخلي في محفظة أصوله.

يشير التقرير إلى أن استبدال الاحتياطي الفيدرالي للـ MBS المنتهية بأذون الخزانة قصيرة الأجل هو "تبادل أوراق مالية" مع السوق، ولن يزيد من احتياطيات النظام المصرفي. لذلك، فإن تفسير ذلك على أنه إعادة إطلاق QE هو سوء فهم.

ترى Morgan Stanley أنه على الرغم من أن قرار الاحتياطي الفيدرالي بإنهاء QT مبكرًا قد جذب اهتمامًا كبيرًا في السوق، إلا أن تأثيره المباشر قد يكون محدودًا. على سبيل المثال، إذا توقف تقليص سندات الخزانة بمقدار 5 مليارات دولار شهريًا قبل ستة أشهر، فإن الفارق التراكمي سيكون فقط 30 مليار دولار، وهو مبلغ ضئيل مقارنة بمحفظة الاحتياطي الفيدرالي الضخمة والسوق ككل.

توسيع الميزانية في المستقبل ليس "ضخ سيولة": فقط لموازنة الطلب على النقد

متى سيتوسع ميزان الاحتياطي الفيدرالي مرة أخرى؟ يعتقد التقرير أنه باستثناء حدوث ركود حاد أو أزمة في الأسواق المالية، فإن التوسيع التالي للميزانية سيكون لأسباب "تقنية": لموازنة نمو العملة الفعلية (النقد).

عندما تحتاج البنوك إلى تزويد أجهزة الصراف الآلي الخاصة بها بالنقد، يوفر الاحتياطي الفيدرالي الأوراق النقدية ويخصم المبلغ المقابل من حساب الاحتياطيات الخاص بالبنك لدى الاحتياطي الفيدرالي. لذلك، فإن نمو النقد المتداول يؤدي بشكل طبيعي إلى استهلاك احتياطيات البنوك. وتتوقع Morgan Stanley أنه خلال العام المقبل، من أجل الحفاظ على استقرار مستوى الاحتياطيات، سيبدأ الاحتياطي الفيدرالي في شراء سندات الخزانة. في ذلك الوقت، سيزيد حجم مشتريات الاحتياطي الفيدرالي من السندات بمقدار 10 إلى 15 مليار دولار شهريًا، بالإضافة إلى 15 مليار دولار شهريًا (لاستبدال MBS)، لموازنة فقدان الاحتياطيات الناتج عن نمو النقد.

يؤكد التقرير أن هدف هذا الشراء هو فقط "منع انخفاض الاحتياطيات"، وليس "زيادة الاحتياطيات"، لذلك لا ينبغي أن يفسره السوق بشكل مفرط كإشارة على التيسير النقدي.

العامل الحاسم الحقيقي: استراتيجية إصدار وزارة الخزانة

ترى Morgan Stanley أنه بالنسبة لأسواق الأصول، يجب أن يتحول التركيز الحقيقي من الاحتياطي الفيدرالي إلى وزارة الخزانة الأمريكية.

يحلل التقرير أن وزارة الخزانة هي الجهة الرئيسية التي تحدد مقدار المخاطر المرتبطة بالمدة التي يحتاج السوق إلى استيعابها. سندات الخزانة التي يقلصها الاحتياطي الفيدرالي تعود في النهاية إلى السوق من خلال إصدارات الديون الجديدة من وزارة الخزانة. وقد اتجهت استراتيجية وزارة الخزانة مؤخرًا إلى زيادة إصدار السندات قصيرة الأجل. وقد يوفر شراء الاحتياطي الفيدرالي للسندات القصيرة دعمًا إضافيًا لوزارة الخزانة لزيادة إصدار السندات القصيرة، لكن هذا يعتمد كليًا على القرار النهائي لوزارة الخزانة.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

إلى أي مدى يمكن أن يصل سعر XRP إذا بلغت قيمة صناديق ETF 5 مليارات دولار في عام 2026؟

أصحاب Bitcoin على المدى الطويل يتحولون إلى التراكم الصافي، مما يقلل من ضغط البيع في السوق وسط تقلبات الأسعار.

محللو The Block Research: توقعات عام 2026

ارتفع سعر MYX Finance بنسبة 78% في 3 أيام، ثم انخفض بنسبة 27%—من الذي يبيع؟