GameStop erhöht geplantes Angebot von wandelbaren vorrangigen Schuldverschreibungen auf 2,25 Milliarden US-Dollar

Laut Jinse Finance hat der Videospielhändler GameStop (NYSE: GME) bekannt gegeben, dass er sein Privatangebot von wandelbaren vorrangigen Schuldverschreibungen mit einem Gesamtnennbetrag von 2,25 Milliarden US-Dollar und einem Zinssatz von 0,00 %, fällig 2032, bepreist hat. Dem Unternehmen wurde zudem von den Erstkäufern eine Option eingeräumt, innerhalb von 13 Tagen ab dem ursprünglichen Ausgabetag bis zu weitere Schuldverschreibungen im Nennwert von 450 Millionen US-Dollar zu erwerben. Nach Abzug der damit verbundenen Kosten erwartet GameStop einen Nettoerlös von etwa 2,23 Milliarden US-Dollar aus diesem Angebot, beziehungsweise rund 2,68 Milliarden US-Dollar, falls die Erstkäufer ihre Option vollständig ausüben. Die Mittel sollen für allgemeine Unternehmenszwecke, einschließlich Investitionen und potenzieller Übernahmen, verwendet werden.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Im Trend

MehrDie Aussicht auf Zinssenkungen der Federal Reserve rückt in den Fokus der Märkte, Powells Formulierungen stehen im Mittelpunkt.

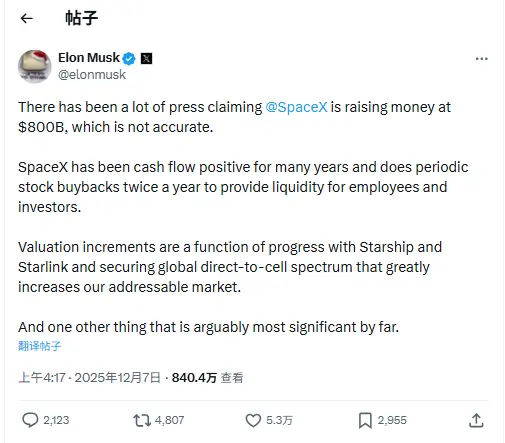

Musk stellt klar, dass der Verkauf von Anteilen bei einer Bewertung von 800 Milliarden US-Dollar nicht stattgefunden hat: Das Unternehmen verzeichnet durchgehend positive Cashflows, und NASA-Aufträge machen nur 5 % des Gesamtumsatzes aus.