Goldman Sachs' 470-Million-Dollar-Bitcoin-Investition: Ein Signal für institutionellen Einstieg und langfristige Wertschöpfung

- Goldman Sachs hat 470 Millionen Dollar direkt in Bitcoin und 1,5 Milliarden Dollar in Bitcoin-ETFs investiert, was auf die institutionelle Akzeptanz von Krypto als makroökonomischen Hedge hinweist. - Die duale Strategie balanciert die unmittelbare Preisexponierung mit regulierten ETFs wie IBIT und FBTC aus und entspricht den sich entwickelnden Regulierungsrahmen in den USA und der EU. - Die zunehmende institutionelle Adoption durch Unternehmen wie BlackRock und JPMorgan bestätigt die Rolle von Bitcoin bei der Diversifizierung von Portfolios angesichts von Inflation und geopolitischen Risiken. - Privatanleger werden dazu aufgefordert, ihre Krypto-Allokationen neu zu bewerten.

In der sich ständig weiterentwickelnden Landschaft der institutionellen Finanzen hat kaum eine Entwicklung einen so deutlichen Paradigmenwechsel signalisiert wie die jüngste Bitcoin-Allokation von 470 Millionen US-Dollar durch Goldman Sachs. Die doppelte Strategie des Unternehmens – die Kombination aus direktem Bitcoin-Besitz und einer Beteiligung von 1,5 Milliarden US-Dollar an Bitcoin-ETFs – hat eine breitere Diskussion über die Legitimität des Assets als makroökonomischer Hedge und seine Rolle in diversifizierten Portfolios ausgelöst. Für Investoren stellt dies nicht nur ein taktisches Manöver, sondern eine strategische Bestätigung des Potenzials von Bitcoin dar, die institutionelle Asset-Allokation in einer Ära wirtschaftlicher Unsicherheit neu zu gestalten.

Die doppelte Strategie: Kontrolle und Compliance im Gleichgewicht

Der Ansatz von Goldman Sachs in Bezug auf Bitcoin im Jahr 2025 spiegelt eine kalkulierte Balance zwischen direkter Exponierung und strukturierten Investmentvehikeln wider. Durch den direkten Besitz von 470 Millionen US-Dollar in Bitcoin erhält das Unternehmen unmittelbaren Zugang zu Kurssteigerungen und Liquidität, während die 1,5 Milliarden US-Dollar in ETFs – insbesondere im iShares Bitcoin Trust (IBIT) und Fidelity Wise Origin Bitcoin Fund (FBTC) – einen regulierten, diversifizierten Zugang zum Asset bieten. Diese Dualität ist entscheidend: Direkte Bestände ermöglichen es dem Unternehmen, von der Volatilität von Bitcoin zu profitieren, während ETFs Gegenparteirisiken mindern und sich an die sich entwickelnden regulatorischen Rahmenbedingungen wie die US-Spot-Bitcoin-ETF-Zulassungen und die MiCA-Regulierung der EU anpassen.

Die 88%ige Erhöhung der IBIT-Bestände und der 105%ige Anstieg beim FBTC unterstreichen die Präferenz für strukturierte Produkte, die institutionelle Sicherheitsstandards widerspiegeln. Diese Strategie dient nicht nur der Risikominderung – sie signalisiert auch dem breiteren Markt Vertrauen. Wenn ein Unternehmen vom Kaliber Goldman Sachs Kapital sowohl direkt als auch indirekt einsetzt, sendet es eine klare Botschaft: Bitcoin ist kein spekulatives Randasset mehr, sondern ein Kernbestandteil eines modernen, widerstandsfähigen Portfolios.

Institutionelle Adoption als Katalysator für Legitimität

Die weiterreichenden Implikationen des Schrittes von Goldman Sachs sind tiefgreifend. Die institutionelle Adoption war historisch gesehen ein Katalysator für die Reifung von Anlageklassen, und Bitcoin bildet hier keine Ausnahme. Durch die Integration von Bitcoin in sein Portfolio reiht sich Goldman Sachs in eine wachsende Gruppe von Banken und Vermögensverwaltern – darunter BlackRock, Fidelity und JPMorgan – ein, die die Grenzen der traditionellen Finanzwelt neu definieren. Dieser Wandel ist nicht nur von der Jagd nach Renditen getrieben; es geht auch darum, makroökonomische Tail-Risiken zu adressieren.

Die Rolle von Bitcoin als Absicherung gegen Inflation und Währungsabwertung wird zunehmend durch das Verhalten institutioneller Akteure bestätigt. Während Zentralbanken mit anhaltender Inflation und geopolitischer Instabilität kämpfen, bieten die begrenzte Verfügbarkeit und die dezentrale Natur von Bitcoin einen überzeugenden Gegenpol zu Fiatwährungen. David Solomon, CEO von Goldman Sachs, hat dies offen anerkannt und darauf hingewiesen, dass die Kundennachfrage nach Krypto-Exponierung stark gestiegen ist, da Investoren nach Alternativen zu überbewerteten Aktien und stagnierenden Anleihen suchen.

Privatanleger: Die Dringlichkeit der Neubewertung

Für Privatanleger ist die Botschaft klar: Die Institutionalisierung von Bitcoin beschleunigt sich, und die Aufnahme des Assets in diversifizierte Portfolios ist nicht mehr eine Frage des ob, sondern des wie. Die doppelte Strategie des Unternehmens unterstreicht die Bedeutung eines ausgewogenen Verhältnisses zwischen Risiko und Ertrag – ein Prinzip, das gleichermaßen für Einzelanleger gilt. Während der direkte Besitz von Bitcoin Aufwärtspotenzial bietet, erfordert er auch aktives Management. ETFs hingegen bieten einen leichter zugänglichen, regulierten Weg für diejenigen, die eine Exponierung suchen, ohne sich mit den Komplexitäten der Verwahrung auseinandersetzen zu müssen.

Die Dringlichkeit für Privatanleger besteht darin, Krypto als strategische Allokation neu zu bewerten. Die Korrelation von Bitcoin mit traditionellen Assets war historisch niedrig, was es zu einem effektiven Diversifikator macht. Während der Bankenkrise 2023 beispielsweise übertraf Bitcoin sowohl Aktien als auch Gold und demonstrierte sein einzigartiges Risikoprofil. Da institutionelle Akteure wie Goldman Sachs weiterhin einsteigen, dürfte sich die Volatilität des Assets weiter abschwächen, was seine Attraktivität als langfristiger Hedge zusätzlich erhöht.

Der Weg nach vorn: Eine neue Ära für institutionelle Krypto-Investments

Der Bitcoin-Schachzug von Goldman Sachs ist sinnbildlich für einen größeren Trend: die Normalisierung von Krypto innerhalb institutioneller Portfolios. Die Maßnahmen des Unternehmens stehen im Einklang mit einem breiteren Branchentrend hin zu strukturierten, regulierten Produkten, die die Lücke zwischen traditioneller Finanzwelt und digitalen Assets schließen. Für Investoren signalisiert dies die Chance, Risikomanagement und Asset-Allokation in einer Welt nach der Krise neu zu überdenken.

Während der Markt diese Entwicklungen verarbeitet, steht eines fest: Die Reise von Bitcoin vom spekulativen Novum zum institutionellen Standard ist in vollem Gange. Für diejenigen, die die Zeichen der Zeit erkennen, ist jetzt der Moment zu handeln – nicht als Glücksspiel, sondern als kalkulierter Schritt zur langfristigen Wertschöpfung in einem zunehmend unvorhersehbaren wirtschaftlichen Umfeld.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

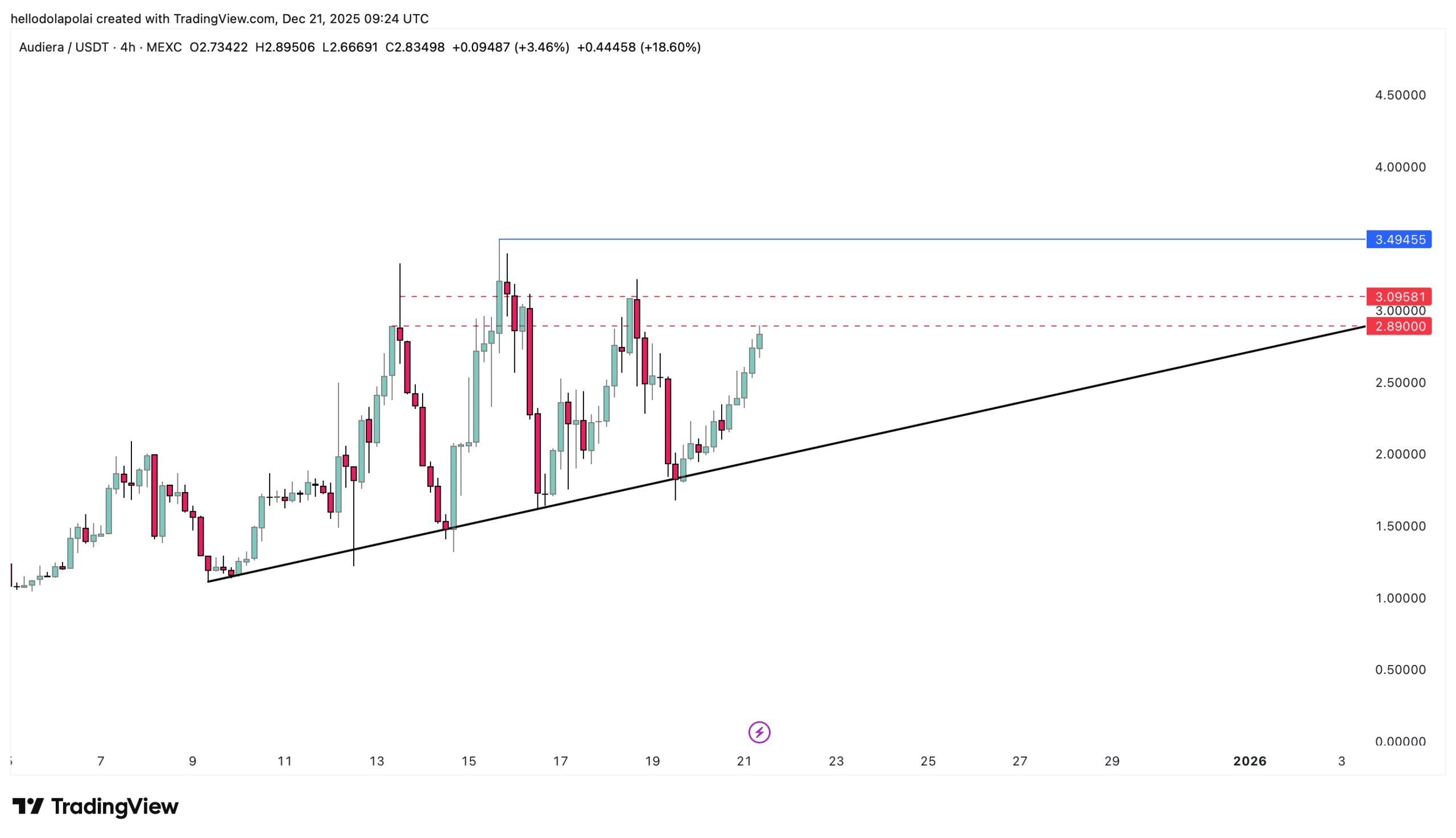

BEAT heizt sich auf, steigt um 30%! Ein entscheidendes Niveau steht vor Audieras Allzeithoch

Im Trend

MehrDTCC und JPMorgan haben gerade den On-Chain-Zeitplan festgelegt, aber das Pilotprojekt stützt sich auf einen umstrittenen „Rückgängig“-Button.

Bitget Täglicher Morgenbericht (22. Dezember)|Das US-Repräsentantenhaus plant Steuer-Sicherheitszonen für Stablecoins und Krypto-Asset-Staking; diese Woche stehen große Token-Entsperrungen für H, XPL, SOON und andere an; der BTC Relative Strength Index (RSI) nähert sich dem niedrigsten Stand der letzten 3 Jahre