Systemische Schwachstellen in der US-amerikanischen föderalen Dateninfrastruktur: Ein Katalysator für Investitionen in Cybersicherheit und Identitätsschutz

- Die Dateninfrastruktur der US-Bundesregierung ist systemischen Schwachstellen durch Cyberangriffe, KI-Risiken, Probleme in der Lieferkette, klimabedingte Störungen und Bedrohungen für Weltraumsysteme ausgesetzt. - Das DHS/CISA hat fünf vorrangige Risiken identifiziert, darunter China-bezogene Cyber-Bedrohungen und einen Anstieg der Ransomware-Angriffe um 65 % im Jahr 2025, wobei US-Behörden Hauptziele sind. - Die Ausgaben für Cybersicherheit erreichten im Jahr 2024 5.1 Billionen US-Dollar, angetrieben durch Zero-Trust-Frameworks, KI-basierte Bedrohungserkennung und Innovationen im Bereich Identitätsschutz. - Investoren priorisieren KI-zentrierte Unternehmen (z. B.

Die föderale Dateninfrastruktur der USA, ein Grundpfeiler der nationalen Sicherheit und wirtschaftlichen Stabilität, steht unter beispiellosem Druck. Von 2024 bis 2025 haben systemische Schwachstellen – von Cyberangriffen staatlich unterstützter Akteure bis hin zu klimabedingten Störungen – kritische Schwächen im digitalen Rückgrat der Nation offengelegt. Diese Risiken sind nicht abstrakt; sie materialisieren sich in Echtzeit und haben weitreichende Auswirkungen auf die Finanzmärkte und Anlagestrategien. Für Investoren bietet die Schnittstelle zwischen staatlichen Datensicherheitsrisiken und den Sektoren Cybersecurity/Identitätsschutz sowohl Herausforderungen als auch Chancen.

Anatomie systemischer Schwachstellen

Das U.S. Department of Homeland Security (DHS) und die Cybersecurity and Infrastructure Security Agency (CISA) haben in ihrer strategischen Leitlinie 2024-2025 fünf vorrangige Risikobereiche identifiziert:

1. Cyber-Bedrohungen durch China-verbundene Gruppen (z. B. Volt Typhoon), die fortschrittliche, persistente Bedrohungen (APTs) ausnutzen, um kritische Infrastrukturen anzugreifen.

2. KI-gesteuerte Risiken, bei denen künstliche Intelligenz für Malware, Deepfakes und Social Engineering missbraucht wird.

3. Schwachstellen in der Lieferkette, verschärft durch globale Störungen und die Abhängigkeit von ausländischer Fertigung.

4. Klimabedingte Störungen, wie Hurrikane und extreme Wetterereignisse, die die Widerstandsfähigkeit der Infrastruktur belasten.

5. Abhängigkeit von Weltraumsystemen, einschließlich GPS und Satellitenkommunikation, die nun Cyber- und physischen Bedrohungen ausgesetzt sind.

Diese Schwachstellen werden durch den Anstieg von Ransomware-Angriffen noch verschärft. Der Bericht von Comparitech für 2025 zeigt einen Anstieg der Ransomware-Vorfälle gegen Regierungsbehörden um 65 %, wobei allein im ersten Halbjahr 2025 208 Angriffe verzeichnet wurden. Die USA waren für 35 % dieser Angriffe verantwortlich, darunter prominente Sicherheitsverletzungen beim Cleveland Municipal Court und dem Department of Environmental Quality in Oregon. Die Lösegeldforderungen übersteigen häufig 2 Millionen US-Dollar, und Angreifer versteigern gestohlene Daten zunehmend im Dark Web, um auch dann Profit zu erzielen, wenn Lösegeldforderungen abgelehnt werden.

Reaktionen der Finanzmärkte und Investmenttrends

Die Finanzmärkte haben auf diese Risiken mit einem Anstieg der Ausgaben für Cybersecurity reagiert. Laut Gartner erreichten die weltweiten IT-Ausgaben im Jahr 2024 5,1 Billionen US-Dollar, wobei 80 % der CIOs ihre Budgets für Cybersecurity erhöhten. Der Vorstoß der US-Regierung für Zero-Trust-Architekturen, Identity and Access Management (IAM) 2.0 und KI-gesteuerte Bedrohungserkennung treibt die Nachfrage nach innovativen Lösungen an.

Zentrale Investmentthemen sind:

- Zero-Trust-Frameworks: Unternehmen wie Palo Alto Networks (PANW) und CrowdStrike (CRWD) führen den Wandel von perimeterbasierter Sicherheit hin zu kontinuierlicher Authentifizierung an.

- KI und maschinelles Lernen: Firmen wie Darktrace (DRKTF) und Cylance (CYLN) nutzen KI für die Echtzeit-Erkennung und -Abwehr von Bedrohungen.

- Sicherheit in der Lieferkette: Tools von Unternehmen wie Wiz.io und Tenable (TENB) adressieren Schwachstellen in Drittanbieter-Ökosystemen.

- Identitätsschutz: Anbieter biometrischer Authentifizierung (z. B. BioCatch, Okta (OKTA)) profitieren vom Trend zu passwortlosem IAM.

Die durchschnittlichen Kosten für die Wiederherstellung nach einem Ransomware-Angriff sind laut aktuellen Studien auf 2,73 Millionen US-Dollar gestiegen. Dies hat die Nachfrage nach automatisiertem Patch-Management, Secure-by-Design-Software und quantenresistenter Kryptografie angekurbelt – Bereiche, in denen sowohl Startups als auch etablierte Unternehmen Innovationen vorantreiben.

Strategische Implikationen für Investoren

Die systemische Natur der Schwachstellen in den US-Bundesdaten garantiert anhaltende Investitionen in Cybersecurity und Identitätsschutz. Investoren müssen sich jedoch in einer fragmentierten Landschaft aus Nischenanbietern und Megacap-Tech-Unternehmen zurechtfinden. So kann ein Portfolio positioniert werden:

- Priorisierung von KI-gesteuerten Cybersecurity-Unternehmen: Die doppelte Rolle von KI – sowohl als Werkzeug für Angreifer als auch für Verteidiger – macht Unternehmen mit KI-zentrierten Angeboten (z. B. Darktrace, CrowdStrike) attraktiv.

- Investition in Identity and Access Management (IAM) 2.0: Da Regierungen und Unternehmen passwortbasierte Systeme ausmustern, werden IAM-Anbieter mit biometrischen und risikobasierten Authentifizierungsmöglichkeiten stark wachsen.

- Diversifikation im Bereich Lieferkettensicherheit: Da 70 % der Sicherheitsverletzungen Drittanbieter betreffen, sind Tools zur Risikobewertung und Überwachung der Lieferkette entscheidend.

- Überwachung von klimaresilienten Infrastrukturaktien: Klimabedingte Störungen steigern die Nachfrage nach Lösungen für die Widerstandsfähigkeit von Infrastrukturen, einschließlich sicherer Cloud-Speicher und Disaster-Recovery-Plattformen.

Fazit: Ein langfristiges Engagement für Resilienz

Die Anerkennung systemischer Schwachstellen durch die US-Regierung – etwa durch sektorübergreifende Risikoanalysen der CISA und die nationalen Sicherheitsdirektiven der Biden-Administration – signalisiert einen Paradigmenwechsel. Cybersecurity ist nicht länger ein reaktiver Kostenfaktor, sondern eine strategische Notwendigkeit. Für Investoren bedeutet dies eine langfristige Chance in Sektoren, die mit den Prioritäten der Bundesregierung übereinstimmen: KI-gesteuerte Bedrohungserkennung, Identitätsschutz und Resilienz der Lieferkette.

Während die Finanzmärkte mit den Folgen von Ransomware-Angriffen und geopolitischer Cyberkriegsführung ringen, stehen die Sektoren Cybersecurity und Identitätsschutz vor anhaltendem Wachstum. Entscheidend ist, in Unternehmen zu investieren, die nicht nur heutige Bedrohungen adressieren, sondern auch die von morgen antizipieren – denn im digitalen Zeitalter ist Resilienz der ultimative Wettbewerbsvorteil.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

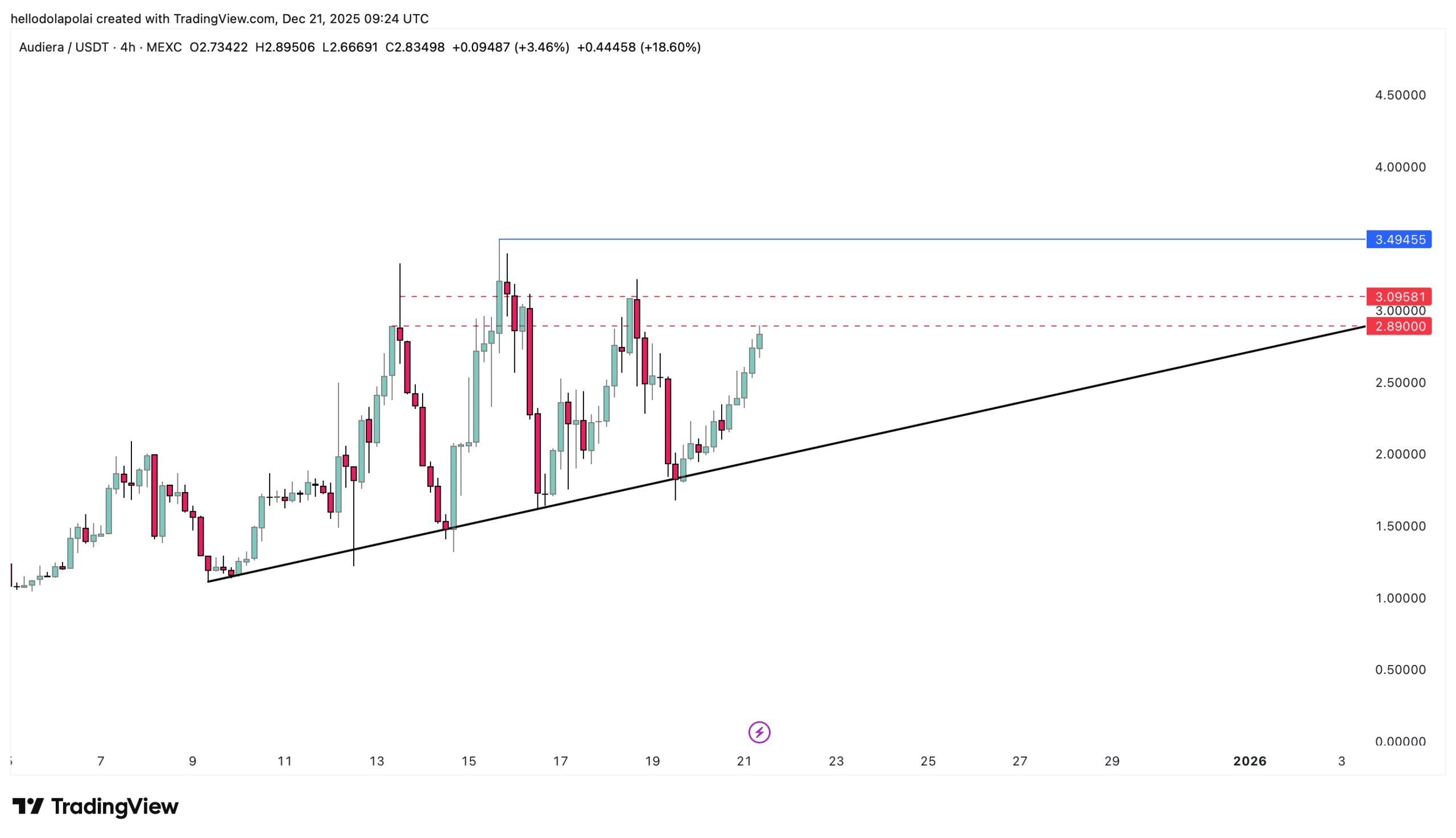

BEAT heizt sich auf, steigt um 30%! Ein entscheidendes Niveau steht vor Audieras Allzeithoch

Im Trend

MehrDTCC und JPMorgan haben gerade den On-Chain-Zeitplan festgelegt, aber das Pilotprojekt stützt sich auf einen umstrittenen „Rückgängig“-Button.

Bitget Täglicher Morgenbericht (22. Dezember)|Das US-Repräsentantenhaus plant Steuer-Sicherheitszonen für Stablecoins und Krypto-Asset-Staking; diese Woche stehen große Token-Entsperrungen für H, XPL, SOON und andere an; der BTC Relative Strength Index (RSI) nähert sich dem niedrigsten Stand der letzten 3 Jahre