Der institutionelle Wandel: Wie Pensionsfonds MicroStrategy nutzen, um regulierten Zugang zu Bitcoin zu erhalten

- US-amerikanische Pensionsfonds und Staatskassen investieren 632 Millionen Dollar über MicroStrategy (MSTR)-Aktien, um regulierten Bitcoin-Exposure zu erhalten, wobei sie von den 629.000 BTC (72 Milliarden Dollar) Beständen als Inflationsschutz profitieren. - 14 Bundesstaaten erhöhten ihre MSTR-Bestände im ersten Quartal 2025 um 18-184 %, indem sie Eigenkapitalvehikel nutzten, um Verwahrungsrisiken zu umgehen und gleichzeitig vom durch Knappheit getriebenen Wert von Bitcoin und der umgekehrten Korrelation zum USD zu profitieren. - Die BITCOIN und CLARITY Acts 2025 normalisierten das Krypto-Exposure, indem sie Token als Rohstoffe einstuften, wobei 59 % der Institutionen Allokationen vornahmen.

Die institutionelle Investmentlandschaft erlebt einen tiefgreifenden Wandel, da Pensionsfonds und öffentliche Kassen zunehmend Bitcoin-Engagement durch regulierte Aktienvehikel aufnehmen. An der Spitze dieser Bewegung steht MicroStrategy (MSTR), ein Unternehmen, das seine Unternehmensreserven in den größten Bitcoin-Bestand eines Unternehmens verwandelt hat – mit über 629.000 BTC im Wert von 72 Milliarden Dollar (Stand: August 2025) [1]. Bis zum ersten Quartal 2025 hatten 14 US-Bundesstaaten gemeinsam 632 Millionen Dollar in MSTR-Aktien investiert und nutzen deren Bitcoin-Bestände, um regulatorische Beschränkungen zu umgehen und gleichzeitig Inflationsabsicherung und Diversifikation zu sichern [2]. Diese Strategie spiegelt ein breiteres institutionelles Vertrauen in digitale Vermögenswerte wider, das durch Bitcoins begrenztes Angebot und die inverse Korrelation zu Fiatwährungen angetrieben wird [3].

Strategische Allokation: Von treuhänderischen Beschränkungen zur digitalen Absicherung

Pensionsfonds, die treuhänderischen Pflichten und regulatorischer Kontrolle unterliegen, haben traditionell den direkten Besitz von Kryptowährungen aufgrund von Verwahrungsproblemen und rechtlichen Unklarheiten gemieden. Das Aktienmodell von MicroStrategy bietet eine Lösung: Durch den Kauf von Bitcoin über Unternehmensreserven erhalten Institutionen ein Engagement an der Bitcoin-Preisbewegung, ohne den Vermögenswert direkt zu halten [4]. Beispielsweise erhöhte das Rentensystem Floridas seine MSTR-Bestände im ersten Quartal 2025 um 38 % und fügte so 88 Millionen Dollar an indirektem Bitcoin-Engagement hinzu [5]. Ebenso investierten Kaliforniens CalPERS und CalSTRS gemeinsam 276 Millionen Dollar in MSTR, was einem Wachstum ihrer Bestände von 18 % bis 35 % entspricht [6]. Diese Allokationen liegen typischerweise zwischen 1–5 % der Gesamtportfolios und stehen im Einklang mit institutionellen Risikomanagement-Rahmenwerken [7].

Der Reiz liegt in Bitcoins Rolle als makroökonomischer Hedge. Mit einer annualisierten Volatilität von 78,93 % werden Bitcoins Preisschwankungen durch die inverse Beziehung zum US-Dollar und den wertsteigernden Effekt der Knappheit ausgeglichen [8]. Für Pensionsfonds schafft dies ein Gegengewicht zu Inflationsdruck und langfristigem Kapitalverlust. Das vierteljährliche Wachstum der MSTR-Bestände in Utah um 184 % unterstreicht die Dringlichkeit dieser Strategie, da Bundesstaaten ihre Portfolios gegen wirtschaftliche Unsicherheiten zukunftssicher machen wollen [9].

Regulatorische Klarheit und institutionelles Vertrauen

Der 2025 BITCOIN Act und der CLARITY Act haben Bitcoin in institutionellen Portfolios normalisiert und bieten einen rechtlichen Rahmen für Engagements über aktiengebundene Strategien [10]. Diese Gesetze klassifizieren dezentralisierte Token als Rohstoffe und schreiben klare Aufsichtszuständigkeiten zwischen der SEC und der CFTC vor, wodurch regulatorisches Arbitrage reduziert wird [11]. Beispielsweise allokierte der Pensionsfonds von Wisconsin 51 Millionen Dollar in MSTR, während er sich von Bitcoin-ETFs trennte – ein Hinweis auf die Präferenz für Aktienvehikel inmitten regulatorischer Unsicherheit [12].

MicroStrategys OTC-Kaufstrategie stärkt das institutionelle Vertrauen zusätzlich, indem sie Markteinflüsse minimiert und eine Destabilisierung des öffentlichen Orderbuchs vermeidet [13]. Die durchschnittliche Kostenbasis des Unternehmens von 73.527 Dollar pro BTC impliziert eine strukturelle Preisuntergrenze, da fortgesetzte Akkumulation bei Kursrückgängen den Bitcoin-Markt stabilisiert [14]. Dieses Modell hat dazu geführt, dass 59 % der institutionellen Investoren bis zum zweiten Quartal 2025 mindestens 5 % ihrer Vermögenswerte in digitale Assets investieren [15].

Leistungskennzahlen und Gegenparteirisiken

Die Aktie von MicroStrategy hat 2025 traditionelle Vermögenswerte übertroffen und ist seit Jahresbeginn um 173 % gestiegen, verglichen mit einem Wachstum von 17 % beim S&P 500 [16]. Diese Performance ist an die Bitcoin-Treasury-Strategie des Unternehmens gekoppelt, die trotz volatiler Gewinne (z. B. Q2 2025 EPS von -16,49 Dollar) die Bewertungsmultiplikatoren angetrieben hat [17]. Allerdings bleibt das Gegenparteirisiko bestehen: Die MSTR-Aktie ist sowohl den Bitcoin-Preisschwankungen als auch unternehmenspolitischen Entscheidungen wie der Verwässerung durch ATM-Angebote ausgesetzt [18].

Der Weg nach vorn: Von Aktienproxies zur direkten Verwahrung

Während MSTR weiterhin das dominierende Vehikel für institutionelles Bitcoin-Engagement bleibt, könnten sich die Allokationen mit der Weiterentwicklung regulatorischer Rahmenbedingungen hin zu direkten Verwahrungsmodellen verschieben. Die Verbraucherschutzbestimmungen des CLARITY Act, einschließlich der Trennung von Kundengeldern, ebnen den Weg für institutionelle Bitcoin-Treasuries [19]. Inzwischen nutzen Unternehmen wie BitMine Immersion die Staking-Erträge von Ethereum, um Alpha zu generieren – ein Zeichen für die Diversifizierung digitaler Asset-Strategien [20].

Derzeit priorisieren Pensionsfonds regulierte Aktienvehikel wie MSTR, um Innovation mit Compliance in Einklang zu bringen. Wie Floridas Pensionsmanager anmerkten, bietet die Nutzung von Unternehmensaktienstrukturen einen „politisch akzeptablen und treuhänderisch konformen“ Weg zur Bitcoin-Integration [21]. Mit nunmehr 900.000 BTC (100 Milliarden Dollar), die von börsennotierten Unternehmen gehalten werden, ist der institutionelle Wandel unumkehrbar [22].

Quelle:

[1] Institutional Bitcoin Exposure Through MicroStrategy and Implications for Crypto Market Maturation

[2] 14 US States Report $632M in Exposure to Michael Saylors Strategy in Q1

[3] How Pension Funds and Corporate Titans Are Rewriting ... [https://www.bitget.com/news/detail/12560604940275]

[4] Florida Pension Fund Increases Holdings in MicroStrategy, Boosting Indirect Exposure to Bitcoin

[5] Fund Update: STATE BOARD OF ADMINISTRATION OF FLORIDA RETIREMENT SYSTEM added 61,390 shares of MICROSTRATEGY ($MSTR) to their portfolio

[6] California quietly became the biggest holder of MicroStrategy

[7] Institutional Bitcoin Exposure Through MicroStrategy [https://www.bitget.com/news/detail/12560604940275]

[8] MicroStrategy’s Bitcoin Accumulation Strategy and Its ...

[9] 14 US States Boost MSTR Holdings by $302 Million in Q1 2025

[10] GENIUS & CLARITY Acts Reshape U.S. Crypto Regulation

[11] The GENIUS Act of 2025 Stablecoin Legislation Adopted in ...

[12] 14 US States Hold $632M in MicroStrategy Stock as Public ...

[13] Strategy Announces Second Quarter 2025 Financial Results

[14] Institutional Bitcoin Exposure Through MicroStrategy: A New Era for State Pension Funds? [https://www.bitget.com/news/detail/12560604940275]

[15] Navigating the New Crypto Frontier: Regulatory Clarity and ...

[16] MSTR (Microstrategy Inc) vs S&P 500 Comparison

[17] Earnings call transcript: MicroStrategy's Q2 2025 beats ...

[18] Institutional Bitcoin Exposure Through MicroStrategy [https://www.bitget.com/news/detail/12560604940275]

[19] Our Take: financial services regulatory update – July 18, ...

[20] Navigating the New Crypto Frontier: Regulatory Clarity and ...

[21] Florida Pension Fund Increases Holdings in MicroStrategy, Boosting Indirect Exposure to Bitcoin

[22] Bitcoin Q1 2025: Historic Highs, Volatility, and Institutional ...

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

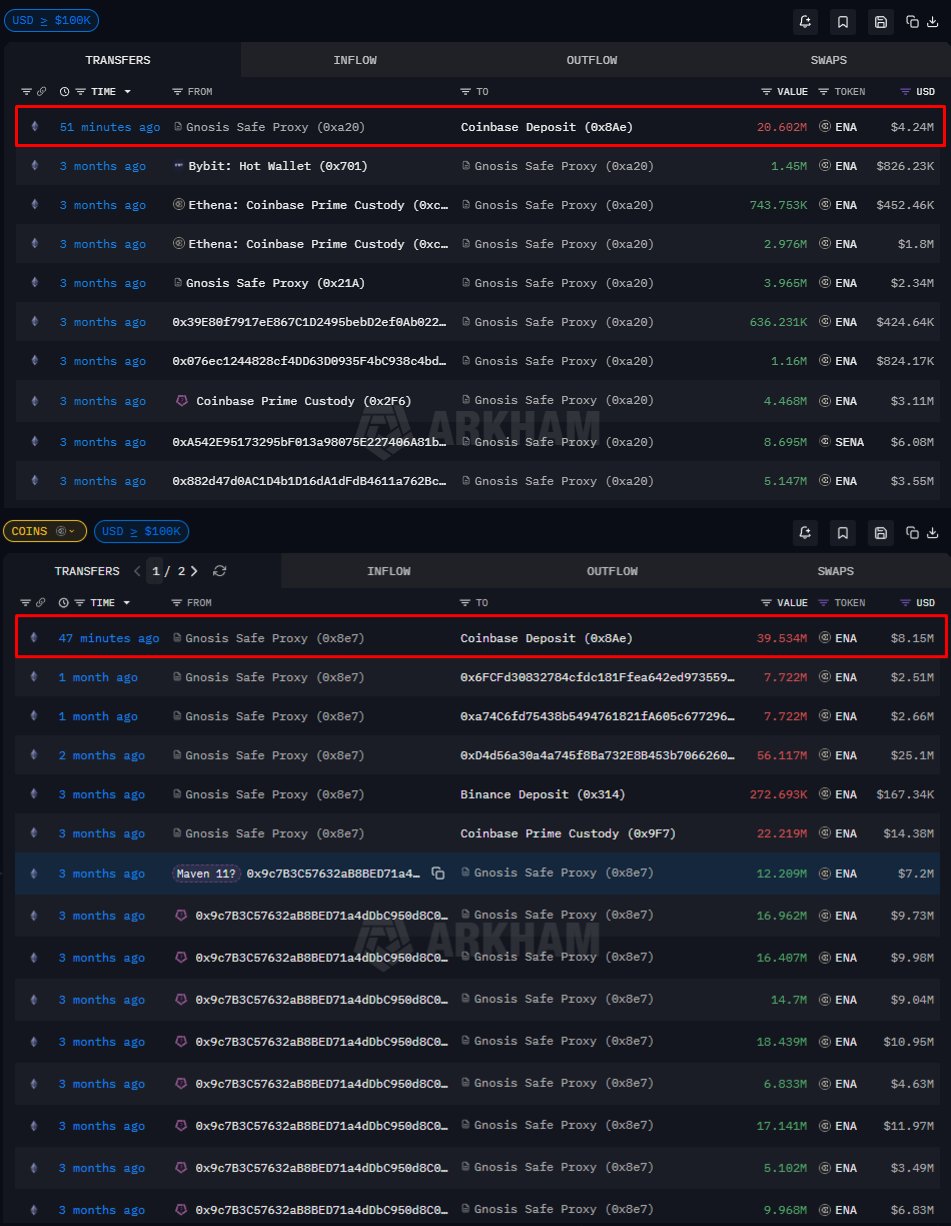

Kann Ethena nach dem 101 Millionen ENA-Flut an Börsen den Preis von $0,20 halten?

Galaxy Digital, das Milliarden von Dollar verwaltet, enthüllt seine Prognosen für Bitcoin, Ethereum und Solana für 2026