Die Tokenisierung von RWA zieht im Jahr 2025 bedeutendes VC-Kapital an, da Unternehmen Plattformen finanzieren, die Energie-, Kredit- und Treasury-Assets onchain bringen, Stablecoin-Infrastrukturen ausbauen und neue institutionelle Kreditmärkte für Onchain-Renditen und Lending schaffen.

-

VCs priorisieren die Tokenisierung von Real-World Assets, um neue Renditen und institutionelle Onchain-Liquidität zu erschließen.

-

Energie-Assets, programmierbare Kredite und Stablecoin-Infrastruktur führten die jüngsten Seed- und Series-A-Runden an.

-

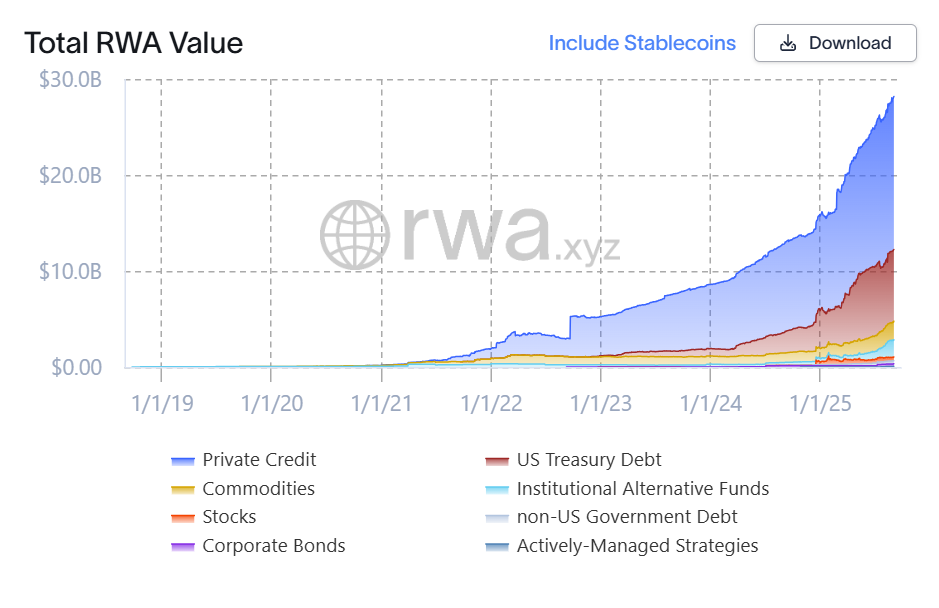

Der Wert von Onchain-Assets stieg im Jahr 2025 auf 28 Milliarden US-Dollar von 15 Milliarden zu Beginn des Jahres, was auf eine rasche Akzeptanz hinweist.

Tokenisierungs-Boom: RWA-Tokenisierung zieht VC-Finanzierungen für Energie-, Kredit- und Stablecoin-Infrastruktur an – lesen Sie die neuesten Finanzierungsrunden, Marktdaten und strategische Erkenntnisse.

Was treibt das Wachstum der RWA-Tokenisierung im Jahr 2025 an?

Die Tokenisierung von Real-World Assets beschleunigt sich, da Risikokapital gezielt Plattformen fördert, die physische und finanzielle Vermögenswerte in handelbare Onchain-Token umwandeln. Institutionelles Interesse, die Nachfrage nach alternativen Renditen und das Wachstum der Stablecoin-Ökosysteme sorgen für einen Kapitalzufluss in Tokenisierungs-Infrastruktur und programmierbare Kredite.

Wie unterstützen Venture-Firmen die Tokenisierungs-Infrastruktur?

Führende Unternehmen und Ökosystem-Akteure haben Accelerator-Programme gestartet und Startups finanziert, die sich auf Verwahrung, Compliance, Datachains und Kreditinfrastruktur konzentrieren. Der Trend zielt darauf ab, überprüfbare Cashflows, regulatorisch konformes Fundraising und sichere Stablecoin-Infrastrukturen zu ermöglichen, um die institutionelle Teilnahme zu fördern.

Die Tokenisierung boomt, da VCs Startups unterstützen, die Energie-Assets onchain bringen, neue Kreditmärkte schaffen und die Stablecoin-Infrastruktur ausbauen.

Die Tokenisierung von Real-World Assets (RWA) hat sich als Hauptfokus für Venture-Investoren herauskristallisiert, die in der Kombination aus institutioneller Blockchain-Adoption und der Suche nach diversifizierten Renditen einen nachhaltigen Wachstumstreiber sehen.

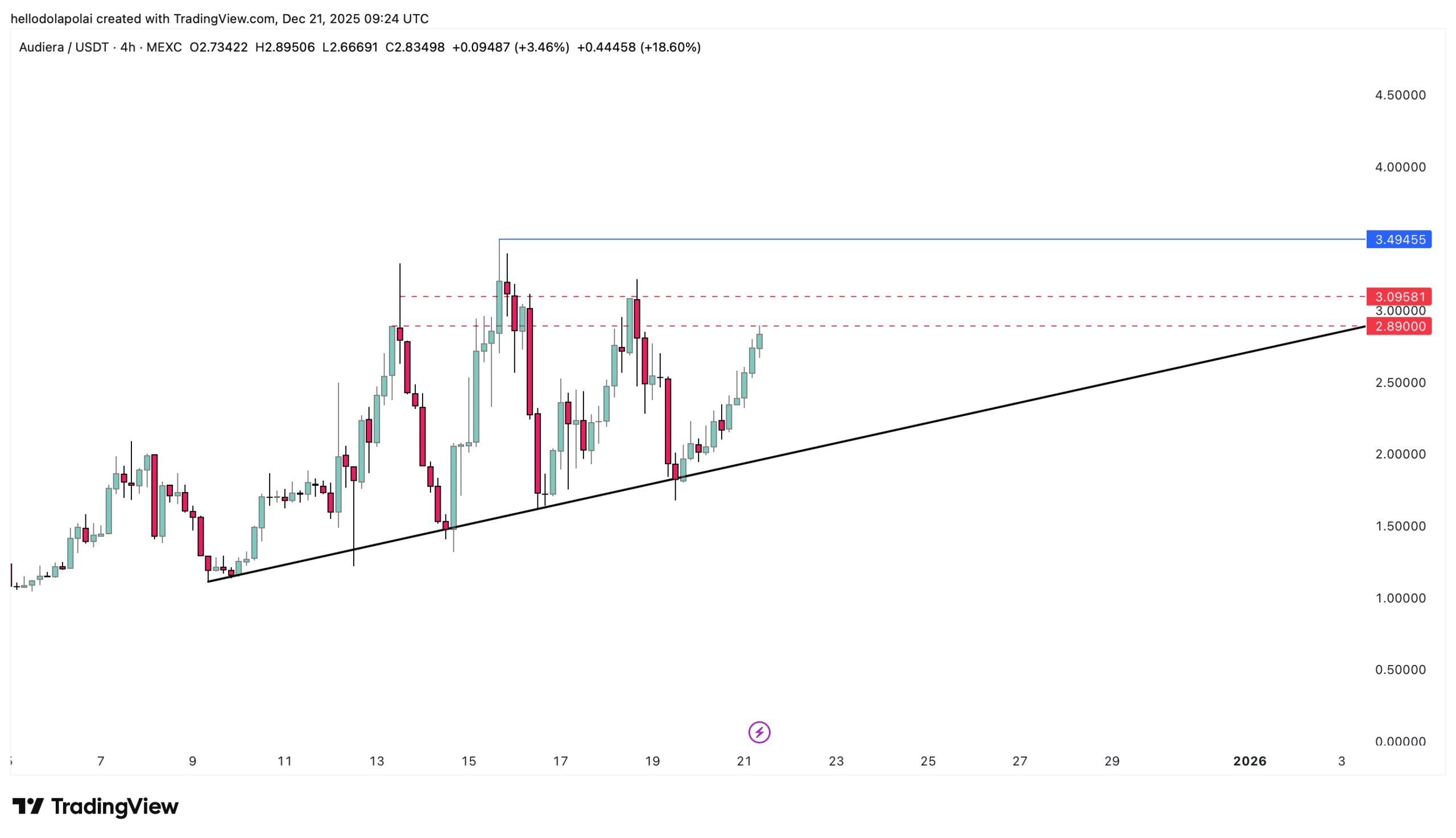

Im Jahr 2025 ist das Gesamtvolumen der Onchain-Assets auf etwa 28 Milliarden US-Dollar gestiegen, von 15 Milliarden zu Beginn des Jahres. Dies spiegelt schnelle Kapitalzuflüsse und eine Ausweitung der Anwendungsfälle über Private Credit und Treasuries hinaus auf Aktien und Energieinfrastruktur wider.

Der RWA-Sektor ist in den letzten zwei Jahren rasant gewachsen. Quelle: RWA.xyz

Warum werden Energie-Assets zum Fokus der Tokenisierung?

Energieinfrastruktur – Solar, Speicher und Rechenzentren – bietet vorhersehbare Cashflows und langfristige Verträge, die sich gut für tokenisierte Wertpapiere eignen. Startups bündeln Mikro-Anteile an Projekten, um privaten und institutionellen Investoren Zugang zu renditebasierten Energieerlösen zu ermöglichen.

Welche aktuellen Finanzierungsrunden unterstreichen diesen Wandel?

Plural schloss eine Seed-Runde über 7,13 Millionen US-Dollar ab, um Energie-Assets onchain zu bringen, angeführt von Paradigm mit Beteiligung von Maven 11, Neoclassic Capital und Volt Capital. Die Runde unterstreicht die Überzeugung der Investoren, dass tokenisierte Energie eine Rolle spielt, da die Nachfrage nach KI und Rechenzentren steigt.

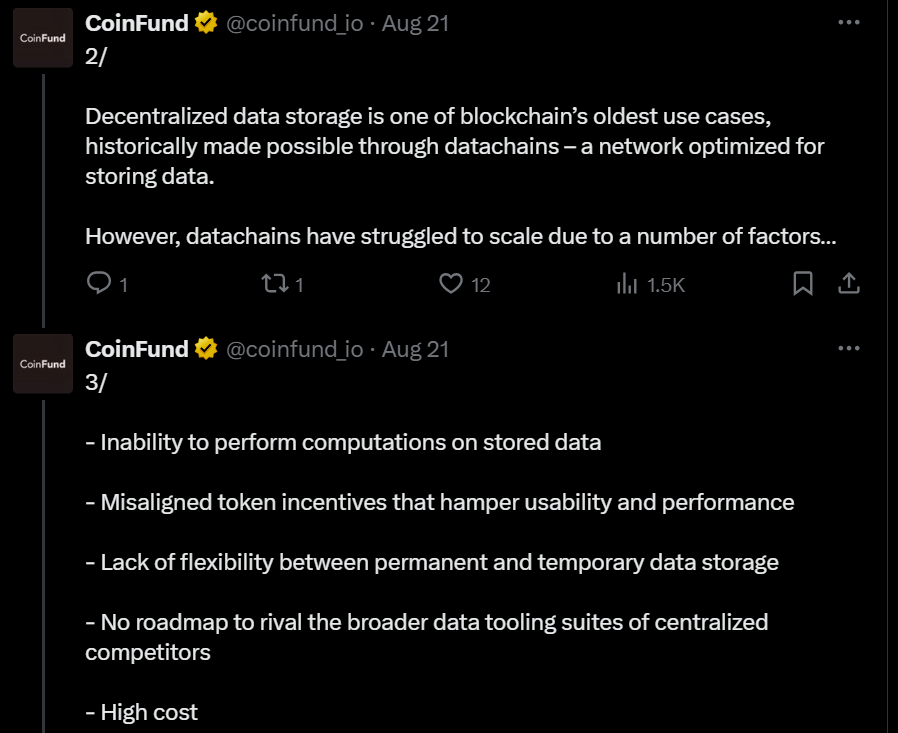

Wie entwickeln sich Datachains und programmierbare Kredite?

Irys sammelte 10 Millionen US-Dollar ein, um eine Layer-1-Blockchain zu entwickeln, die für datenintensive Anwendungen optimiert ist und es ermöglicht, große Datensätze kostengünstig zu speichern und in programmierbare wirtschaftliche Assets zu verwandeln. Credit Coop sammelte 4,5 Millionen US-Dollar ein, um Kreditgeber mit überprüfbaren Geschäftscashflows und Onchain-Kreditmärkten zu verbinden.

Quelle: CoinFund

Credit Coop berichtet, dass sie ein Volumen von mehr als 150 Millionen US-Dollar verarbeitet haben, mit 8,5 Millionen US-Dollar an ausstehenden aktiven Krediten – ein Beweis dafür, dass programmierbare Kredite über Proofs of Concept hinaus produktiv eingesetzt werden.

Wann erhalten Stablecoin-Infrastruktur-Anbieter Finanzierungen?

Stablecoin-Infrastrukturen erhalten erhebliche Investitionen, da Transaktionsvolumen und Integrationsnachfrage steigen. Utila sammelte in einer Series-A-Erweiterung 22 Millionen US-Dollar ein, um Verwahrungs-, Wallet- und Compliance-Lösungen auszubauen, die Unternehmen den Betrieb mit Stablecoins erleichtern.

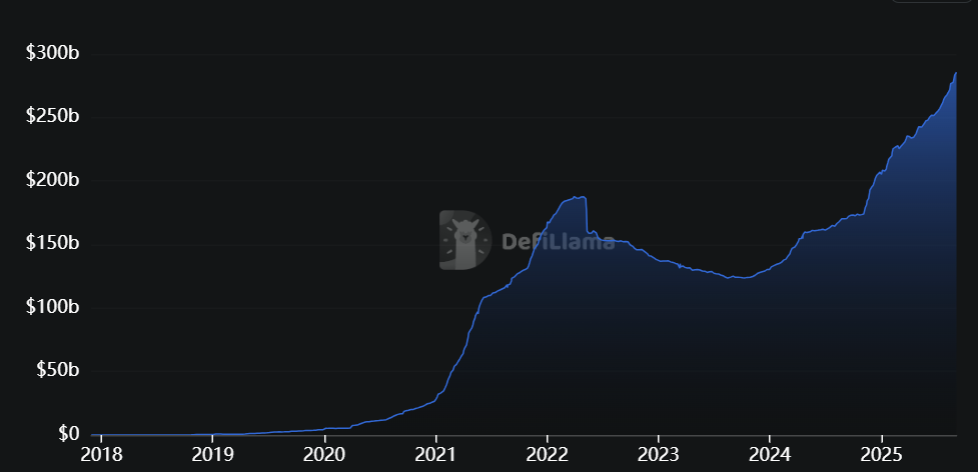

Die Marktkapitalisierung von Stablecoins hat 285 Milliarden US-Dollar überschritten. Quelle: DefiLlama

Utila berichtet, dass sie mehr als 60 Milliarden US-Dollar an Transaktionen verarbeitet haben, was die Größenordnung der Stablecoin-Operationen unterstreicht und erklärt, warum Unternehmen robuste Infrastruktur-Stacks benötigen.

Welche weiteren bemerkenswerten Finanzierungen zeigen die Markttiefe?

Yellow Network schloss einen Reg-D-Tokenverkauf ab und sammelte über 1 Million US-Dollar ein, um eine Cross-Chain-Handelsinfrastruktur zu entwickeln, unterstützt von Branchenführern. Diese Finanzierungen zeigen das Investoreninteresse an regulierter, institutionell ausgerichteter Infrastruktur in den Bereichen Verwahrung, Handel und Compliance.

Häufig gestellte Fragen

Wie stark ist der Onchain-RWA-Markt im Jahr 2025 gewachsen?

Onchain-Real-World-Assets wuchsen im Jahr 2025 auf etwa 28 Milliarden US-Dollar von 15 Milliarden zu Beginn des Jahres, getrieben durch tokenisierte Kredite, Treasuries sowie die Ausweitung der Tokenisierung von Energie und Aktien.

Können Energieprojekte sicher tokenisiert werden?

Ja. Tokenisierte Energieprojekte kombinieren Onchain-Eigentumsnachweise mit Offchain-Rechtsrahmen und verifizierten Cashflows, um handelbare Instrumente zu schaffen, wobei jedoch eine robuste Verwahrung und Compliance weiterhin unerlässlich sind.

Sind diese Tokenverkäufe regulatorisch konform?

Viele der jüngsten Finanzierungen nutzten Kanäle für akkreditierte Investoren und Reg-D-Strukturen; die Unternehmen betonen Compliance und regulierte Rahmenbedingungen, um institutionelles Kapital anzuziehen.

Wichtige Erkenntnisse

- Kapitalfokus: VCs priorisieren die RWA-Tokenisierung, um Zugang zu neuen Renditepools zu erhalten.

- Anwendungsfälle: Energie, programmierbare Kredite und Stablecoin-Infrastruktur führen die aktuellen Finanzierungsaktivitäten an.

- Marktsignal: Das Onchain-Asset-Volumen liegt 2025 bei fast 28 Milliarden US-Dollar, was auf eine schnelle Akzeptanz und wachsende institutionelle Beteiligung hinweist.

Fazit

Die Tokenisierung entwickelt sich von Nischenexperimenten zur institutionellen Infrastruktur. Mit Venture-Kapital, das Plattformen für Energie, Datachains, programmierbare Kredite und Stablecoin-Operationen unterstützt, ist das Onchain-RWA-Ökosystem auf weiteres Wachstum ausgerichtet. In den kommenden Quartalen ist mit mehr regulierten Angeboten und Unternehmensintegrationen zu rechnen; folgen Sie COINOTAG für fortlaufende Berichterstattung und datengestützte Analysen.