Epische Umschichtungen und Verkaufsvolumen: Steht dem Markt ein weiterer Rückgang bevor?

Der Optionsmarkt wird aggressiv neu bewertet, die Schiefe steigt stark an, die Nachfrage nach Put-Optionen ist groß, was auf eine defensive Positionierung hindeutet. Das makroökonomische Umfeld deutet auf eine zunehmende Erschöpfung des Marktes hin.

Originaltitel: From Rally to Correction

Originalautor: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Originalübersetzung: AididiaoJP, Foresight News

Bitcoin zeigt nach dem durch das Federal Open Market Committee ausgelösten Anstieg Anzeichen von Schwäche. Langfristige Inhaber haben Gewinne von 3,4 Millionen BTC realisiert, während die ETF-Zuflüsse nachlassen. Angesichts des Drucks auf den Spot- und Terminmärkten ist die Kostenbasis der kurzfristigen Inhaber bei 111.000 USD eine wichtige Unterstützungsmarke; ein Unterschreiten könnte das Risiko einer stärkeren Abkühlung mit sich bringen.

Zusammenfassung

· Nach dem FOMC-getriebenen Anstieg ist Bitcoin in eine Korrekturphase eingetreten und zeigt Anzeichen eines „Buy the rumor, sell the news“-Marktes, wobei die breitere Marktstruktur auf eine nachlassende Dynamik hindeutet.

· Der aktuelle Rückgang von 8% ist bislang moderat, aber die realisierten Zuflüsse von 67,8 Milliarden USD und die von langfristigen Inhabern realisierten Gewinne von 3,4 Millionen BTC unterstreichen das beispiellose Ausmaß der Kapitalrotation und Verkäufe in dieser Runde.

· ETF-Zuflüsse verlangsamten sich rund um die FOMC-Sitzung drastisch, während die Verkäufe der langfristigen Inhaber beschleunigten, was zu einem fragilen Gleichgewicht der Kapitalströme führte.

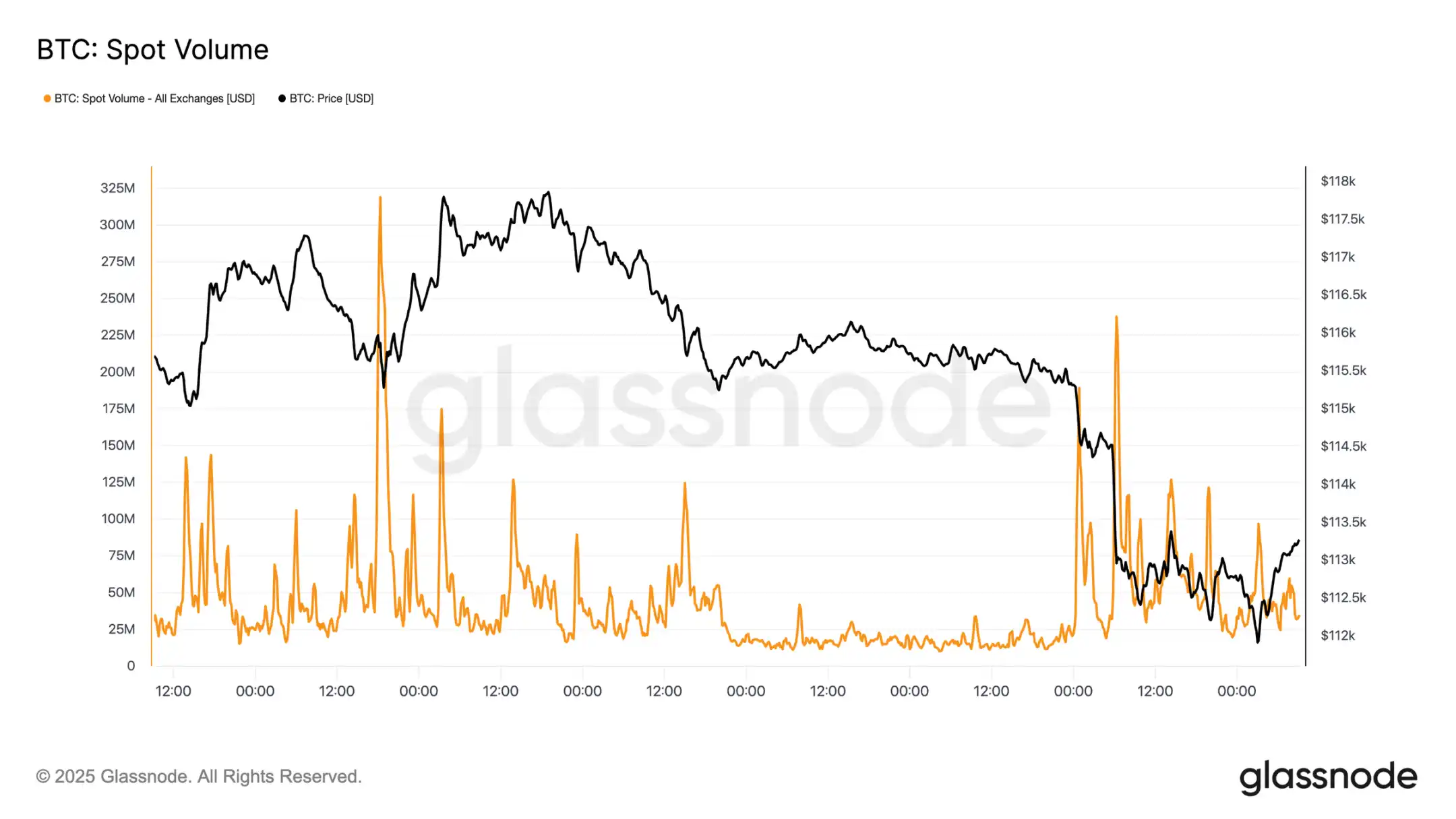

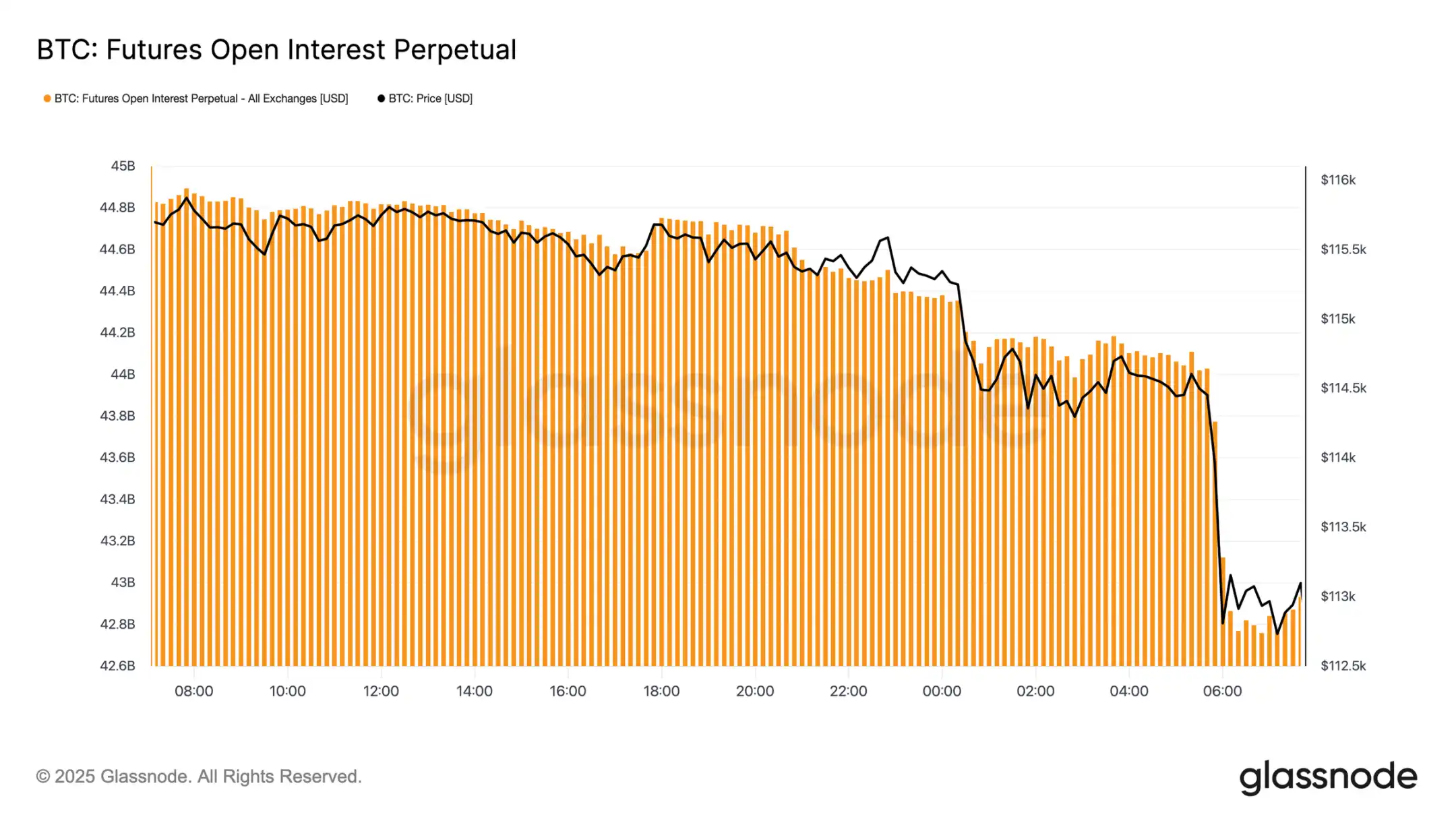

· Während der Verkaufsphase stieg das Handelsvolumen am Spotmarkt sprunghaft an, der Terminmarkt erlebte heftige Deleveraging-Schwankungen, und Liquidationscluster offenbarten die Anfälligkeit des Marktes für liquiditätsgetriebene Schwankungen in beide Richtungen.

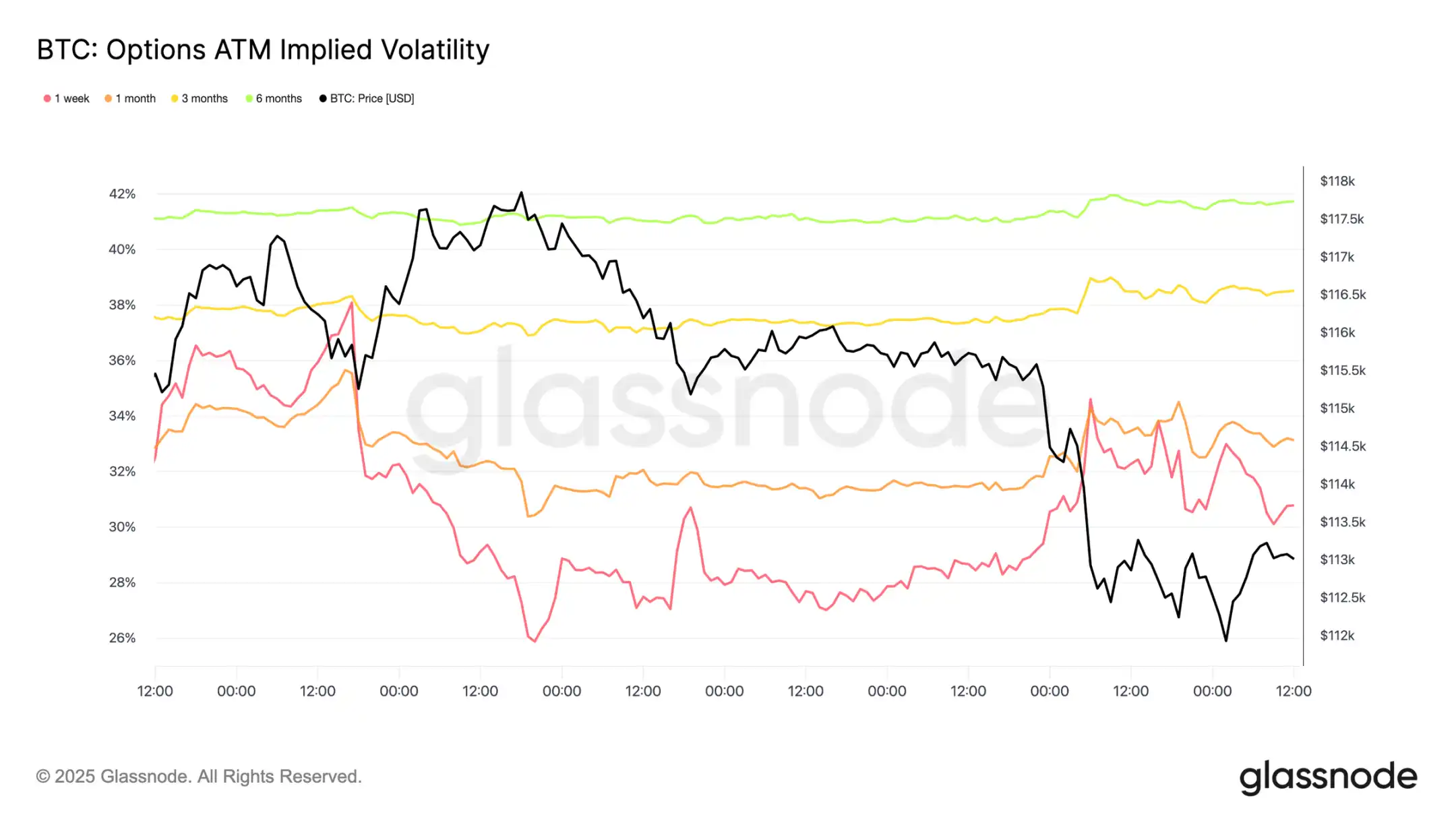

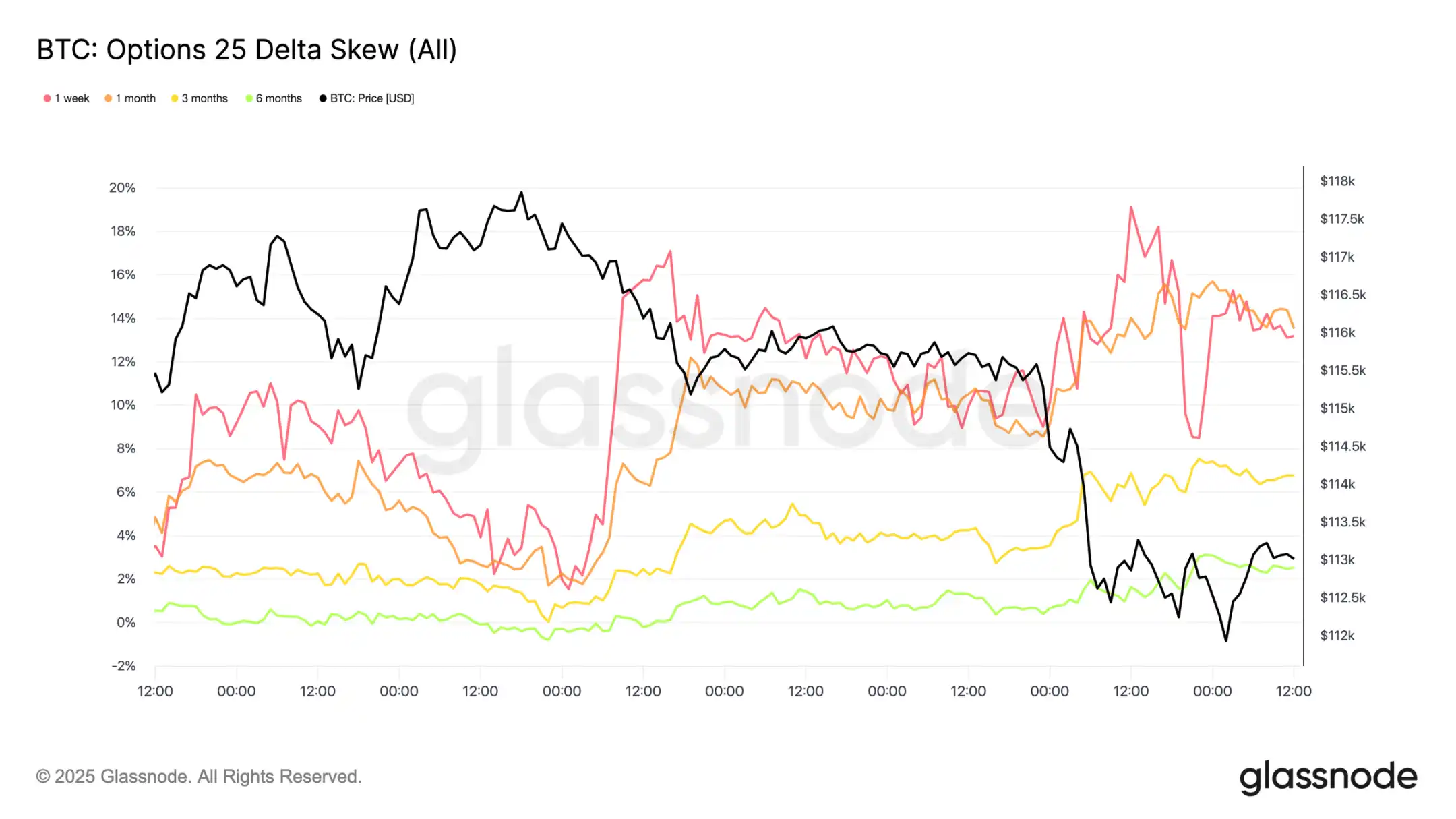

· Der Optionsmarkt wurde aggressiv neu bewertet, die Skewness stieg sprunghaft an, die Nachfrage nach Put-Optionen war hoch, was auf defensive Positionierungen hindeutet; das makroökonomische Umfeld zeigt eine zunehmende Erschöpfung des Marktes.

Vom Anstieg zur Korrektur

Nach dem FOMC-getriebenen Anstieg, bei dem der Preis fast 117.000 USD erreichte, ist Bitcoin in eine Korrekturphase übergegangen, was dem typischen „Buy the rumor, sell the news“-Muster entspricht. In dieser Ausgabe gehen wir über kurzfristige Schwankungen hinaus und bewerten die breitere Marktstruktur. Wir nutzen langfristige On-Chain-Indikatoren, ETF-Nachfrage und Derivatepositionen, um einzuschätzen, ob diese Korrektur eine gesunde Konsolidierung oder der Beginn einer tieferen Kontraktion ist.

On-Chain-Analyse

Volatilitätsumfeld

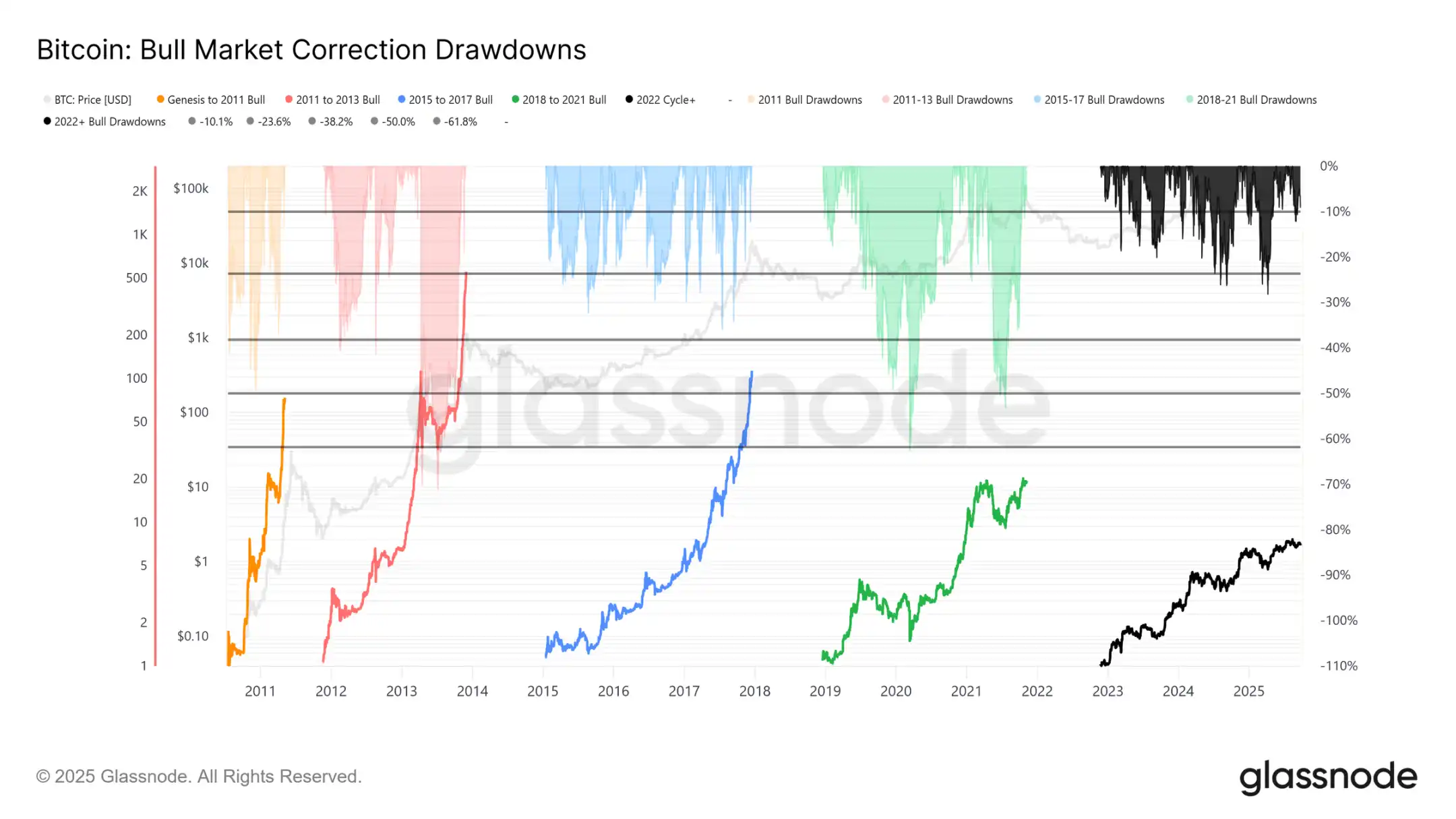

Der aktuelle Rückgang von 124.000 USD (Allzeithoch) auf 113.700 USD beträgt nur 8% (der jüngste Rückgang liegt bereits bei 12%) und ist damit im Vergleich zu einem Rückgang von 28% in diesem Zyklus oder 60% in früheren Zyklen moderat. Dies steht im Einklang mit dem langfristigen Trend abnehmender Volatilität, sowohl zwischen Makrozyklen als auch innerhalb der Phasen eines Zyklus, ähnlich dem stetigen Anstieg von 2015–2017, wobei die explosive Endphase bisher ausblieb.

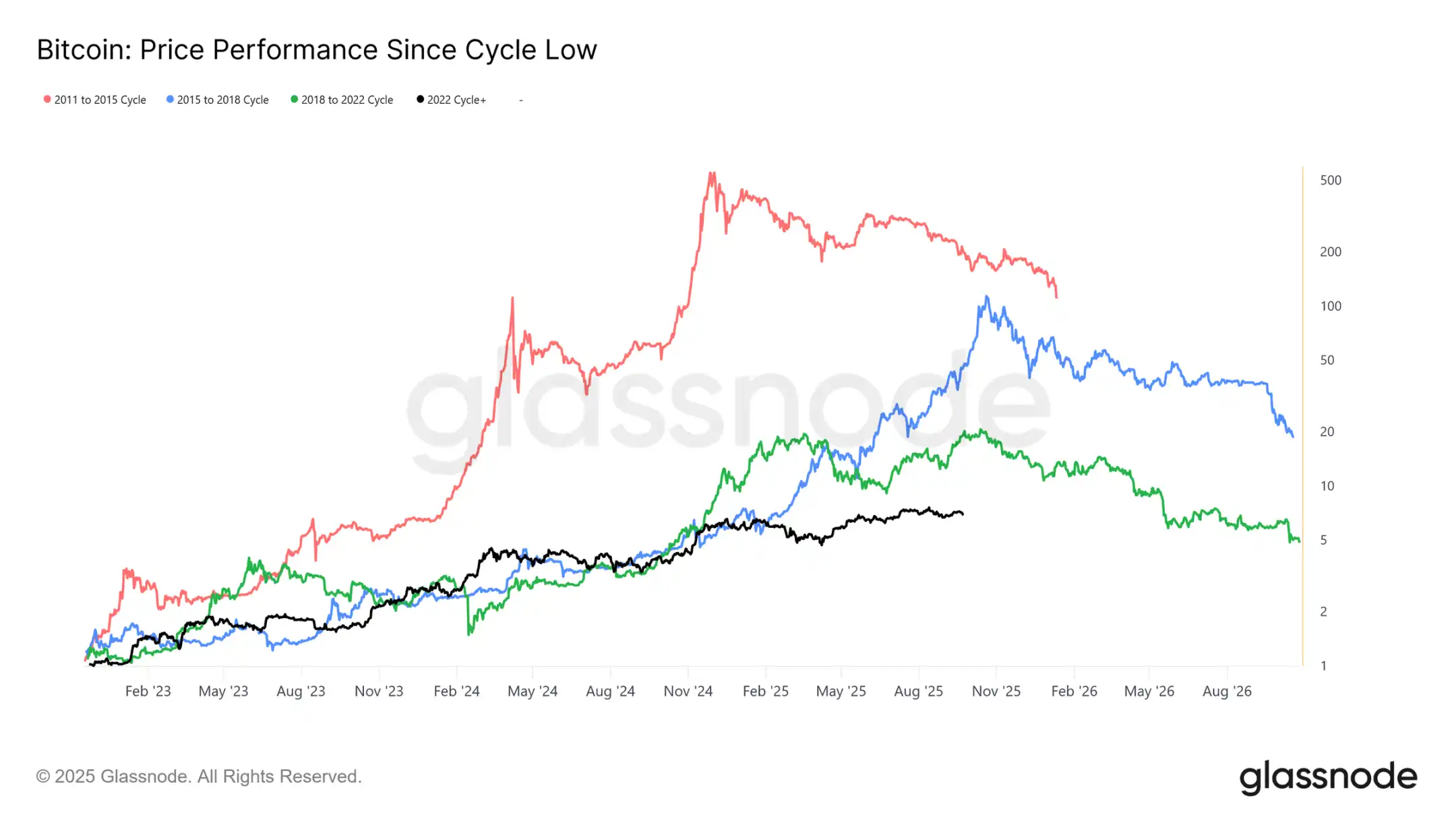

Zyklusdauer

Die Überlagerung der letzten vier Zyklen zeigt, dass selbst wenn der aktuelle Verlauf eng mit den beiden vorherigen Zyklen übereinstimmt, die Spitzenrenditen im Laufe der Zeit abgenommen haben. Angenommen, 124.000 USD markieren das globale Hoch, dann dauert dieser Zyklus bereits etwa 1.030 Tage – sehr nahe an den etwa 1.060 Tagen der beiden vorherigen Zyklen.

Messung des Kapitalzuflusses

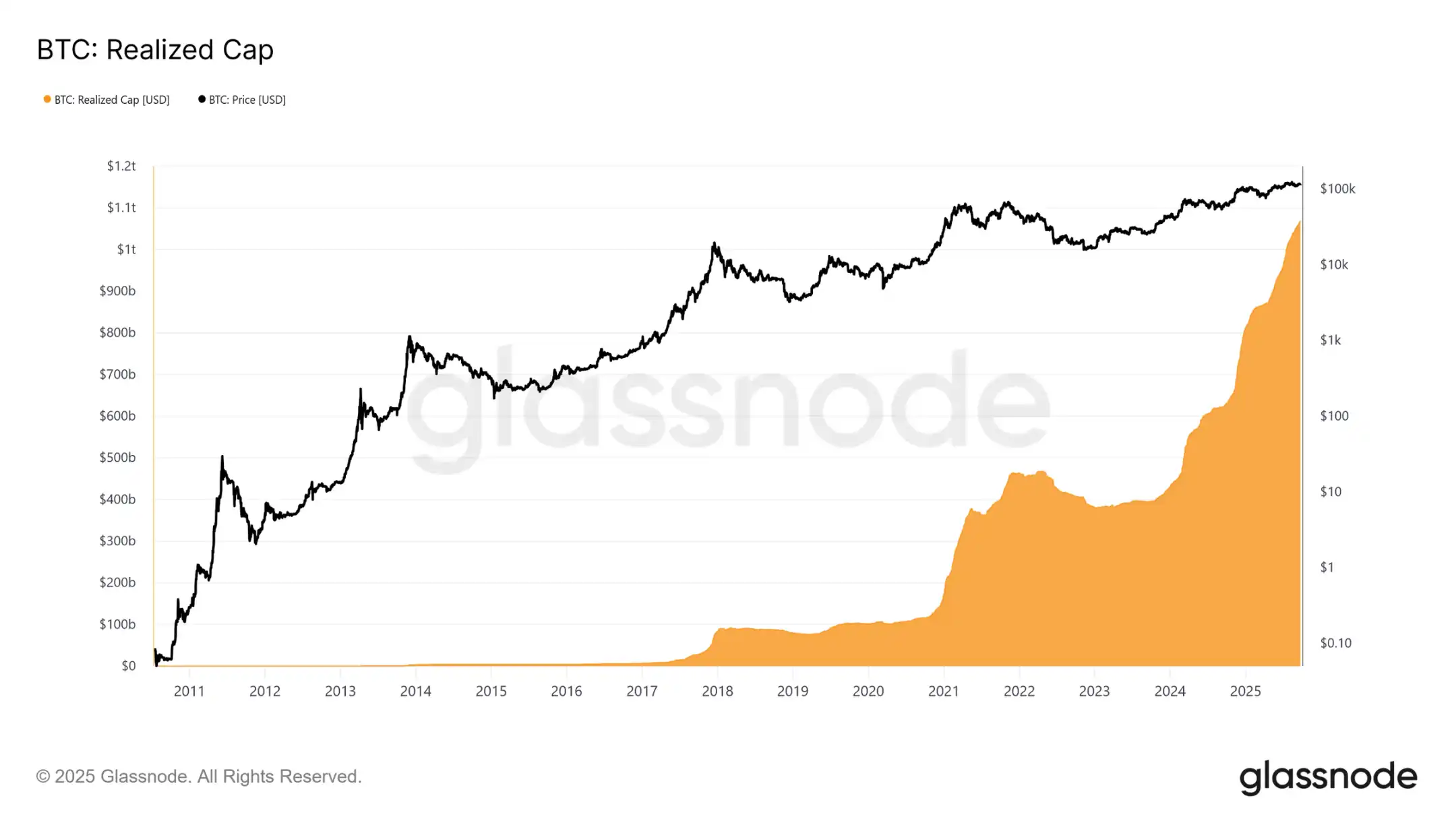

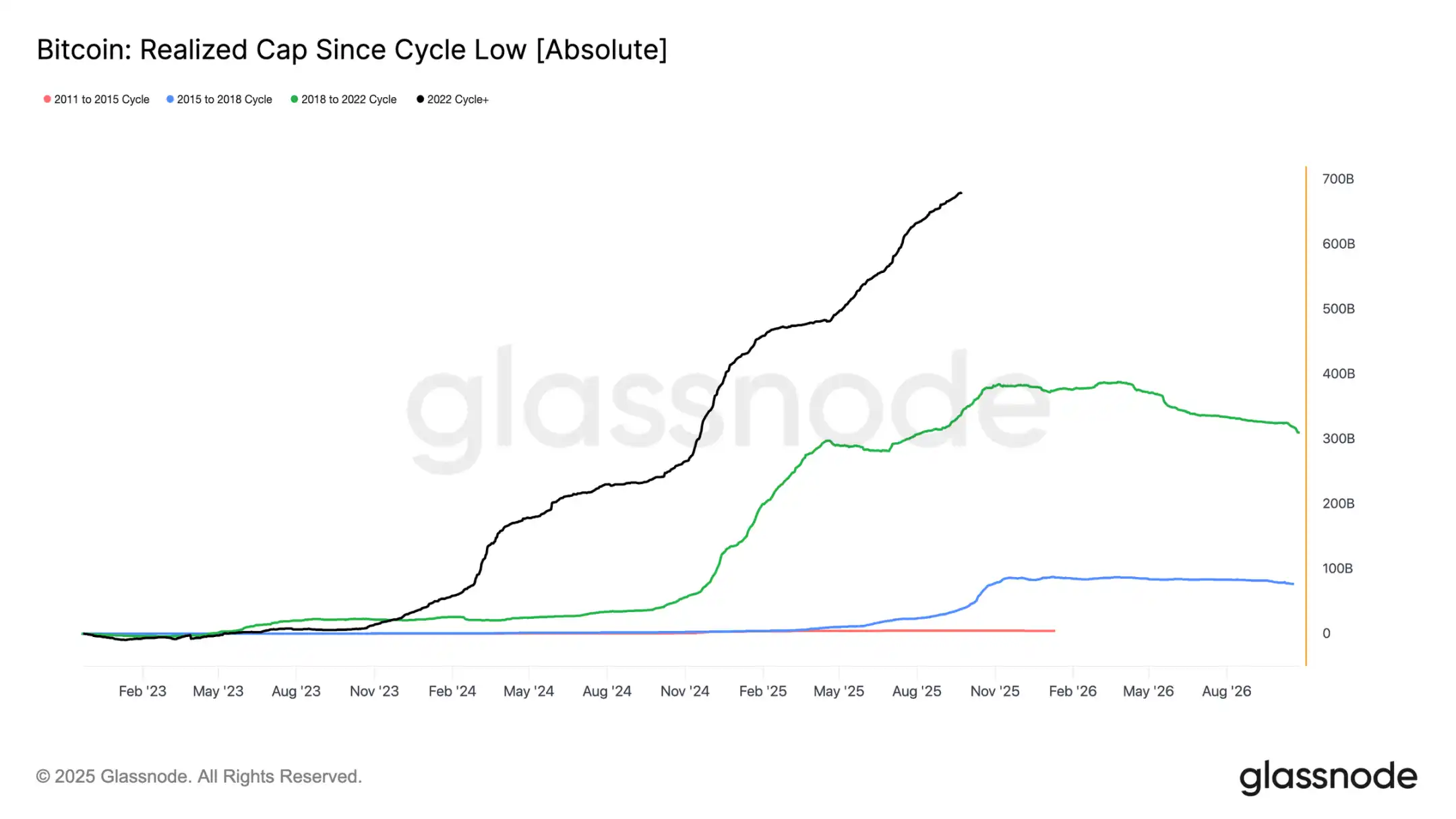

Neben der Preisentwicklung bietet die Kapitalallokation eine zuverlässigere Perspektive.

Die realisierte Marktkapitalisierung ist seit November 2022 in drei Wellen gestiegen. Sie hat sich auf insgesamt 1,06 Billionen USD erhöht, was das Ausmaß der Kapitalzuflüsse in diesem Zyklus widerspiegelt.

Wachstum der realisierten Marktkapitalisierung

Hintergrund im Vergleich:

· 2011–2015: 4,2 Milliarden USD

· 2015–2018: 85 Milliarden USD

· 2018–2022: 383 Milliarden USD

· 2022–heute: 67,8 Milliarden USD

In diesem Zyklus wurden bereits 67,8 Milliarden USD an Nettozuflüssen absorbiert, fast das 1,8-fache des vorherigen Zyklus, was das beispiellose Ausmaß der Kapitalrotation unterstreicht.

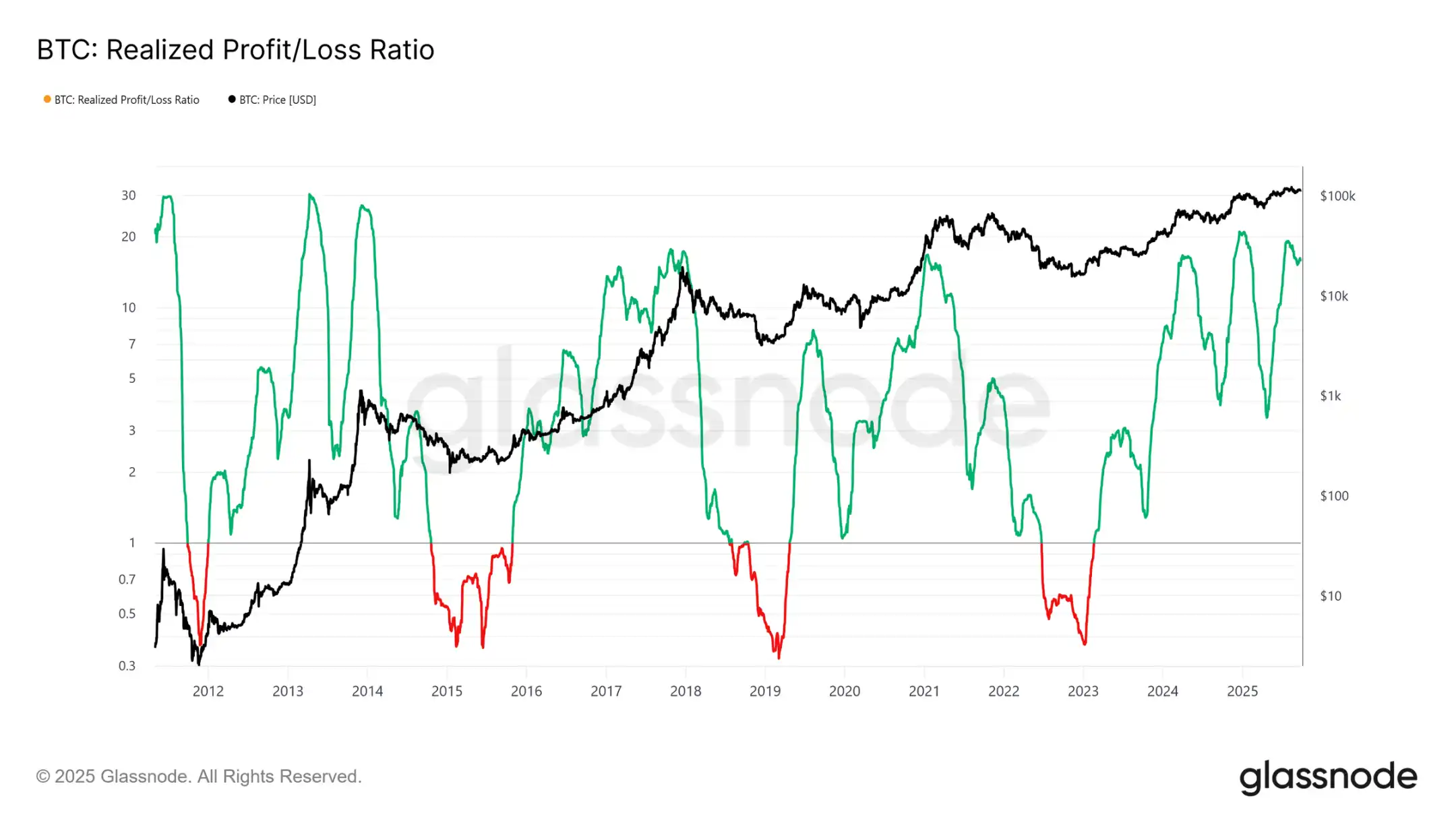

Gewinnrealisierung auf Höchststand

Ein weiterer Unterschied liegt in der Struktur der Zuflüsse. Im Gegensatz zu den einzelnen Wellen früherer Zyklen gab es in diesem Zyklus drei deutliche, mehrere Monate andauernde Anstiege. Das Verhältnis von realisierten Gewinnen und Verlusten zeigt, dass jedes Mal, wenn die Gewinnrealisierung mehr als 90% der bewegten Token übersteigt, ein zyklischer Höhepunkt erreicht wird. Nach dem dritten solchen Extremfall ist nun mit einer Abkühlungsphase zu rechnen.

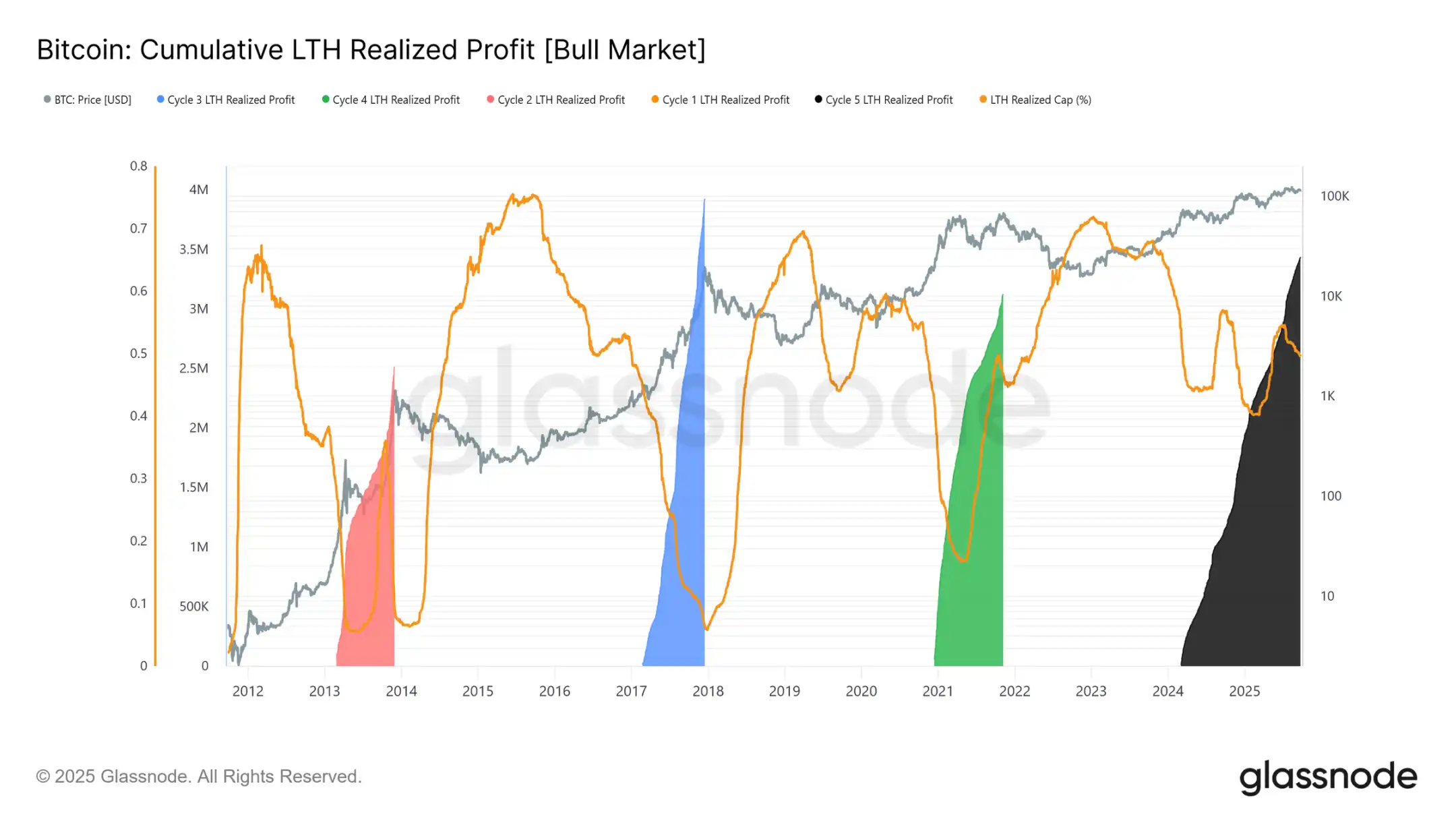

Dominanz der Gewinne langfristiger Inhaber

Der Fokus auf langfristige Inhaber macht das Ausmaß noch deutlicher. Dieser Indikator verfolgt die kumulierten Gewinne langfristiger Inhaber vom neuen Allzeithoch bis zum zyklischen Höhepunkt. Historisch markierten deren massive Verkäufe die Spitze. In diesem Zyklus haben langfristige Inhaber bereits Gewinne von 3,4 Millionen BTC realisiert – mehr als in früheren Zyklen, was die Reife dieser Gruppe und das Ausmaß der Kapitalrotation unterstreicht.

Off-Chain-Analyse

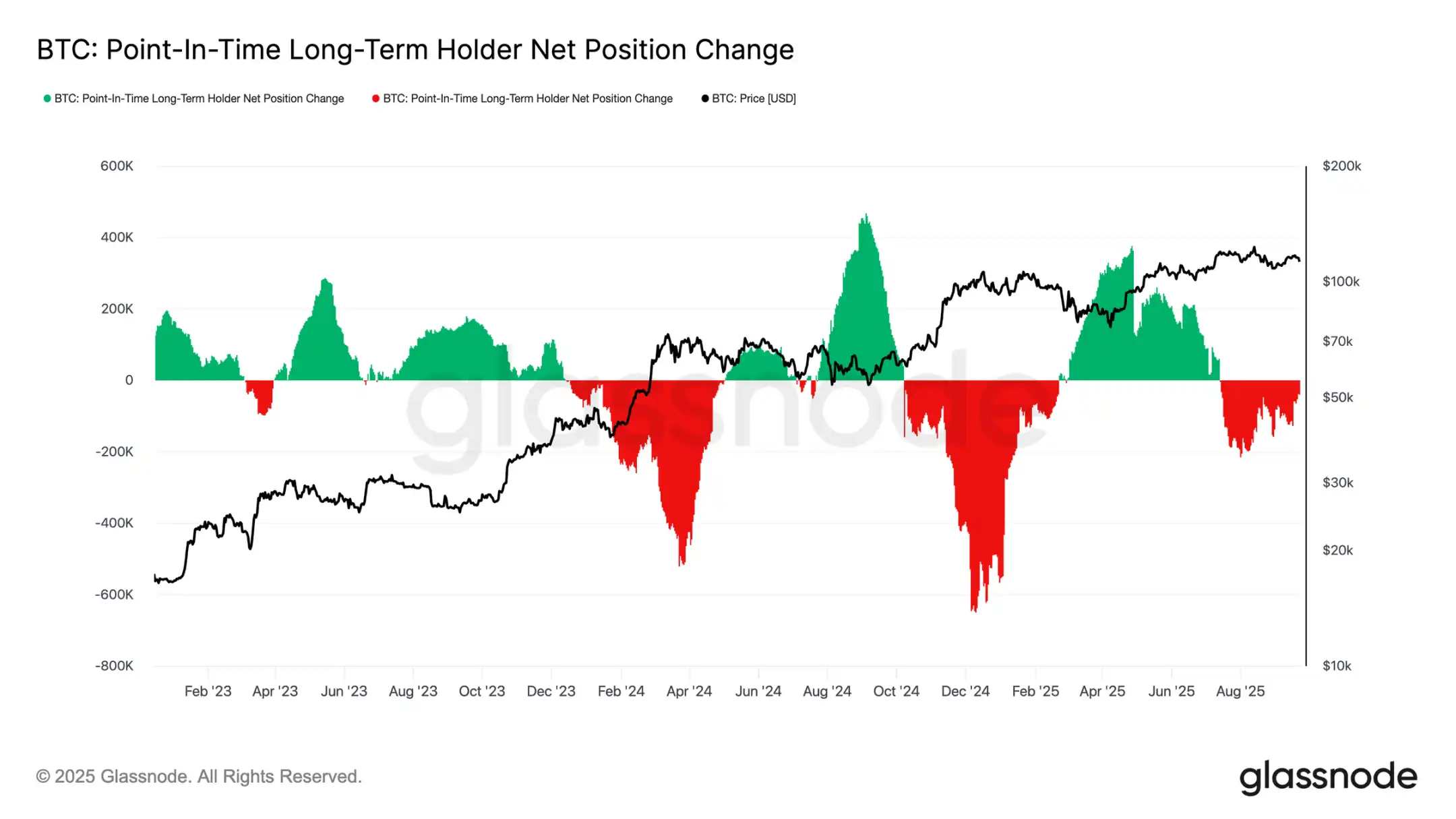

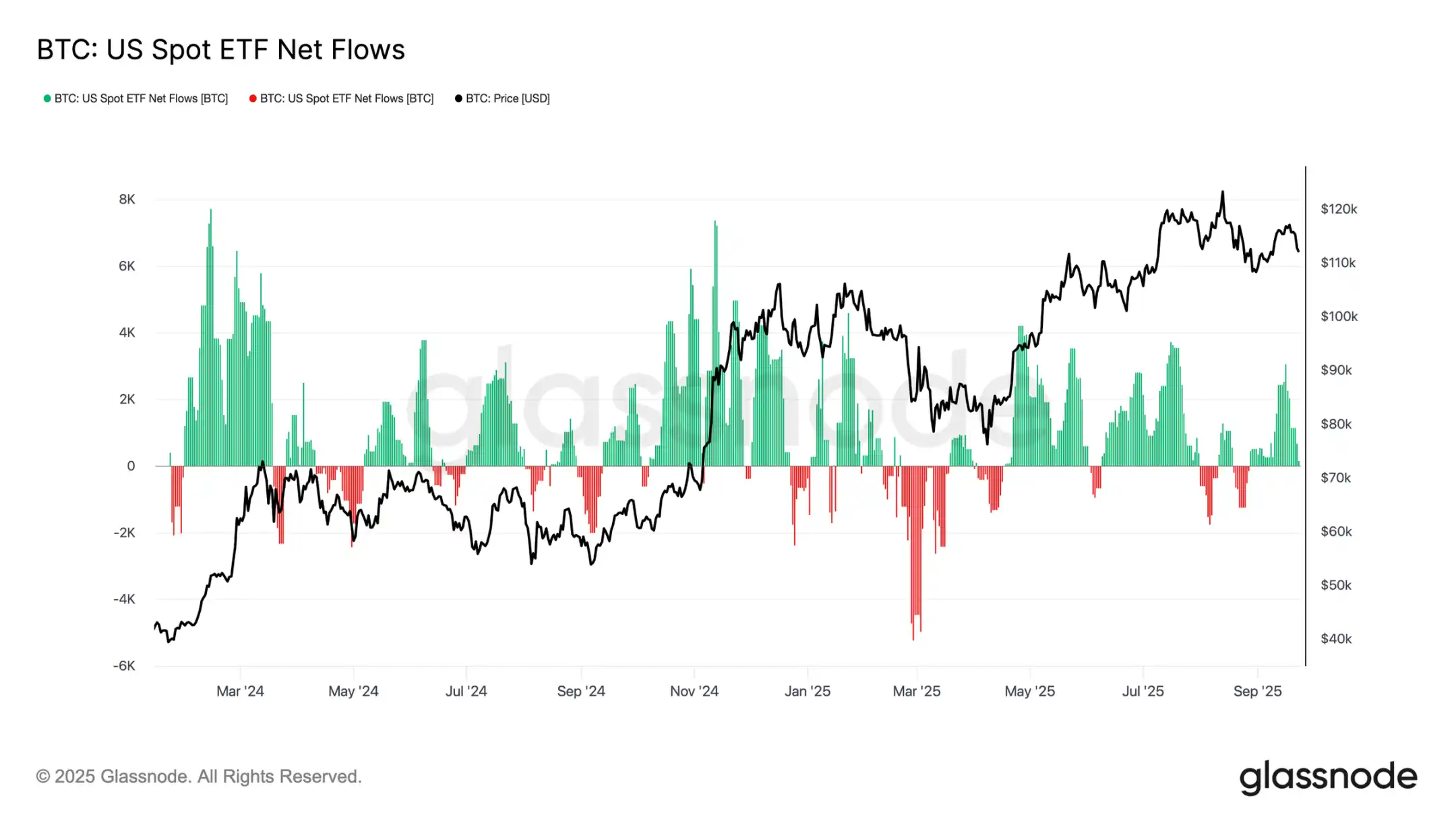

ETF-Nachfrage vs. langfristige Inhaber

Dieser Zyklus ist auch geprägt vom Tauziehen zwischen dem Verkaufsangebot langfristiger Inhaber und der institutionellen Nachfrage durch US-Spot-ETFs und DATs. Da ETFs zu einer neuen strukturellen Kraft geworden sind, spiegelt der Preis nun diesen Push-and-Pull-Effekt wider: Die Gewinnmitnahmen der langfristigen Inhaber begrenzen das Aufwärtspotenzial, während ETF-Zuflüsse die Verkäufe absorbieren und den Zyklus am Laufen halten.

Fragiles Gleichgewicht

ETF-Zuflüsse haben die Verkäufe der langfristigen Inhaber bislang ausgeglichen, aber die Fehlermarge ist gering. Rund um die FOMC-Sitzung stiegen die Verkäufe der langfristigen Inhaber auf 122.000 BTC/Monat, während die Nettozuflüsse in ETFs von 2.600 BTC/Tag auf nahezu null einbrachen. Die Kombination aus steigendem Verkaufsdruck und nachlassender institutioneller Nachfrage schuf ein fragiles Umfeld und bereitete den Boden für Schwäche.

Druck am Spotmarkt

Diese Fragilität zeigt sich am Spotmarkt. Während der Verkäufe nach der FOMC-Sitzung stieg das Handelsvolumen sprunghaft an, da Zwangsliquidationen und geringe Liquidität den Abwärtstrend verstärkten. Trotz der Schmerzen bildete sich in der Nähe der Kostenbasis der kurzfristigen Inhaber bei 111.800 USD ein temporärer Boden.

Deleveraging bei Futures

Gleichzeitig fiel das offene Interesse an Bitcoin-Futures mit dem Unterschreiten der 113.000 USD-Marke von 44,8 Milliarden USD auf 42,7 Milliarden USD. Dieses Deleveraging-Ereignis räumte gehebelte Long-Positionen aus und verstärkte den Abwärtsdruck. Obwohl dies kurzfristig zu Instabilität führte, hilft diese Bereinigung, überschüssigen Hebel abzubauen und das Gleichgewicht am Derivatemarkt wiederherzustellen.

Liquidationscluster

Die Liquidations-Heatmap für Perpetual Contracts liefert weitere Details. Als der Preis den Bereich von 114.000 bis 112.000 USD durchbrach, wurden dichte Cluster gehebelter Long-Positionen ausgelöscht, was zu massiven Liquidationen und einer Beschleunigung des Abwärtstrends führte. Risikotaschen bestehen weiterhin oberhalb von 117.000 USD, wodurch der Markt in beide Richtungen anfällig für liquiditätsgetriebene Schwankungen bleibt. Ohne stärkere Nachfrage erhöht sich die Anfälligkeit in diesen Bereichen für weitere heftige Schwankungen.

Optionsmarkt

Volatilität

Ein Blick auf den Optionsmarkt zeigt, wie Händler eine turbulente Woche erlebt haben. Zwei Hauptkatalysatoren prägten das Marktbild: die erste Zinssenkung des Jahres und das größte Liquidationsereignis seit 2021. Mit dem Aufbau von Absicherungsbedarf stieg die Volatilität vor der FOMC-Sitzung an, fiel aber nach der Bestätigung der Zinssenkung rasch zurück – ein Zeichen dafür, dass diese Bewegung weitgehend eingepreist war. Doch die heftigen Liquidationen am Sonntagabend belebten die Nachfrage nach Absicherung neu, wobei die einwöchige implizite Volatilität die Erholung anführte und sich die Stärke auf alle Laufzeiten ausdehnte.

Marktpreisanpassung der Zinssenkung

Nach der FOMC-Sitzung gab es eine aggressive Nachfrage nach Put-Optionen – entweder als Schutz vor einem starken Rückgang oder um von der Volatilität zu profitieren. Nur zwei Tage später bestätigte das größte Liquidationsereignis seit 2021 dieses Signal.

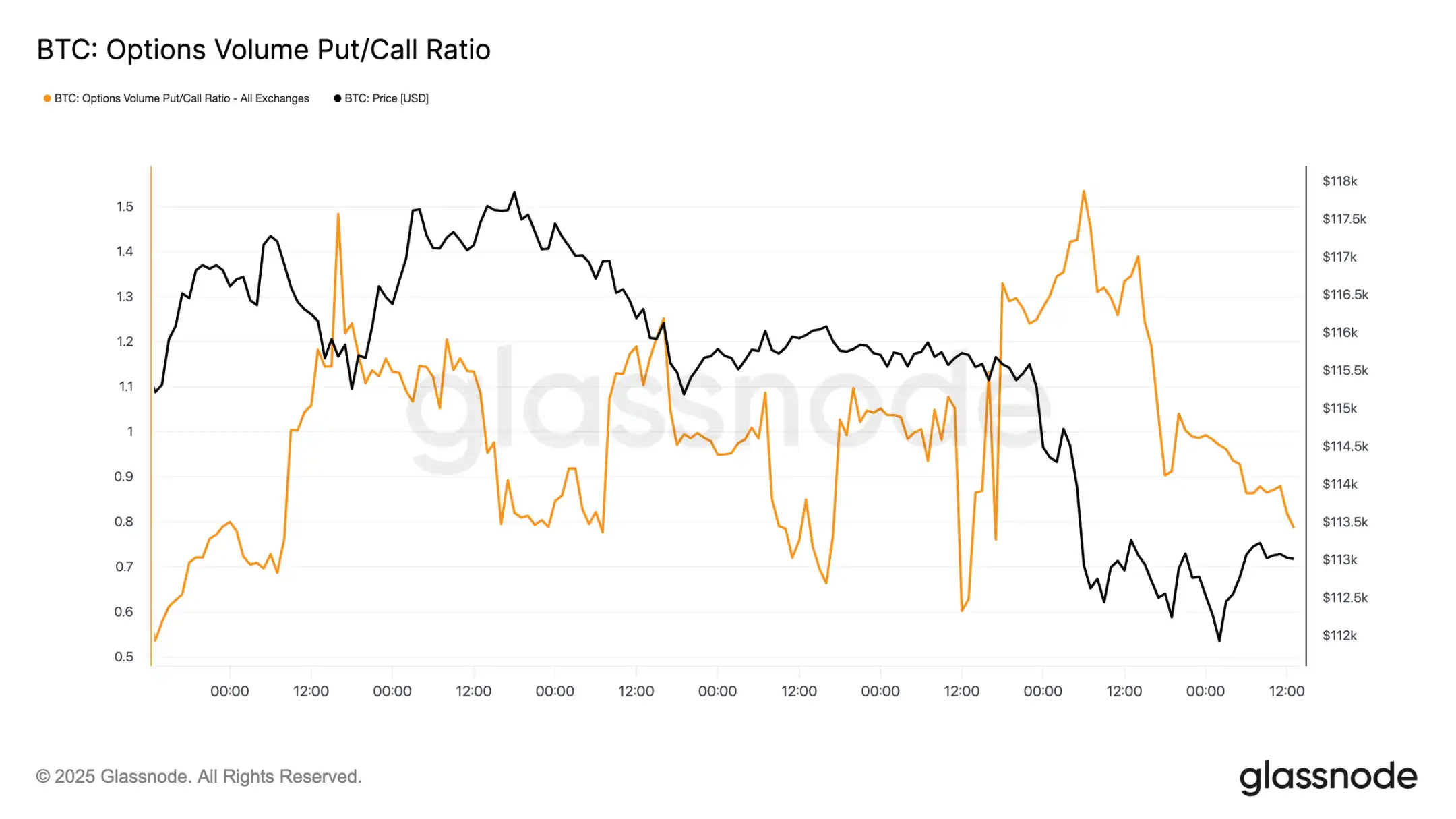

Put/Call-Kapitalströme

Nach dem Ausverkauf zeigte das Verhältnis von Put- zu Call-Optionsvolumen einen Abwärtstrend, da Händler Gewinne bei In-the-Money-Puts mitnahmen, während andere auf günstigere Calls umschichteten. Kurz- und mittelfristige Optionen sind weiterhin stark auf Puts ausgerichtet, was den Schutz gegen Abwärtsbewegungen im Vergleich zu Aufwärtsbewegungen teuer macht. Für Teilnehmer mit konstruktivem Ausblick bis Jahresende schafft dieses Ungleichgewicht Chancen – entweder durch das Sammeln von Calls zu relativ niedrigen Kosten oder durch das Finanzieren dieser Positionen durch den Verkauf teurer Abwärtsrisiken.

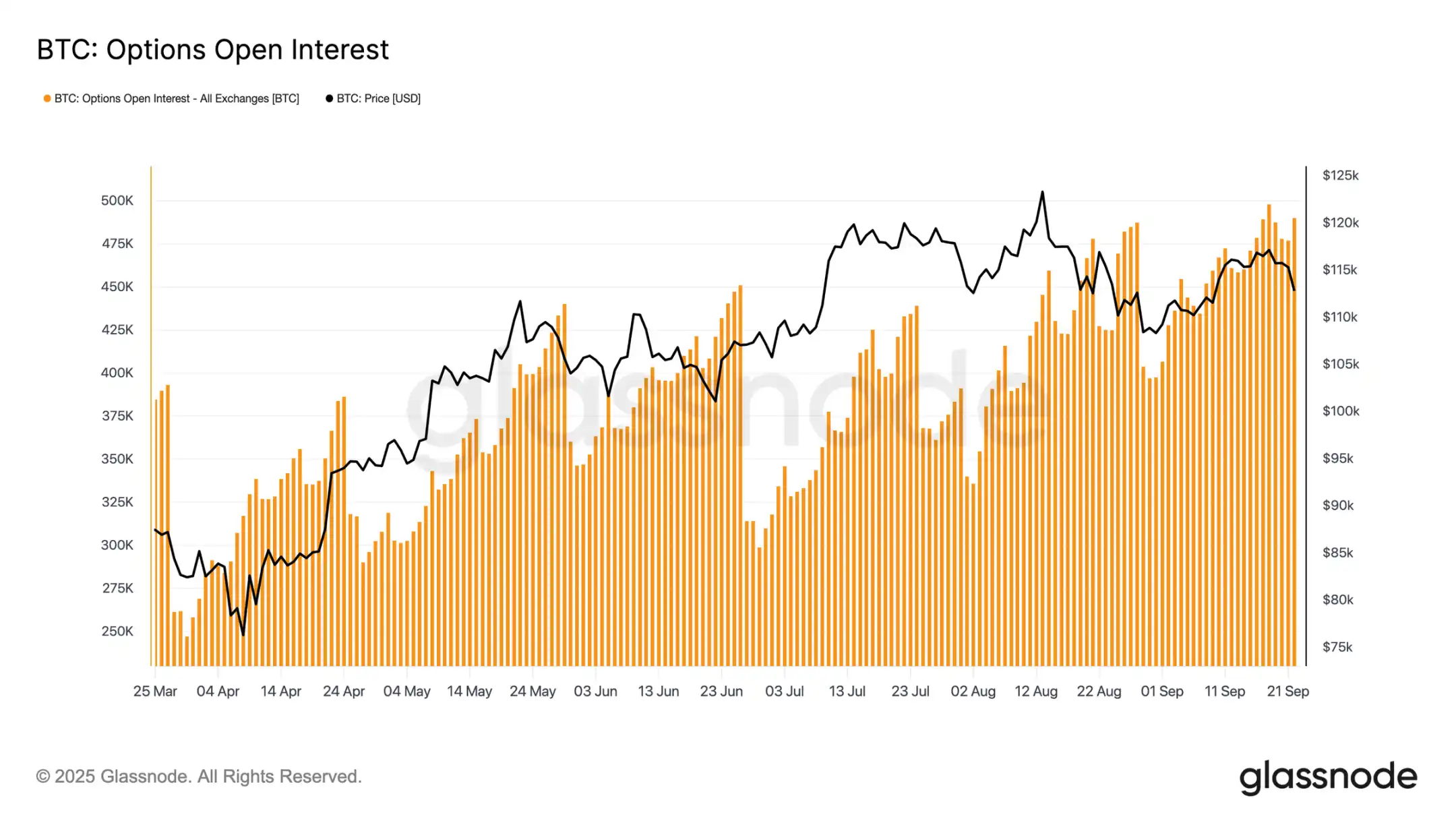

Options-Offene Positionen

Das gesamte offene Interesse an Optionen bewegt sich nahe dem Allzeithoch und wird am Freitagmorgen mit dem Verfall stark zurückgehen, bevor der Markt bis Dezember neu aufgebaut wird. Derzeit befindet sich der Markt in einer Spitzenregion, sodass selbst kleine Preisbewegungen Market Maker zu aggressiven Absicherungen zwingen. Market Maker gehen Short bei Abwärtsbewegungen und Long bei Aufwärtsbewegungen, was den Ausverkauf verstärkt und die Erholung begrenzt. Diese Dynamik verschiebt das kurzfristige Volatilitätsrisiko nach unten und erhöht die Anfälligkeit, bis die Verfallstermine bereinigt und die Positionen neu gesetzt sind.

Fazit

Der Rückgang von Bitcoin nach der FOMC-Sitzung spiegelt ein typisches „Buy the rumor, sell the news“-Muster wider, aber das breitere Umfeld deutet auf eine zunehmende Erschöpfung hin. Der aktuelle Rückgang von 12% ist im Vergleich zu früheren Zyklen moderat, tritt jedoch nach drei großen Kapitalzuflusswellen auf, die die realisierte Marktkapitalisierung um 67,8 Milliarden USD erhöhten – fast das Doppelte des vorherigen Zyklus. Langfristige Inhaber haben bereits Gewinne von 3,4 Millionen BTC realisiert, was das Ausmaß der Verkäufe und die Reife dieses Anstiegs unterstreicht.

Gleichzeitig haben die zuvor das Angebot absorbierenden ETF-Zuflüsse nachgelassen, was zu einem fragilen Gleichgewicht führte. Das Spotvolumen stieg aufgrund von Zwangsverkäufen sprunghaft an, Futures erlebten ein starkes Deleveraging, und der Optionsmarkt preist das Abwärtsrisiko ein. Diese Signale deuten gemeinsam darauf hin, dass die Marktdynamik erschöpft ist und liquiditätsgetriebene Schwankungen dominieren.

Sofern die Nachfrage von Institutionen und Inhabern nicht wieder übereinstimmt, bleibt das Risiko einer tiefen Abkühlung hoch.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Krypto hat bis 2028 Zeit, um einen Quantenkollaps zu vermeiden, warnt Vitalik Buterin

Krypto-ETFs verzeichnen gemischte Zuflüsse während der BTC-Erholung