Es geht um Ethereum, etwas Großes steht bevor!

Am 6. Oktober kündigte der Vermögensverwaltungsriese Grayscale offiziell die Einführung des ersten Spot-Krypto-ETF-Produkts mit Staking-Funktion in den USA an – den Grayscale Ethereum Trust (ETHE) und den Grayscale Ethereum Mini Trust (ETH).

Das bedeutet, dass Investoren beim Halten eines Ethereum-Engagements über traditionelle Wertpapierkonten automatisch Staking-Erträge erhalten können, ohne jegliche On-Chain-Operationen durchführen zu müssen. Grayscale gab gleichzeitig bekannt, dass auch das Solana-Produkt GSOL die Staking-Funktion einführen wird und nach behördlicher Genehmigung in einen offiziellen ETF umgewandelt wird.

Dieser Schritt markiert den offiziellen Eintritt des US-Marktes in das „Zeitalter der stakbaren Krypto-ETFs“ und stellt einen Meilenstein im Prozess der Ertragsgenerierung digitaler Vermögenswerte dar.

Schlüssel-Durchbruch des ETH ETF: Vom Preis-Exposure zum Ertrags-Asset

Seit der Zulassung des Ethereum Spot-ETF in den USA im Jahr 2024 blieb dessen Attraktivität hinter dem BTC ETF zurück. Der Markt stellte allgemein fest, dass ihm im Vergleich zum Bitcoin ETF ein zentrales Verkaufsargument fehlte – die Staking-Erträge.

Betrachtet man das ETF-Volumen, zeigen Daten von SoSoValue, dass das gesamte Nettovermögen der Bitcoin ETFs derzeit 164,5 Milliarden US-Dollar beträgt, was 6,7 % seiner Marktkapitalisierung entspricht. Das Nettovermögen der Ethereum ETFs liegt mit 30,5 Milliarden US-Dollar zurück und macht 5,6 % der Bewertung dieser Kryptowährung aus.

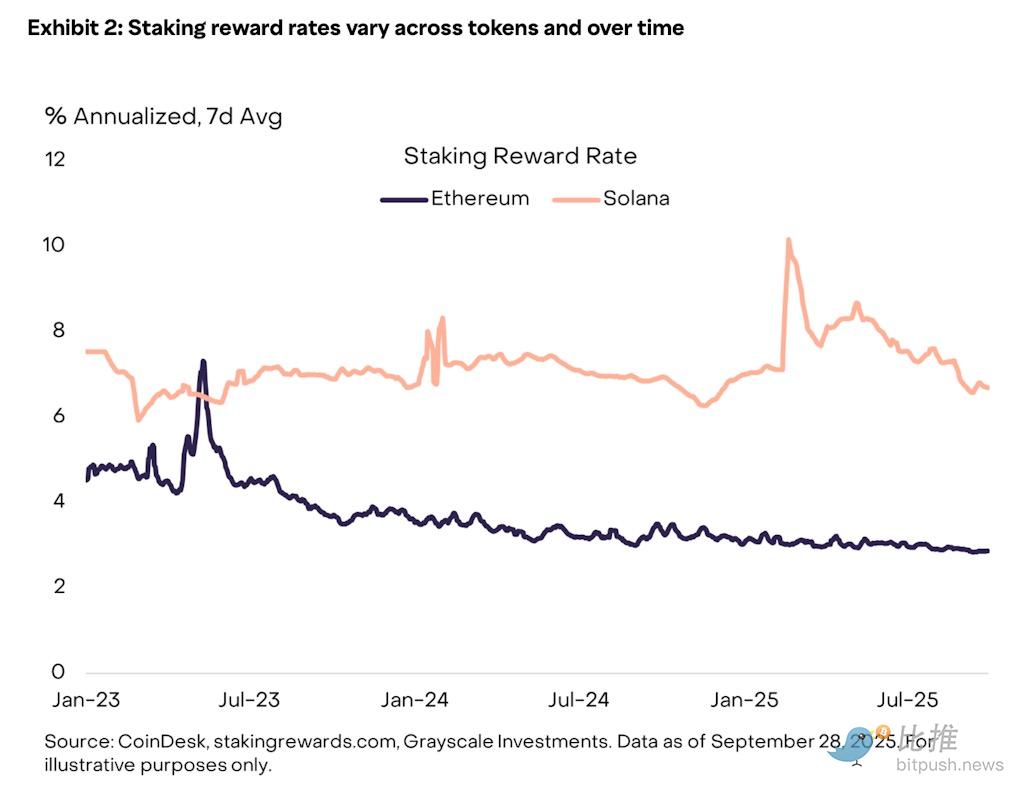

Als PoS-Netzwerk können Ethereum-Besitzer durch das Staken von ETH eine jährliche Blockbelohnung von 3 % bis 5 % erzielen, doch bisherige ETFs boten nur Preis-Tracking-Funktionen und konnten die Staking-Erträge nicht an Investoren weitergeben.

Die Innovation von Grayscale schließt genau diese Lücke.

Laut Unternehmensmitteilung wird ETHE die Staking-Erträge monatlich als Dividende ausschütten, während ETH und GSOL die Erträge in den Nettoinventarwert (NAV) einrechnen, um ein Zinseszinseffekt zu erzielen. Zach Pandl, Forschungsleiter bei Grayscale, erklärte, dass Investoren „ohne zusätzliche Maßnahmen die Renditen des ETH-Netzwerks erhalten und gleichzeitig Liquidität und Sicherheit erhöhen“.

Vor dem Hintergrund einer beginnenden Zinssenkungsphase der Fed und sinkender Renditen traditioneller festverzinslicher Anlagen sticht das „Ertragsmerkmal“ des ETH Staking ETF besonders hervor.

Institutionelles Kapital könnte eine neue Zuflusswelle erleben

Grayscale verwaltet derzeit Ethereum-Vermögenswerte im Wert von über 8 Milliarden US-Dollar, und die Einführung der Staking-Funktion wird branchenweit als Schlüsselfaktor zur Steigerung der Attraktivität von ETH angesehen.

Bitcoin-ETFs bieten hauptsächlich Preis-Spekulation und langfristige Allokationsfunktionen, während ETH Staking ETFs zusätzlich eine „Cashflow“-Logik aufweisen, ähnlich wie Aktiendividenden oder Kuponzahlungen von Anleihen.

Das bedeutet, dass ETH nicht mehr nur ein „zinsloses Asset“ ist, sondern sich zu einer neuen Anlageklasse mit Ertrags- und Wachstumseigenschaften entwickelt.

Der Mitbegründer von Huobi, Du Jun (@DujunX), kommentierte auf sozialen Plattformen:

„Das ist ein Super-Bullish für Ethereum! Angebot sinkt + Nachfrage steigt, ETH Staking erhöht das ‚Ertragsmerkmal‘ des ETFs, ähnlich wie Aktiendividenden, und kann mehr institutionelles und privates Kapital anziehen. BlackRock und andere Wettbewerber werden nachziehen, und ich erwarte, dass die neuen Zuflüsse in verschiedene Ethereum ETFs im kommenden Jahr 10 Milliarden US-Dollar überschreiten werden.“

Diese Ansicht spiegelt den Konsens vieler Branchenbeobachter wider.

Andrew Gibb, CEO von Twinstake, sagte zuvor in einer Blockworks-Rundtischdiskussion: „Durch die (Staking-)Funktion kann man das Produkt von einem passiven Investment-Tool in ein Produkt verwandeln, das Einkommen und Erträge generiert. Ich denke, das bringt es näher an traditionelle Produkte wie Anleihen-ETFs oder Dividendenaktien.“

Nate Geraci, Präsident von NovaDius Wealth Management, erklärte, dass dies für diejenigen, die ETH in traditionellen Investmentvehikeln suchen, eine positive Entwicklung sei. Allerdings werde die Freischaltung des Stakings nicht zwangsläufig zu einem deutlichen Anstieg der Kapitalzuflüsse führen. Er meint: „Meiner Ansicht nach ist eine Rendite von 2-3 % nicht das Haupthindernis für Investoren, diese Assetklasse zu wählen. Dennoch ist es ein bedeutender Meilenstein – es macht den Spot Ethereum ETF wettbewerbsfähiger als den direkten Ethereum ETF.“

Da weitere Institutionen (wie BlackRock, Fidelity) zwangsläufig ähnliche ETF-Funktionen einführen werden, wird der Staking-Ertrag zum „Standard“ im künftigen Wettbewerb der ETH-Fonds. Auf der Kapitalseite wird der Lock-up-Effekt des Stakings das zirkulierende Angebot weiter reduzieren, während neue Kapitalzuflüsse die Nachfrage steigern und ETH strukturell unterstützen.

Langfristige Auswirkungen auf das Ethereum-Ökosystem und den Kryptomarkt

1. Stärkung der „Digital Economic Bond“-Eigenschaft von ETH

Die Einführung von Staking-Erträgen verwandelt ETH von einem „reinen Asset“ in ein „Ertrags-Asset“, was die Bewertungsmodelle der Institutionen verändern wird. Für traditionelle Investoren bietet ETH nicht nur Inflationsschutz und Netzwerk-Wachstum, sondern auch stabile Cashflow-Renditen, wodurch es leichter in Pensionsfonds, Staatsfonds und andere Portfolios aufgenommen werden kann.

2. Erhöhung der Netzwerksicherheit und Dezentralisierung

Mehr Kapital im Staking bedeutet mehr Validatoren im Ethereum-Netzwerk und erhöhte On-Chain-Sicherheit. Langfristig bindet der ETF-Staking-Mechanismus institutionelles Kapital enger an den Betrieb der Blockchain und wird zu einem neuen Kanal für traditionelle Finanzakteure, an der dezentralen Netzwerk-Governance teilzunehmen.

3. Förderung der Differenzierung der Investmentlogik zwischen ETH und BTC

Die Attraktivität von Bitcoin-ETFs beruht hauptsächlich auf seiner „digitalen Gold“-Eigenschaft, während ETH Staking ETFs nach Einführung der Erträge eine deutliche Differenzierung in der Investmentlogik aufweisen: BTC bleibt ein Wertaufbewahrungs-Asset, während ETH eher eine Mischung aus „Technologie-Wachstum + Ertrags-Asset“ darstellt. Dies wird die Bewertungsmodelle beider Assets neu gestalten.

Potenzielle Risiken

Obwohl die Einführung von Staking-ETFs weithin als positiv angesehen wird, sollte der Markt einige potenzielle Probleme beachten:

-

Liquiditätsrisiko: Wenn große Mengen ETH im Staking gebunden sind, kann es bei konzentrierten Rücknahmeforderungen zu Verzögerungen bei der Entsperrung oder zu Abschlägen kommen.

-

Validatorensicherheit und Slashing-Risiko: Fehler im Betrieb von Validatoren können zu Strafen (Slashing) führen, wodurch Erträge beeinträchtigt werden.

-

Dezentralisierungsrisiko: Wenn ETF-Bestände bei wenigen großen Validatoren konzentriert sind, könnte dies zu einer übermäßigen Zentralisierung der On-Chain-Governance führen.

Zum Zeitpunkt der Veröffentlichung dieses Artikels lag der ETH-Kurs bei 4.690 US-Dollar, mit einem Anstieg von 156 % in den letzten sechs Monaten. Mit dem Eintritt weiterer Institutionen in den Wettbewerb dürften Staking-ETFs zum neuen Standard auf dem Kryptomarkt werden. Da der Ertragsaspekt zum neuen Kern der Preisbildung wird, könnte der aktuelle Preis nur ein Ausgangspunkt sein.

Autor: Seed.eth

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Interpretation der ZAMA Dutch Auction: Wie kann man die letzte Interaktionsmöglichkeit nutzen?

ZAMA wird am 12. Januar eine auf Fully Homomorphic Encryption basierende Sealed-Bid-Auktion starten, um 10% der Token zu verkaufen. Dadurch wird eine faire Verteilung ohne Frontrunning oder Bots gewährleistet.

Wie kann man durch Arbitrage auf Polymarket eine jährliche Rendite von 40 % erzielen?

Die praktische Darstellung von Arbitragestrukturen bietet einen klaren Bezugspunkt für den zunehmend intensiven Wettbewerb im Arbitragegeschäft auf den heutigen Prognosemärkten.

Analyse der ZAMA Dutch Auction: Wie kann man die letzte Interaktionsmöglichkeit nutzen?

ZAMA wird am 12. Januar eine auf vollhomomorpher Verschlüsselung basierende versiegelte holländische Auktion starten und 10 % der Token verkaufen, um eine faire Verteilung ohne Frühstarter und Bots zu gewährleisten.

Die Standard Chartered Bank senkt ihre Bitcoin-Preisprognose für 2025 auf 100.000 US-Dollar.