Alles, was Sie über Yieldbasis wissen müssen: Der gehebelte Liquiditätsmotor zur Beseitigung von Impermanent Loss

Yieldbasis hat kürzlich eine Finanzierung in Höhe von 5 Millionen US-Dollar (entsprechend 2,5 % des Gesamtangebots) über Kraken und Legion abgeschlossen, wobei der FDV bei 200 Millionen US-Dollar liegt.

Quelle: Alea Research

Übersetzung: Zhou, ChainCatcher

Yieldbasis ist möglicherweise eines der am meisten erwarteten DeFi-Projekte im vierten Quartal.

Das Projekt wurde von Michael Egorov, dem Gründer von Curve Finance, ins Leben gerufen und hat das Ziel, den constant-product AMM-Pool in einen gegen Impermanent Loss (IL) resistenten „Arbitrage-Trade“ zu verwandeln, wobei der Startpunkt Bitcoin ist. YieldBasis akzeptiert nicht die Prämisse, dass LPs zwangsläufig IL tragen müssen, sondern hält in einem BTC/Stablecoin-Pool konstant eine 2-fache gehebelte Position, um den BTC-Preis im Verhältnis 1:1 zu verfolgen und gleichzeitig weiterhin Handelsgebühren zu verdienen.

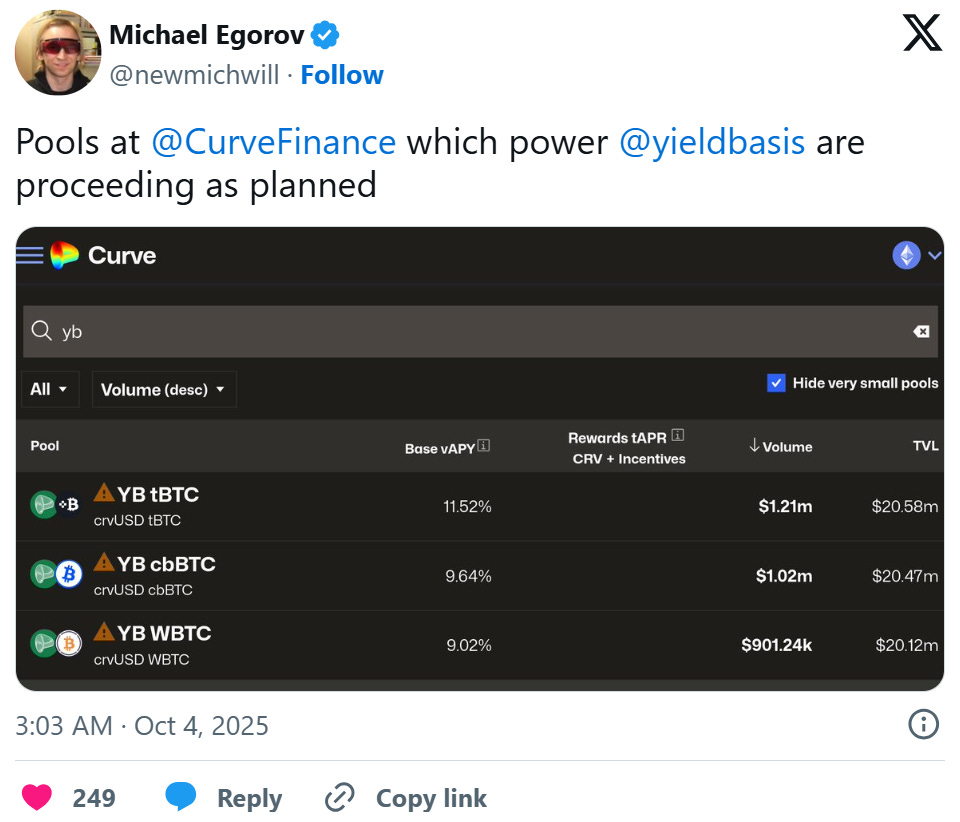

Curve stellt eine Kreditlinie von 60 Millionen US-Dollar in crvUSD zur Verfügung, um drei BTC-Pools zu starten, wobei das gleiche, vom veCRV-Modell von Curve inspirierte, dynamische Gebührenverteilungs- und Governance-System verwendet wird.

Dieser Artikel untersucht, wie YieldBasis Impermanent Loss eliminiert, seinen gehebelten Liquiditätsmotor und das Gebührenmodell sowie den jüngsten Legion-Verkauf, bei dem durch leistungsbasierte Zuteilung fast 200 Millionen US-Dollar FDV eingesammelt wurden.

Eliminierung von IL durch Liquiditätshebel

Impermanent Loss ist seit jeher eine Belastung für die Bereitstellung von Liquidität auf DEXs. Projekte wie Uniswap v3 bieten konzentrierte Liquidität, um IL zu mildern, während andere Projekte LPs durch Token-Emissionen subventionieren.

YieldBasis adressiert das IL-Problem, indem es den Dual-Asset-AMM in einen Single-Asset-Arbitrage-Trade umwandelt und sicherstellt, dass der Pool stets ein 100%iges BTC-Nettoexposure (durch 2-fachen Hebel) hält, während Stablecoins für die Gegenpartei geliehen werden. Dieser Ansatz ähnelt dem Basis-Handel in TradFi, bei dem Nutzer Bargeld leihen, um Futures oder Spot zu kaufen und von Zinsdifferenzen und Preisbewegungen profitieren.

Schlüsselkonzepte:

Einlagen und Kredite: Wenn Nutzer BTC einzahlen, leiht das Protokoll schnell einen gleichwertigen Betrag in crvUSD und fügt beide Vermögenswerte dem Curve BTC/crvUSD-Pool hinzu. Die resultierenden LP-Token dienen als Sicherheit, um crvUSD zu leihen und den Flash-Loan zurückzuzahlen, was zu einer 50%igen Schulden-/50%igen Eigenkapitalposition (2-facher Hebel) führt.

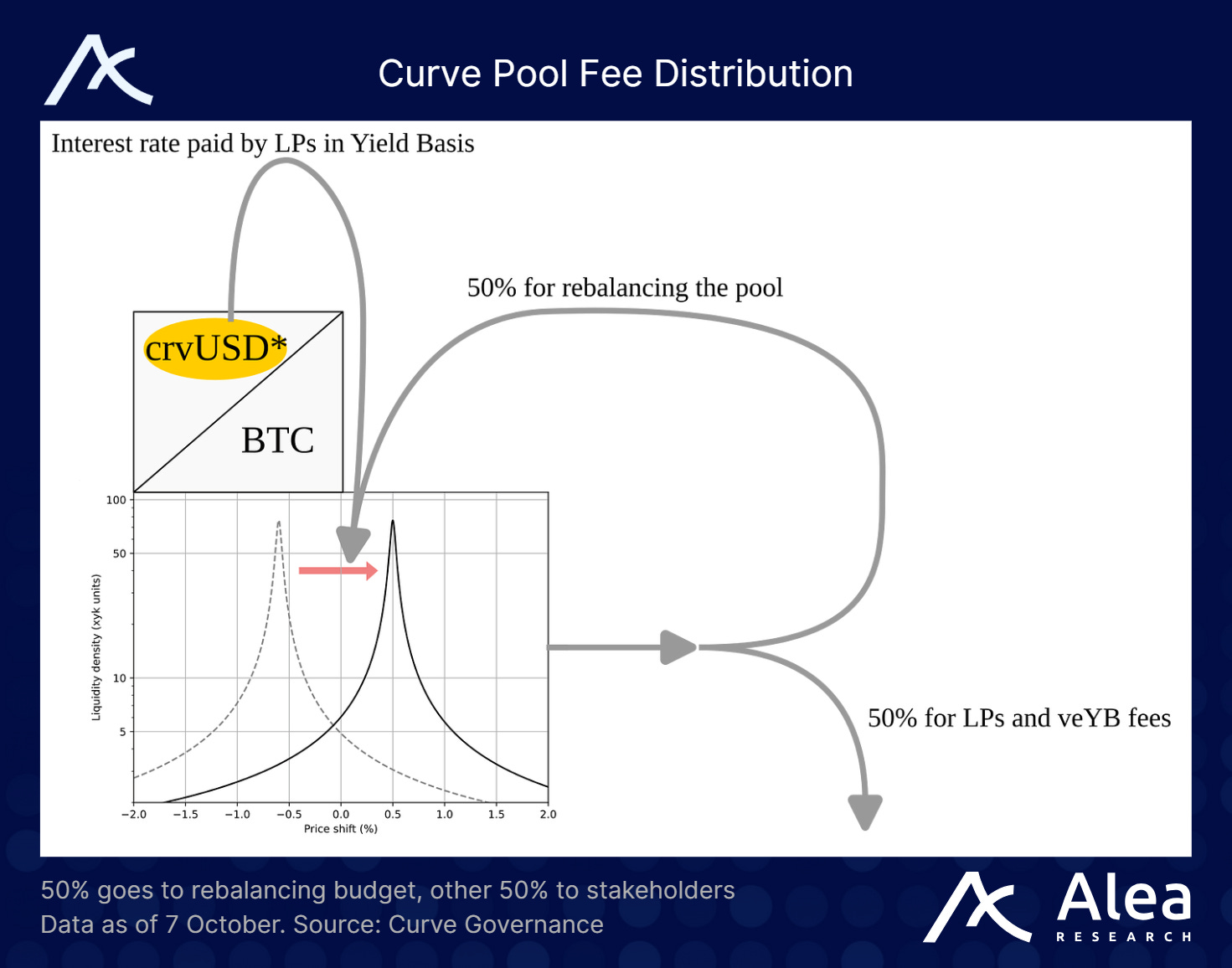

Rebalancierender AMM und virtuelle Pools: Mit der Preisvolatilität von BTC entstehen durch den rebalancierenden AMM und virtuelle Pools kleine Preisdifferenzen, die Arbitrageure dazu anregen, das 2-fache Hebelverhältnis wiederherzustellen. Wenn der BTC-Preis steigt, prägt das System mehr crvUSD und LP; wenn der BTC-Preis fällt, wird die Schuld zurückgezahlt und LP zerstört. Arbitrageure verdienen an der Preisdifferenz, sodass die Anreize mit der Gesundheit des Pools übereinstimmen.

Lineares Exposure: Durch die Beibehaltung eines konstanten 2-fachen Hebels wächst die Position der Liquiditätsanbieter (LP) linear mit dem BTC-Preis, anstatt proportional zur Quadratwurzel. Das bedeutet, dass das Exposure der LPs im Verhältnis 1:1 mit dem BTC-Preis übereinstimmt, während sie weiterhin Curve-Handelsgebühren verdienen.

Curve Flywheel

Dieses Design nutzt auch das Ökosystem-Flywheel von Curve voll aus. YieldBasis leiht crvUSD direkt aus der Kreditlinie von Curve (sofern genehmigt).

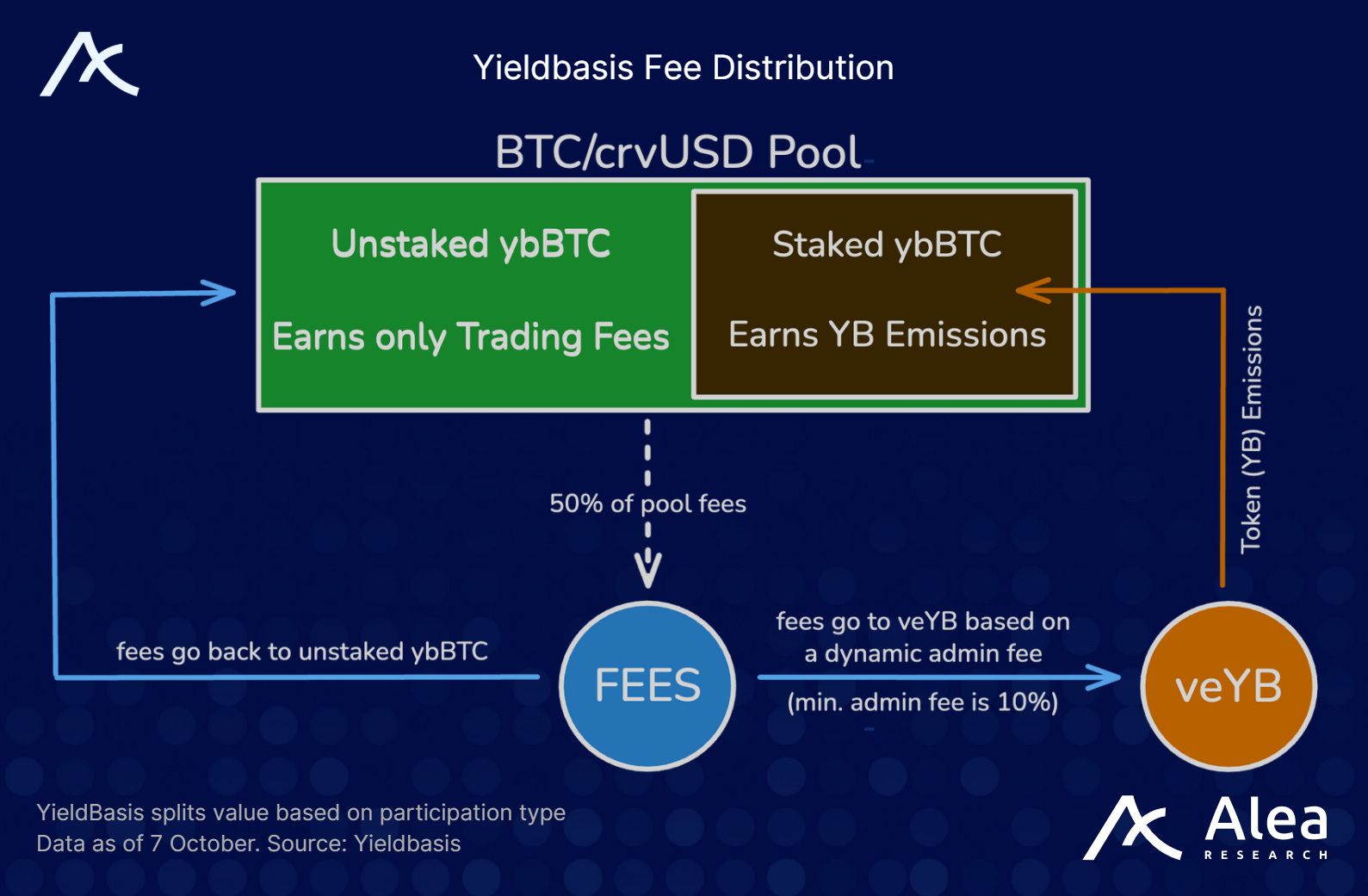

Die Handelsgebühren des BTC/crvUSD-Pools werden in Form von dynamischen Verwaltungsgebühren an YieldBasis-Liquiditätsanbieter (LP) und veYB-Inhaber ausgeschüttet. 50% der Gebühren werden für das Rebalancing verwendet, die restlichen 50% werden entsprechend dem Anteil der ybBTC-Staking zwischen nicht gestakten LPs und veYB verteilt. Wenn viele LPs staken, um YB-Emissionen zu verdienen, steigen die Verwaltungsgebühren, sodass mehr Gebühren an veYB gezahlt werden. Wenn weniger gestakt wird, erhalten LPs mehr BTC-basierte Gebühren.

Dieser Mechanismus balanciert die Anreize aus und rekonstruiert das Belohnungssystem von Curve.

5 Millionen US-Dollar Legion- und Kraken-Launch-Finanzierung

Yieldbasis hat kürzlich über Kraken und Legion eine Finanzierung in Höhe von 5 Millionen US-Dollar abgeschlossen (2,5% des Gesamtangebots), mit einer FDV von 200 Millionen US-Dollar. Davon wurden 2,5 Millionen US-Dollar für den „beitragsbasierten“ öffentlichen Verkauf von Legion und 2,5 Millionen US-Dollar für den Kraken Launch zugeteilt. Diese Token werden beim TGE zu 100% freigeschaltet.

Der öffentliche Verkauf ist in zwei Phasen unterteilt:

Phase 1: Bis zu 20% der Token sind für Nutzer mit hoher Reputation auf Legion reserviert (basierend auf On-Chain-Aktivität, Social Media und GitHub-Beiträgen usw.).

Phase 2: Das verbleibende Kontingent wird gleichzeitig auf Kraken und Legion nach dem Prinzip „Wer zuerst kommt, mahlt zuerst“ geöffnet.

Der Verkauf von Legion war 98-fach überzeichnet. Die endgültige Zuteilung schloss Sybils und Bots aus und folgte einem „beidseitig gewichteten“ Ansatz:

Top-Beitragende (diejenigen, die TVL erhöhen, Sichtbarkeit bringen, zum Code beitragen usw.) erhielten mehr Zuteilung;

Gleichzeitig erhielten Tausende anderer Unternehmen ebenfalls eine gewisse Zuteilung, wodurch die Vorteile der Angel-Runde mit einer breiten Verteilung kombiniert wurden.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Mars Morgenreport | Der Kryptomarkt erholt sich umfassend, Bitcoin steigt wieder über 94.500 US-Dollar; Der Entwurf des „CLARITY-Gesetzes“ wird voraussichtlich diese Woche veröffentlicht

Der Kryptomarkt erholt sich umfassend, Bitcoin durchbricht 94.500 US-Dollar, und US-Aktien mit Krypto-Bezug steigen größtenteils; der US-Kongress treibt das „CLARITY-Gesetz“ zur Regulierung von Kryptowährungen voran; SEC-Vorsitzender erklärt, dass verschiedene ICOs keine Wertpapiergeschäfte darstellen; Wale halten eine große Menge an ETH-Long-Positionen mit signifikanten Buchgewinnen. Zusammenfassung erstellt von Mars AI. Diese Zusammenfassung wurde vom Mars AI Modell generiert und deren Genauigkeit und Vollständigkeit befinden sich noch in der Weiterentwicklung.

Große Transformation der Federal Reserve: Von QT zu RMP – Wie wird sich der Markt bis 2026 drastisch verändern?

Der Artikel erörtert den Hintergrund, die Mechanismen und die Auswirkungen der Reserve Management Purchases (RMP)-Strategie der US-Notenbank nach der Beendigung der quantitativen Straffung (QT) im Jahr 2025 auf die Finanzmärkte. Die RMP gilt als technische Maßnahme zur Aufrechterhaltung der Liquidität des Finanzsystems, wird vom Markt jedoch als versteckte Lockerungspolitik interpretiert. Der Artikel analysiert die potenziellen Auswirkungen der RMP auf Risikoanlagen, regulatorische Rahmenbedingungen und die Fiskalpolitik und gibt strategische Empfehlungen für institutionelle Investoren. Zusammenfassung erstellt von Mars AI. Diese Zusammenfassung wurde von Mars AI generiert; die Genauigkeit und Vollständigkeit der Inhalte befindet sich noch in der Weiterentwicklung.

Allora integriert das TRON-Netzwerk und bringt dezentralisierte, KI-gestützte Prognosen für Entwickler

Zinserhöhung in Japan: Wird Bitcoin besser als erwartet standhalten?