Rentenfonds sind darauf ausgelegt, langweilig zu sein. Das ist kein Mangel, sondern der Sinn der Sache. Sie bewegen sich so langsam wie ihre Begünstigten, vermeiden Überraschungen und machen die Zukunft überschaubar.

Krypto hingegen wurde genau für das Gegenteil geschaffen. Deshalb wird es oft als zu unreif für Rentengelder angesehen.

Diese Sichtweise geht davon aus, dass Stabilität vor der Beteiligung kommt. Aber was, wenn es umgekehrt funktioniert?

Das Argument gegen Krypto aus Sicht der Rentenfonds

Rentenfonds verwalten Kalender, nicht abstraktes Geld. Gehälter enden, Rentenzahlungen nicht. Vermögenswerte, die sich so schnell im zweistelligen Prozentbereich bewegen können, wie man „krypto!“ sagen kann, sind mit dieser Verantwortung schwer zu vereinbaren.

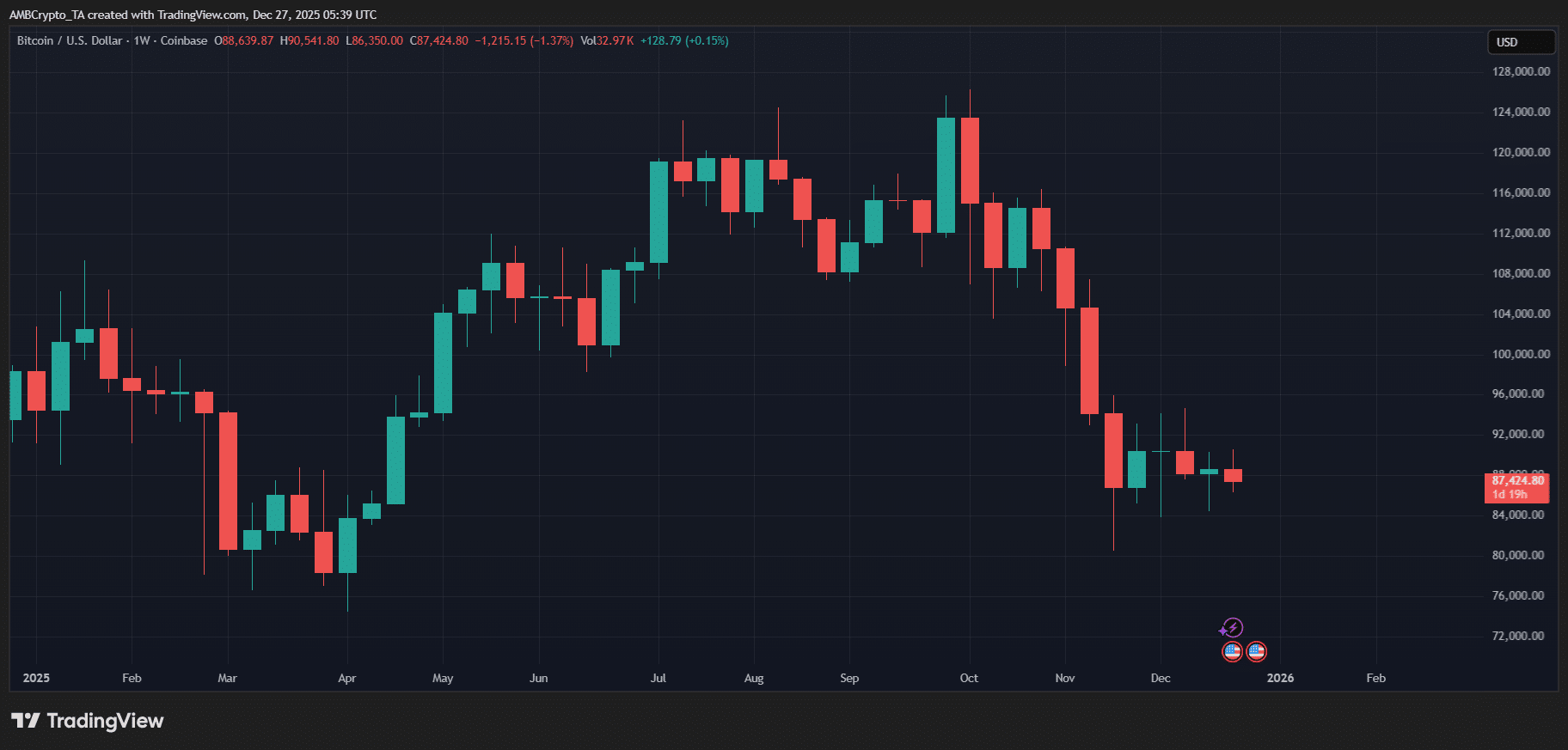

Bitcoin, trotz seiner wachsenden Legitimität, schwankt immer noch zu stark. Allein im Jahr 2025 fiel es von fast 120.000 $ auf etwa 80.000 $. Das ist ein Rückgang, der in Krypto-Begriffen schon als „Zyklus“ gilt. In der Rentenmathematik ist das jedoch ein großes Problem.

Krypto-Maximalisten wissen, dass dies kein Ausreißer ist. Ähnliche Rückgänge gab es auch in der Vergangenheit.

Quelle: TradingView

Der Preis ist jedoch nur ein Teil des Unbehagens.

Die Regulierung bleibt uneinheitlich und oft politisch, sie ändert sich mit Gerichtsentscheidungen und Regierungswechseln. Die Verwahrung hat sich verbessert, doch die Branche hat ihre eigene Geschichte nicht vergessen. Börsenpleiten, eingefrorene Auszahlungen und kreative Buchführung sind noch frisch im Gedächtnis, und selbst das Regelwerk wird noch geschrieben.

Und dann ist da noch die treuhänderische Pflicht. Rentenmanager werden dafür bezahlt, dauerhafte Verluste zu vermeiden, nicht, sie zu erklären. Nach diesem Maßstab fällt Krypto immer noch durch verschiedene Prüfungen.

Großes Geld und seine FOMO-Muster

Die Geschichte hat eine Art, Vermögenswerte zu zähmen, die als unbequem, volatil und wenig ernsthaft beginnen. Das geschieht meist dann, wenn große Pools geduldigen Kapitals beschließen, nicht mehr nur zuzusehen.

Aktien waren die ersten. Anfang des 20. Jahrhunderts waren Aktienmärkte dünn, chaotisch und kaum reguliert. Dann veränderte Aufsicht alles. Rentenfonds, Versicherer und Investmentfonds kamen mit Größe, langen Zeithorizonten und einer pragmatischen Einstellung. Offenlegungsstandards folgten. Prüfungen wurden zur Normalität.

Die Märkte verhielten sich schließlich.

Gefragt nach den Möglichkeiten für Krypto sagte Neil Stanton, CEO und Mitgründer von Superset, gegenüber AMBCrypto,

„Stablecoins, MMFs, RWAs und die allgemeine Tokenisierung von Vermögenswerten werden institutionelles Risikomanagement in die Kryptomärkte bringen.“

Er merkte jedoch an, dass dies nicht ohne Tücken sei.

„Das eigentliche Risiko ist das Fehlen institutioneller Standards. BlackRock war eines der ersten Unternehmen, das dieses Risiko vollständig verstanden hat.“

Stanton stellte fest, dass, sobald BlackRock das Risikoprofil ändern konnte, es „das Vertrauen hatte, ein institutionelles Produkt zu schaffen“. Damit half die Institution den Börsen, Manipulationen zu verhindern, sodass der Vermögenswert den wahren Markt widerspiegelt.

„Nachdem diese Risiken gemindert wurden, verkauften sie ein Produkt, das zum am schnellsten wachsenden ETF der Geschichte wurde. Institutionelle Best Practices führen, sobald sie übernommen werden, zur Reife des Marktes.“

Das CFA Institute hat diesem Muster inzwischen Zahlen zugeordnet. Höherer institutioneller Besitz bringt mit der Zeit in der Regel bessere Governance und größere Stabilität.

Wie sich herausstellt, ist Ordnung im Finanzwesen… ansteckend.

Auch Immobilien hatten ihre eigene Verwandlung. Vor institutionellem Kapital war Immobilieninvestition lokal, illiquide und zuweilen undurchsichtig. Dann kamen REITs (heute ein globaler Markt von etwa 2 Billionen $), um Beton und Mieteinnahmen in etwas zu verwandeln, mit dem wir tatsächlich leben können. Kommunalanleihen folgten einem ähnlichen Weg.

Das Kapital kam vor der Glaubwürdigkeit. Krypto, zum Guten oder zum Schlechten, könnte einfach früher im selben Zyklus stehen.

„Langweiliges“ Geld tut interessante Dinge

Es gibt eine besondere Art von Geld, die kein Interesse daran hat, schnell Recht zu behalten. Rentengelder kommen mit Zeit, und Zeit verändert Räume. Geld, das nicht gehetzt ist, macht Märkte ruhiger. Hebelwirkung wirkt weniger clever. Was bleibt, ist die Arbeit.

Auch die Liquidität verändert sich. Die Bilanzen der Rentenfonds sind nicht von günstiger Finanzierung abhängig, die unter Stress verschwindet. Sie bewegen sich langsam, wenn überhaupt. Bei Krypto wird die Instabilität immer bleiben, aber die Extreme werden weniger scharf.

Selbst wenn Rentenfonds sich beteiligen, würden sie es vorsichtig tun. Selbst eine 1-2% Krypto-Allokation würde über verschiedene Vermögenswerte, Strategien und Risikoklassen diversifiziert werden. Das verteilt das Risiko und mildert die verrückten Effekte der heftigen Zu- und Abflusszyklen.

Und dann sind da die Erwartungen. Prüfungen. Verwahrung. Risikorahmen. Gewohnheiten, übernommen aus reiferen Märkten. Mit der Zeit werden diese Gewohnheiten zu Standards, und die Standards verändern Anreize.

Regulierung folgt IMMER dem Geld…

…und das beginnt Krypto jetzt zu spüren. Durch Infrastruktur und Größe.

Quelle: downing.house.gov

In den Vereinigten Staaten wird das deutlich, wenn man sich ETFs und Rentenstrukturen ansieht.

Seit der Wiederwahl von Präsident Trump bewegt sich Washington in Richtung einer aufgeschlosseneren Haltung gegenüber digitalen Vermögenswerten. Dazu gehört eine Exekutivanordnung, die einen besseren Zugang zu Krypto und anderen Alternativen in Altersvorsorgeplänen vorsieht.

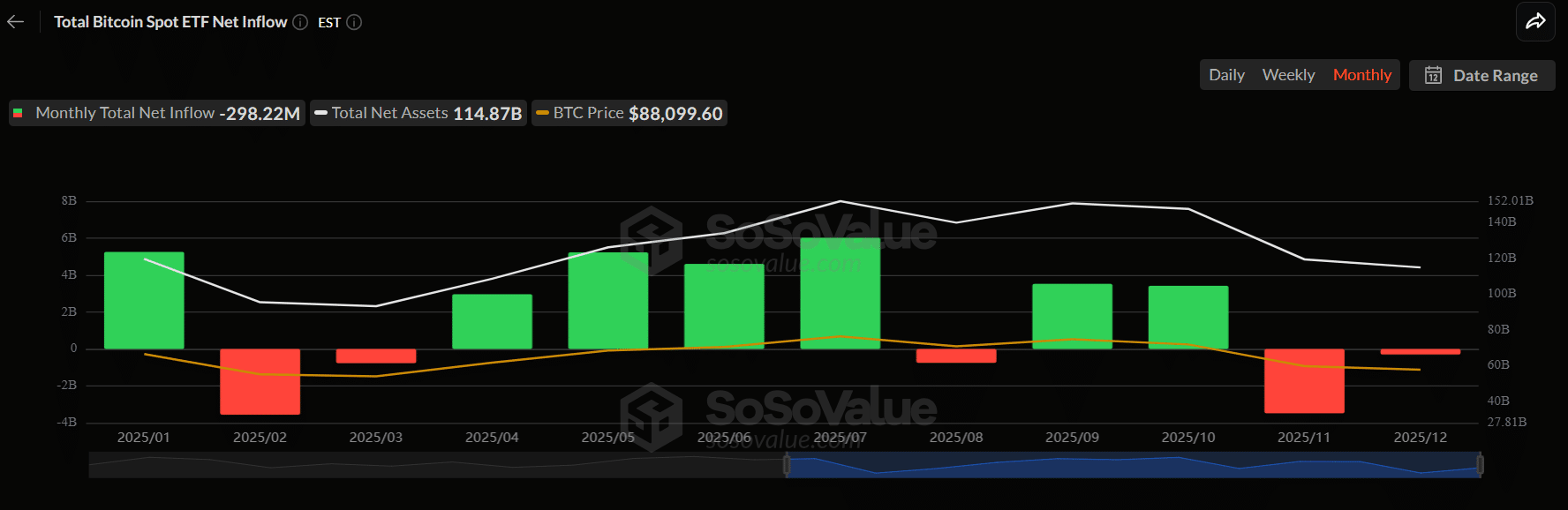

Quelle: SoSoValue

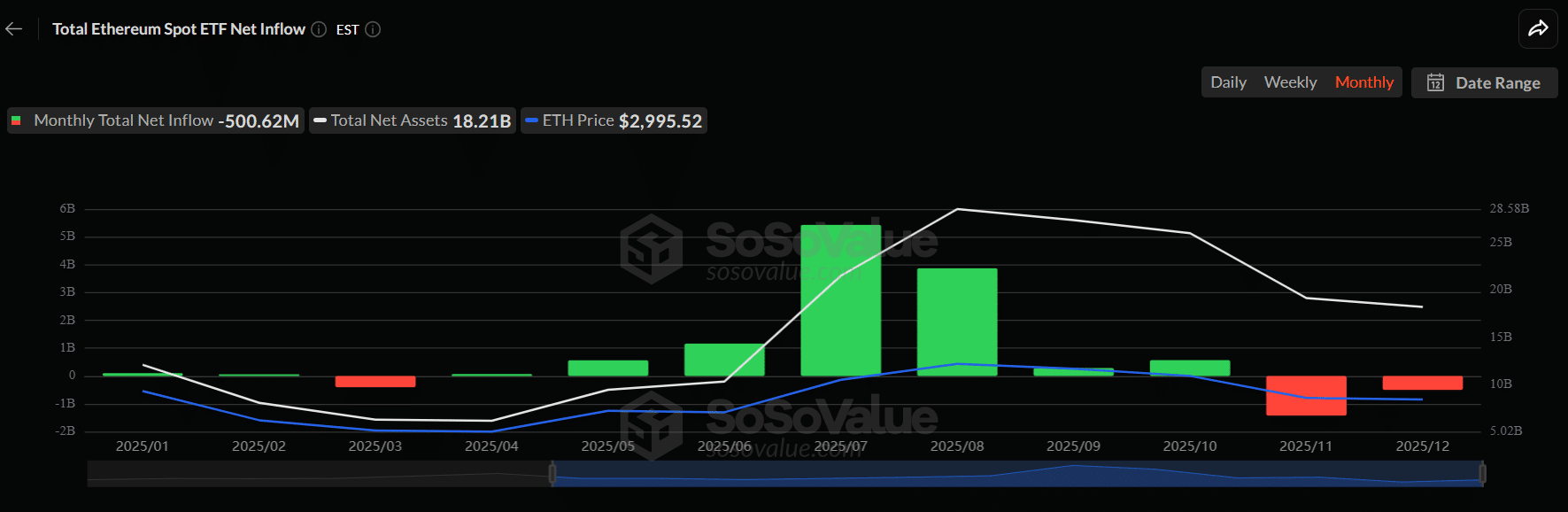

Das Ergebnis war ein Anstieg der regulierten Exponierung. Bitcoin [BTC] und Ethereum ETFs verzeichneten bis zum Zeitpunkt der Erstellung dieses Artikels rund 30 Milliarden Dollar an Nettozuflüssen im laufenden Jahr, angeführt von Produkten wie BlackRocks iShares Bitcoin Trust.

Quelle: SoSoValue

Denken Sie daran, keines davon sind Nischeninstrumente. Das ist wichtig, weil ETFs die Regulierung mitziehen. Gerichtsurteile, SEC-Zulassungen, Verwahrungsregeln, Offenlegungsstandards … nichts davon kam, weil Krypto höflich gefragt hat.

Auch Branchenverbände sind deutlich: Die Nachfrage ist stark, und das regulatorische Umfeld passt sich an. Sobald Rentensysteme, Staatsfonds und Altersvorsorgepläne sich engagieren (selbst vorsichtig), wird Krypto zu relevant, um weiter vage zu bleiben.