La escasez de oferta de Solana se agrava mientras el 80% de los holders están en pérdidas, preparando el escenario para un reinicio de alto riesgo

Solana está enfrentando una crisis en la estructura del mercado, ya que la gran mayoría de sus inversores están en pérdidas.

Esto ocurre en un momento en que la blockchain ha logrado atraer a Wall Street a través de los fondos cotizados en bolsa (ETF) al contado y está disfrutando de un impulso significativo en el mercado.

Sin embargo, el token nativo SOL está cediendo bajo una venta sostenida que lo ha llevado a enfrentar una caída mensual del 32% y un entorno de aversión al riesgo más amplio que ha mantenido a Bitcoin alrededor de los $80,000.

Como resultado, los desarrolladores de la red han propuesto un cambio radical en la política monetaria de SOL que aceleraría su transición hacia la escasez.

La contracción ‘top-heavy’

El dolor en el mercado de SOL es visible en la cadena. Mientras el token cotiza alrededor de $129, la firma de inteligencia de mercado Glassnode estima que aproximadamente el 79,6% de la oferta circulante se mantiene actualmente con una pérdida no realizada.

En un tweet del 23 de noviembre en X, los analistas de Glassnode describieron la posición como “top-heavy”, una configuración técnica donde un volumen significativo de monedas fue adquirido a precios más altos, creando una pared de presión potencial de venta.

Históricamente, lecturas tan extremas se resuelven de una de dos maneras: una capitulación masiva o un período prolongado de digestión.

Sin embargo, la venta se ha producido notablemente a pesar de una demanda constante por parte de las finanzas tradicionales.

Desde su lanzamiento hace aproximadamente un mes, los ETF de Solana al contado en EE. UU. han absorbido aproximadamente $510 millones en entradas netas acumuladas, con activos netos totales que aumentan a casi $719 millones, según datos recopilados por el rastreador SoSoValue.

El hecho de que estos fondos continúen atrayendo capital mientras el precio al contado se desploma muestra un desajuste masivo de liquidez: los tenedores antiguos y los validadores están vendiendo tokens más rápido de lo que los productos institucionales pueden absorberlos.

Propuesta SIMD-0411

En este contexto, los colaboradores de la red Solana presentaron una nueva propuesta, SIMD-0411, el 21 de noviembre.

La propuesta SIMD-0411 tiene como objetivo abordar directamente esta presión de venta. Los autores caracterizan el calendario actual de emisiones como un “cubo con fugas” que diluye perpetuamente a los tenedores.

Actualmente, la tasa de inflación de Solana disminuye en un 15% anual. El nuevo parámetro duplicaría esa tasa de desinflación a -30% por año.

Mientras que el piso de inflación “terminal” permanece sin cambios en 1,5%, la red alcanzaría ese hito a principios de 2029, aproximadamente 3 años antes que la proyección anterior de 2032.

La medida está diseñada como un ajuste de un solo parámetro en lugar de un cambio de mecanismo complejo, una simplicidad destinada a calmar las preocupaciones de gobernanza y los departamentos de riesgo institucional. Sin embargo, las implicaciones económicas son sustanciales.

Según la modelización base:

- Shock de oferta: El cambio reduciría la emisión acumulada durante los próximos seis años en 22,3 millones de SOL. A los precios actuales del mercado, esto elimina aproximadamente $2,9 mil millones en presión potencial de venta.

- Oferta terminal: Al final del periodo de seis años, la oferta total estaría cerca de 699,2 millones de SOL, en comparación con 721,5 millones bajo el statu quo.

Comprimir la tasa libre de riesgo

Más allá de la simple oferta y demanda, la propuesta busca reformar la estructura de incentivos de la economía de Solana.

En las finanzas tradicionales, tasas libres de riesgo altas (como los T-bills) desincentivan la toma de riesgos. En cripto, los altos rendimientos de staking cumplen una función similar. Con rendimientos nominales de staking actualmente rondando el 6,41%, el capital está incentivado a permanecer pasivo en la validación en lugar de entrar en la economía DeFi.

Bajo SIMD-0411, los rendimientos nominales de staking se comprimirían rápidamente:

- Año 1: ~5,04%

- Año 2: ~3,48%

- Año 3: ~2,42%

Al reducir la “tasa de obstáculo”, la red busca forzar la salida de capital del staking pasivo hacia el uso activo, como préstamos, provisión de liquidez o trading, aumentando así la velocidad del dinero en la cadena.

Tres escenarios para la valoración

Para los inversores, la pregunta clave es cómo se traduce este shock de oferta en el precio. Los analistas ven el impacto a través de tres posibles lentes:

- Escenario bajista: Digestión lenta Si la demanda de usuarios se mantiene plana, el recorte de la oferta no actuará como un catalizador inmediato. El “alivio” proviene de una presión de venta que gotea más lentamente en lugar de un aumento en la compra. En un mercado donde cuatro de cada cinco monedas están en pérdidas, esto resultaría en una estabilización gradual en lugar de una recuperación en V.

- Escenario base: Ajuste asimétrico Si la red experimenta incluso un modesto crecimiento de la demanda, entra en juego el “efecto multiplicador”. Con un 3,2% menos de oferta entrando al mercado en seis años, y los ETF continuando secuestrando monedas circulantes, la flotación disponible para la compra se reduce en el margen. Esto crea una situación donde la demanda constante se encuentra con una oferta rígida, históricamente una receta para la apreciación del precio.

- Escenario alcista: El giro deflacionario Solana quema el 50% de sus tarifas base de transacción. Actualmente, la emisión supera esta quema. Sin embargo, una vez que la tasa de inflación caiga al 1,5% (alrededor de 2029), los períodos de alta actividad en la red podrían compensar completamente la emisión. En regímenes de alto rendimiento con picos sostenidos en el volumen de DEX o derivados, la red podría experimentar una estancación efectiva de la oferta o deflación neta, alineando el valor del activo directamente con el uso en lugar de con las matemáticas de emisión.

Riesgos

El principal vector de riesgo recae en los validadores que aseguran la red. Reducir la inflación recorta sus ingresos. Sin embargo, la propuesta asume un retraso de activación de aproximadamente seis meses, coincidiendo con el lanzamiento de la actualización de consenso “Alpenglow”.

Alpenglow está diseñada para reducir drásticamente los costos relacionados con los votos para los validadores. El argumento económico es que, aunque los ingresos brutos (recompensas) disminuirán, los gastos operativos (tarifas de voto) caerán en paralelo, preservando la rentabilidad para la mayoría de los operadores de nodos.

El artículo Solana’s supply crunch deepens as 80% of holders sit underwater, setting the stage for a high-stakes reset apareció primero en CryptoSlate.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Grayscale lanza el XRP Trust ETF en NYSE Arca con una comisión promocional del 0%

GXRP se une a otros tres fondos de inversión en XRP que cotizan en Estados Unidos, ofreciendo una exención de comisiones hasta febrero de 2026 o hasta alcanzar los 1 billion de dólares en activos.

La familia Trump sufre una pérdida de 1 billón de dólares en el desplome de las criptomonedas y pierde su lugar en el Índice de los 500 multimillonarios de Bloomberg.

La fortuna de la familia Trump disminuyó aproximadamente en 1 billions de dólares en dos meses debido al desplome de los mercados de criptomonedas, con Bitcoin cayendo de $125,000 a $82,000 en medio de la inestabilidad del mercado.

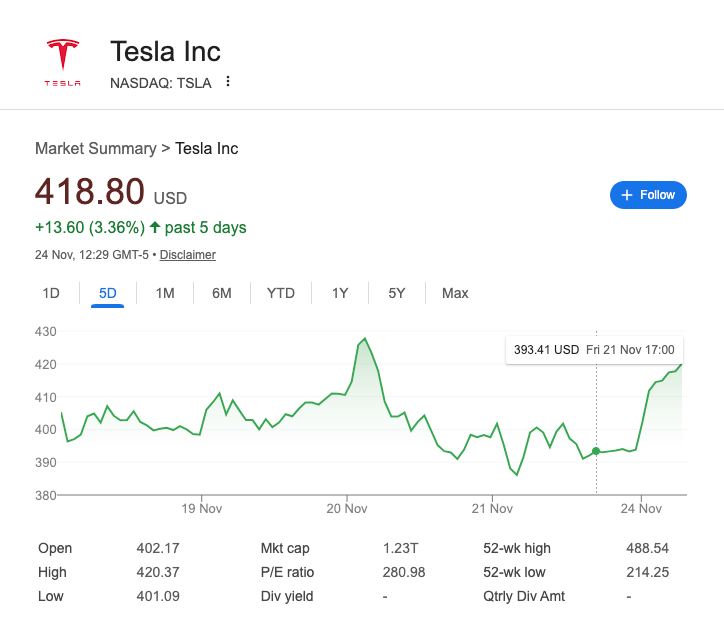

Los traders de Dogecoin “venden con la noticia” mientras las actualizaciones de IA de Elon Musk llevan las acciones de Tesla a 1.2 trillones de dólares

Dogecoin se mantuvo estancado por debajo de los $0.15 a pesar de que Elon Musk anunció el avance de Tesla en la fabricación de chips de IA, rompiendo así su patrón histórico de subir con noticias relacionadas con Musk.

Vibe coding, no-code y las nuevas reglas del desarrollo web3