Morgan Stanley es optimista sobre el precio objetivo del oro en 3.800 dólares, y la plata podría experimentar un rendimiento superior al esperado.

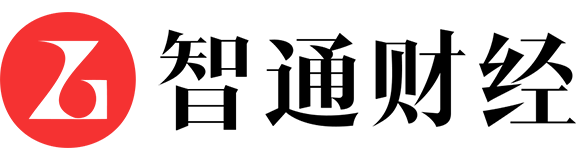

Según Jinse Finance, el último informe de investigación de Morgan Stanley señala que el mercado de metales preciosos está entrando en un ciclo alcista impulsado por múltiples factores favorables, y que los precios del oro y la plata podrían mostrar tendencias divergentes durante el ciclo de recortes de tasas de la Reserva Federal y los cambios en el entorno macroeconómico. Según el análisis del informe, los datos históricos muestran que los metales preciosos suelen experimentar un aumento significativo después de los recortes de tasas de la Reserva Federal: el oro sube en promedio un 6% (hasta un máximo del 14%) en los 60 días posteriores al recorte, mientras que la plata aumenta un 4% en el mismo período. Esta tendencia proporciona una referencia importante para el mercado actual.

Figura 1

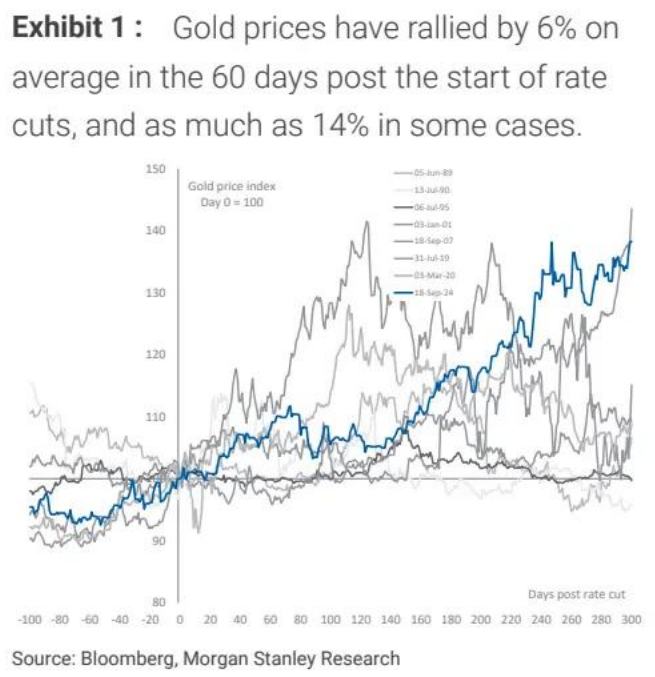

Desde el lado de la demanda, los ETF de oro a nivel mundial han incrementado sus tenencias en aproximadamente 440 toneladas este año, revirtiendo la tendencia de salidas netas de los últimos cuatro años, lo que demuestra un renovado interés institucional por la asignación de oro; las tenencias de ETF de plata aumentaron en 127 millones de onzas en el mismo período, aunque el informe advierte sobre la posibilidad de que las operaciones especulativas provoquen un alza excesiva en los precios.

Figura 2

Es relevante destacar que los datos de importación de oro de India en julio ya muestran signos de mejora. Aunque la demanda de joyería en el segundo trimestre alcanzó su nivel más bajo desde el tercer trimestre de 2020, se espera que la reforma del Impuesto sobre Bienes y Servicios (GST) en el país incremente la capacidad de consumo, lo que podría sentar las bases para una recuperación de la demanda en el futuro.

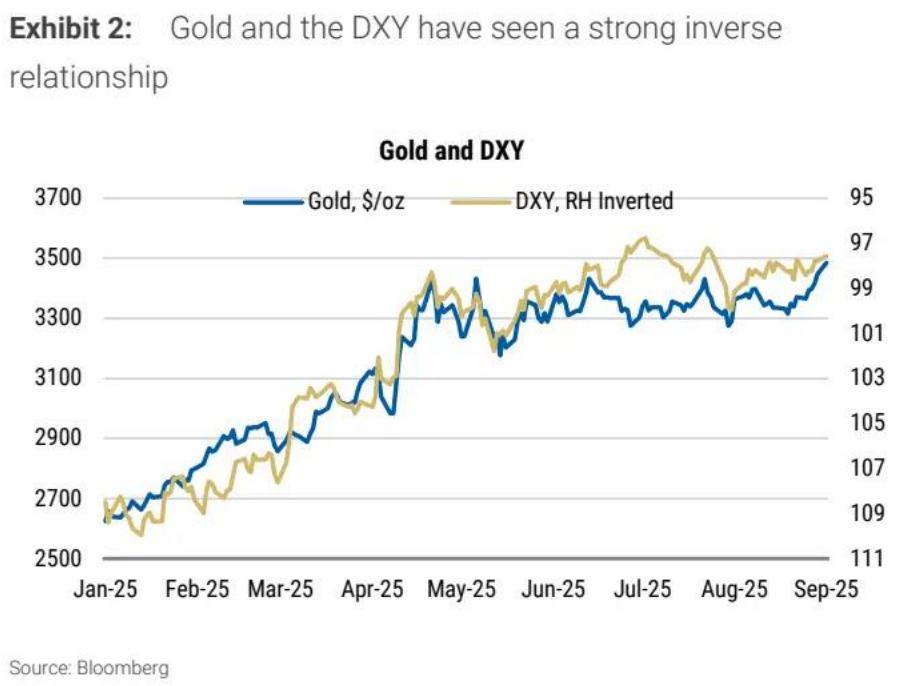

En cuanto a las previsiones de precios, Morgan Stanley establece el precio objetivo del oro para fin de año en 3.800 dólares por onza, impulsado por tres factores clave: la continuación del ciclo de recortes de tasas de la Reserva Federal, la posible debilidad adicional del índice del dólar (DXY) y la potencial recuperación del consumo de joyería en los mercados emergentes.

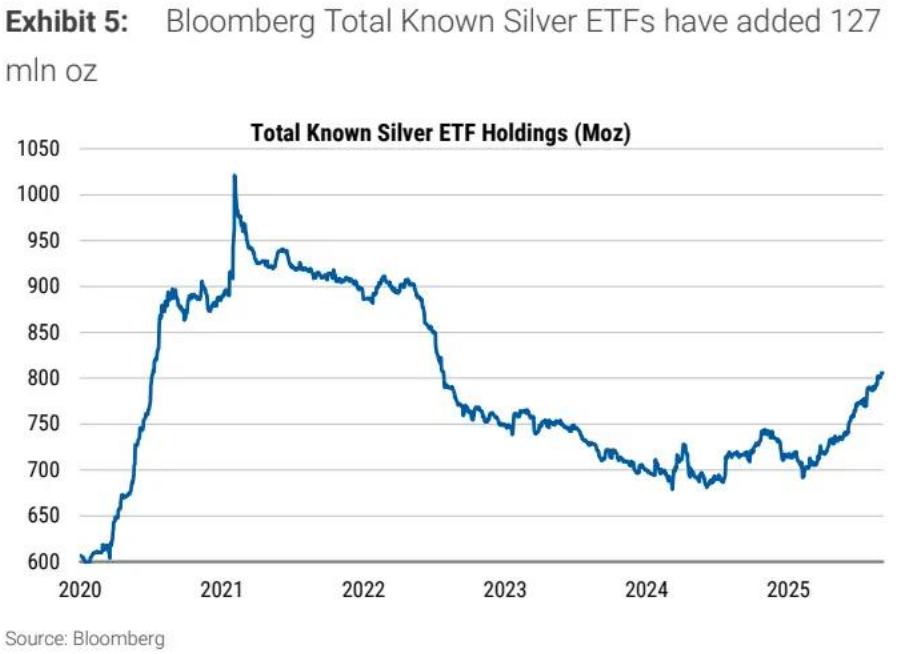

En el caso de la plata, aunque los analistas mantienen una postura cautelosa (precio objetivo de 40,9 dólares por onza), la contradicción entre la producción estable de paneles solares y una reducción interanual del 7% en el suministro minero de México sugiere que los precios de la plata podrían superar las expectativas.

Figura 3

El informe enfatiza especialmente que la fuerte correlación negativa entre el oro y el dólar sigue siendo una lógica clave de fijación de precios. Si el índice del dólar continúa su tendencia a la baja, beneficiará directamente a los metales preciosos cotizados en dólares.

Figura 4

No obstante, el informe también advierte sobre los riesgos: aunque la reforma del GST en India no beneficia directamente al oro y la plata, otras exenciones fiscales podrían incrementar indirectamente la capacidad de consumo de los residentes; además, los vínculos comerciales entre Morgan Stanley y las empresas relacionadas deben ser considerados por los inversores al tomar decisiones.

En general, el informe considera que las características de refugio y cobertura contra la inflación del oro durante los ciclos de recortes de tasas respaldarán el alza de su precio, mientras que la plata deberá encontrar un equilibrio entre la demanda industrial y el sentimiento especulativo. Los inversores deben prestar especial atención a las políticas de la Reserva Federal, la evolución del dólar y las señales de recuperación del consumo en el mercado indio para aprovechar las oportunidades estructurales en el mercado de metales preciosos.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Tron DAO se integra con Base: desbloqueá el trading fluido en DEX ahora

La presión de venta de las ballenas de XRP aplasta el optimismo por el ETF: el precio podría desplomarse a $1,50

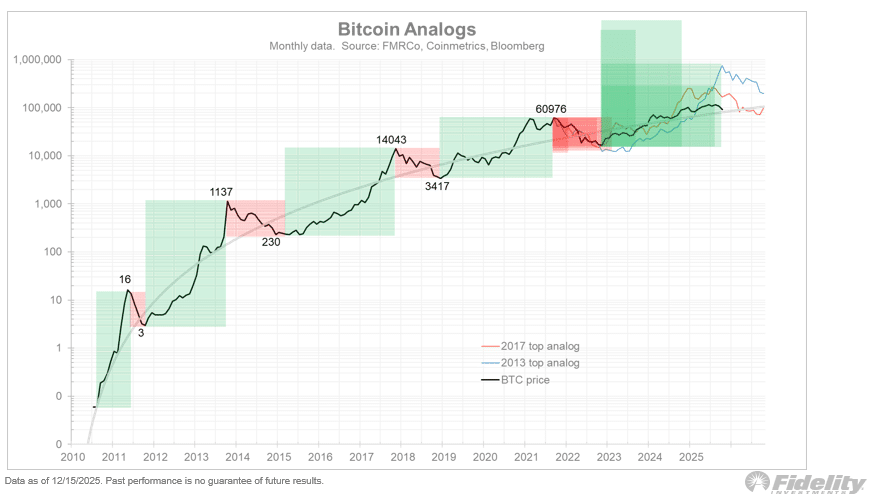

Bitcoin: ¿Podría 2026 ser un "año flojo" para el precio de BTC?

Block Sec Arena se asocia con Fomo_in para ofrecer soluciones integrales de seguridad y crecimiento para startups de blockchain