Cómo determinar si un token de una blockchain L1 está razonablemente valorado: metodología completa y análisis de casos

En el mercado cripto, evaluar el valor real de un token siempre ha sido un desafío para los inversores. Diferentes tipos de tokens requieren marcos de valoración distintos, no se pueden tratar de la misma manera. Este artículo se centrará en los métodos de valuación de los tokens de cadenas públicas L1, y los subdividirá en L1 generales (como $ETH, $SOL, $BNB, $AVAX, $DOT, $ADA, $SUI) y L1 de aplicación (como $HYPE, $dYdX, $OSMO, $RUNE, $RENDER, $TON, $RON).

1. Ingresos (Revenue)

El primer paso en la valuación es analizar los ingresos, pero lo clave es si los ingresos realmente pertenecen al token.

✅ Incluye: recompra, quema, dividendos para los holders, fondos para el desarrollo del protocolo.

❌ No incluye: ingresos que salen completamente del ecosistema o que no benefician directamente al token.

Si el protocolo tiene menos de un año, se pueden anualizar los ingresos trimestrales o mensuales.

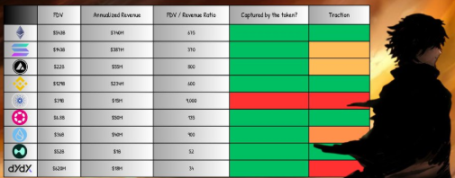

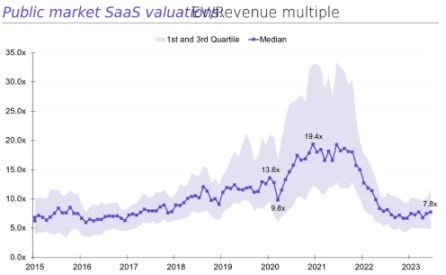

2. Ratio FDV/Revenue

El ratio entre FDV (valor de mercado totalmente diluido) e ingresos puede dar una primera impresión rápida. En empresas tecnológicas tradicionales, este ratio suele estar entre 8 y 15.

En el mundo cripto, este ratio suele ser más alto, pero sigue siendo una referencia útil.

3. Crecimiento y tracción de usuarios (Growth & Traction)

El FDV/Revenue por sí solo no es suficiente, también hay que analizar el uso on-chain:

Número de direcciones activas

Número de transacciones

Volumen de transacciones

TVL (valor total bloqueado)

El valor absoluto no es lo más importante, la tendencia es lo clave. Una red con crecimiento sostenido, aunque su escala actual no sea grande, tendrá en la valuación un reconocimiento anticipado de su potencial de crecimiento.

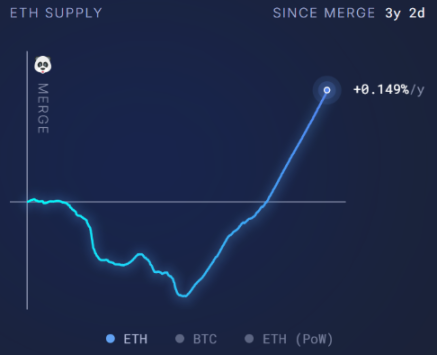

4. Presupuesto de seguridad (Security Budget)

Todas las L1 necesitan un presupuesto de seguridad, que proviene principalmente de las comisiones de transacción o de la emisión de tokens. El indicador clave es la tasa de emisión neta (Net Issuance Rate):

Tasa de emisión neta = (emisión - quema) / suministro total de tokens

Si es negativa → excelente, indica que la quema supera la emisión, el token es deflacionario.

Si es positiva → presión inflacionaria, negativo para el token.

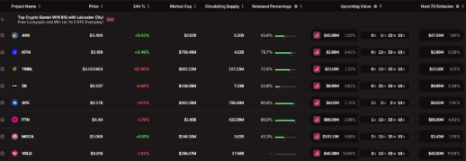

5. Desbloqueos futuros (Future Unlocks)

El calendario de desbloqueo de tokens afecta directamente la valuación:

Para marketing o salarios del equipo → negativo.

Para desarrollo o recompensas a holders → positivo.

Referencias:

<10% del suministro circulante → presión leve

10–30% → presión media

30% → presión alta

Herramientas como @Tokenomist_ai pueden usarse para rastrear datos de desbloqueo.

Estudio de caso

Ethereum ($ETH)

Ingresos del último año ≈ 740 millones de dólares.

El 100% de los ingresos pertenecen a ETH (quema, recompensas de staking, distribución de MEV).

FDV/Revenue ≈ 675, muy por encima del rango tradicional.

Aunque la valuación parece alta, ETH tiene el doble rol de “reserva de valor + capa de liquidación global”, y además tiene potencial deflacionario, por lo que disfruta de una prima estructural.

Solana ($SOL)

Ingresos del último año ≈ 387 millones de dólares.

FDV ≈ 14.3 billones de dólares → FDV/Revenue ≈ 370.

La alta valuación se basa principalmente en su alto throughput y potencial de adopción minorista.

Hyperliquid ($HYPE)

Mecanismo único: el 100% de los ingresos se usan para recomprar tokens, beneficiando completamente a los holders.

Ingresos de los últimos 90 días ≈ 255 millones de dólares → anualizado ≈ 1 billón de dólares.

FDV ≈ 5.2 billones de dólares → FDV/Revenue ≈ 52, mucho menor que ETH y SOL.

Actualmente solo tiene el 4.9% de la cuota de mercado de CEX, con gran potencial de crecimiento futuro.

Conclusión

La valuación de los tokens de cadenas públicas L1 nunca podrá ser tan directa como la de las empresas tradicionales. Los ingresos y los fundamentales nos dan un ancla, pero el precio real se determina mucho más por la especulación y las expectativas futuras.

De la comparación de casos se puede ver:

Ethereum tiene una prima estructural a largo plazo;

La valuación de Solana depende más de la narrativa y el potencial de adopción;

HYPE muestra el modelo ideal donde los ingresos benefician directamente a los holders.

En general, la gran mayoría de los proyectos L1 todavía muestran una desconexión clara entre el valor entregado actualmente y su capitalización de mercado, el mercado sigue siendo altamente especulativo. Al evaluar, los inversores deben mirar tanto los indicadores duros (ingresos, desbloqueos, presupuesto de seguridad) como entender la lógica blanda (tendencias de crecimiento, primas narrativas).

En otras palabras, el verdadero motor de los precios en el mercado cripto sigue siendo la apuesta al futuro, no el flujo de caja actual.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

¿Es la tesis de “Bitcoin encriptado” de Cypherpunk un renacimiento de la privacidad en el mundo cripto?

Cypherpunk, lanzada por Tyler Winklevoss, compró 203,775 ZEC por aproximadamente 50 millones de dólares y apunta al 5% del suministro. Winklevoss llama a Zcash el “Bitcoin encriptado”, argumentando que la privacidad es la pieza faltante para la libertad en Web3. Zcash, Monero y otros tokens de privacidad están en alza mientras instituciones y gobiernos observan el sector.

Del sueño de la reina a la puerta de la cárcel: el absurdo fraude de Qian Zhimin y los 60,000 bitcoins

A principios del próximo año se decidirá la forma específica de disposición de esta enorme cantidad de bitcoin.

Después de la guerra por las comisiones cero, el nuevo campo de batalla para las corredoras es captar talento en la capa de "descubrimiento y discusión"

Las redes sociales están convirtiéndose en la infraestructura fundamental del sector financiero.

Análisis del documento de ventas de Monad de 18 páginas: ¿Cómo el 0,16% de los tokens de market making respalda un FDV de 2,5 billones?

Este documento también revela de manera sistemática numerosos detalles importantes, como el precio legal, el cronograma de liberación de tokens, los acuerdos de market making y advertencias sobre riesgos.