¿El mercado enfrentará una corrección adicional tras el volumen épico de rotación y ventas?

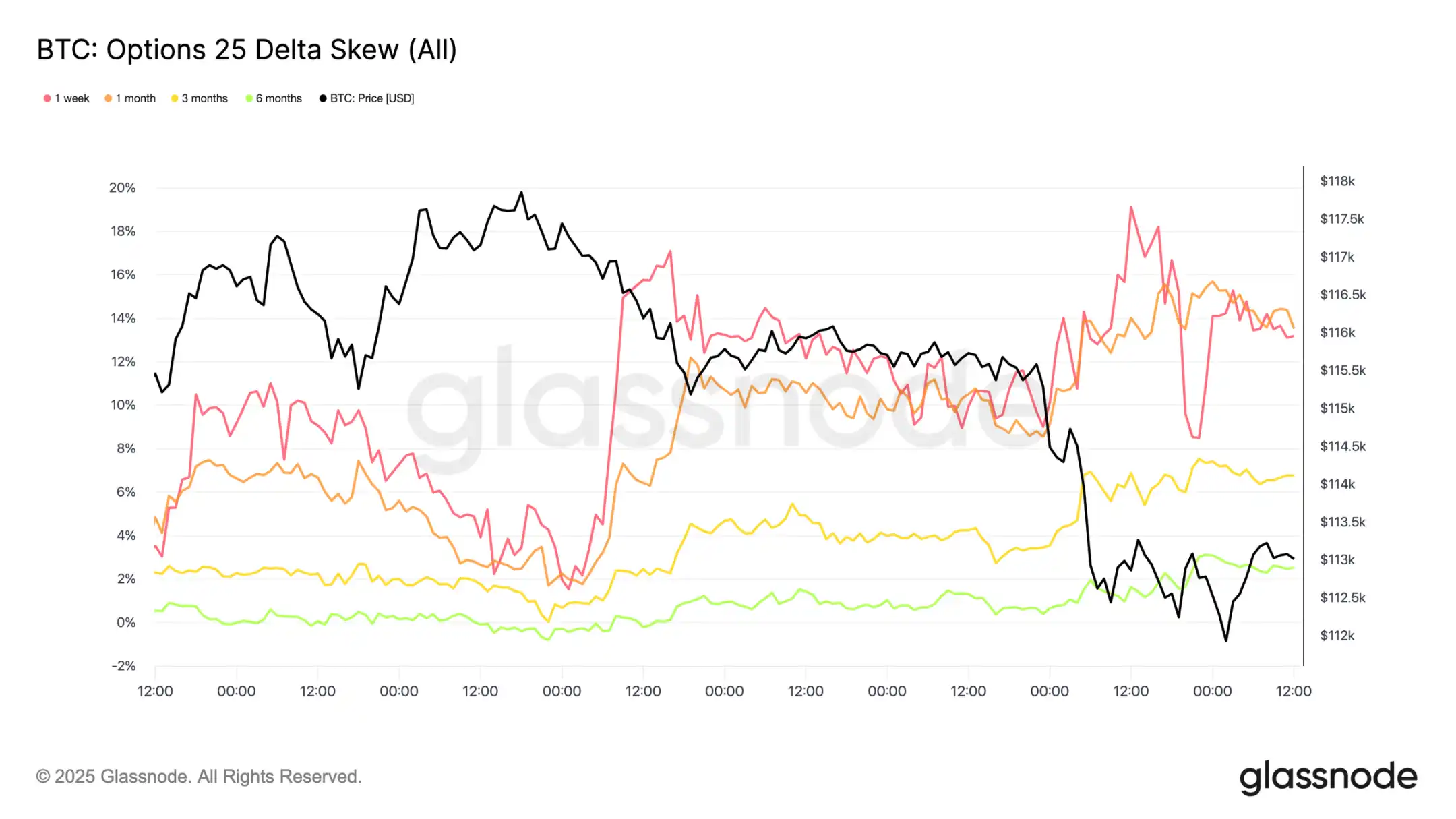

El mercado de opciones está reajustando precios de manera agresiva, con un aumento pronunciado en la inclinación y una fuerte demanda de opciones de venta, lo que indica la toma de posiciones defensivas. El contexto macroeconómico muestra un mercado cada vez más fatigado.

Título original: From Rally to Correction

Autor original: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Traducción original: AididiaoJP, Foresight News

Bitcoin mostró signos de debilidad tras el repunte impulsado por el Comité Federal de Mercado Abierto (FOMC). Los holders de largo plazo han realizado ganancias por 3.4 millones de BTC, mientras que los flujos hacia los ETF se han desacelerado. Bajo la presión de los mercados spot y de futuros, la base de costo de los holders de corto plazo en 111,000 dólares es un nivel clave de soporte; si se pierde, podría haber riesgo de una corrección más profunda.

Resumen

· Tras el repunte impulsado por el FOMC, Bitcoin ha entrado en una fase de corrección, mostrando señales de “comprar el rumor, vender la noticia”, y la estructura de mercado más amplia apunta a un debilitamiento del momentum.

· La caída del 8% sigue siendo moderada, pero los 67.8 mil millones de dólares en entradas de valor realizado y los 3.4 millones de BTC en ganancias realizadas por holders de largo plazo destacan la magnitud sin precedentes de la rotación de capital y la escala de ventas en este ciclo.

· Los flujos hacia los ETF se desaceleraron drásticamente antes y después de la reunión del FOMC, mientras que las ventas de holders de largo plazo se aceleraron, creando un equilibrio frágil en los flujos de capital.

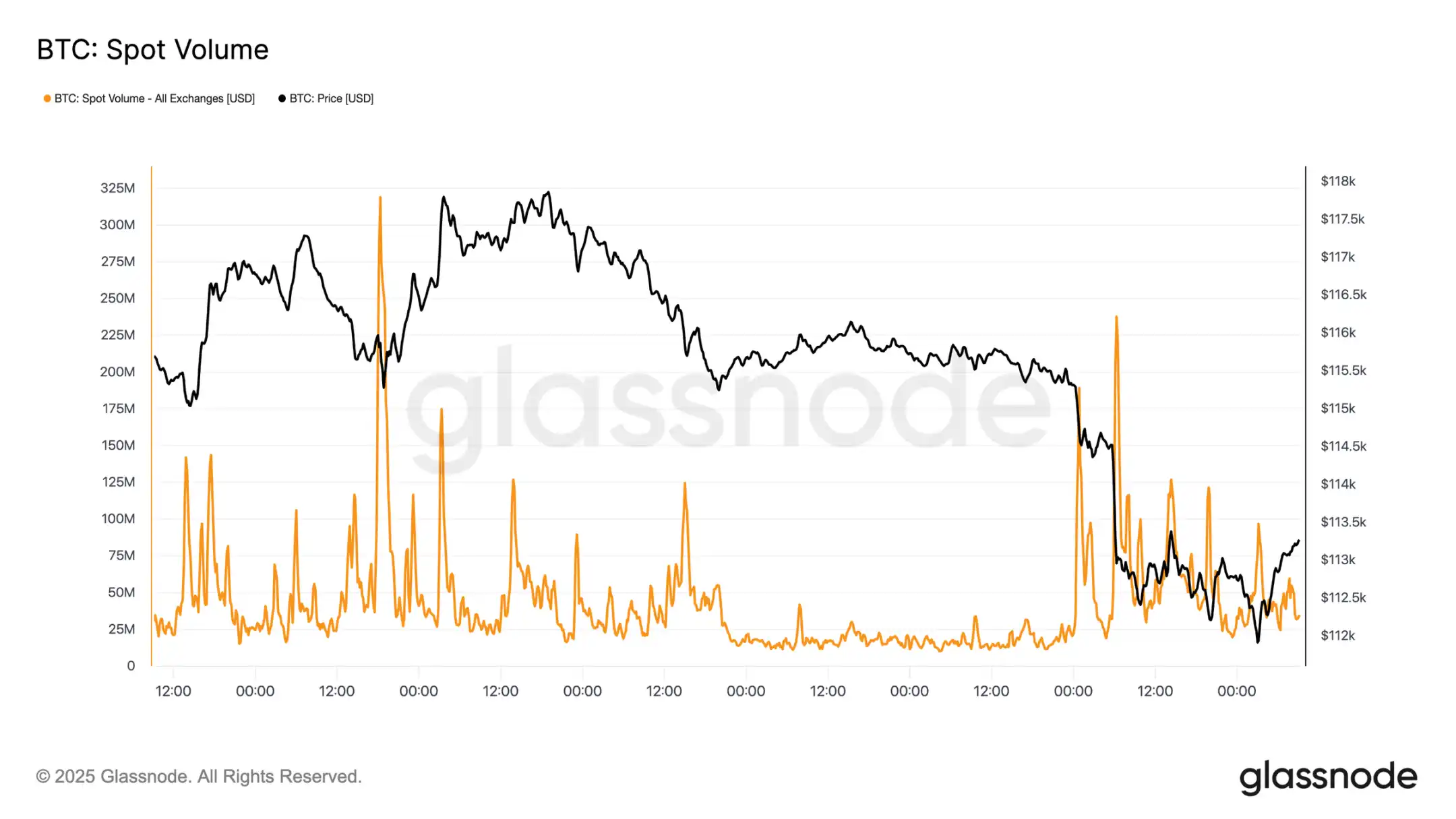

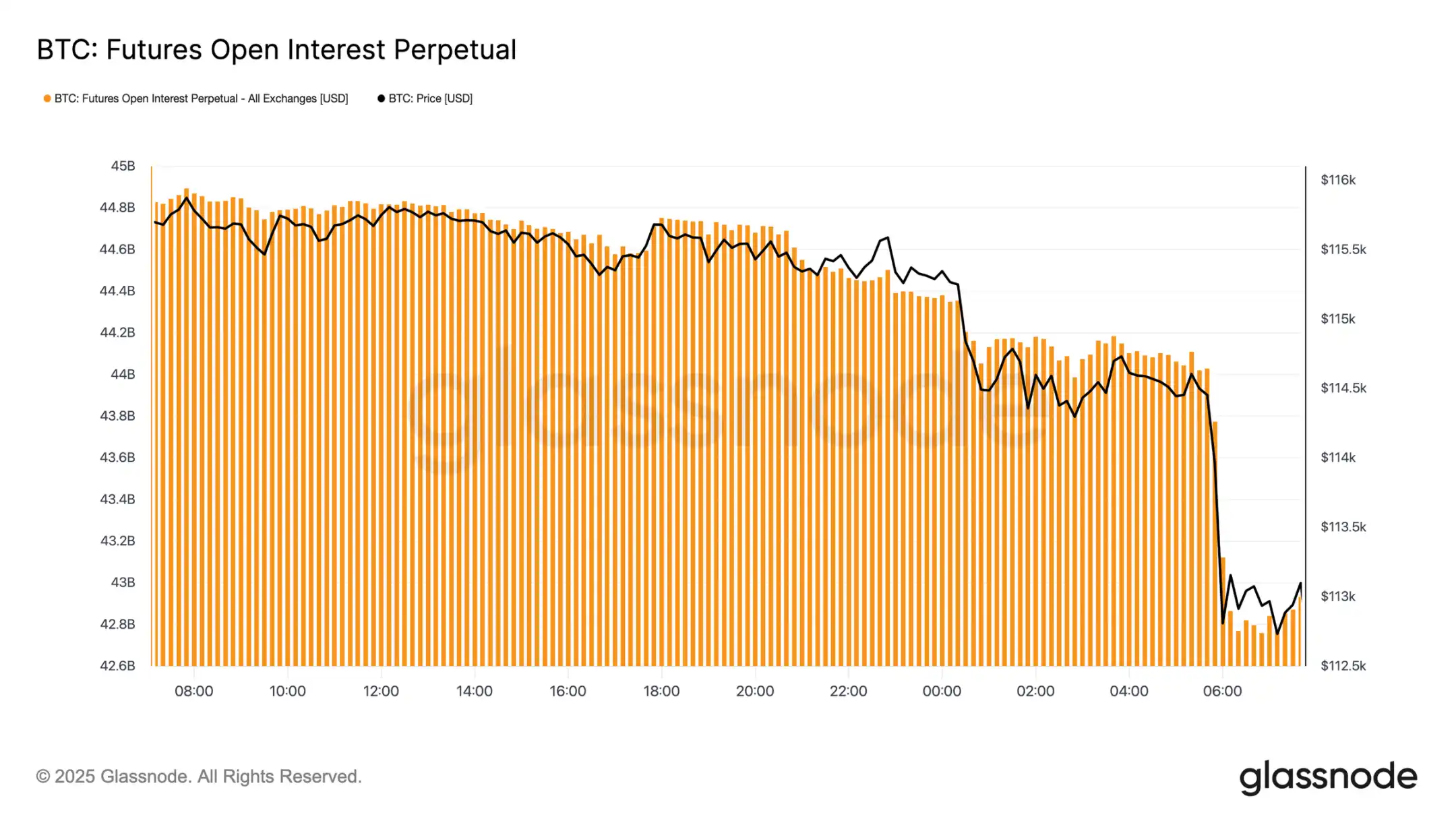

· Durante la venta, el volumen spot se disparó y el mercado de futuros experimentó una fuerte reducción de apalancamiento; los clusters de liquidaciones revelaron la vulnerabilidad del mercado a la volatilidad impulsada por la liquidez en ambas direcciones.

· El mercado de opciones repreció agresivamente, con un aumento en el skew y una fuerte demanda de puts, lo que indica posiciones defensivas y un trasfondo macro que muestra un mercado cada vez más agotado.

De la subida a la corrección

Tras el repunte impulsado por el FOMC y el precio acercándose a un máximo de 117,000 dólares, Bitcoin ha pasado a una fase de corrección, en línea con el patrón típico de “comprar el rumor, vender la noticia”. En este informe, dejamos de lado la volatilidad de corto plazo para evaluar la estructura de mercado más amplia, utilizando indicadores on-chain de largo plazo, la demanda de ETF y las posiciones en derivados para evaluar si esta corrección es una consolidación saludable o el inicio de una contracción más profunda.

Análisis on-chain

Contexto de volatilidad

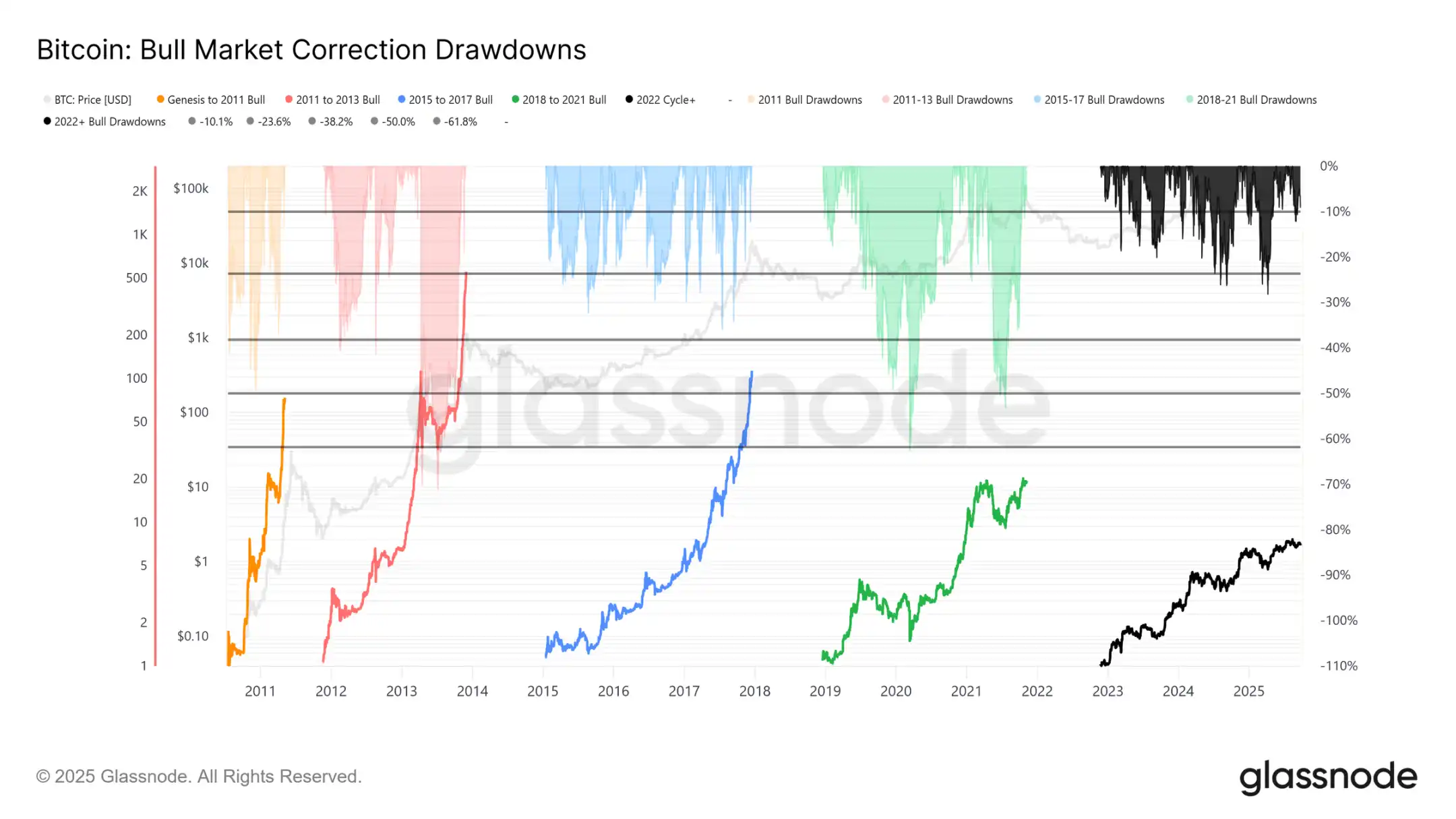

La caída actual desde el máximo histórico (ATH) de 124,000 dólares hasta 113,700 dólares es solo del 8% (la última caída ya alcanza el 12%), lo que sigue siendo moderado en comparación con la caída del 28% de este ciclo o el 60% de ciclos anteriores. Esto es coherente con la tendencia de largo plazo de menor volatilidad, tanto entre ciclos macro como dentro de las fases de cada ciclo, similar al avance constante de 2015-2017, aunque aún no se ha visto el rally explosivo de la etapa final.

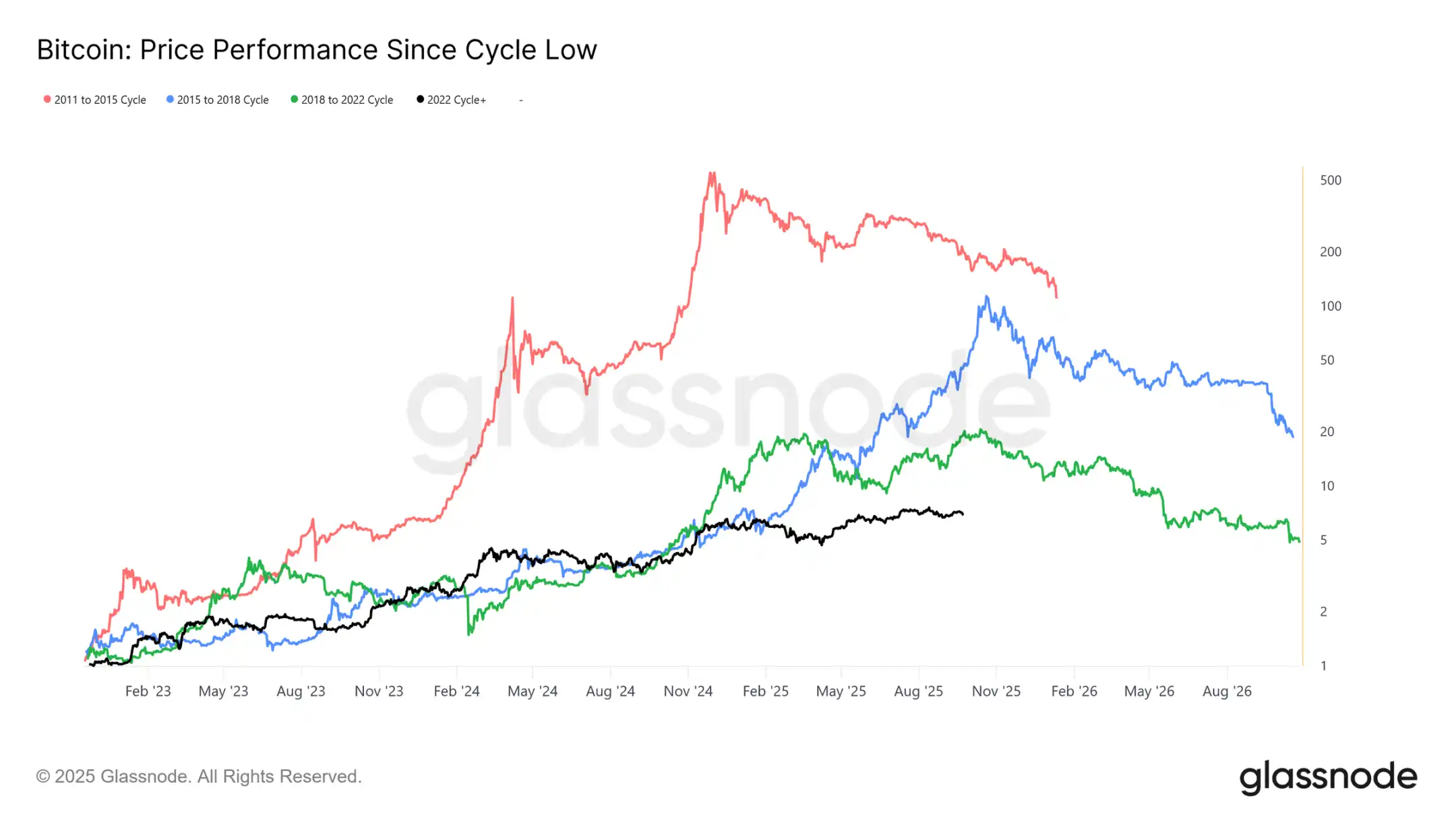

Duración del ciclo

Al superponer los últimos cuatro ciclos, se observa que, aunque la trayectoria actual coincide estrechamente con los dos ciclos anteriores, el retorno máximo ha disminuido con el tiempo. Suponiendo que los 124,000 dólares marquen el tope global, este ciclo ha durado aproximadamente 1,030 días, muy cerca de los 1,060 días de los dos ciclos previos.

Medición de entradas de capital

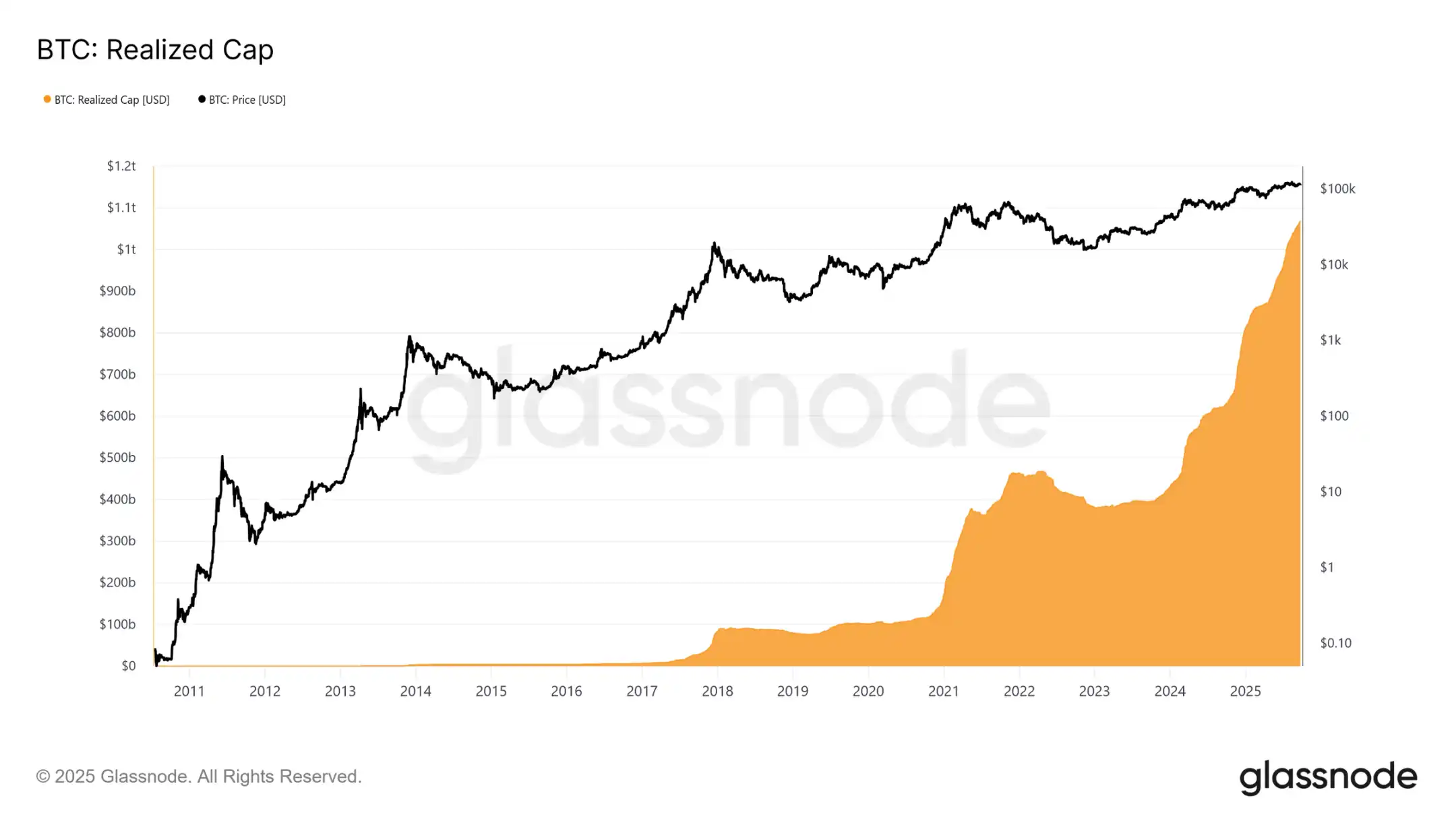

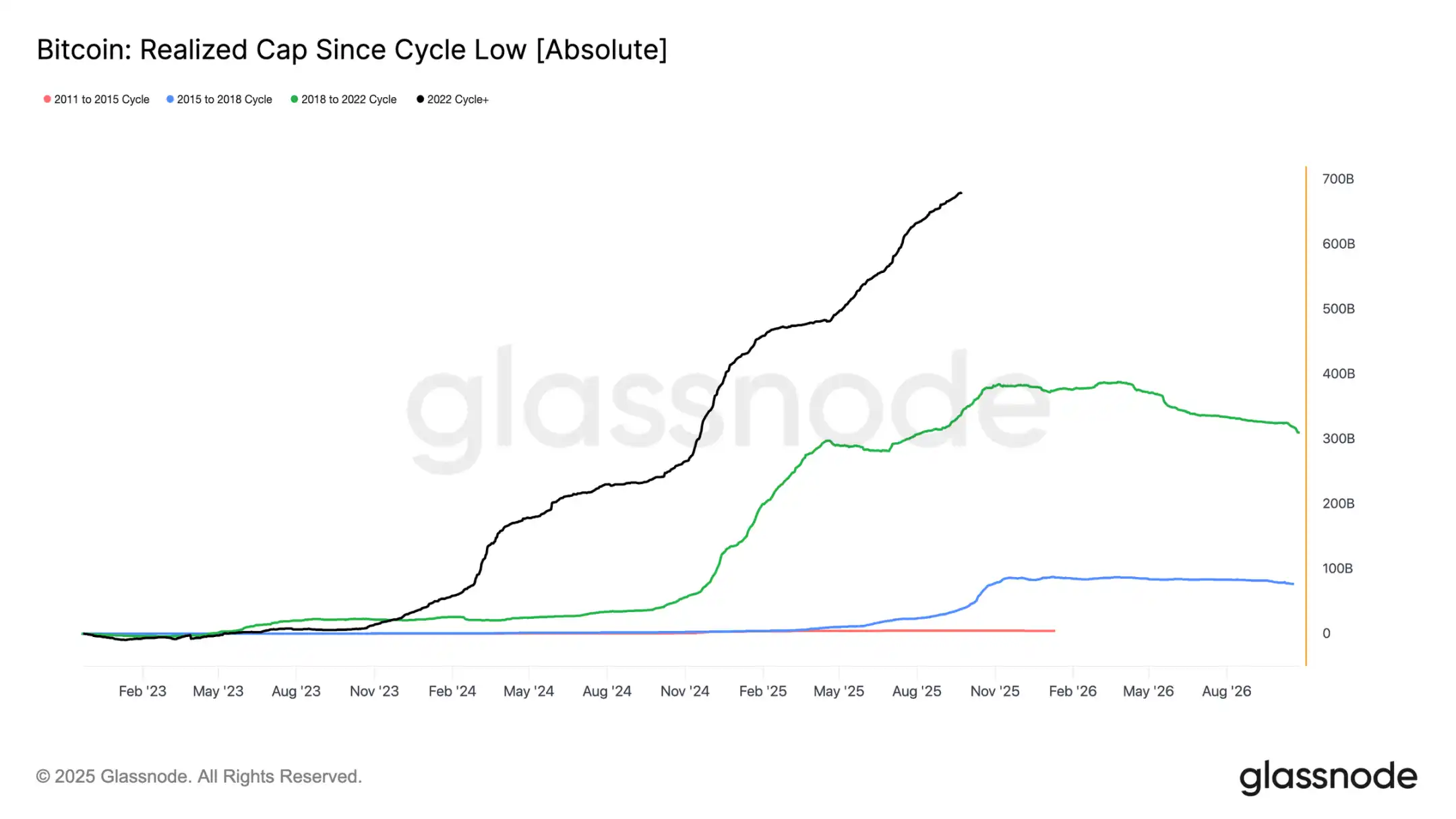

Además de la acción de precio, el despliegue de capital ofrece una perspectiva más confiable.

El valor realizado ha mostrado tres oleadas de crecimiento desde noviembre de 2022. El total ha alcanzado 1.06 billones de dólares, reflejando la magnitud de las entradas de capital que han sustentado este ciclo.

Crecimiento del valor realizado

Comparación de contexto:

· 2011–2015: 4.2 mil millones de dólares

· 2015–2018: 85 mil millones de dólares

· 2018–2022: 383 mil millones de dólares

· 2022–actualidad: 678 mil millones de dólares

Este ciclo ya ha absorbido 67.8 mil millones de dólares en entradas netas, casi 1.8 veces el ciclo anterior, destacando la escala sin precedentes de la rotación de capital.

Pico de realización de ganancias

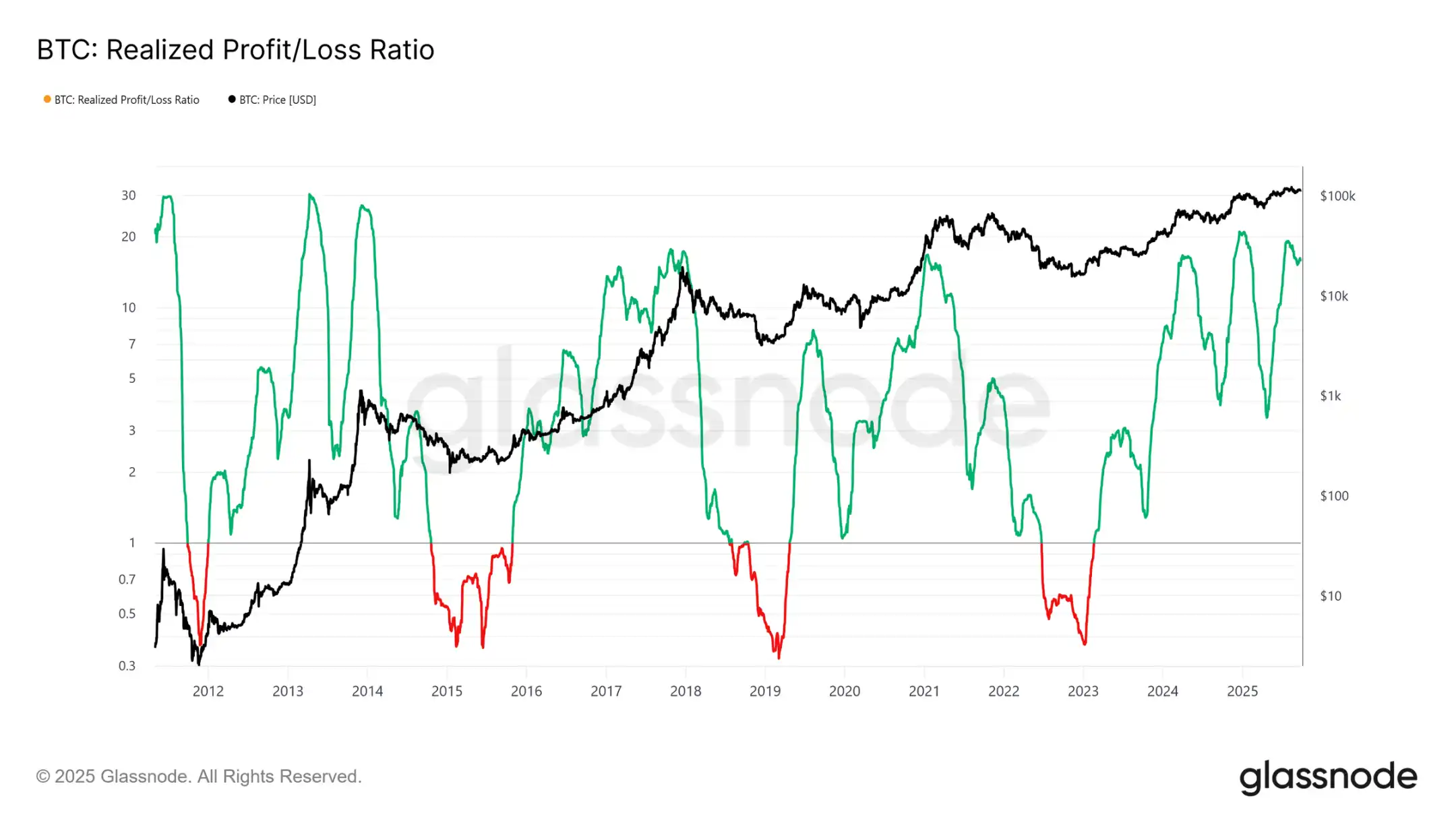

Otra diferencia es la estructura de las entradas. A diferencia de los ciclos tempranos con una sola ola, este ciclo ha tenido tres aumentos claros y sostenidos durante varios meses. El ratio de ganancias/pérdidas realizadas muestra que cada vez que las ganancias realizadas superan el 90% de los tokens movidos, se marca un pico cíclico. Tras salir recientemente de la tercera instancia de este extremo, la probabilidad favorece una fase de enfriamiento a continuación.

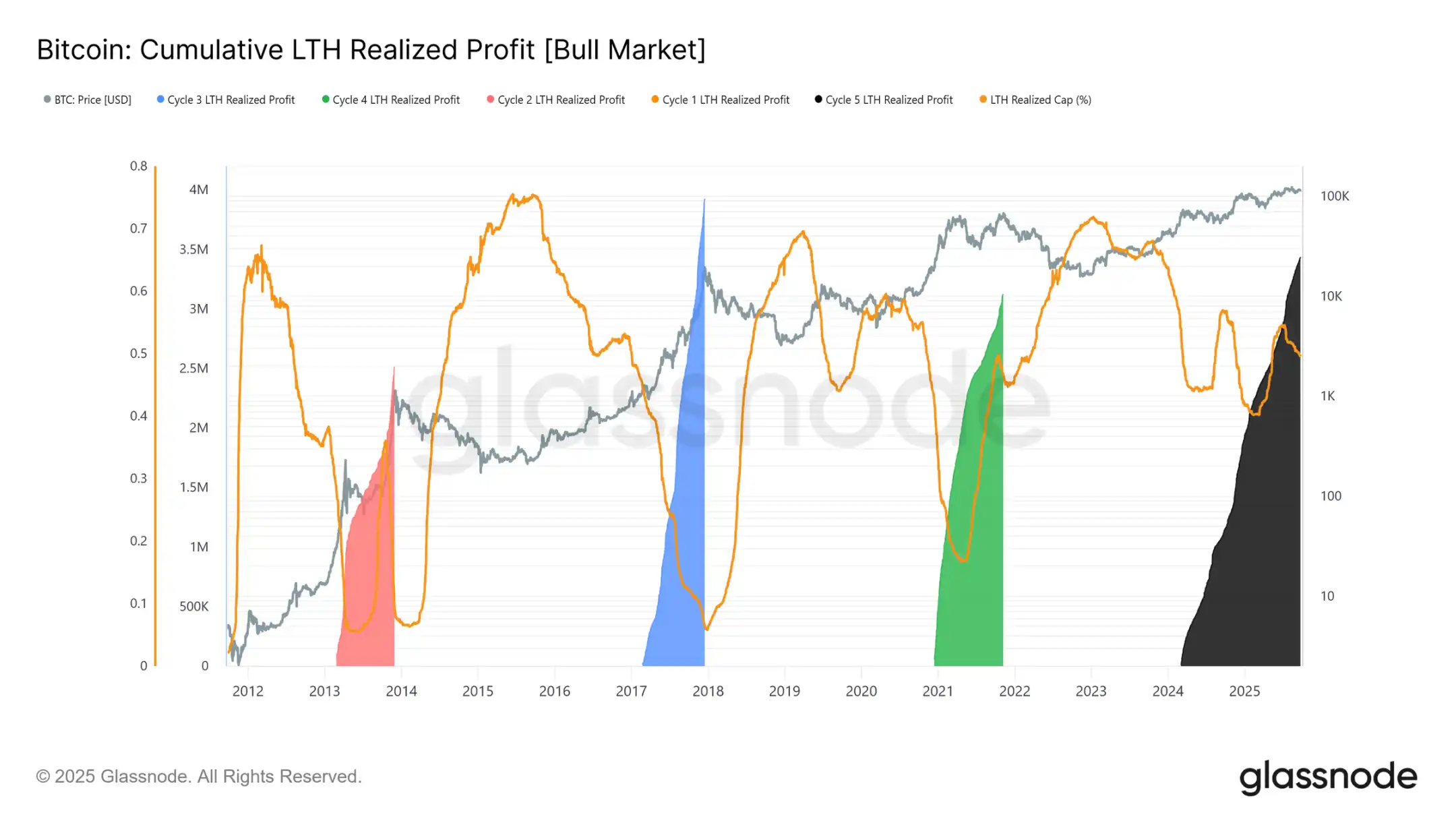

Dominancia de ganancias de holders de largo plazo

Al enfocarse en los holders de largo plazo, la escala se vuelve más clara. Este indicador rastrea las ganancias acumuladas de los holders de largo plazo desde el nuevo ATH hasta el pico del ciclo. Históricamente, sus ventas masivas han marcado los techos. En este ciclo, los holders de largo plazo han realizado ganancias por 3.4 millones de BTC, superando ya los ciclos previos, lo que resalta la madurez de este grupo y la magnitud de la rotación de capital.

Análisis off-chain

Demanda de ETF vs holders de largo plazo

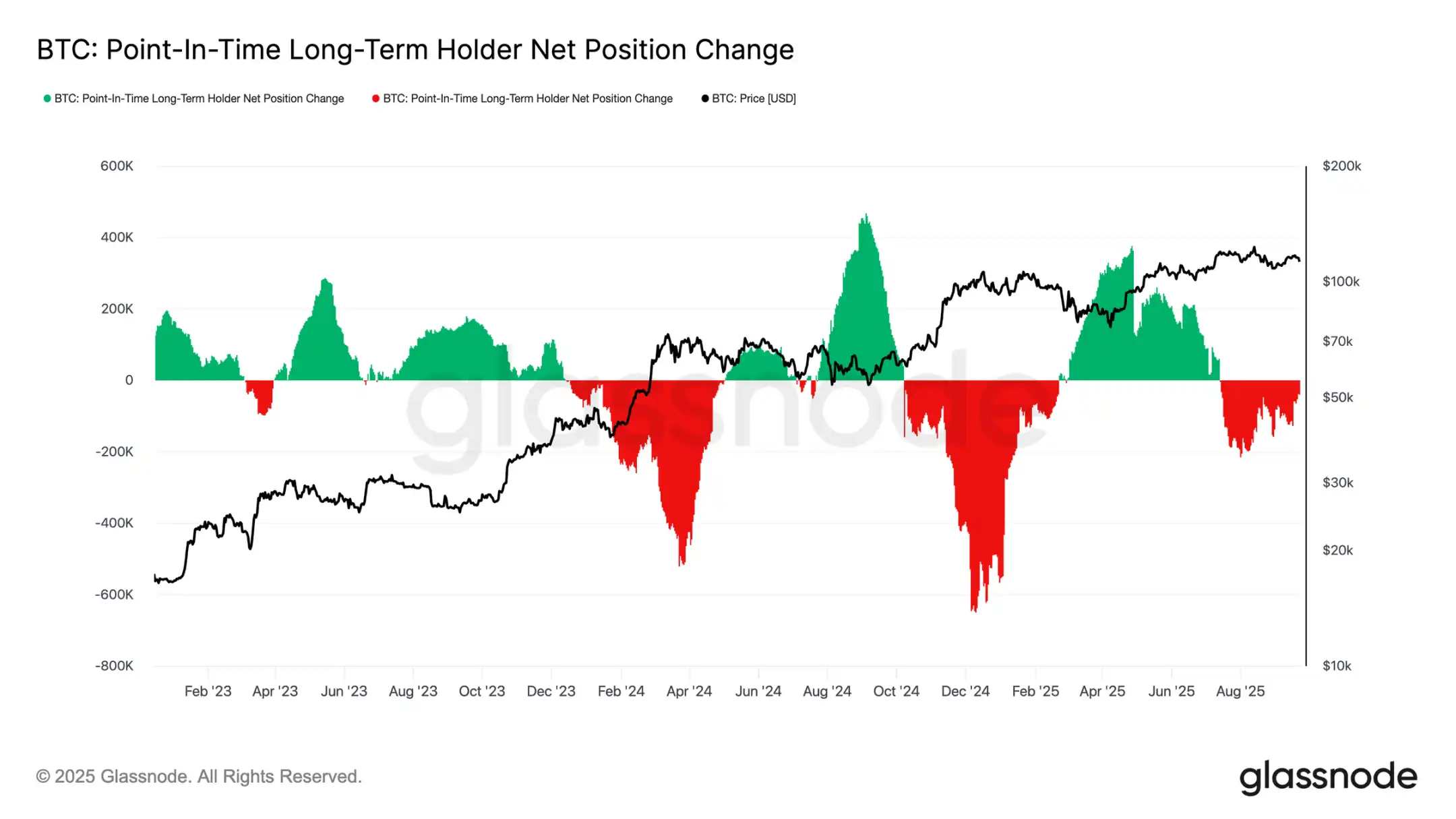

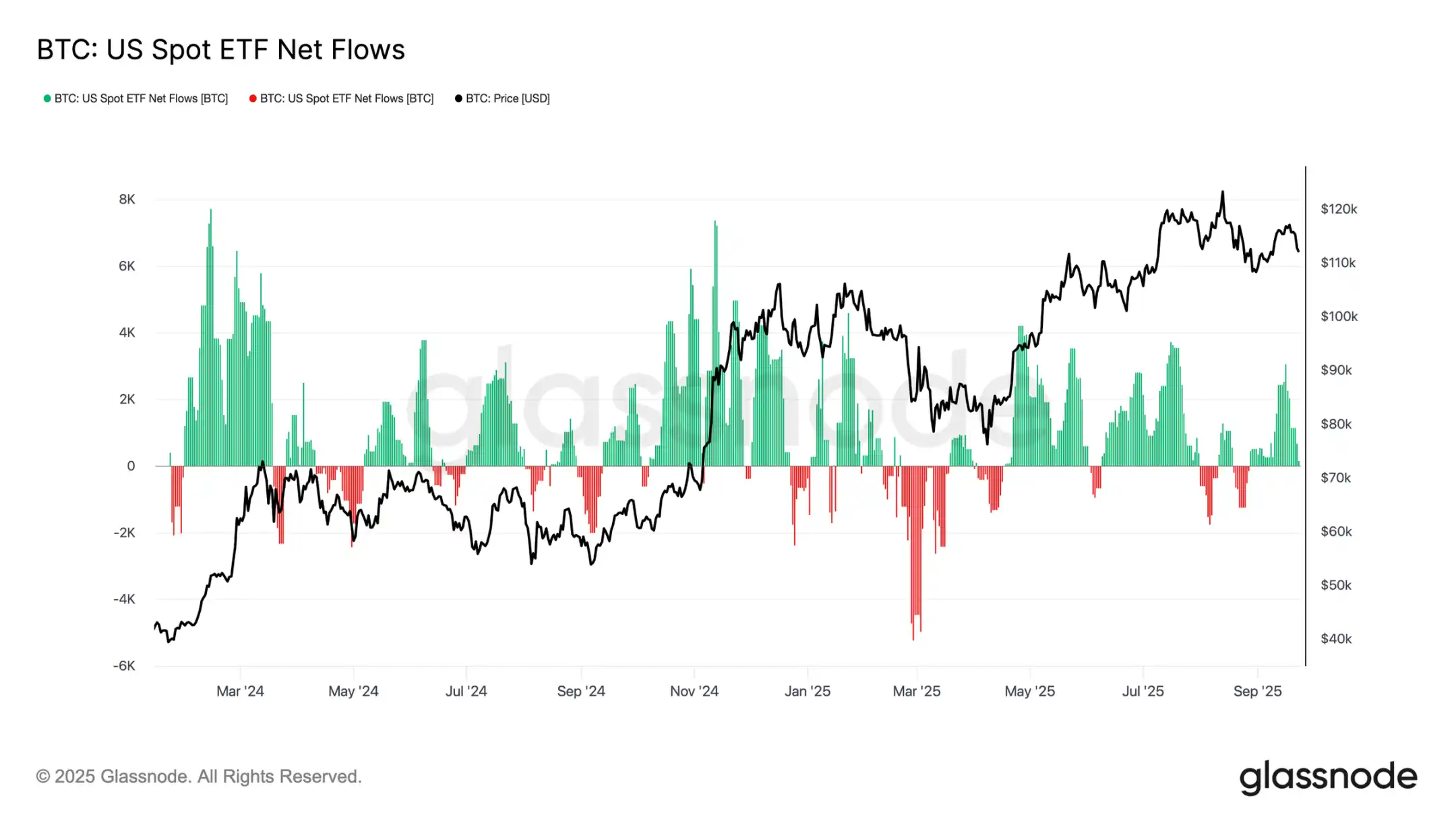

Este ciclo también está marcado por la lucha entre la oferta de ventas de holders de largo plazo y la demanda institucional a través de ETF spot estadounidenses y DATs. Con los ETF como nueva fuerza estructural, el precio ahora refleja este efecto de tira y afloja: las tomas de ganancias de holders de largo plazo limitan el alza, mientras que los flujos hacia ETF absorben las ventas y sostienen el avance del ciclo.

Equilibrio frágil

Hasta ahora, los flujos hacia ETF han equilibrado las ventas de holders de largo plazo, pero el margen de error es pequeño. Antes y después de la reunión del FOMC, las ventas de holders de largo plazo se dispararon a 122,000 BTC/mes, mientras que los flujos netos hacia ETF cayeron de 2,600 BTC/día a casi cero. La combinación de mayor presión de venta y menor demanda institucional creó un contexto frágil, sentando las bases para la debilidad.

Presión en el mercado spot

Esta vulnerabilidad es evidente en el mercado spot. Durante la venta tras la reunión del FOMC, el volumen de operaciones se disparó, ya que las liquidaciones forzadas y la liquidez escasa amplificaron la caída. Aunque doloroso, se formó un piso temporal cerca de la base de costo de holders de corto plazo en 111,800 dólares.

Desapalancamiento en futuros

Mientras tanto, cuando Bitcoin cayó por debajo de 113,000 dólares, el interés abierto en futuros cayó bruscamente de 44.8 mil millones de dólares a 42.7 mil millones de dólares. Este evento de desapalancamiento eliminó a los largos apalancados, amplificando la presión bajista. Aunque genera inestabilidad en el corto plazo, este reinicio ayuda a limpiar el exceso de apalancamiento y restablecer el equilibrio en el mercado de derivados.

Clusters de liquidaciones

El heatmap de liquidaciones de contratos perpetuos ofrece más detalles. Cuando el precio cayó por debajo del rango de 114,000 a 112,000 dólares, se eliminaron clusters densos de largos apalancados, lo que provocó numerosas liquidaciones y aceleró la caída. Aún existen bolsas de riesgo por encima de 117,000 dólares, lo que hace que el mercado sea vulnerable a la volatilidad impulsada por la liquidez en ambas direcciones. Sin una demanda más fuerte, la vulnerabilidad cerca de estos niveles aumenta el riesgo de movimientos bruscos adicionales.

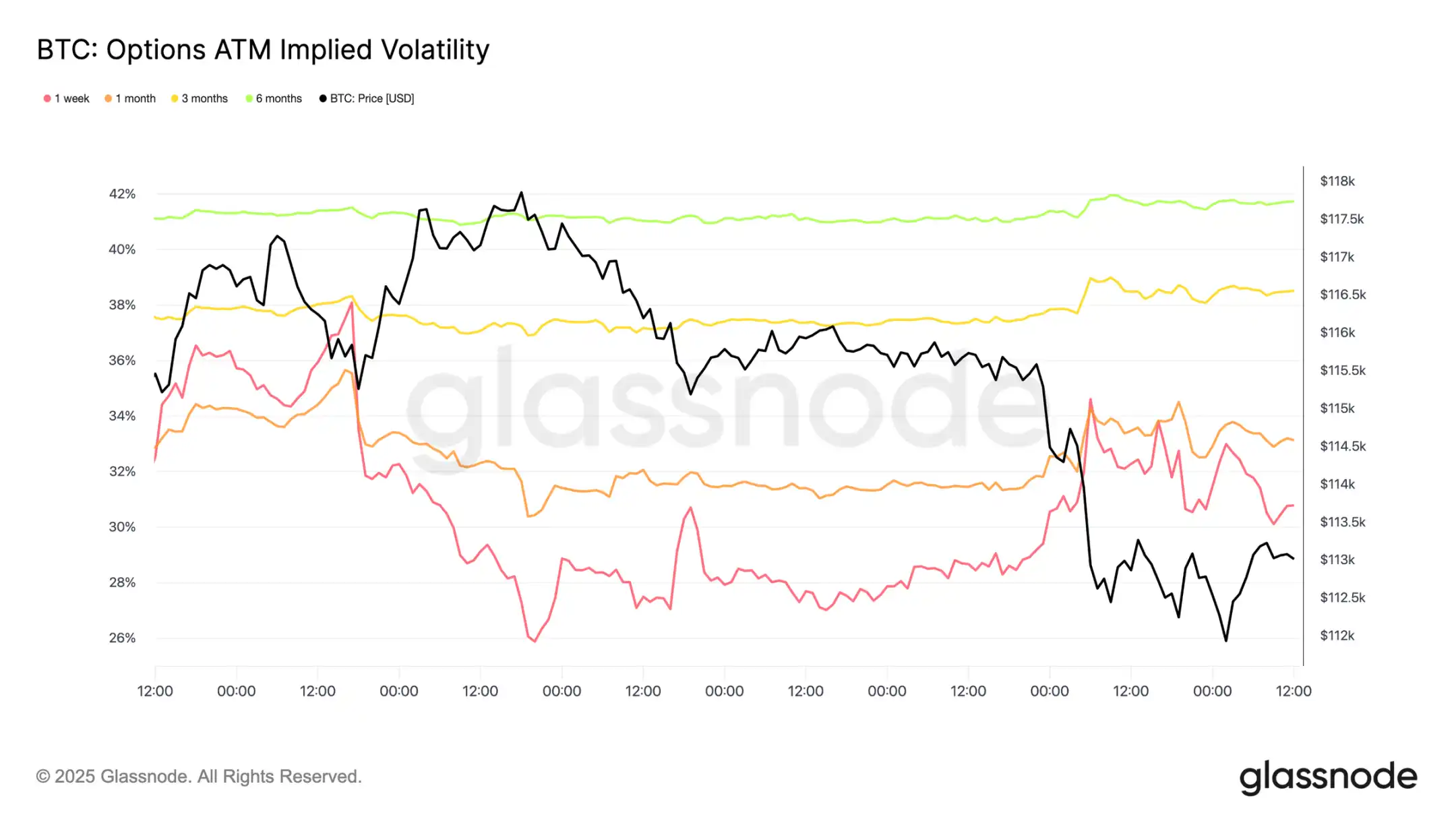

Mercado de opciones

Volatilidad

Al mirar el mercado de opciones, la volatilidad implícita ofrece una visión clara de cómo los traders navegaron una semana turbulenta. Dos catalizadores principales dieron forma al mercado: el primer recorte de tasas del año y el mayor evento de liquidación desde 2021. A medida que se construía la demanda de cobertura, la volatilidad aumentó antes de la reunión del FOMC, pero se disipó rápidamente tras la confirmación del recorte, lo que indica que el movimiento ya estaba descontado. Sin embargo, la fuerte liquidación en futuros el domingo por la noche reavivó la demanda de protección, con la volatilidad implícita a una semana liderando el rebote y extendiéndose con fuerza a todos los plazos.

Reprecio del mercado ante el recorte de tasas

Tras la reunión del FOMC, hubo una fuerte demanda de puts, ya sea como protección ante caídas bruscas o para aprovechar la volatilidad. Solo dos días después, el mercado validó esta señal con el mayor evento de liquidación desde 2021.

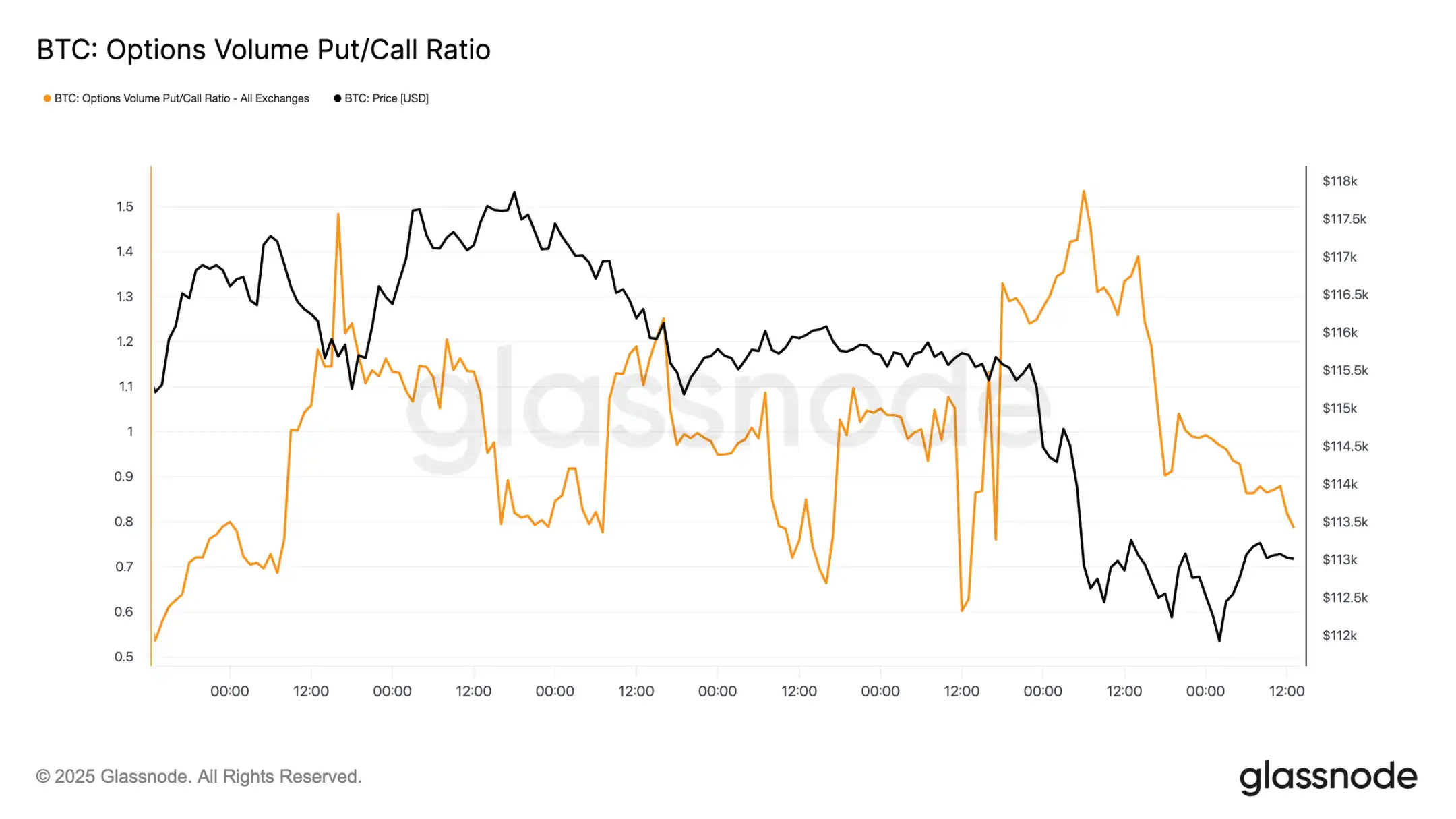

Flujos de puts/calls

Tras la venta, la relación de volumen puts/calls tendió a la baja, ya que los traders tomaron ganancias en puts in-the-money y otros rotaron hacia calls más baratos. Las opciones de corto y mediano plazo siguen mostrando una fuerte inclinación hacia puts, haciendo que la protección bajista sea costosa en comparación con la alcista. Para quienes mantienen una visión constructiva hacia fin de año, este desequilibrio crea oportunidades: acumular calls a bajo costo o financiarse vendiendo exposición bajista cara.

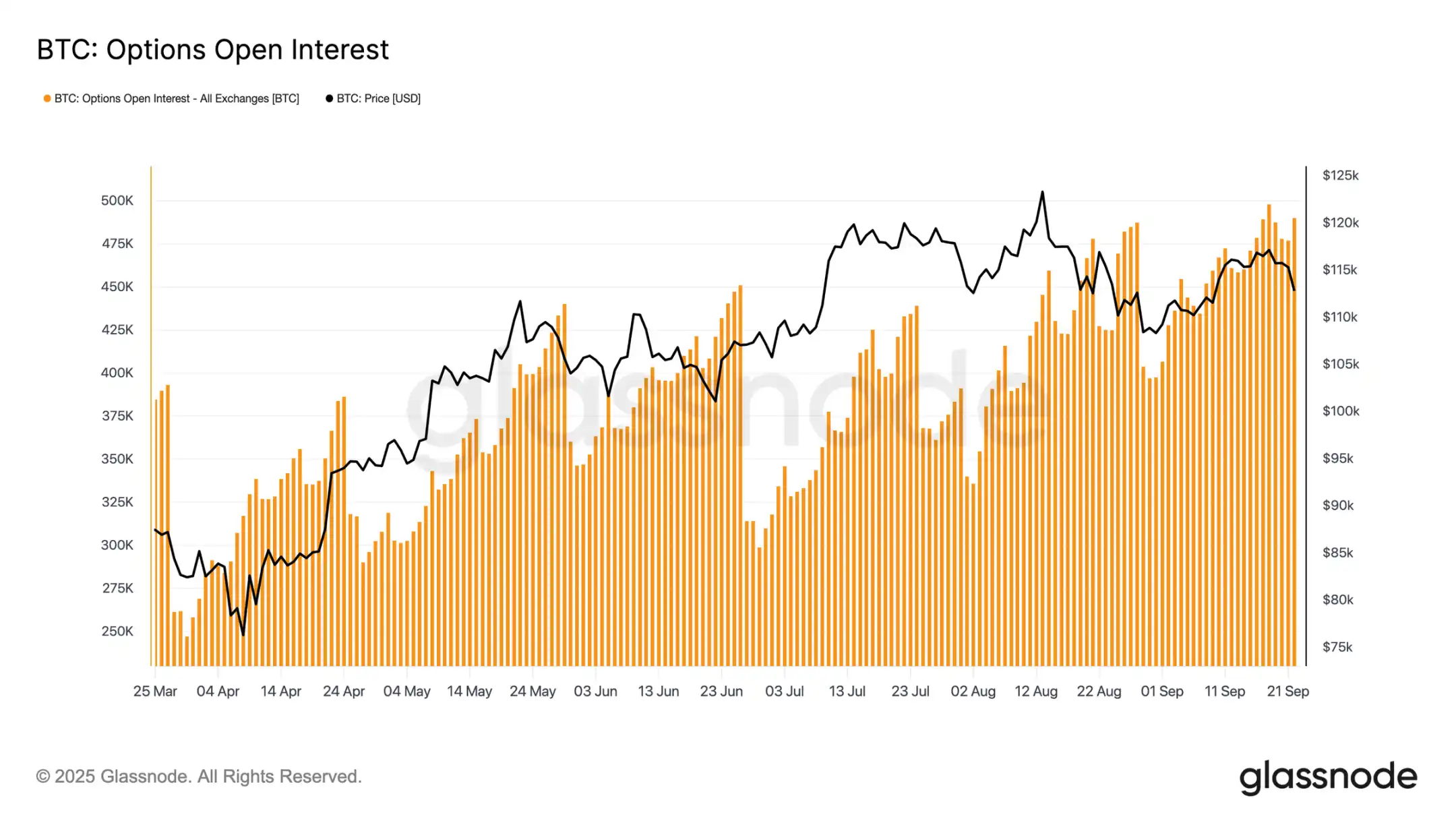

Interés abierto en opciones

El interés abierto total en opciones ronda máximos históricos y caerá bruscamente al vencimiento del viernes por la mañana, para luego reconstruirse hasta diciembre. Actualmente, el mercado está en una zona de pico, donde incluso pequeños movimientos de precio obligan a los market makers a cubrirse agresivamente. Los market makers venden en caídas y compran en subidas, amplificando las ventas y limitando los rebotes. Esta dinámica inclina el riesgo de volatilidad a la baja en el corto plazo, aumentando la vulnerabilidad hasta que el vencimiento limpie y las posiciones se reinicien.

Conclusión

La caída de Bitcoin tras la reunión del FOMC refleja un patrón típico de “comprar el rumor, vender la noticia”, pero el contexto más amplio apunta a un creciente agotamiento. La caída actual del 12% es moderada en comparación con ciclos pasados, pero ocurre tras tres grandes oleadas de entradas de capital que elevaron el valor realizado en 67.8 mil millones de dólares, casi el doble del ciclo anterior. Los holders de largo plazo ya han realizado ganancias por 3.4 millones de BTC, lo que resalta la magnitud de las ventas y la madurez de este rally.

Mientras tanto, los flujos hacia ETF, que antes absorbían la oferta, se han desacelerado, creando un equilibrio frágil. El volumen spot se disparó por ventas forzadas, los futuros experimentaron un desapalancamiento abrupto y el mercado de opciones está valorando el riesgo bajista. Estas señales en conjunto indican que el momentum del mercado se está agotando y la volatilidad impulsada por la liquidez domina el escenario.

A menos que la demanda de instituciones y holders vuelva a alinearse, el riesgo de una corrección profunda sigue siendo alto.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Actualizaciones en vivo sobre la aprobación del ETF de XRP

Noticias de Pi Network: ¿Puede Pi competir con Ripple y Stellar bajo el estándar ISO 20022?

Las dos principales altcoins ‘aprobadas por ballenas’ para acumular antes de un gran rally en diciembre