Entrevista | Los préstamos de Bitcoin se multiplicarán por 10 para 2028: CEO de Maple

Sid Powell, CEO de Maple Finance, afirma que el préstamo con Bitcoin alcanzará los $200 mil millones, y que BTC es el motor de riqueza de esta generación.

- El CEO de Maple Finance, Sid Powell, cree que el préstamo con Bitcoin se multiplicará por 10 en tres años

- La reducción de tasas hace que DeFi sea más atractivo para los inversores

- Bitcoin es el motor de riqueza de esta generación, como lo fue la vivienda para los baby boomers

Maple Finance ha crecido silenciosamente hasta convertirse en uno de los actores más grandes en el crédito cripto. Sid Powell, CEO de Maple Finance, le dijo a crypto.news que espera que este crecimiento continúe, impulsado por la creciente valoración de Bitcoin y la adopción institucional.

Por esta razón, Powell espera que los préstamos respaldados por Bitcoin crezcan 10 veces en tres años, alcanzando un valor de $200 mil millones. También explicó por qué cree que Bitcoin será el motor de riqueza de esta generación, como lo fue la vivienda para los baby boomers.

crypto.news: Recientemente superaron los $4 mil millones en activos bajo gestión. Hace solo dos semanas, esa cifra era inferior a $3 mil millones. ¿Qué está impulsando este rápido crecimiento?

Sid Powell: Dos cosas principales. Primero, las condiciones macroeconómicas. A medida que comienzan o se anticipan recortes de tasas, los rendimientos en el crédito cripto se vuelven más atractivos en comparación con las opciones tradicionales. Los inversores empiezan a buscar mejores retornos, y plataformas como la nuestra se benefician de ese cambio.

Segundo, las integraciones DeFi. Nuestro trabajo con Spark y el ecosistema Sky ha impulsado mucho el crecimiento. El lanzamiento de SyrupUSD (SYRUP) en Plasma también fue enorme. Esa expansión cross-chain abrió rápidamente nuevas bases de capital y usuarios.

Nuestro objetivo es alcanzar los $5 mil millones para fin de año, y vamos en camino a lograrlo. Syrup USD es ahora el tercer producto de rendimiento de stablecoin más grande, detrás de Sky y Athena. Es un hito importante para nosotros. Mirando hacia adelante, estamos trabajando para integrar Syrup en Aave y planeando lanzamientos en un par de cadenas más antes de fin de año.

CN: ¿Esperan que sus activos bajo gestión fluctúen según factores macroeconómicos?

SP: Un poco, sí. Si vemos más recortes de tasas, probablemente eso acelerará las entradas. Por otro lado, si las tasas se mantienen o si vemos más inestabilidad, como cierres de gobierno, fricciones comerciales o shocks macroeconómicos, eso podría ralentizar las cosas temporalmente.

Pero en general, somos optimistas. La estabilidad y la compresión de tasas tienden a empujar más capital hacia productos de rendimiento DeFi como los nuestros.

CN: ¿Cómo ven el rol de Maple en DeFi en comparación con lo que hacen las instituciones financieras tradicionales o los bancos?

SP: No intentamos ser un banco, y sinceramente, no queremos serlo. Lo que hacemos se parece más a lo que hacen los gestores de activos alternativos como Apollo, Ares o Blackstone. Originamos crédito y gestionamos estrategias de préstamos, pero no ofrecemos cuentas corrientes ni liquidez bajo demanda como lo haría un banco.

Los bancos deben mantener reservas de capital, crédito y liquidez porque permiten que las personas retiren dinero en cualquier momento. Ese es un modelo de negocio muy complejo con menores retornos sobre el capital. No es atractivo para nosotros, y no tenemos la estructura de capital para soportarlo.

En cambio, operamos como un fondo de crédito. Recibimos capital, lo bloqueamos por un plazo definido y luego lo prestamos — sobrecolateralizado y principalmente a prestatarios institucionales en cripto.

CN: ¿Y cuáles son las principales ventajas de hacer esto en DeFi?

SP: Tres cosas: velocidad, alcance y eficiencia de costos.

Primero, podemos liquidar préstamos 24/7 usando stablecoins. Si alguien necesita un préstamo a las 2 a.m. de un domingo, podemos hacerlo. Ningún prestamista tradicional puede igualar ese tiempo de respuesta.

Segundo, tenemos alcance global. Ya sea que manejes una firma de trading en Japón, Argentina o Sudáfrica, podemos incorporarte y fondearte con USDC al instante y sin barreras geográficas.

Tercero, automatizamos gran parte de la infraestructura usando smart contracts. Eso reduce los costos operativos y aumenta la transparencia, lo que significa que podemos ofrecer mejores condiciones.

Otra cosa es la recaudación de capital. Cuando lanzamos Syrup USD en Plasma hace dos semanas, recaudamos $200 millones en menos de dos minutos. Ese nivel de velocidad y acceso al capital simplemente no es posible en TradFi.

CN: ¿Cuáles son las principales diferencias entre el préstamo DeFi y el préstamo tradicional? ¿Los prestamistas DeFi están expuestos a ciertos riesgos sistémicos?

SP: Una diferencia clave es el tipo de colateral con el que trabajamos. Usamos activos digitales, principalmente Bitcoin, ETH, Solana y XRP, como garantía. Eso introduce un perfil de riesgo diferente porque estos activos son más volátiles que, por ejemplo, bienes raíces o deuda corporativa.

Pero también nos da una gran ventaja: liquidez. En las finanzas tradicionales, si un prestatario incumple, puede tomar seis meses o más recuperar y vender una casa o un activo empresarial. En nuestro caso, si un prestatario incumple, podemos liquidar la garantía en una hora. Eso hace que la gestión de riesgos sea más ágil y eficiente.

También existe una prima de riesgo de la que nos beneficiamos. Como el sector aún está en una etapa temprana, los rendimientos son más altos para compensar el riesgo percibido. Pero creemos que los retornos ajustados por riesgo son bastante sólidos, especialmente con sobrecolateralización y monitoreo en tiempo real de la garantía.

Con el tiempo, a medida que el sector madure, espero que los rendimientos se compriman, tal como sucedió en los mercados de crédito tradicionales a medida que maduraron.

Así que el lado positivo es la liquidez y el rendimiento. El lado negativo es la volatilidad de precios, y eso lo mitigamos gestionando estrictamente los ratios LTV y teniendo sistemas de riesgo en tiempo real.

CN: Recientemente se expandieron a Arbitrum y Avalanche. ¿Ven la multichain como una necesidad? ¿Y cómo deciden qué cadenas priorizar?

SP: Sí, ir multichain es esencial a mediano y largo plazo. Estos ecosistemas están creciendo rápidamente, y para servir a más usuarios y profundizar la liquidez, necesitamos estar donde está la actividad.

Dicho esto, somos cuidadosos con las cadenas que elegimos. Lanzar en la cadena equivocada es una pérdida de tiempo y recursos, especialmente si su ecosistema está estancado o perdiendo valor total bloqueado.

Miramos dos cosas principales. Primero, el tamaño de la oferta de stablecoins en la cadena. Esa es esencialmente nuestra base de clientes. Cadenas como Solana, Plasma y Arbitrum fueron atractivas por su fuerte liquidez de stablecoins.

Segundo, miramos la calidad de los socios DeFi en la cadena. ¿Hay mercados de préstamos, protocolos de rendimiento o integraciones donde Syrup USD pueda usarse de manera significativa? Si no podemos habilitar cosas como looping o mercados secundarios, el lanzamiento no ganará tracción.

Así que la decisión se basa en esos dos pilares: oferta de stablecoins y calidad de las integraciones DeFi.

CN: ¿Qué es algo a lo que creés que la mayoría de la gente en cripto todavía no le presta suficiente atención?

SP: Algo de lo que he estado hablando mucho últimamente es el crecimiento de los préstamos respaldados por Bitcoin. Creo que será un mercado de $200 mil millones en los próximos tres años, desde los $20 a $25 mil millones actuales.

La razón de esto es que es un mercado de crédito completamente nuevo que no existe en las finanzas tradicionales, a diferencia de otros segmentos. Y ya estamos empezando a ver interés de firmas como JPMorgan y Cantor Fitzgerald. Ven la oportunidad.

Para Maple, actualmente tenemos alrededor del 5% del mercado de préstamos respaldados por Bitcoin entre los jugadores CeFi. Si el mercado se multiplica por 10 y aumentamos nuestra cuota al 10%, eso es un aumento de 20 veces en nuestro propio negocio. Esa es la visión a largo plazo, llegar a una cartera de préstamos de $20 mil millones.

CN: ¿Ese crecimiento seguirá el precio de Bitcoin, o hay otros factores?

SP: En parte, sí. La capitalización de mercado de Bitcoin es de alrededor de $2 billones hoy, y creo que fácilmente puede duplicarse a $4 billones en los próximos años. Pero el factor más importante es la adopción.

Ves a personas como Ray Dalio sugiriendo que los inversores deberían poner entre el 10 y el 15% de su riqueza en Bitcoin o en oro como cobertura. A medida que esa mentalidad se expande, Bitcoin se convierte en una parte central de las carteras de las personas, y luego la financiarización a su alrededor se acelera.

Para los baby boomers, los bienes raíces fueron el principal mecanismo de acumulación de riqueza. Compraron casas cuando las tasas hipotecarias eran del 15%, y con el paso de las décadas, esas tasas bajaron casi a cero, haciendo que los valores de las propiedades se dispararan.

Ese ciclo no puede repetirse. La vivienda ya equivale a 10 veces el ingreso familiar en muchos lugares, no puede subir mucho más. Además, las tasas de interés no volverán a bajar del 15% al 0% otra vez. Así que la próxima generación necesita un nuevo activo que pueda crecer durante 10, 20, 30 años. Creo que ese es Bitcoin.

Y creo que eventualmente veremos productos como préstamos de Bitcoin a 20 años, donde ponés un 10 o 20% y financiás el resto como una hipoteca, apostando a que Bitcoin valdrá mucho más en el futuro. Esa es la infraestructura financiera hacia la que estamos construyendo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Corea del Sur quiere tratar a los exchanges de criptomonedas como bancos

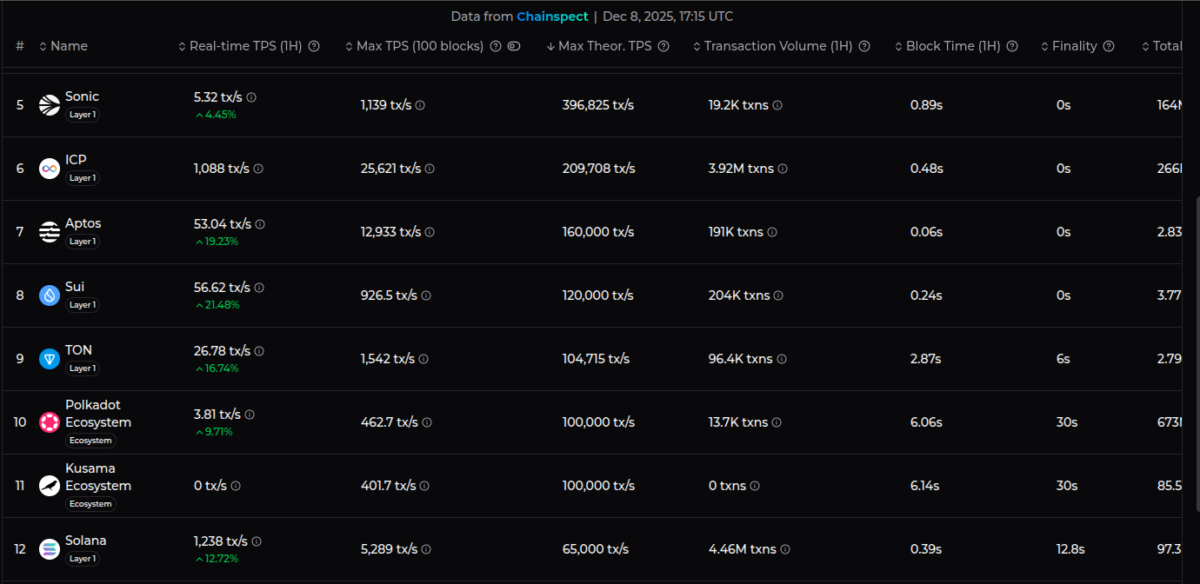

NEAR alcanza 1 millón de transacciones por segundo en un entorno de prueba con sharding

NEAR Protocol alcanzó 1 millón de transacciones por segundo en pruebas de rendimiento utilizando 70 shards, demostrando que el sharding tiene un potencial de escalabilidad muy superior a la capacidad máxima de Visa.

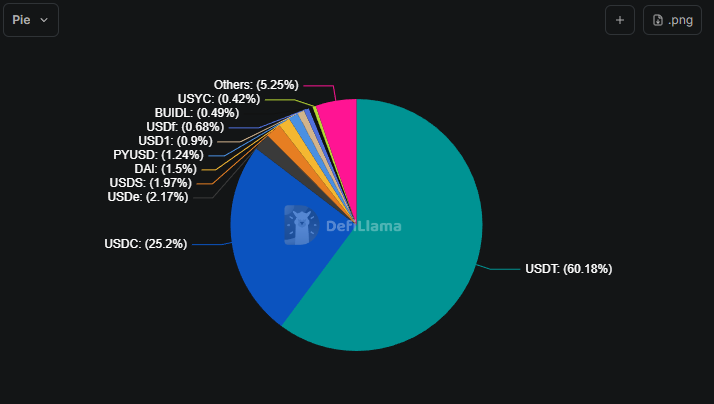

La stablecoin USDT de Tether obtiene reconocimiento regulatorio multichain en el ADGM de Abu Dhabi

El Abu Dhabi Global Market ha reconocido oficialmente la stablecoin USDT de Tether en varias blockchains, incluyendo Aptos, TON y TRON, marcando una importante expansión regulatoria.

¡No te dejes engañar por el rebote! Bitcoin podría volver a retroceder en cualquier momento | Análisis especial

El analista Conaldo realizó una revisión del comportamiento de bitcoin la semana pasada utilizando un modelo de trading cuantitativo, logrando ejecutar con éxito dos operaciones a corto plazo y obteniendo un rendimiento acumulado del 6,93%. Para esta semana, pronostica que bitcoin continuará moviéndose dentro de un rango lateral y ha desarrollado una estrategia operativa acorde. Resumen generado por Mars AI. Este resumen ha sido producido por el modelo Mars AI y su precisión y completitud están en proceso de mejora continua.