Este viernes, el mercado de valores estadounidense colapsó por completo, el Nasdaq cayó más del 3%, el peor desempeño en seis meses, y el mercado percibió un aire de peligro.

¿Está llegando a su fin el mercado alcista? El legendario inversor de Wall Street, Paul Tudor Jones, advirtió en estos días que el mercado aún podría experimentar una fuerte subida, pero que al mismo tiempo ha entrado en la última etapa del mercado alcista. Según él, las ganancias se realizarán de manera anticipada y luego vendrá una reversión violenta.

Este patrón es el destino común de todas las fases especulativas del mercado y de los llamados “melt-up”. El momento del “melt-up” suele ir acompañado de los mayores retornos y la mayor volatilidad, y también indica que el riesgo se está acumulando rápidamente.

La psicología del mercado actual podría haberse vuelto cada vez más frágil. El experimentado inversor Leon Cooperman citó la advertencia de Warren Buffett, señalando que cuando el mercado entra en una etapa en la que cualquier estrategia genera ganancias, el comportamiento de la multitud pasa de la inversión racional al “miedo a quedarse afuera” (FOMO). En su opinión, la actual subida se ha desvinculado de los fundamentos como las ganancias o las tasas de interés, y está impulsada puramente por el alza de los precios.

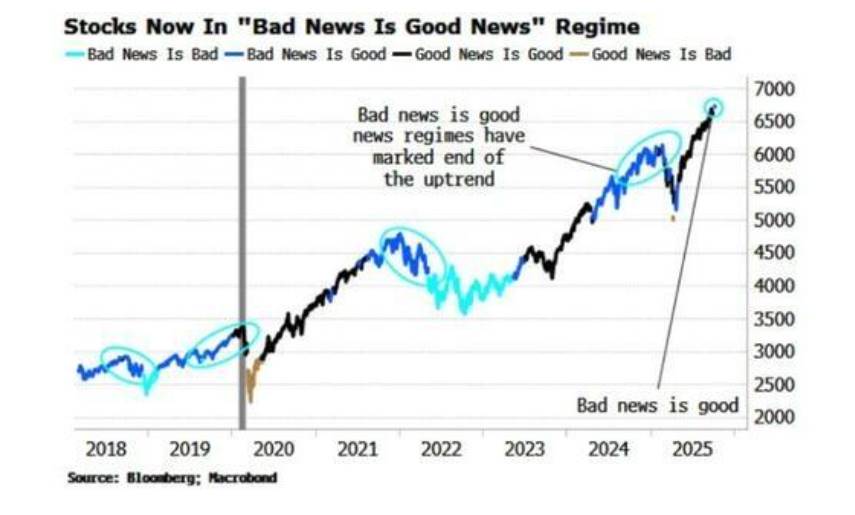

Aún más preocupante, según el analista de Bloomberg Simon White, el mercado ha entrado en el peligroso modo de “las malas noticias son buenas noticias”. En esta etapa, los datos económicos débiles estimulan el alza de las acciones porque los inversores apuestan a que la Reserva Federal relajará la política monetaria. Este fenómeno anómalo se ha presentado antes de los principales techos de mercado en varias ocasiones anteriores.

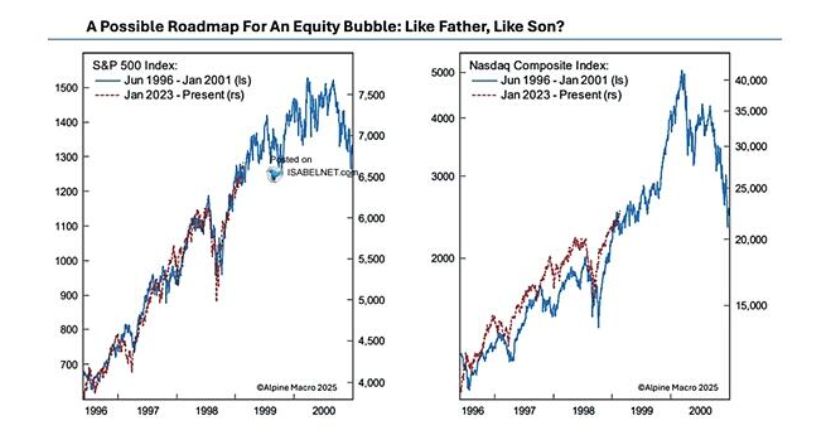

¿La última fiesta? Historia y similitud sorprendente con 1999

El entorno de mercado actual tiene sorprendentes similitudes con la época de la burbuja de internet en 1999. Paul Tudor Jones señala que el último año de un mercado alcista suele generar los mayores rendimientos, pero también viene acompañado de una mayor volatilidad.

Como analiza un artículo de RealInvestmentAdvice.com, en el núcleo de cada burbuja hay una historia. En 1999 la historia era internet, y en 2025 la historia es la inteligencia artificial, ambas con un enorme potencial para transformar industrias y detonar la productividad.

Esta similitud se refleja en el plano psicológico. En aquel entonces, los inversores se lanzaron al mercado por miedo a quedarse afuera, llevando el PER de empresas como Cisco a más de 100 veces. Hoy, la narrativa de “si la IA va a cambiarlo todo, no podés quedarte afuera” está impulsando el mismo comportamiento.

A pesar de la abundante liquidez, el enorme déficit fiscal y los recortes de tasas de los bancos centrales globales que siguen sosteniendo el mercado alcista, estos mismos factores son la raíz de la inestabilidad del mercado. Cuando casi todas las clases de activos —desde las grandes acciones hasta el oro y bitcoin— alcanzan máximos históricos y muestran alta correlación, una reversión podría desencadenar un efecto dominó.

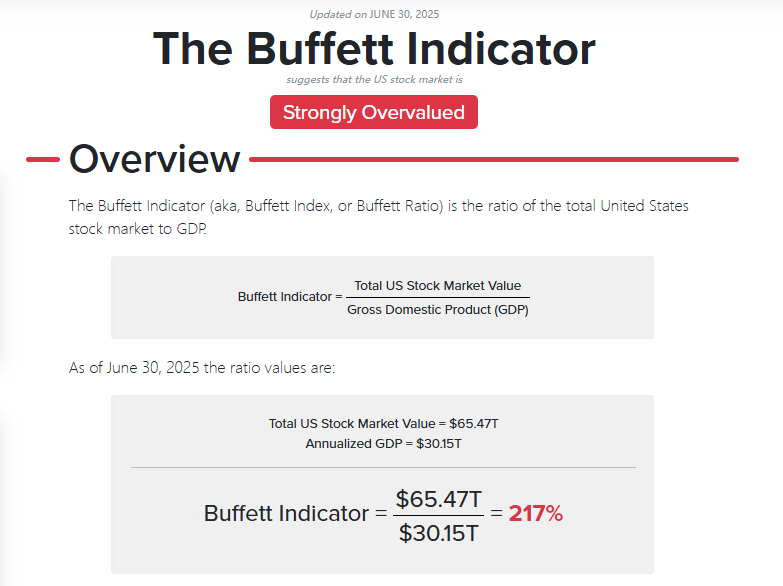

El “indicador Buffett” en alerta roja y el riesgo de las narrativas

Cuando el mercado es impulsado por narrativas y no por fundamentos, el riesgo aparece silenciosamente. Leon Cooperman advierte que comprar solo porque el precio sube “nunca termina bien”.

El “indicador Buffett”, que mide la relación entre la capitalización total del mercado y el PIB, ha superado el 200%, por encima de todos los niveles extremos históricos, lo que sugiere que el mercado de valores está gravemente desconectado de la economía real.

El riesgo radica en que, cuando todos tejen una “narrativa racionalizadora” para justificar la subida de sus activos, el consenso se vuelve extremadamente saturado. Como dijo el maestro inversor Bob Farrell: “Cuando todos los expertos y pronósticos coinciden, otra cosa está por suceder”.

Actualmente, casi todos los inversores esperan que los precios sigan subiendo, y esta apuesta unilateral hace que el mercado sea extremadamente sensible a cualquier noticia negativa, lo que podría provocar una reacción desproporcionada.

La peligrosa señal de “las malas noticias son buenas noticias”

Según el análisis de Simon White de Bloomberg, que el mercado entre en el modo de “las malas noticias son buenas noticias” es una característica importante de que se está formando un techo. Los inversores ignoran la desaceleración económica y, en cambio, celebran la expectativa de que la Reserva Federal saldrá al rescate. Los datos históricos muestran que este mecanismo se presentó antes de los tres principales techos de mercado, así como antes de los techos de 2011 y 2015.

Sin embargo, este análisis también advierte sobre dos puntos. Primero, este mecanismo puede durar varios meses antes de que el mercado realmente corrija.

Segundo, en los últimos veinte años, este patrón también apareció en la mitad de los mercados alcistas.

Pero considerando la posible sobreinversión en el sector de IA, las valoraciones récord y la creciente burbuja especulativa, nadie se atreve a asegurar que esto sea solo un “descanso de medio tiempo”.