DTCC y JPMorgan acaban de establecer el cronograma en cadena, pero el piloto depende de un controvertido botón de “deshacer”

Si alguna vez compraste una acción y asumiste que la “poseías” en el momento en que apretaste confirmar, ya conociste la parte menos glamorosa de los mercados: la liquidación.

La liquidación es el traspaso de fondo donde el sistema garantiza que el dinero del comprador y el valor del vendedor realmente cambian de manos de forma definitiva, sin devoluciones ni piezas faltantes.

Los mercados todavía pasan una cantidad extraña de tiempo esperando que los libros contables coincidan, que llegue el dinero, que la garantía caiga en la cuenta correcta y que los intermediarios que manejan la maquinaria digan, sí, eso es definitivo.

La tokenización ha prometido reducir ese tiempo muerto durante años, pero no ha tenido una respuesta clara a una pregunta básica.

Cuando un valor se mueve on-chain, ¿qué hace la utilidad central del mercado con sus libros oficiales y cómo se ve la pata de efectivo cuando debe comportarse como dinero regulado en lugar de un stablecoin basado en sensaciones?

CryptoSlate ya cubrió por separado los dos puntos de noticia: el camino de no acción del personal de la SEC para el servicio de tokenización de DTCC y la idea de que puede comprimir los plazos de liquidación.

También cubrió el fondo MONY de JPMorgan como un intento de definir “efectivo on-chain” para capital con KYC.

Este análisis profundo mantiene los hechos intactos pero une ambos en una sola historia, porque ahí es donde está el valor para el lector.

DTCC está intentando hacer que los derechos de valores tokenizados sean legibles para el sistema que ya maneja la liquidación en EE.UU., mientras que JPMorgan está intentando hacer que la gestión de efectivo on-chain sea legible para quienes ya manejan la liquidez.

Juntos, la fantasía finalmente tiene un cronograma: no “todo se va on-chain mañana”, sino un camino estrecho, amigable para bancos y brokers, donde los tokens similares al efectivo y los derechos reconocidos por DTC pueden empezar a encontrarse sin que nadie finja que la regulación no existe.

El piloto de DTCC trata sobre quién es acreditado, no dónde está el token

DTCC significa Depository Trust & Clearing Corporation, y es la utilidad de fondo que está detrás del procesamiento post-negociación en EE.UU.

DTC, abreviatura de The Depository Trust Company, es la subsidiaria de DTCC que actúa como el depositario central de valores para la mayoría de las acciones, ETFs y bonos del Tesoro de EE.UU., lo que significa que ahí es donde finalmente se registran y concilian las posiciones de Wall Street.

Empecemos por lo que realmente está haciendo DTC, porque la versión titular es fácil de malinterpretar.

DTC es la parte de DTCC que mantiene el marcador oficial de lo que los grandes participantes del mercado tienen dentro del sistema de depósito, y la mayoría de los inversores solo lo tocan indirectamente a través de su broker.

Tu broker es el participante de DTC; vos sos el cliente un nivel más abajo, con tu posición reflejada en los libros de tu broker.

La carta de no acción del personal de la SEC se presenta como una aprobación informal para un despliegue limitado en el tiempo con reportes, mientras se mantienen los valores subyacentes en los rieles de custodia existentes de DTC.

La carta se refiere a una “Versión Base Preliminar” del servicio de tokenización de DTC que representaría ciertas posiciones mantenidas por DTC como tokens y permitiría que esos tokens se muevan entre direcciones blockchain aprobadas, mientras que DTC sigue rastreando cada movimiento para que sus libros sigan siendo la fuente de la verdad.

Eso no es un nuevo régimen de emisión de acciones, ni tampoco una reescritura cripto-nativa de la tabla de capitalización.

Es DTC permitiendo que la representación se mueva on-chain, pero manteniendo el registro oficial dentro de la utilidad de liquidación existente del mercado.

La palabra “derecho” (entitlement) es la clave para entender esto.

En este esquema, el token no intenta reemplazar la definición legal estadounidense de un valor.

Es una representación digital controlada de la posición que ya tiene un participante de DTC, diseñada para que pueda moverse por un riel tipo blockchain mientras DTC sigue sabiendo, en cada paso, qué participante está acreditado y si el movimiento es válido.

Las restricciones son el punto central, y son la razón por la que esto es siquiera pensable dentro de mercados regulados.

Los tokens solo pueden transferirse a “Carteras Registradas”, y DTC dice que planea poner a disposición una lista de libros públicos y privados en los que los participantes pueden registrar direcciones blockchain como Carteras Registradas.

El servicio tampoco encierra al mercado en una sola cadena o un solo conjunto de smart contracts, al menos no en la versión preliminar.

La carta de no acción describe los “requisitos objetivos, neutrales y públicamente disponibles” de DTC para blockchains y protocolos de tokenización soportados.

Esos requisitos están diseñados para garantizar que los tokens solo se muevan a Carteras Registradas y que DTC pueda responder a condiciones que requieran reversión, incluyendo entradas erróneas, tokens perdidos o mala conducta.

Ese lenguaje de reversibilidad es donde la tokenización regulada deja de sonar como un eslogan cripto y empieza a sonar como operaciones.

Una utilidad de mercado no puede operar un servicio central que no puede controlar ni deshacer.

Así que el piloto se está construyendo en torno a la idea de que los tokens pueden moverse rápido, pero también deben moverse dentro de un perímetro de gobernanza que pueda deshacer errores y manejar la realidad legal cuando aparezca.

DTC incluso describe mecánicas diseñadas para evitar el “doble gasto”, incluyendo una estructura donde los valores acreditados a una cuenta ómnibus digital no son transferibles hasta que se quema un token correspondiente.

DTC está diciendo que quiere que el lado del token y el lado del libro tradicional estén lo suficientemente atados como para que no haya una “copia extra” del mismo derecho flotando por ahí.

El conjunto de activos elegibles también es deliberadamente aburrido, y el aburrimiento es como sobrevive la infraestructura.

El anuncio de DTCC describe un conjunto definido de activos altamente líquidos, incluyendo acciones del Russell 1000, ETFs de índices principales y letras, notas y bonos del Tesoro de EE.UU.

En otras palabras, el piloto comienza donde la liquidez es profunda, las convenciones operativas están bien entendidas y el costo de un error no es un caos existencial para el mercado.

La línea de tiempo pública de DTCC fija el lanzamiento práctico para la segunda mitad de 2026, y su anuncio describe el alivio de no acción como la autorización del servicio de tokenización en blockchains preaprobadas por tres años.

Esa ventana de tres años es el verdadero reloj de cuenta regresiva: es lo suficientemente larga para incorporar participantes, probar controles y demostrar resiliencia, pero lo suficientemente corta como para que todos los involucrados sepan que están siendo evaluados.

MONY de JPMorgan llena la pata que faltaba: efectivo que puede estar on-chain y seguir siendo respetable

Aunque DTC logre que los derechos tokenizados funcionen, la tokenización no se siente real hasta que el efectivo se comporta de la misma manera.

Ahí es donde MONY importa, pero no porque sea un envoltorio ingenioso para el rendimiento.

Importa porque es un producto de gestión de efectivo construido para vivir en Ethereum sin pretender ser sin permisos.

La cobertura anterior de CryptoSlate hizo explícito ese encuadre: MONY es menos un experimento DeFi que un intento de redefinir lo que significa “efectivo on-chain” para grandes pools de capital con KYC.

El propio comunicado de prensa de JPMorgan deja clara la estructura: MONY es un fondo de colocación privada 506(c), disponible para inversores calificados a través de Morgan Money, con los inversores recibiendo tokens en sus direcciones blockchain.

El fondo invierte solo en valores tradicionales del Tesoro de EE.UU. y acuerdos de recompra totalmente colateralizados por valores del Tesoro de EE.UU., ofrece reinversión diaria de dividendos y permite a los inversores suscribirse y rescatar usando efectivo o stablecoins a través de Morgan Money.

En otras palabras, es la promesa familiar del mercado monetario (liquidez, instrumentos gubernamentales de corto plazo, ingresos estables) entregada en un formato que puede viajar por rieles públicos.

Si no vivís en el mundo de los fondos del mercado monetario, acá va la idea simple: un fondo del mercado monetario es donde grandes pools de efectivo estacionan su dinero cuando quieren obtener una tasa a corto plazo sin asumir mucho riesgo.

El “efectivo” en los mercados modernos suele ser un reclamo sobre un paquete de instrumentos gubernamentales de corto vencimiento respaldados por el Estado.

MONY es eso, pero envuelto como un token para que pueda ser mantenido y movido en un entorno blockchain, bajo las reglas del producto, sin convertir cada transferencia en un proceso manual.

Esa última parte es la clave.

Los equivalentes de efectivo on-chain han significado mayormente stablecoins, que son excelentes para estar en todas partes y terribles para comportarse como el lugar favorito de estacionamiento de una mesa de tesorería cuando las tasas son altas y los saldos ociosos son grandes.

MONY no les pide a los clientes que elijan un bando en una guerra cultural.

Ofrece algo que los tesoreros ya compran, pero en una forma que puede moverse con menos cortes y menos excusas.

El fondo fue capitalizado con 100 millones de dólares, y el acceso está dirigido a individuos de alto patrimonio e instituciones, con mínimos altos que lo mantienen firmemente en el carril de los acreditados y superiores.

Ese detalle importa porque muestra que la primera ola de “finanzas tokenizadas” no está pensada para billeteras minoristas, sino para balances que ya viven dentro de flujos de trabajo de cumplimiento y custodia.

MONY es gestión de efectivo para personas que ya tienen un manual de políticas de tesorería bastante grueso.

Ahora conectá MONY con el piloto de DTCC y podés ver hacia dónde va 2026.

DTCC está construyendo una forma de mover derechos tokenizados a través de libros soportados mientras DTC rastrea las transferencias para su registro oficial.

JPMorgan está poniendo un instrumento con rendimiento y respaldo del Tesoro en Ethereum que puede mantenerse como token y, dentro de sus propias restricciones de transferencia, moverse peer-to-peer y usarse más ampliamente como colateral en entornos blockchain.

Acá es donde obtenemos la respuesta a la pregunta, “¿Cuándo llega a mi cuenta de broker?”

Los primeros efectos visibles probablemente no serán acciones blue-chip tokenizadas ofrecidas al público minorista.

Serán las partes que brokers y tesoreros pueden adoptar sin reescribir todo: productos de barrido de efectivo que pueden moverse bajo reglas más claras y colateral que puede reposicionarse dentro de lugares permitidos sin la demora operativa habitual.

DTCC dice que anticipa comenzar el despliegue en la segunda mitad de 2026, y ese momento es el ancla para cuando los grandes intermediarios pueden empezar a integrar derechos tokenizados.

La secuencia casi se escribe sola porque los incentivos se alinean con las restricciones.

Las instituciones tendrán acceso primero porque pueden registrar billeteras, integrar custodia y convivir con listas blancas y trazabilidad de auditoría.

El público minorista tendrá acceso más tarde, principalmente a través de interfaces de brokers que ocultan la cadena de la misma manera que ya ocultan la membresía en la cámara de compensación.

La pregunta más interesante no es si existen los rieles.

Es quién puede usarlos y qué activos vale la pena mover primero cuando cada transferencia todavía debe pasar por cumplimiento, custodia y controles operativos que no les importa cuán futurista se vea tu smart contract.

El argumento de venta de la tokenización siempre fue la velocidad.

DTCC y JPMorgan están vendiendo algo más acotado y creíble: una forma para que valores y efectivo se encuentren en el medio sin romper las reglas que mantienen funcionando los mercados.

El piloto de DTCC dice que los derechos tokenizados pueden moverse, pero solo entre participantes registrados en libros soportados, con reversibilidad incorporada.

MONY dice que los equivalentes de efectivo on-chain pueden pagar rendimiento y vivir en Ethereum, pero aún así mantenerse dentro del perímetro de un fondo regulado vendido a inversores calificados a través de una plataforma bancaria.

Si esto funciona, el logro no será una migración repentina de todo on-chain.

Será una lenta realización de que el tiempo muerto entre “efectivo” y “valor” ha sido una característica del producto durante décadas, y no tiene por qué serlo.

El post DTCC y JPMorgan acaban de fijar el cronograma on-chain, pero el piloto depende de un controvertido botón de “deshacer” apareció primero en CryptoSlate.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

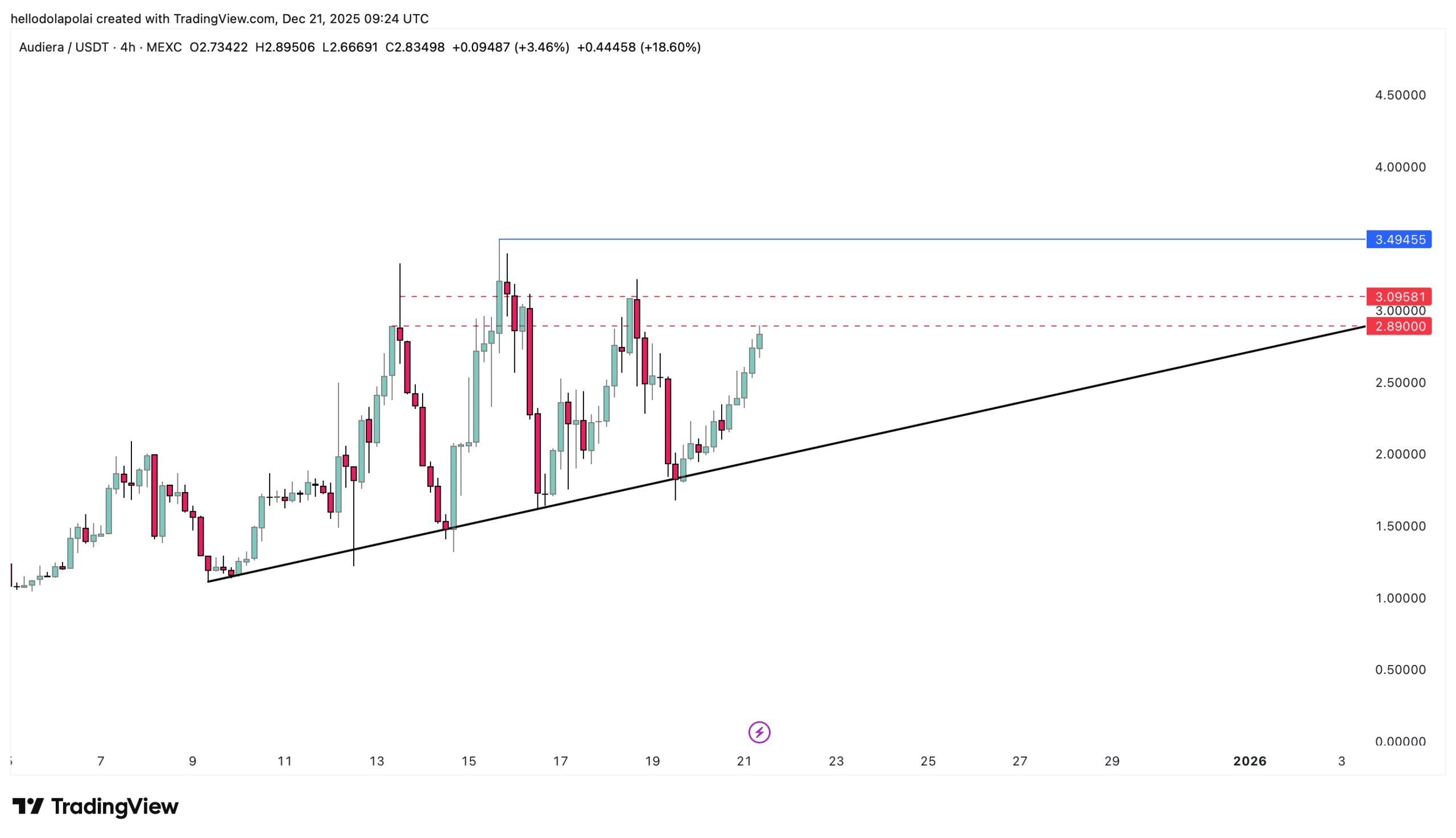

BEAT se calienta y sube un 30%. ¡Un nivel clave se interpone antes del ATH de Audiera!

En tendencia

MásBitget Informe Diario (22 de diciembre) | La Cámara de Representantes de EE.UU. planea establecer un puerto seguro fiscal para stablecoins y staking de criptoactivos; esta semana tokens como H, XPL y SOON tendrán grandes desbloqueos; el índice de fuerza relativa (RSI) de BTC se acerca a su punto más bajo en 3 años

Bitget Informe matutino de acciones estadounidenses|La Reserva Federal recomienda pausar la política; Ackman propone un plan para la salida a bolsa de SpaceX; los índices bursátiles estadounidenses rebotan en conjunto (22 de diciembre de 2025)