Apakah kejatuhan pada 11 Oktober merupakan hasil dari serangan yang ditargetkan?

Mungkin ini adalah rug pull terbesar dalam beberapa tahun terakhir?

Judul Asli: "Apakah Crash 11 Oktober Merupakan Serangan yang Ditargetkan?"

Penulis Asli: Aussie Master, Crypto KOL

Beberapa hari terakhir ini, saat saya menulis postingan tentang likuidasi, saya tidak bisa tidak memikirkan pertanyaan ini, karena di tengah likuidasi besar-besaran seperti itu, siapa sebenarnya yang paling diuntungkan pada akhirnya? Berapa banyak yang mereka hasilkan?

Hari ini, postingan dari @yq_acc membantu saya memikirkan ulang logikanya dengan menyusun garis waktu secara rapi.

Setelah berbincang dengannya, saya menemukan bahwa banyak kebetulan yang terjadi secara bersamaan membuat crash ini tampak agak aneh. Semakin saya perhatikan, semakin terlihat seperti serangan terencana yang ditargetkan dengan cermat, mirip dengan yang terjadi saat kejatuhan LUNA sebelumnya.

-- Menargetkan akumulasi risiko sistemik, mendorong secara halus pada kerentanan

Postingan YQ cukup panjang, jadi saya akan menyebutkan beberapa detail dan spekulasi saya sendiri secara singkat untuk melihat apa yang sebenarnya terjadi:

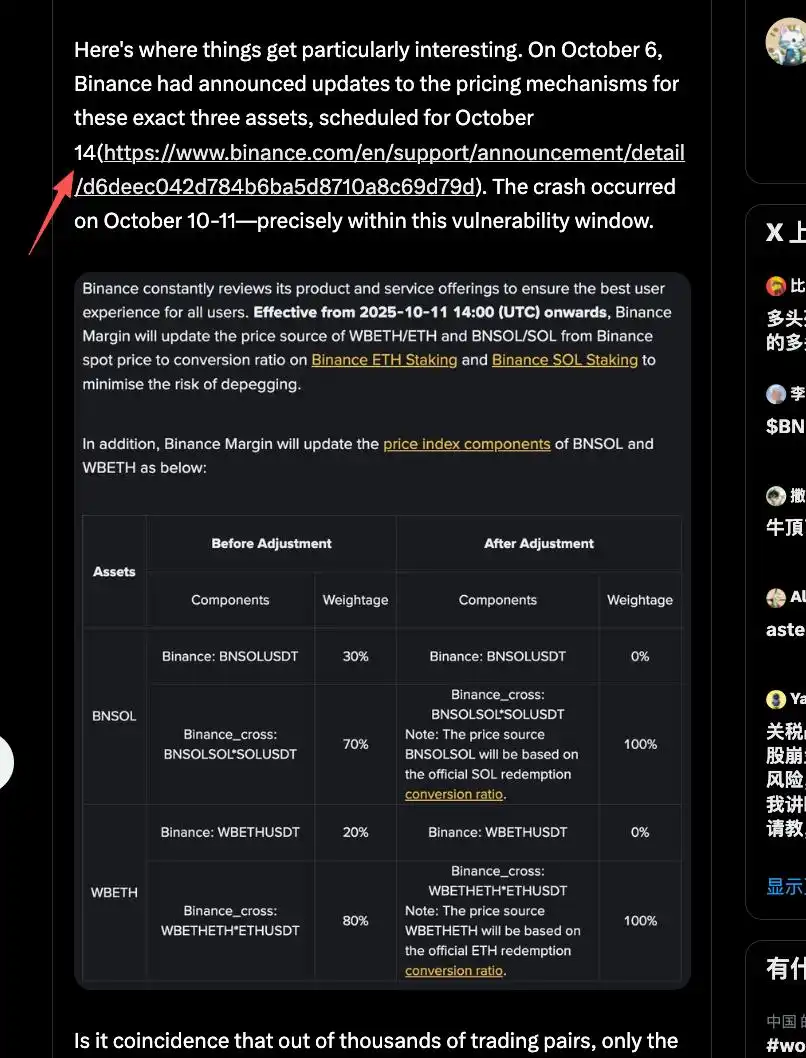

Pemicu utama crash besar ini terletak pada tiga token — USDe, WBETH, dan BnSOL, di mana dua yang terakhir menggunakan harga spot untuk oracle mereka. Namun, untuk aset dengan likuiditas rendah, harga spot sangat mudah dimanipulasi. Binance juga telah menyadari risiko ini sebelumnya dan mengumumkan rencana untuk mengubah oracle pada hari ke-14 (kemudian direvisi menjadi hari ke-11).

Serangan kemudian terjadi tepat sebelum pembaruan oracle, memanfaatkan kerentanan karena oracle belum diperbarui, sehingga menyebabkan gelombang kedua kehancuran total.

Selanjutnya, mari kita lihat bagaimana serangan ini berlangsung:

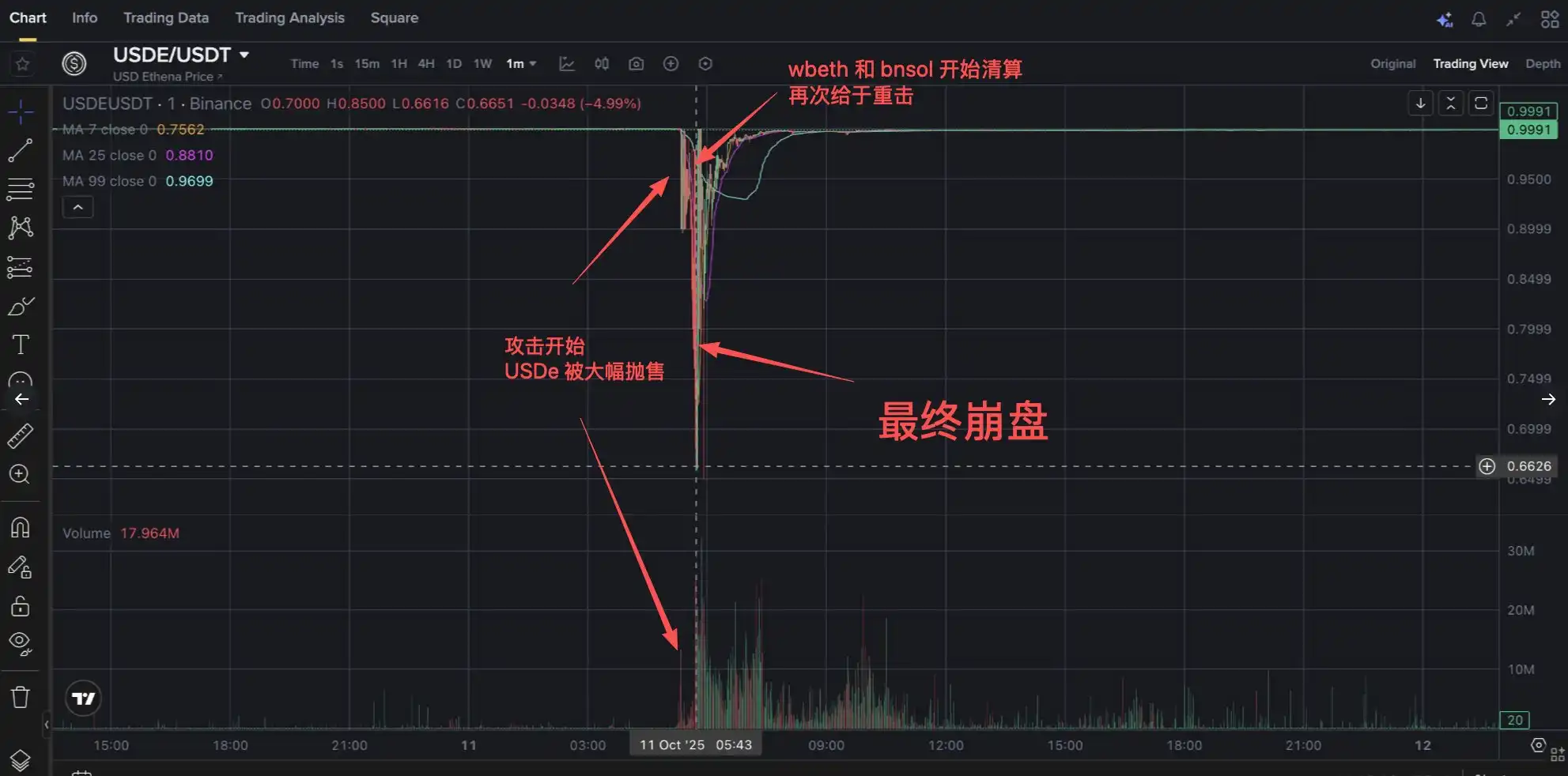

Pertama adalah USDe, di mana selama serangan (pukul 5:43 pagi), terjadi penjualan spot instan sebesar $60 juta. Penyerang pasti telah mengumpulkan cukup banyak chip secara bertahap dalam jangka waktu tertentu dan kemudian membuang semuanya sekaligus. Kurangnya likuiditas spot USDe tidak cukup untuk menahan guncangan awal, sehingga menyebabkan de-pegging pertama.

Pada pukul 5:44, USDe anjlok ke titik terendah $0,89, menyebabkan nilai posisi yang dijaminkan dengan USDe turun dengan cepat, memicu margin call.

Karena sistem margin terpadu Binance memungkinkan jaminan lintas aset, hal ini menyebabkan likuidasi paksa pada posisi wBETH dan BNSOL. Likuidasi yang dimanipulasi dalam kondisi likuiditas buruk wBETH dan BNSOL (dengan kedalaman perdagangan harian rata-rata wBETH hanya sekitar 2.000 ETH) menyebabkan de-pegging sementara lebih dari 20% pada harga spot mereka. Sementara itu, oracle nilai jaminan Binance masih mengandalkan harga spot, menyebabkan nilai jaminan menyusut drastis dan memicu likuidasi pasar yang hebat.

Kemudian lingkaran penyelesaian rekursif dimulai (BN crash akibat lonjakan trafik jangka pendek):

Pengguna yang menggunakan strategi yield farming (staking ETH/SOL → mencetak wBETH/BNSOL → meminjam USDT → menukar ke USDe) mengalami likuidasi akun secara total. Ketika USDe menyimpang dari patokannya, menyebabkan rasio jaminan turun di bawah ambang batas 91%, sistem secara otomatis melikuidasi semua aset, semakin memperbesar tekanan jual pada wBETH/BNSOL.

Pada akhirnya mencapai puncak penyimpangan: USDe 0,65 wBETH turun ke $430, dan BNSOL turun ke $34,90.

Mengapa Saya Mencurigai Serangan yang Ditargetkan:

Kebetulan Pertama: Serangan terjadi tepat sebelum Binance mengumumkan perbaikan untuk dua aset kunci (BNSOL dan wBETH) terkait kerentanan oracle.

Kebetulan Kedua: Penyerang langsung membuang hingga $60 juta USDE spot, tanpa mempedulikan kerugian slippage dari penjualan sebesar itu, yang sangat tidak biasa.

Sejujurnya, kasus serangan oracle yang memicu likuidasi berantai demi keuntungan telah terjadi berkali-kali selama DeFi summer sebelumnya. Namun, kali ini, mungkin karena ukuran Binance yang terlalu besar, dan tidak ada bantuan flash loan untuk digunakan, sehingga penyerang harus menghabiskan banyak waktu dan uang untuk persiapan.

Potensi keuntungan bagi penyerang, seperti yang diperkirakan oleh @yq_acc, hampir sama dengan postingan saya sebelumnya:

· Potensi Keuntungan Short: $3-4 miliar

· Aset yang Dikumpulkan pada Harga Tidak Wajar: $4-6 miliar

· Arbitrase Lintas Bursa: $1-2 miliar

· Potensi Total Keuntungan: $8-12 miliar

Mungkin keuntungan terbesar dari sebuah serangan dalam beberapa tahun terakhir?

Jika Binance mau, mereka mungkin bisa menggunakan KYC untuk mengidentifikasi identitas penyerang di pagi hari (meskipun bisa saja identitas palsu). Secara moral, penyerang tidak melakukan kejahatan, melainkan memanfaatkan celah dalam aturan dengan memicu longsoran terbesar dalam sejarah crypto hanya dengan bola salju kecil.

Apakah mereka bisa dihukum? Saya tidak bisa mengatakan.

Saya menyarankan @cz_binance @heyibinance @binance untuk menyelidiki ini guna melihat apakah yang saya katakan masuk akal. Selain itu, saya merekomendasikan untuk membaca artikel asli YQ jika ada waktu; garis waktu yang disajikan sangat baik, dan mencakup waktu mundurnya MM, memberikan perspektif berbeda tentang mengapa spot di platform Binance lebih rendah daripada bursa lain, karena MM di platform Binance mengalami kerugian besar dan harus mundur demi keselamatan selama bencana.

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

Pump.fun (PUMP) Turun untuk Menguji Support Utama — Apakah Pola Ini Bisa Memicu Rebound?

Sei (SEI) Akan Terus Turun? Sinyal Breakdown Bearish Utama Menunjukkan Potensi Pergerakan ke Bawah

BNB menghadapi risiko penurunan setelah turun 10% karena grafik menunjukkan level overbought