La rivoluzione delle stablecoin: chiarezza normativa e adozione istituzionale alimentano una nuova era di opportunità di investimento

- Il GENIUS Act (2025) degli Stati Uniti ha istituito un quadro normativo per le stablecoin, chiarendo lo status legale e dando priorità alla protezione dei consumatori, come la copertura delle riserve al 100% e i diritti dei creditori in caso di insolvenza. - Le politiche dell’era Trump hanno accelerato l’adozione istituzionale, con BlackRock che ha lanciato un ETF sulle stablecoin da 12 miliardi di dollari e Goldman Sachs/JPMorgan che hanno introdotto servizi di custodia assicurati dalla FDIC. - Le opportunità di investimento si concentrano su fornitori di infrastrutture trasparenti (ad esempio, Circle, R3 Corda) e custodi (ad esempio, JPMorgan, Fidelity) che guidano l’adozione delle stablecoin.

Il panorama delle stablecoin negli Stati Uniti sta subendo un cambiamento epocale. Nel 2025, il Guiding and Establishing National Innovation for U.S. Stablecoins Act (GENIUS Act) ha riscritto le regole del gioco, creando un quadro normativo che bilancia innovazione e stabilità. Questa legislazione storica, firmata dal Presidente Trump il 18 luglio 2025, non solo ha chiarito lo status legale delle stablecoin di pagamento, ma ha anche posizionato gli Stati Uniti come leader globale nella governance degli asset digitali. Per gli investitori, questo è un momento cruciale per identificare e capitalizzare sulle azioni correlate alle stablecoin destinate a sovraperformare nel lungo termine.

Chiarezza normativa: la base della crescita

Il GENIUS Act ha eliminato l’ambiguità che una volta affliggeva il settore delle stablecoin. Definendo le stablecoin di pagamento come asset digitali garantiti da dollari statunitensi e titoli di Stato a breve termine, il Tesoro ha assicurato che questi strumenti siano sia stabili che trasparenti. Le disposizioni chiave includono:

- Requisiti di riserva: copertura al 100% delle stablecoin con asset a basso rischio, applicata tramite report pubblici mensili e audit annuali per gli emittenti di grandi dimensioni.

- Priorità nelle procedure di insolvenza: i detentori di stablecoin hanno priorità rispetto agli altri creditori, una misura fondamentale di protezione dei consumatori.

- Conformità AML/CFT: gli emittenti sono classificati come istituzioni finanziarie ai sensi del Bank Secrecy Act, con l’obbligo di adottare solidi sistemi antiriciclaggio.

Questa chiarezza ha sbloccato un’ondata di interesse istituzionale. Per la prima volta, grandi banche e gestori patrimoniali possono offrire legalmente esposizione alle stablecoin senza timore di eccessi regolatori. Il risultato? Un’impennata di proposte di ETF su stablecoin di livello istituzionale e offerte di custodia che stanno rimodellando il panorama degli investimenti.

Adozione istituzionale: dall’hype alla realtà

Le politiche pro-crypto dell’amministrazione Trump hanno accelerato l’adozione istituzionale. L’ordine esecutivo del 23 gennaio 2025, Strengthening American Leadership in Digital Financial Innovation, ha abrogato le restrizioni dell’era Biden e vietato le CBDC, promuovendo invece le stablecoin garantite dal dollaro come futuro della finanza globale. Questo cambiamento ha portato a:

- Bitwise Stablecoin ETF di BlackRock: approvato nel Q2 2025, questo ETF replica un paniere di stablecoin garantite dal dollaro USA (ad esempio, Tether, USD Coin) ed è ora il più grande prodotto stablecoin negli Stati Uniti, con 12 miliardi di dollari in asset gestiti.

- Servizi di custodia di Goldman Sachs e JPMorgan: entrambe le banche ora offrono custodia assicurata di stablecoin, sfruttando infrastrutture garantite dalla FDIC per attrarre clienti istituzionali.

- Divisione Digital Assets di Fidelity: ampliata per includere prodotti di staking e lending su stablecoin, generando 2,3 miliardi di dollari nel solo Q3 2025.

Questi sviluppi non sono semplicemente incrementali: rappresentano un cambiamento strutturale. Le istituzioni non vedono più le stablecoin come asset speculativi, ma come componenti fondamentali della liquidità globale e dei sistemi di pagamento.

Esposizione assicurata da custodi: un nuovo livello di fiducia

L’ascesa dell’esposizione alle stablecoin assicurata da custodi è un altro catalizzatore. Le principali banche ora offrono prodotti stablecoin con assicurazione FDIC, un punto di svolta per gli investitori avversi al rischio. Ad esempio:

- “Stablecoin Vault” di Goldman Sachs: un prodotto che consente ai clienti di detenere stablecoin in conti assicurati FDIC, con capacità di regolamento in tempo reale.

- Onyx Stablecoin Service di JPMorgan: integra le stablecoin nella gestione della tesoreria aziendale, offrendo pagamenti transfrontalieri assicurati e a basso costo.

Queste offerte riducono il rischio di controparte e allineano le stablecoin agli strumenti finanziari tradizionali, rendendole accessibili a fondi pensione, fondazioni e individui ad alto patrimonio.

Tesi d’investimento: posizionarsi per una sovraperformance a lungo termine

La convergenza tra chiarezza normativa e adozione istituzionale crea una potente spinta per le azioni correlate alle stablecoin. Ecco come posizionare il proprio portafoglio:

1. Fornitori di infrastrutture con trasparenza di governance

Le aziende che abilitano l’emissione, la custodia e la conformità delle stablecoin sono candidati ideali. Da considerare:

- Fintech con licenza OCC: aziende come Circle e Tether (ora con Bo Hines come COO) stanno ampliando le loro operazioni negli Stati Uniti sotto il GENIUS Act.

- Leader dell’infrastruttura blockchain: R3 Corda e Chainlink stanno costruendo il middleware per le reti stablecoin, con una crescita dei ricavi rispettivamente del 45% e 60% nel 2025.

2. Custodi con garanzia FDIC/NCUA

Banche e custodi che offrono servizi stablecoin assicurati stanno conquistando quote di mercato. Attori chiave:

- Goldman Sachs (GS): la divisione Onyx dovrebbe generare 5 miliardi di dollari di ricavi annuali entro il 2026.

- JPMorgan (JPM): l’Onyx Stablecoin Service ha attratto 120 clienti aziendali nel 2025.

3. Fornitori di ETF e gestori patrimoniali

Il settore degli ETF su stablecoin è ancora agli inizi ma cresce rapidamente. BlackRock (BLK) e Fidelity (FID) guidano la carica, con il Bitwise ETF di BlackRock che ha sovraperformato l’S&P 500 del 18% nei suoi primi sei mesi.

Rischi e mitigazioni

Sebbene le prospettive siano rialziste, permangono dei rischi:

- Cambiamenti normativi: un cambio di amministrazione potrebbe modificare il quadro attuale, anche se il sostegno bipartisan al GENIUS Act riduce questo rischio.

- Saturazione del mercato: oltre 50 emittenti di stablecoin ora operano negli Stati Uniti, ma solo quelli con forte trasparenza delle riserve e partnership istituzionali sopravvivranno.

Conclusione: il momento di agire è ora

La rivoluzione delle stablecoin non è più una possibilità remota: è realtà. Con il GENIUS Act del Tesoro USA che fornisce una chiara tabella di marcia, gli attori istituzionali stanno costruendo l’infrastruttura per scalare l’adozione delle stablecoin. Per gli investitori, la chiave è concentrarsi su azioni solidamente fondamentali con utilità reale, trasparenza di governance e partnership strategiche.

Man mano che il mercato evolve, gli early adopter raccoglieranno i frutti. La domanda non è se le stablecoin avranno importanza, ma se sei pronto a investire nelle aziende che stanno plasmando il futuro della finanza.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

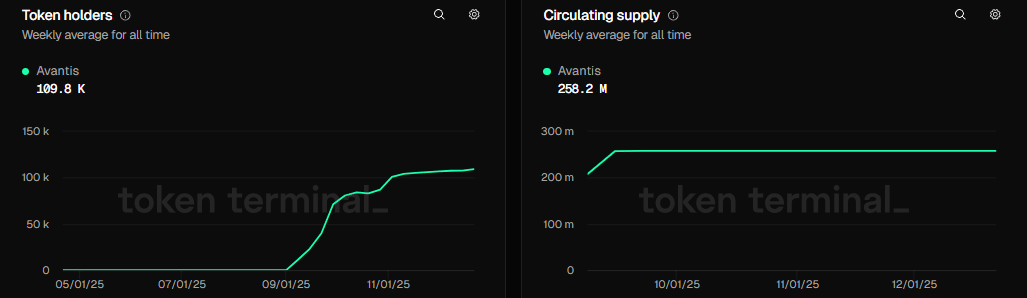

Avantis – Valutazione dei principali fattori che hanno guidato il rally settimanale del 62% di AVNT

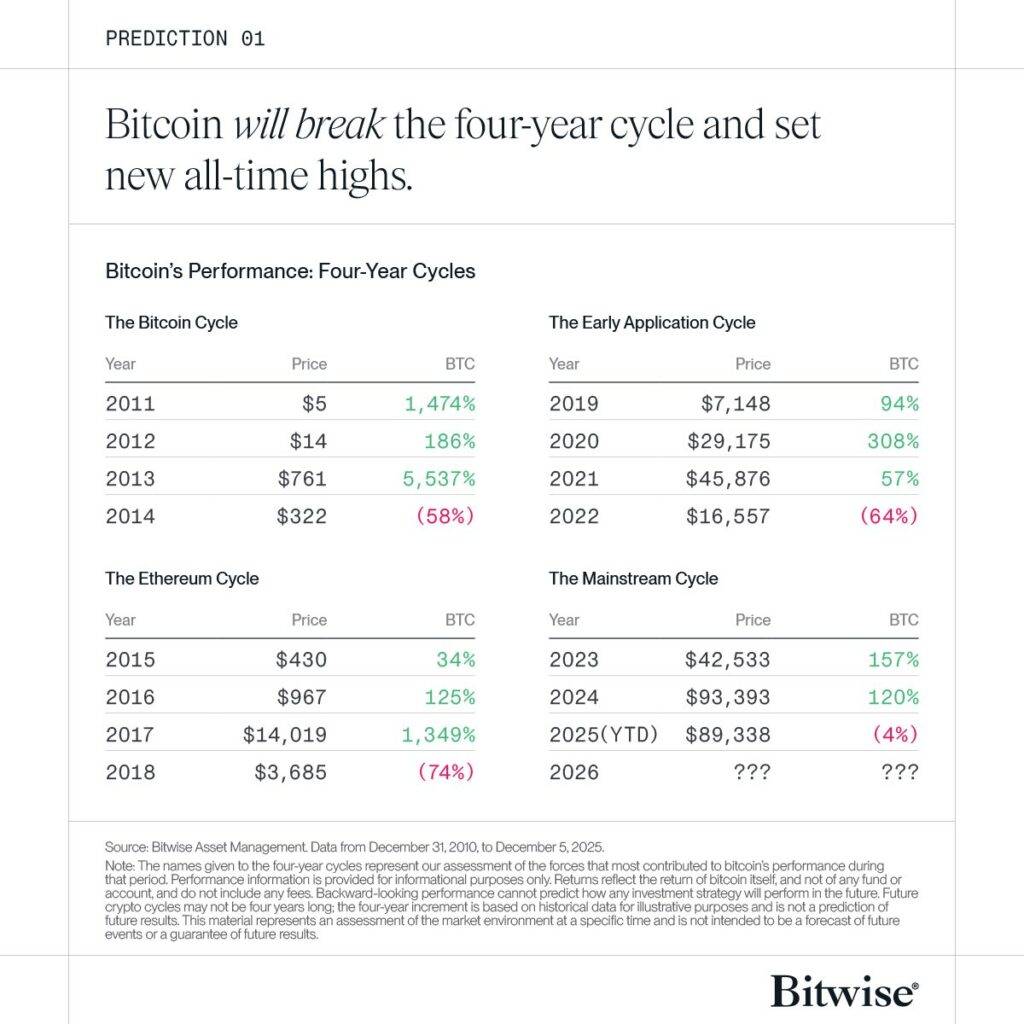

Bitcoin – È una questione di "dolore oggi, guadagni domani" per il prezzo di BTC?

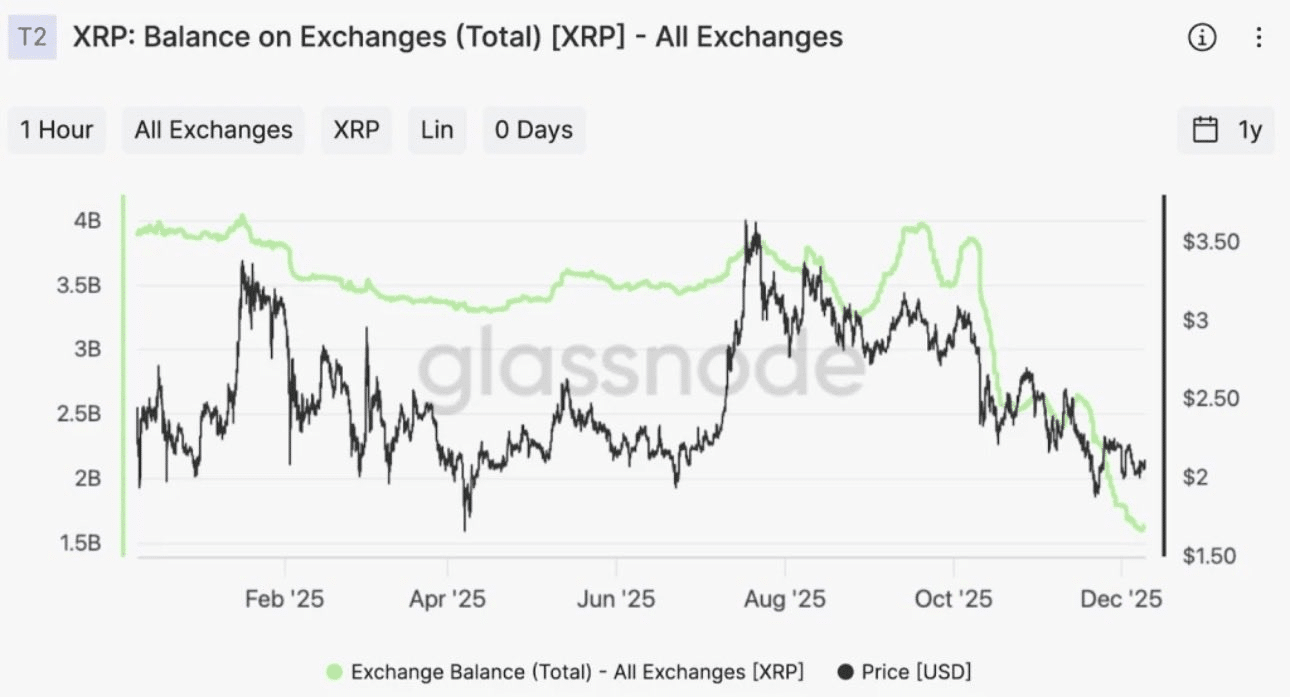

Motivi per cui XRP è destinato a guidare il 2026 NONOSTANTE la discesa sotto i 2 dollari