Prospettive di mercato di Thomas Lee: Navigare tra l’ottimismo tecnologico e i cambiamenti strategici dei settori nel quarto trimestre del 2025

- Thomas Lee, il principale analista di Fundstrat, prevede una crescita tecnologica nel quarto trimestre del 2025 attraverso semiconduttori/AI, mentre si orienta verso i settori value/energetici. - Il suo atteggiamento rialzista su SOX e AVGO contrasta con la copertura tramite small-cap (IWM) ed ETF legati all’inflazione (USAF) per bilanciare la volatilità del mercato. - Una politica accomodante della Fed e il traguardo dei 100k di Bitcoin alimentano l’appetito per il rischio, ma Lee mette in guardia dall’eccessiva esposizione verso i giganti tecnologici sopravvalutati come Nvidia. - Gli investitori sono invitati a riequilibrare i portafogli con il focus di GRNY su AI/cybersecurity e settori ciclici.

Nell’ambiente in continua evoluzione dei mercati finanziari, poche voci hanno il peso di Thomas J. Lee, Head of Research presso Fundstrat Global Advisors. Con una carriera di 25 anni nella ricerca azionaria di alto livello e una reputazione per la precisione nelle previsioni, l’ultimo outlook di Lee per il Q4 2025 ha suscitato nuovo interesse sia tra gli investitori istituzionali che retail. Sebbene la sua posizione rialzista sull’S&P 500 e sui settori tecnologici trainati da semiconduttori e AI sia ben documentata, un esame più attento del suo recente orientamento strategico verso titoli value ed energetici rivela un approccio sfumato per navigare la volatilità del mercato e posizionarsi per una resilienza a lungo termine.

La Tesi Rialzista per la Crescita Tech

L’ottimismo di Lee per il settore tecnologico rimane saldo. Il Philadelphia Semiconductor Index (SOX), un punto di riferimento per l’industria, ha mostrato segnali di consolidamento e potenziale breakout, con Lee che ne evidenzia il ruolo di motore chiave del momentum di mercato. I semiconduttori, in particolare tramite aziende come Broadcom (AVGO), hanno registrato rendimenti robusti nel 2025, con AVGO in crescita del 20% da inizio anno. Il suo ETF di punta, il Granny Shots US Large Cap ETF (GRNY), sottolinea ulteriormente questa convinzione, allocando su titoli AI e cybersecurity ad alta crescita come Palo Alto Networks e Live Nation Entertainment. Il rendimento del 16% di GRNY nel 2025 ha attratto 2.3 billions di dollari in asset, riflettendo la fiducia istituzionale in questi temi.

L’analisi di Lee collega inoltre la crescita tech a catalizzatori macroeconomici. Una Federal Reserve accomodante, con tagli dei tassi previsti per dicembre 2024 e inizio 2025, dovrebbe alimentare l’appetito per il rischio. Inoltre, il breakout di Bitcoin sopra i 100,000 dollari—un traguardo che Lee aveva da tempo previsto—funge da barometro per la forza più ampia dell’equity, segnalando l’adozione istituzionale degli asset digitali come parte di portafogli diversificati.

Spostamento Strategico verso Titoli Value ed Energetici

Sebbene l’entusiasmo di Lee per la tecnologia rimanga immutato, i suoi recenti commenti rivelano uno spostamento tattico verso i settori value ed energetici. Questo pivot non rappresenta una svolta ribassista sulla crescita tech, ma piuttosto il riconoscimento di dinamiche di mercato che richiedono diversificazione. Il Russell 2000 (IWM), un proxy per le small-cap, è emerso come leader nelle rotazioni guidate dal momentum, con Lee che ne sottolinea il potenziale di sovraperformare in un contesto di tassi d’interesse bassi.

I titoli energetici e industriali, inclusi Tesla ed Eaton, stanno anch’essi guadagnando terreno. Dati manifatturieri migliorati e un ambiente Fed accomodante posizionano questi settori per beneficiare di rimbalzi ciclici. Il sostegno di Lee per ETF indicizzati all’inflazione come l’Atlas America Fund (USAF) sottolinea ulteriormente la sua strategia di copertura contro le incertezze macroeconomiche.

Implicazioni per il Sentiment e il Posizionamento degli Investitori

Il doppio focus di Lee su settori growth e value riflette una narrazione più ampia di resilienza del mercato. Il “gap di percezione” che evidenzia—tra aspettative di mercato e realtà—si è ridotto man mano che gli investitori si sono ricalibrati a un contesto post-pandemico. Ad esempio, l’impatto attenuato dei dazi e la svolta della politica Fed hanno rafforzato l’appetito per il rischio, creando opportunità per un ribilanciamento strategico.

Tuttavia, questo ambiente richiede anche vigilanza. Lee mette in guardia contro una sovraesposizione ai titoli tech large-cap come Nvidia e Palantir, che hanno subito correzioni dopo anni di guadagni. Queste correzioni, sostiene, sono naturali e rappresentano opportunità di acquisto per investitori disciplinati.

Urgenza di una Rivalutazione del Portafoglio

L’urgenza per gli investitori di rivalutare la propria esposizione risiede nell’interazione tra chiarezza macroeconomica e dislocazioni settoriali specifiche. L’enfasi di Lee su ETF tematici e strategie risk-parity offre un quadro per capitalizzare su questi cambiamenti. Ad esempio, il focus dell’ETF GRNY su AI e cybersecurity si allinea con le tendenze di lungo periodo, mentre le allocazioni su small-cap e titoli industriali forniscono protezione al ribasso.

Conclusione: Bilanciare Crescita e Resilienza

L’outlook di Thomas Lee per il Q4 2025 è una lezione magistrale nell’equilibrare ottimismo e pragmatismo. Sebbene la sua posizione rialzista sulla crescita tech rimanga intatta, lo spostamento strategico verso i settori value ed energetici sottolinea l’importanza della diversificazione in un mercato volatile. Per gli investitori, il messaggio chiave è chiaro: rivalutare l’esposizione ai settori a forte convinzione come semiconduttori e AI, coprendosi al contempo con titoli value tra small-cap e industriali. Allineando i portafogli con la chiarezza macroeconomica e l’esperienza di Lee nella ponderazione settoriale, gli investitori possono affrontare l’ultimo trimestre del 2025 con fiducia e agilità.

In un mercato dove la percezione spesso precede la realtà, le intuizioni di Lee fungono da bussola per chi cerca di capitalizzare sulle nuove dislocazioni. Man mano che la traiettoria della politica Fed e i dati macroeconomici si delineano, la capacità di adattarsi—senza perdere di vista le tendenze di lungo periodo—definirà le strategie di investimento di maggior successo.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

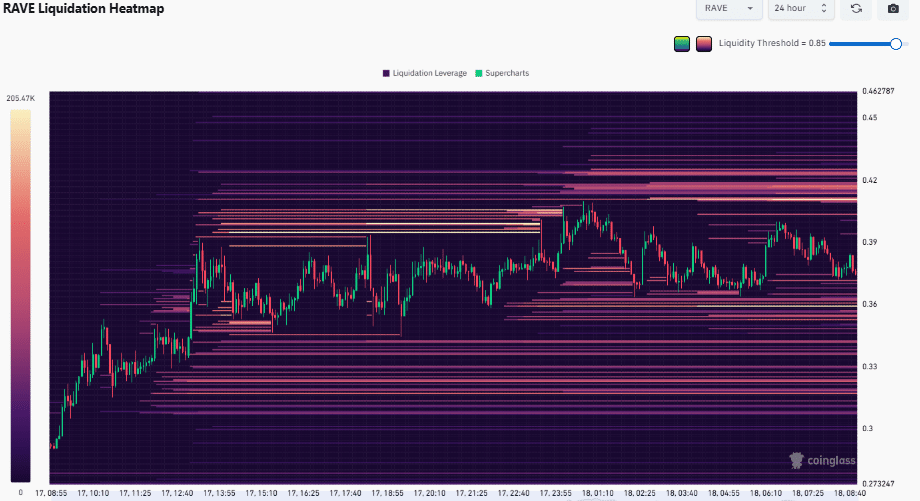

RAVE sale del 29%, ma la correzione post-lancio è già terminata?

Stability World AI e Cache Wallet collaborano per ridefinire il recupero degli asset e la proprietà digitale

Solana e Aptos si muovono per rafforzare le blockchain contro futuri attacchi quantistici