A dieci anni dalla fusione del secolo di Buffett, si parla di una possibile separazione: Kraft Heinz sarebbe vicina allo spin-off

La società Kraft Heinz (KHC.US) è vicina a finalizzare un piano di scissione, con l'intenzione di dividere questa grande azienda americana di alimenti e bevande in due entità indipendenti; l'annuncio ufficiale potrebbe arrivare già la prossima settimana.

Secondo fonti informate, il colosso alimentare prevede di separare la propria divisione grocery (che comprende prodotti come Kraft Mac & Cheese, Velveeta, Jell-O, Kool-Aid, ecc.), con una valutazione di circa 20 miliardi di dollari; le attività residue si concentreranno invece su categorie a crescita più rapida come ketchup e salse, formando una società indipendente di dimensioni più ridotte.

Questa scissione rappresenta essenzialmente una “inversione” della fusione avvenuta nel 2015 tra Kraft Foods Group e H.J. Heinz Company, che diede vita alla terza più grande azienda americana nel settore alimentare e delle bevande.

La fusione del 2015 fu promossa congiuntamente da Berkshire Hathaway, la società di Warren Buffett, e da 3G Capital. Secondo l'accordo dell'epoca, gli azionisti di Kraft detenevano il 49% della società risultante dalla fusione, mentre quelli di Heinz il 51%; oltre alle azioni della nuova società, gli azionisti di Kraft ricevettero anche un dividendo speciale in contanti di 16,50 dollari per azione, interamente finanziato dagli azionisti di Heinz (Berkshire Hathaway e 3G Capital) tramite conferimento di capitale. All'inizio della fusione, le due società avevano ricavi combinati di circa 28 miliardi di dollari, cifra poi progressivamente ridottasi fino a 6,35 miliardi di dollari.

Buffett, al momento della fusione, dichiarò: “Sono molto felice di poter contribuire a unire queste due grandi aziende e i loro marchi iconici. Questo è esattamente il tipo di operazione che preferisco: unire due istituzioni di livello mondiale per creare valore per gli azionisti. Sono molto ottimista sulle opportunità future di questa nuova società.”

Per incrementare i profitti, la nuova Kraft Heinz avviò subito un piano di riduzione dei costi e una serie di acquisizioni, tra cui il tentativo fallito nel 2017 di acquisire Unilever (UL.US) per 143 miliardi di dollari.

Tuttavia, mentre la società era impegnata a tagliare i costi e cercare acquisizioni, non si rese conto che le preferenze dei consumatori stavano virando verso scelte alimentari più salutari. Con il calo della domanda di prodotti come formaggi lavorati e hot dog, le vendite dell'azienda subirono una pressione crescente, costringendo infine la società ad ammettere che il valore dei marchi Kraft e Oscar Mayer era molto inferiore alle aspettative, con una svalutazione di 15 miliardi di dollari.

Inoltre, l'allora CEO Bernardo Hess ammise anche il fallimento dell'implementazione del budget a base zero (ovvero la necessità di giustificare ogni voce di spesa da zero a ogni ciclo di budget). Nel 2019, Hess dichiarò: “In precedenza siamo stati troppo ottimisti sugli effetti del risparmio sui costi, ma queste aspettative non si sono realizzate.”

In mezzo a una serie di difficoltà, il prezzo delle azioni di Kraft Heinz ha continuato a scendere. Dopo aver raggiunto il picco nel 2017, nel decennio successivo alla fusione il titolo ha perso complessivamente il 61%, mentre nello stesso periodo l'indice S&P 500 è cresciuto del 237%.

Questa performance ha costretto Berkshire Hathaway a svalutare nuovamente la propria partecipazione del 27,4% in Kraft Heinz, dopo una svalutazione di 3 miliardi di dollari nel 2019, questa volta di altri 3,8 miliardi di dollari.

A causa dell'aumento dei costi di produzione, anche la redditività di Kraft Heinz è andata progressivamente peggiorando, fino a registrare perdite nel 2025.

Con poche altre opzioni disponibili, la società ora sta valutando la scissione come soluzione, ma questa strategia difficilmente riuscirà a salvare questa azienda alimentare e di bevande in difficoltà.

Alan Galecki, analista della piattaforma di investimento Seeking Alpha, ha dichiarato: “Non vedo come la scissione possa creare valore,” “Temo che alla fine avremo due società ‘malate’.”

Un altro team di analisti, TQP Research, ha aggiunto: “Il piano di scissione proposto richiede che entrambe le entità indipendenti registrino una forte crescita di utili e perdite, ma l'evidenza empirica suggerisce che la scissione di Kraft Heinz difficilmente creerà nuovo valore per gli azionisti.”

Anche Wall Street sembra condividere questa opinione. Da quando il rumor sulla scissione è emerso il mese scorso, il titolo Kraft Heinz è salito solo del 3%.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

BlackRock: Gli investimenti in bitcoin entrano in una nuova fase di "ottimizzazione"

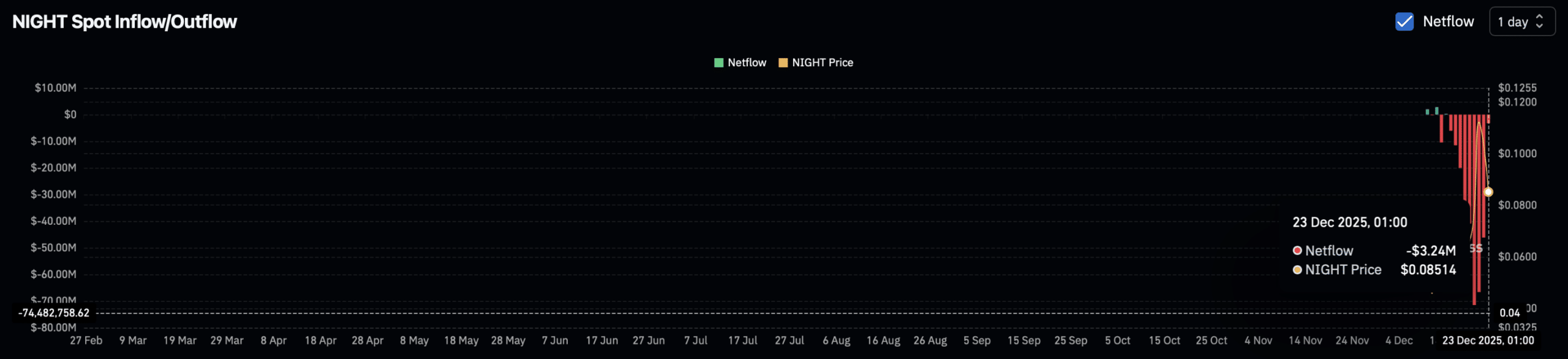

Midnight – Il ritracciamento di NIGHT è solo una pausa in mezzo a un calo del 12% dell'OI?

La "linea di taglio" che ha invaso il web: il sogno americano infranto, il risveglio del mondo crypto