Apparentemente rialzista ma in realtà ribassista? Il mercato delle opzioni di Netflix (NFLX.US) lancia un segnale di cautela da 4,3 milioni di dollari

Secondo quanto riportato da Jinse Finance, la volatilità del mercato delle opzioni di Netflix (NFLX.US), gigante dello streaming, lo scorso venerdì ha offerto agli investitori una finestra per osservare il sentiment di mercato. Quel giorno, il volume totale delle transazioni di derivati ha raggiunto 164.872 contratti, superando del 44,8% la media giornaliera dell'ultimo mese. Tra questi, i contratti di opzioni put sono stati 76.931, mentre quelli call sono stati 87.941, con un rapporto put/call di circa 0,875. Sebbene questo valore sia inferiore a 1, indicando apparentemente un sentiment rialzista, è importante notare che il trading di opzioni comprende sia operazioni di acquisto che di vendita, e occorre analizzare la direzione specifica delle transazioni. Attraverso il filtro dei flussi di opzioni di Barchart, uno strumento comunemente utilizzato dalle istituzioni, il sentiment netto delle transazioni del giorno era orientato verso il ribasso, con un importo coinvolto di quasi 4,3 milioni di dollari.

I dettagli delle transazioni mostrano che sono state vendute opzioni call con prezzo di esercizio a 1.200 dollari e scadenza il 19 settembre per un valore di 2,131 milioni di dollari, con un prezzo di acquisto di 35,95 dollari. Se il prezzo delle azioni Netflix non supera i 1.235,95 dollari (prezzo di esercizio + costo dell'opzione) alla data di scadenza, il venditore manterrà il premio; se invece viene superato, dovrà consegnare le azioni al prezzo concordato. Questa operazione suggerisce che alcuni trader potrebbero ridurre la loro posizione azionaria o utilizzare strategie di credito per cercare di ottenere profitti dalla volatilità del prezzo delle azioni.

Sebbene i dati sulle opzioni indichino segnali di cautela, il prezzo delle azioni Netflix è sceso di quasi il 3% dal 18 agosto e ha registrato un calo del 10% negli ultimi sei mesi, mentre negli ultimi 52 settimane mantiene comunque un aumento del 79%. Per le aziende leader con fondamentali solidi, le correzioni a breve termine spesso rappresentano opportunità controcorrente.

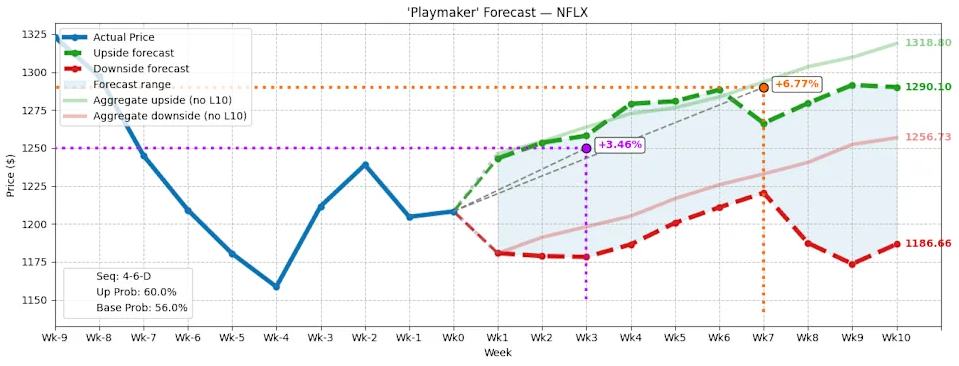

I modelli quantitativi mostrano che, in un quadro statistico non parametrico, la mediana dell'intervallo di volatilità naturale del prezzo delle azioni Netflix nelle prossime 10 settimane è compresa tra 1.256,73 e 1.318,80 dollari; considerando i segnali di inversione del mercato (nelle ultime 10 settimane 4 acquisti e 6 vendite, con una tendenza generale al ribasso), l'intervallo di deviazione condizionale potrebbe scendere a 1.186,66-1.290,10 dollari. È importante notare che la volatilità potrebbe aumentare intorno alla scadenza delle opzioni del 17 ottobre, rendendo l'ambiente di trading più complesso.

In relazione all'attuale situazione di mercato, due strategie di bull call spread meritano attenzione: la prima è la combinazione di spread 1.242,50/1.250 dollari in scadenza il 19 settembre; se Netflix dovesse salire del 3,46% a 1.250 dollari nelle prossime tre settimane, il rendimento massimo potrebbe raggiungere il 150%. La seconda è la combinazione di spread 1.280/1.290 dollari in scadenza il 17 ottobre, che richiede un costo iniziale più elevato (385 dollari), ma offre un margine temporale più ampio, con un rendimento massimo vicino al 160%. Entrambe le strategie riducono il costo d'acquisto vendendo opzioni call a prezzi più alti, adatte a scenari in cui si prevede un moderato aumento del prezzo delle azioni.

Sebbene questa anomalia nelle opzioni non rappresenti un forte segnale rialzista, considerando l'entità della correzione del prezzo delle azioni e il potenziale di crescita a lungo termine, potrebbe offrire una finestra di opportunità per investitori prudenti. È importante notare che l'aumento della volatilità tra fine ottobre e inizio novembre potrebbe comportare rischi a breve termine, per cui è necessario impostare rigorosamente i livelli di stop loss durante le operazioni.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

La scommessa radicale di Samson Mow su Bitcoin: abbandonare tutto per BTC

Le istituzioni aumentano l'accumulazione di Ethereum; l'offerta sugli exchange rimane sostanziale

Il governatore della California critica i perdoni cripto di Trump