L'età d'oro del rame: come le restrizioni dell'offerta e la domanda di energia verde stanno alimentando un mercato toro pluriennale

- I mercati globali del rame affrontano trend rialzisti pluriennali guidati dalla domanda di energia verde e da colli di bottiglia nell'offerta. - Miniere obsolete, tempistiche dei progetti di 16,3 anni e dazi geopolitici aggravano le restrizioni strutturali sull’offerta. - Veicoli elettrici, progetti solari ed eolici richiedono da 3 a 15 volte più rame per unità rispetto alle infrastrutture tradizionali. - La quota di produzione prevista per la Cina nel 2025, pari al 57%, intensifica gli squilibri globali tra domanda e offerta. - I prezzi del rame superano i $10.000/tonnellata con ETF come COPP che mostrano guadagni del 17,28% nel secondo trimestre, in un contesto di decarbonizzazione.

Il mercato globale del rame sta vivendo un cambiamento sismico. Per decenni, il rame è stato la spina dorsale dell’industrializzazione, ma nel 2025 sta diventando il perno della rivoluzione dell’energia verde. Una tempesta perfetta di colli di bottiglia dal lato dell’offerta e una domanda insaziabile proveniente da veicoli elettrici (EV), pannelli solari e turbine eoliche sta creando un mercato toro pluriennale. Gli investitori che riconoscono ora questo punto di svolta potrebbero trovarsi in una posizione favorevole per ottenere guadagni fuori misura mentre il mondo corre verso la decarbonizzazione.

Vincoli all’Offerta: Una Tempesta Perfetta tra Infrastrutture Invecchiate e Attriti Geopolitici

La produzione di rame è intrappolata in una distorsione temporale. I gradi delle miniere sono crollati del 40% dal 1990, mentre il tempo medio per avviare una nuova miniera è salito a 16,3 anni. Le infrastrutture invecchiate presso i principali produttori come le miniere Escondida e El Teniente di Cile hanno ulteriormente aggravato le limitazioni della produzione. La scarsità d’acqua, gli scioperi dei lavoratori e le rigide normative ambientali stanno complicando ulteriormente queste sfide.

Le tensioni geopolitiche stanno alimentando ulteriormente la situazione. I dazi all’importazione degli Stati Uniti sul rame cileno e canadese, insieme all’incertezza normativa in Cile dopo la legge sulle royalty minerarie del 2023, hanno frammentato i flussi commerciali tradizionali. Queste interruzioni non sono temporanee: riflettono un cambiamento strutturale nel modo in cui il rame viene approvvigionato, raffinato e distribuito.

Impennata della Domanda: L’Appetito di Rame della Transizione Energetica Verde

Mentre l’offerta fatica a tenere il passo, la domanda sta aumentando a un ritmo senza precedenti. Il principale motore è la transizione verso l’energia verde. Un singolo EV richiede da 3 a 4 volte il rame di un’auto convenzionale, e la sola domanda globale di EV dovrebbe consumare 2,5 milioni di tonnellate di rame entro il 2025. I progetti solari ed eolici sono altrettanto voraci: un impianto solare da 1 MW necessita di 5,5 tonnellate di rame, mentre i progetti eolici richiedono da 8 a 15 tonnellate per MW.

La modernizzazione della rete elettrica è un altro fattore critico. Con 400 billions di dollari destinati alle infrastrutture di smart grid nel 2025, il rame è essenziale per trasformatori, sistemi di accumulo energetico e linee di trasmissione ad alta tensione. Questi fattori strutturali stanno spingendo la crescita della domanda globale di rame al 10% annuo, con deficit previsti che raggiungeranno 6,5 milioni di tonnellate entro il 2031.

Il Doppio Ruolo della Cina: Consumatore, Produttore e Disgregatore di Mercato

L’influenza della Cina sul mercato del rame non può essere sottovalutata. In quanto maggiore consumatore e produttore, la sua strategia di accumulo e le restrizioni all’export stanno aggravando la scarsità globale dell’offerta. La produzione raffinata interna dovrebbe crescere tra il 7,5% e il 12% annuo, con la quota cinese della produzione globale che dovrebbe raggiungere il 57% entro il 2025. Tuttavia, la sua dipendenza dalle importazioni di concentrati di rame e la spinta aggressiva verso l’elettrificazione e le rinnovabili stanno mettendo a dura prova l’equilibrio globale tra domanda e offerta.

Tendenze dei Prezzi e Segnali di Mercato: Prospettive Rialziste

I prezzi del rame hanno già superato i livelli pre-2020, scambiando tra 9.500 e 11.000 dollari per tonnellata nel 2025. Gli analisti prevedono ulteriori aumenti, con prezzi che potrebbero raggiungere i 10.400–11.000 dollari entro il 2026. I crescenti premi spot a Shanghai e la backwardation nei mercati dei futures segnalano un crescente divario tra mercati cartacei e fisici—un classico segno di scarsità dell’offerta.

Opportunità di Investimento: Dai Minatori agli ETF

Per gli investitori, il caso rialzista per il rame è chiaro. I minatori allineati ai criteri ESG come Freeport-McMoRan (FCX) e BHP Group (BHP) stanno guadagnando terreno grazie all’attenzione verso una produzione sostenibile e una governance trasparente. Gli ETF sul rame come Global X Copper Miners ETF (COPX) e Sprott Copper Miners ETF (COPP) offrono un’esposizione diversificata, con COPP che ha registrato un rendimento del 17,28% nel secondo trimestre del 2025.

L’esposizione fisica al rame sta guadagnando popolarità. Il Sprott Physical Copper Trust (COP.U), che detiene 10.157 tonnellate metriche di rame fisico, offre una copertura diretta contro la volatilità azionaria. Per chi desidera allinearsi alla transizione verde, gli ETF sul rame e i minatori con forti credenziali ESG sono particolarmente interessanti.

La Strada da Percorrere: Un Bene Strategico in un Mondo in Decarbonizzazione

Il mercato globale del rame è a un punto di svolta. Mentre governi e aziende danno priorità alla decarbonizzazione, all’elettrificazione e alla resilienza delle infrastrutture, il rame rimarrà un bene strategico. La corsa per assicurarsi l’offerta attraverso l’esplorazione in regioni emergenti, i progressi nelle tecnologie di riciclo e le capacità di raffinazione domestica plasmeranno il futuro del mercato.

Gli investitori che agiscono ora possono capitalizzare su un mercato toro pluriennale guidato da squilibri strutturali. Con la domanda che supera l’offerta e i cambiamenti guidati dalle politiche che rafforzano questa tendenza, il rame non è solo un metallo—è una porta d’accesso al futuro dell’energia.

In conclusione, la confluenza di vincoli all’offerta e domanda di energia verde crea un caso convincente per il rame. Che sia attraverso minatori, ETF o detenzioni fisiche, questo è un mercato in cui pazienza e lungimiranza saranno premiate. Mentre il mondo si elettrifica, l’età d’oro del rame è solo all’inizio.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Zoox emette un richiamo software per attraversamenti di corsia

Bitcoin si ferma sotto i $90K mentre i trader osservano il supporto a $86K, afferma Michaël van de Poppe

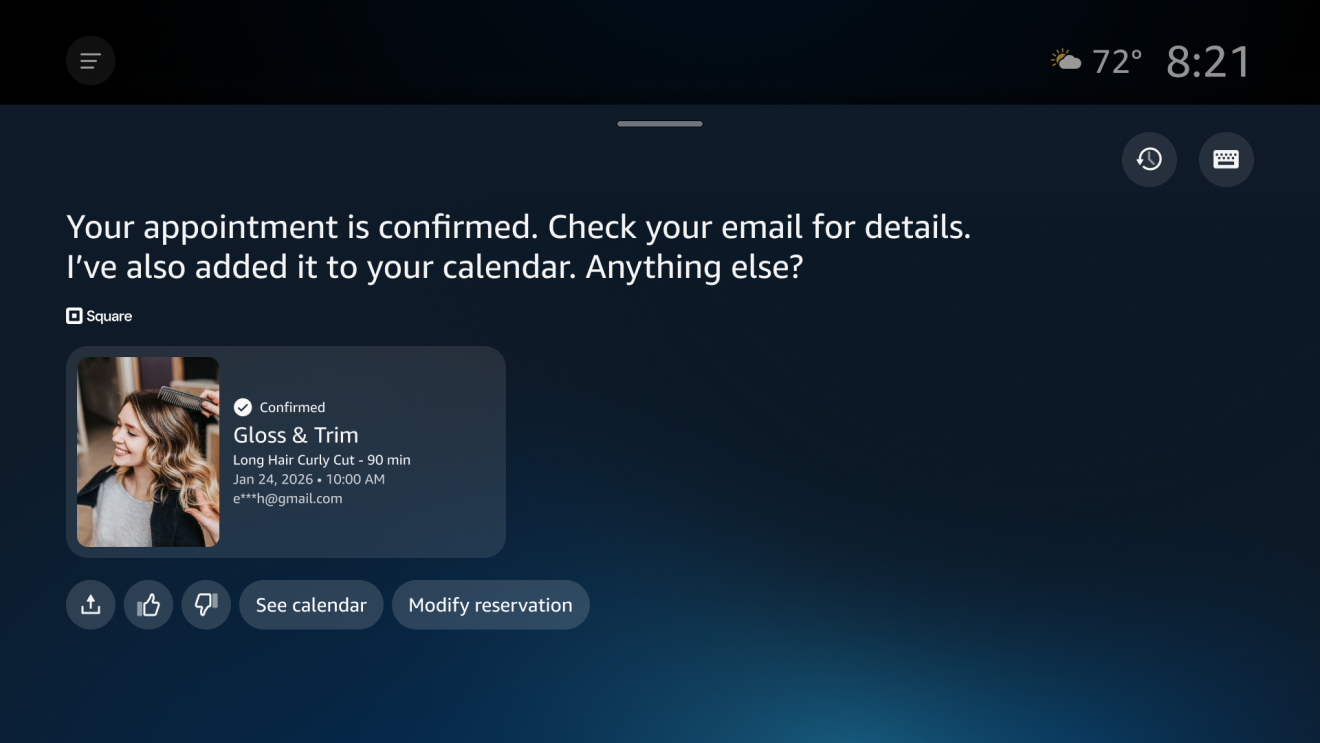

L’assistente AI di Amazon, Alexa+, ora funziona con Angi, Expedia, Square e Yelp