Martello Stablecoin di Hyperliquid: perché il nuovo team Native Markets ha acquisito USDH?

Native Markets guida l'asta di USDH.

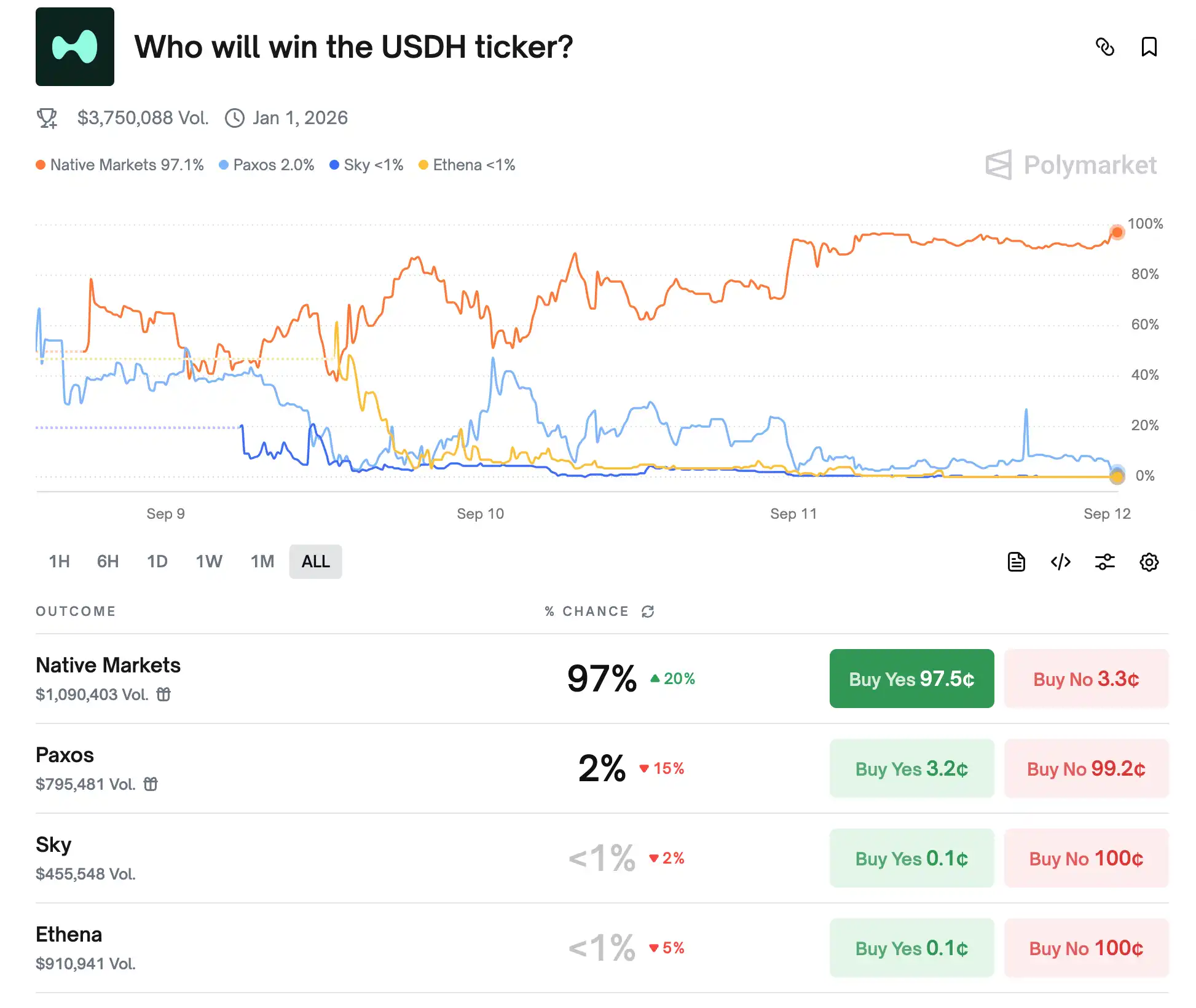

Recentemente, una tanto attesa battaglia tra stablecoin si è svolta sulla piattaforma di trading di derivati decentralizzati Hyperliquid. Il 5 settembre, il team ha annunciato la prossima asta del Ticker per la stablecoin nativa USDH, una decisione che ha immediatamente acceso il mercato. Diverse istituzioni, tra cui Paxos, Ethena, Frax, Agora e Native Markets, hanno presentato proposte per competere per i diritti di emissione di USDH. In quanto attore chiave nell’ambiente caldo dei perp DEX, Hyperliquid è diventata un’opportunità strategica che le istituzioni devono cogliere, anche se “non guadagnano”. Attualmente, Native Markets è in testa con un vantaggio di frattura del 97%, assicurandosi quasi la vittoria.

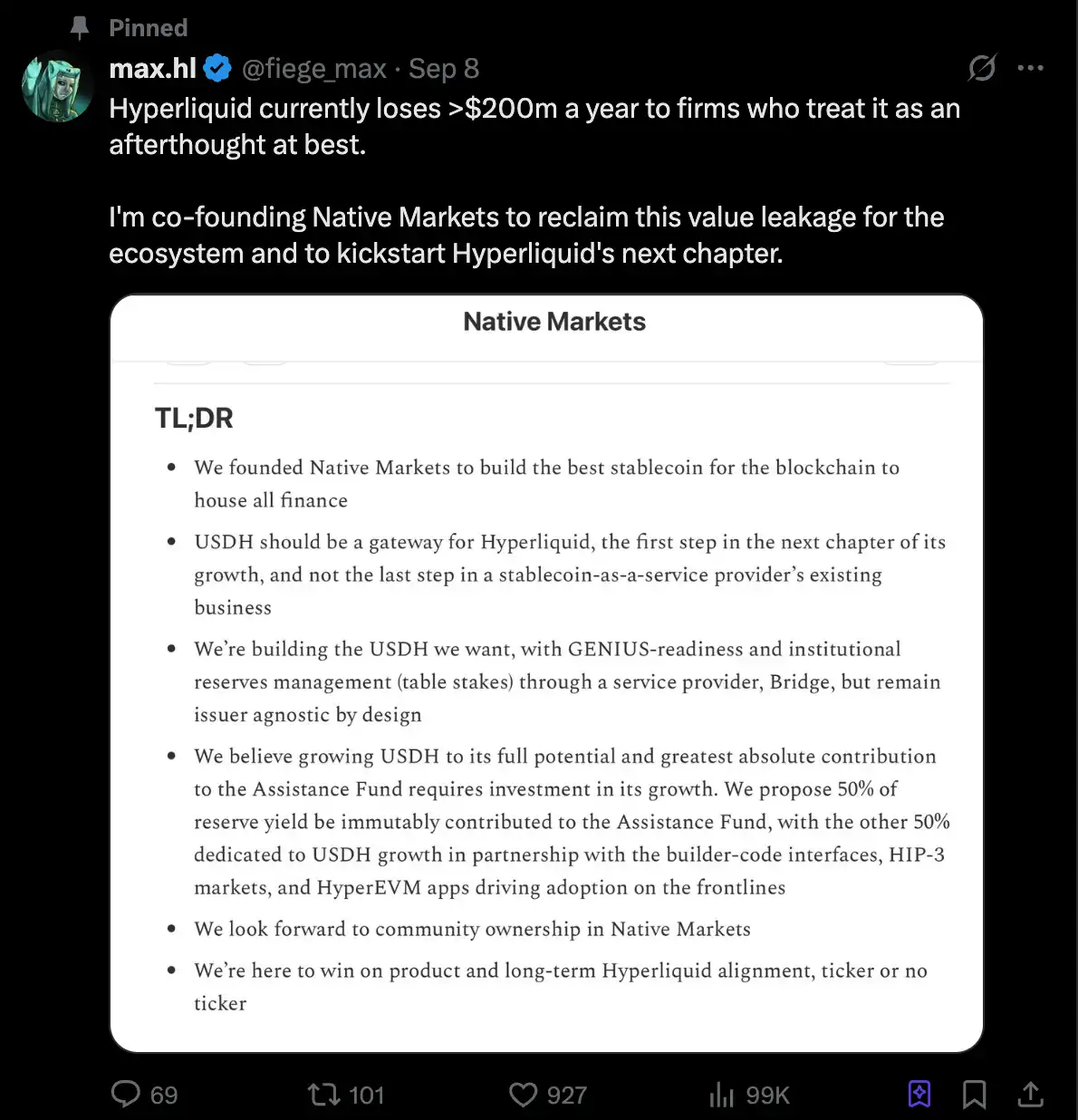

La strategia di Native Markets

L’idea di Native Markets è che BlackRock (off-chain) e Superstate (on-chain) gestiscano congiuntamente le riserve di USDH per garantire la conformità e mantenere la neutralità dell’emittente. Il suo meccanismo è unico: gli interessi delle riserve sono divisi a metà—una metà viene utilizzata per il buyback di HYPE tramite l’Assistance Fund, e l’altra metà viene investita nello sviluppo dell’ecosistema, incluso il mercato HIP-3 e l’applicazione HyperEVM.

Gli utenti possono coniare o riscattare USDH tramite il Bridge e in futuro verranno aperti ulteriori on-ramp fiat. Il componente centrale del protocollo, CoreRouter, è stato sottoposto ad audit e reso open-source, incoraggiando il coinvolgimento diretto della comunità nello sviluppo. Native Markets ha anche dichiarato che USDH sarà conforme allo standard normativo statunitense GENIUS ed erediterà le qualifiche di conformità globale e le capacità di on-ramp fiat dell’emittente Bridge. Vale la pena notare che Bridge è stata acquisita dal gigante dei pagamenti Stripe lo scorso anno, e Native prevede di sfruttare la sua rete per una profonda integrazione tra stablecoin e fiat.

Sebbene Native Markets sia la meno conosciuta tra i principali offerenti attuali, è diventata l’attore più discusso grazie alla dedizione a lungo termine del team alla chain Hyperliquid e al reclutamento di diversi pesi massimi del settore (da Paradigm, Uniswap, ecc.).

Lettura correlata: “La battaglia per USDH inizia, tutti invidiano il concetto Stablecoin + Hyperliquid”

Team fondatore

Nell’ultimo anno, Max è stato profondamente coinvolto nell’ecosistema Hyperliquid, guidando quasi 25 billions di dollari in staking HyperEVM e 150 billions di dollari in volume di trading HyperCore come investitore e consulente. In precedenza ha guidato prodotto e strategia presso Liquity e Barnbridge, concentrandosi su stablecoin e strumenti a tasso fisso. Inoltre, come community leader in Hyperion, ha guidato la creazione della società quotata Hyperliquid DAT.

Mary-Catherine Lader ha precedentemente ricoperto il ruolo di Presidente e COO di Uniswap Labs (2021–2025), ha promosso l’ingresso di BlackRock negli asset digitali già nel 2015, ha ricoperto ruoli di Managing Director nella tecnologia di investment banking presso Goldman Sachs, ed è ora pronta a guidare la direzione di USDH e Hyperliquid nell’era post-GENIUS.

Anish è un ricercatore blockchain e ingegnere software con oltre un decennio di esperienza. È stato il primo dipendente di Ritual, ha lavorato brevemente come il più giovane ricercatore in Paradigm, e ha lavorato come trader DeFi proprietario presso Polychain. Inoltre, ha dato contributi e impatti a lungo termine in MEV e strumenti DeFi open-source.

Controversia nella comunità

Ovviamente, ci sono state molte domande su questa votazione comunitaria. Haseeb Qureshi, Managing Partner presso il noto VC Dragonfly, ha scritto martedì che “sta iniziando a sembrare un po’ assurda la RFP di USDH” e ha affermato che i validatori sembrano non voler prendere seriamente in considerazione nessun team al di fuori di Native Markets.

Ha aggiunto che l’offerta di Native Markets è apparsa quasi immediatamente dopo il rilascio della RFP, “il che significa che sono stati preavvisati”, mentre altri offerenti erano impegnati a preparare le loro proposte. Ha dichiarato che, sebbene partecipanti più affermati come Paxos, Ethena e Agora abbiano presentato proposte più convincenti, questo processo sembrava “su misura per Native Markets”.

Tuttavia, il CEO di Nansen ha smentito questa speculazione in un post e ha dichiarato che, come uno dei maggiori validatori per Hyperliquid, hanno dedicato notevoli sforzi, insieme al team, per esaminare la proposta e interagire con le parti offerenti, con l’obiettivo di trovare la soluzione stablecoin ottimale. Alla fine hanno scelto di supportare Native Markets.

Rendendosi conto che la situazione era cambiata, Ethena Labs ha annunciato il proprio ritiro dal processo di offerta per USDH e ha dichiarato che, mentre alcuni mettevano in dubbio la credibilità di Native Markets, credevano che il loro successo incarnasse perfettamente l’essenza di Hyperliquid e della sua comunità: un campo di gioco equo dove i nuovi partecipanti possono ottenere il supporto della comunità e avere una possibilità di successo equo.

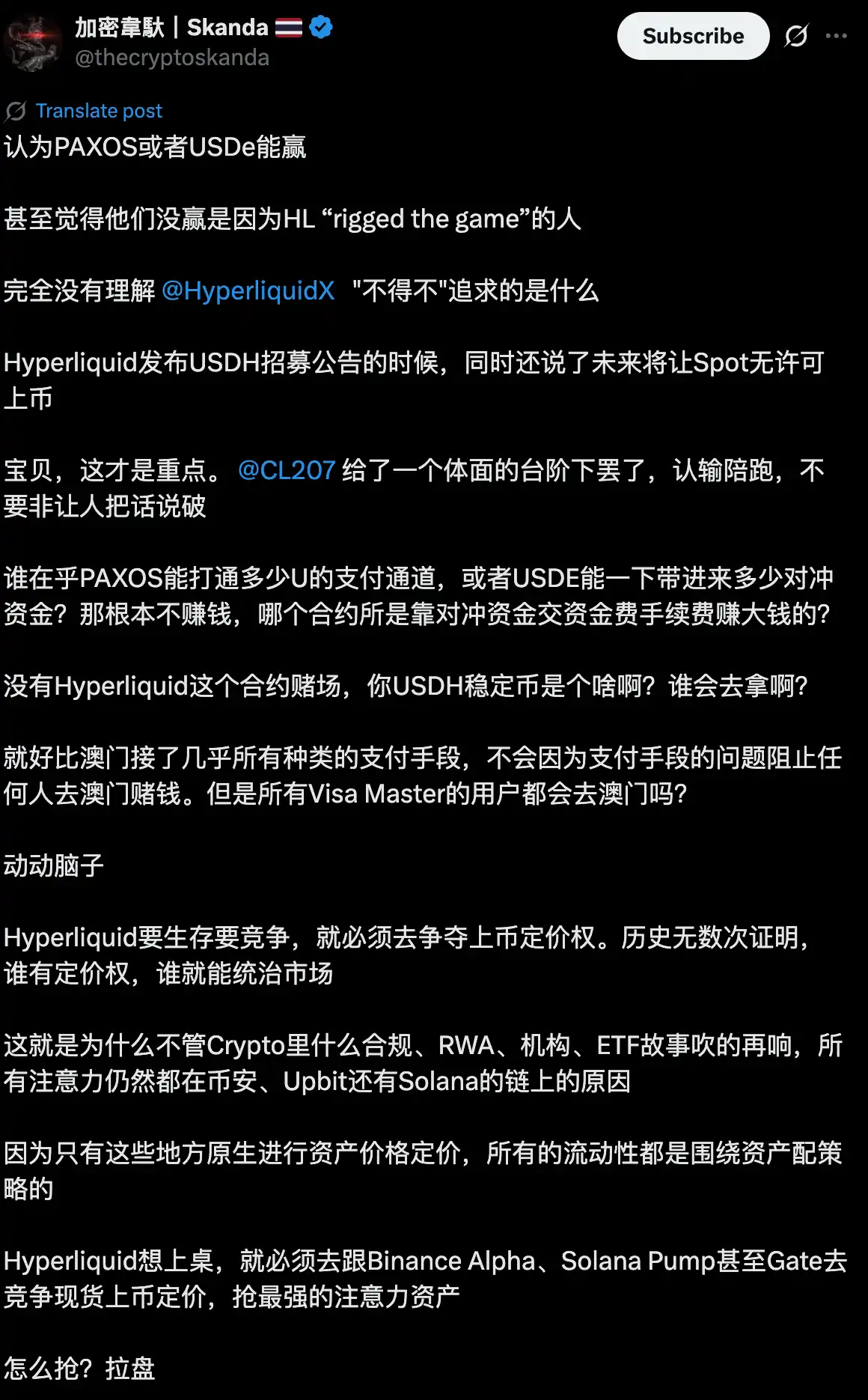

Un influencer crypto ha osservato che la selezione di Native Markets era inevitabile, poiché il core listing pricing sulla piattaforma di scambio soddisfaceva il bisogno più ovvio di Hyperliquid che altri team non potevano soddisfare.

Sulla chain Hyperliquid, la stabilità della liquidità USD dipende da tempo da stablecoin esterne come USDC, con una scala circolante che a un certo punto ha raggiunto circa 5.7 billions di dollari, pari al 7,8% dell’emissione totale di USDC. La scelta del team Hyperliquid significa in realtà che sono disposti a trasferire direttamente potenzialmente centinaia di milioni di dollari di reddito da interessi alla comunità ogni anno.

È proprio per questo che i diritti di emissione di USDH non riguardano solo una quota di mercato significativa, ma anche chi può controllare il dominio di questo sostanziale potenziale reddito. Nel caso di Hyperliquid, vediamo un emittente di stablecoin disposto a rinunciare a quasi tutti i ricavi solo per assicurarsi un’opportunità di distribuzione nell’ecosistema—uno scenario che era quasi impensabile in passato. È prevedibile che, una volta che USDH verrà lanciata con successo e dimostrerà una logica di ciclo positivo di “restituire il reddito alla comunità, restituire valore all’ecosistema”, altri exchange o chain pubbliche senza dubbio si affretteranno a seguire l’esempio, innescando una trasformazione significativa nella strategia stablecoin del settore. A quel punto, potrebbe davvero iniziare l’“era Stablecoin 2.0”.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

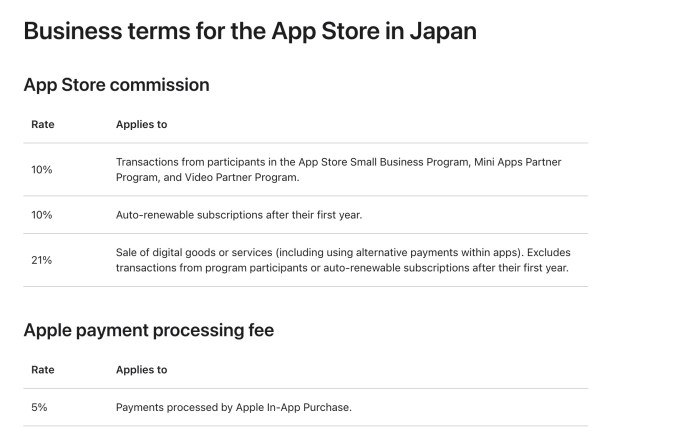

Apple apre il suo App Store alla concorrenza in Giappone

I 5 migliori token in prevendita che gli investitori stanno accumulando nel 2025: IPO Genie ($IPO) si posiziona in alto

Gli ETF su Bitcoin raccolgono 457 milioni di dollari, il terzo risultato più alto da ottobre