Le stablecoin L1 diventano la nuova arena di competizione: Circle, Tether e Stripe si contendono la leadership

Autore: Terry Lee

Traduzione: TechFlow

Introduzione

In meno di 12 anni, le stablecoin sono passate da un esperimento di nicchia nel mondo crypto a una realtà in rapida crescita che, fino a settembre 2025, continua ad accelerare. È importante notare che questa crescita non è solo guidata dalla domanda di mercato, ma anche favorita da una maggiore chiarezza normativa: la recente approvazione del GENIUS Act negli Stati Uniti e del MiCA nell’Unione Europea ha fornito legittimità alle stablecoin. Oggi, le stablecoin sono riconosciute dai principali governi occidentali come pilastri fondamentali della finanza futura. Ancora più interessante, gli emittenti di stablecoin non sono solo “stabili”, ma anche altamente redditizi. Spinti dall’alto tasso di interesse negli Stati Uniti, Circle, l’emittente di USDC, ha riportato un fatturato di 658 milioni di dollari nel secondo trimestre del 2025, la maggior parte proveniente dagli interessi sulle riserve. Circle è redditizia dal 2023, con un reddito netto di 271 milioni di dollari.

Questa redditività ha naturalmente innescato la concorrenza. Dalle stablecoin algoritmiche come USDe di Ethena a USDS di Sky, nuovi sfidanti emergono costantemente per cercare di rompere il dominio di mercato di Circle e Tether. Con l’intensificarsi della competizione, gli emittenti leader come Circle e Tether stanno passando allo sviluppo delle proprie blockchain Layer 1, con l’intento di controllare le infrastrutture finanziarie del futuro. Queste infrastrutture mirano ad approfondire il proprio vantaggio competitivo, acquisire maggiori commissioni e, potenzialmente, rimodellare il modo in cui la moneta programmabile circola su Internet.

Una domanda da mille miliardi di dollari è: i giganti come Circle e Tether riusciranno a resistere all’assalto di nuovi attori non nativi delle stablecoin come Tempo?

Perché scegliere Layer 1? Analisi del contesto e delle differenziazioni

Una blockchain Layer 1 è il protocollo fondamentale di un ecosistema, responsabile dell’elaborazione delle transazioni, del regolamento, del consenso e della sicurezza. Per i tecnici, può essere paragonata al sistema operativo del mondo crypto (come Ethereum o Solana), su cui si costruiscono tutte le altre funzionalità.

Per gli emittenti di stablecoin, entrare nel Layer 1 è una strategia di integrazione verticale. Invece di dipendere da blockchain di terze parti (come Ethereum, Solana, Tron) o Layer 2, stanno attivamente costruendo le proprie infrastrutture per catturare più valore, rafforzare il controllo e conformarsi alle normative.

Per comprendere questa lotta per il controllo, possiamo osservare le caratteristiche comuni e le differenze uniche tra le blockchain Layer 1 di Circle, Tether e Stripe:

Caratteristiche comuni:

-

Utilizzo della propria stablecoin come valuta nativa, senza la necessità di detenere ETH o SOL per pagare le commissioni Gas. Ad esempio, le commissioni su Arc di Circle saranno pagate in USDC, mentre in casi come Plasma le commissioni Gas sono completamente eliminate.

-

Elevata capacità di transazione e regolamento rapido: ogni Layer 1 promette una finalità sotto il secondo e migliaia di TPS (ad esempio, Plasma oltre 1000 TPS, Tempo di Stripe oltre 100.000 TPS).

-

Privacy opzionale e ambiente regolamentato: questi sono ecosistemi crypto con maggiore privacy e conformità, ma a scapito della centralizzazione.

-

Compatibilità EVM, per garantire agli sviluppatori standard di sviluppo familiari.

Differenze uniche:

-

Arc di Circle è progettata per utenti retail e istituzionali. Il suo motore interno di cambio valuta (Malachite) la rende molto attraente per il trading sui mercati dei capitali e nei pagamenti, potenzialmente posizionando Arc come l’infrastruttura crypto preferita da “Wall Street”.

-

Stable e Plasma di Tether si concentrano sull’accessibilità, offrendo zero commissioni di transazione per rendere le operazioni retail e P2P senza attriti.

-

Tempo di Stripe adotta un approccio diverso, mantenendo la neutralità rispetto alle stablecoin. Poiché Tempo si basa su un meccanismo AMM interno per supportare diversi token USD, potrebbe essere molto attraente per sviluppatori che cercano flessibilità e utenti che non hanno preferenze su quale token USD utilizzare.

Tendenze di adozione del Layer 1

Secondo le mie analisi, ci sono tre tendenze principali:

Tendenza 1: Ingresso della finanza tradizionale — Fiducia e regolamentazione

Per gli emittenti di stablecoin, costruire il proprio Layer 1 è fondamentale per conquistare la fiducia. Controllando l’infrastruttura o l’ecosistema, invece di affidarsi solo a Ethereum, Solana o Tron, Circle e Tether possono facilmente offrire infrastrutture conformi a quadri normativi come il GENIUS Act (USA) e il MiCA (UE).

Circle ha già posizionato USDC come prodotto regolamentato, richiedendo che le entità che gestiscono il cambio USDC-USD rispettino i quadri di conformità KYC (conoscenza del cliente) e AML (antiriciclaggio). Il nuovo protocollo Layer 1 Arc va oltre, combinando trasparenza verificabile e funzionalità di privacy, rendendolo una soluzione affidabile per l’adozione istituzionale. Anche Tether, con le sue catene Stable e Plasma, adotta una strategia simile. L’obiettivo è diventare il pilastro infrastrutturale per banche, broker e società di gestione patrimoniale.

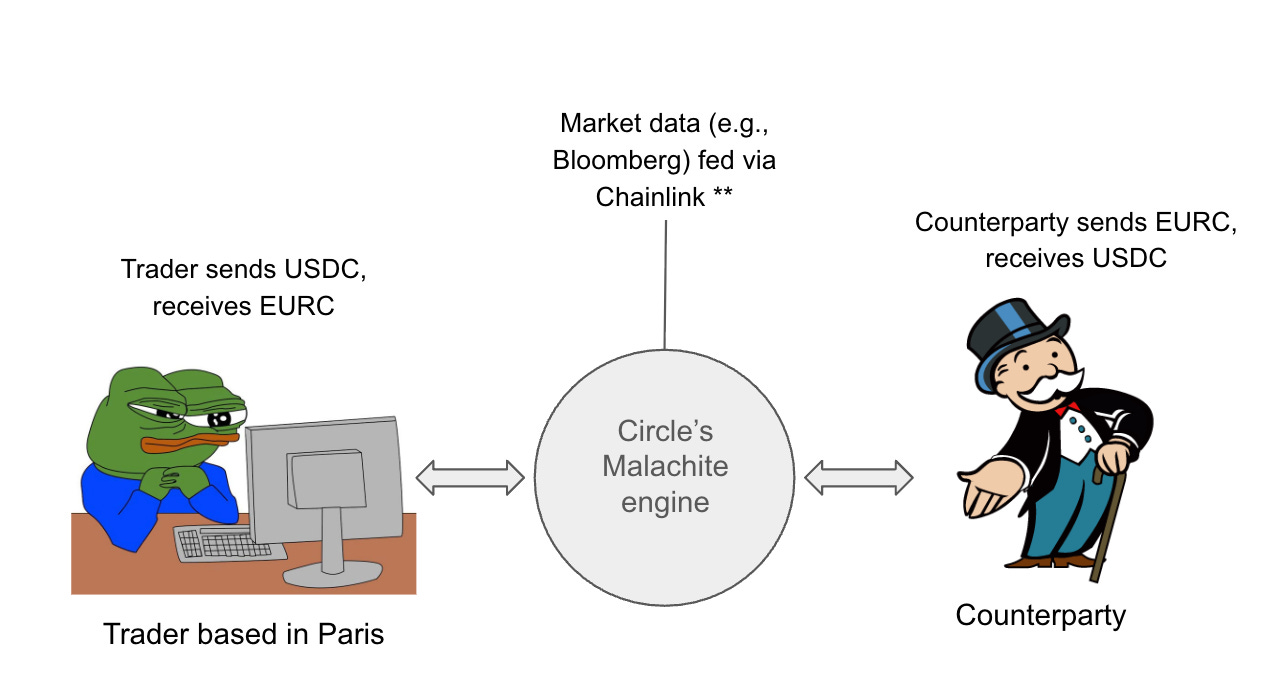

Un potenziale scenario “ideale” qui è il trading di valute estere. Arc di Circle offre finalità sotto il secondo, oltre 1000 TPS e funzionalità di cambio. Arc può consentire a market maker e banche di regolare istantaneamente le operazioni FX, creando opportunità per entrare in un mercato FX che supera i 7 trilioni di dollari al giorno e generando forti effetti di rete. Stablecoin come USDC e EURC possono diventare i primi asset di regolamento nativi, vincolando gli sviluppatori al proprio ecosistema. Questo potrebbe anche aprire la strada a dApp DeFi con sistemi RFQ (Request for Quote) di livello istituzionale, sfruttando i vantaggi degli smart contract per ridurre il rischio di controparte e garantire regolamenti rapidi.

Immagina uno scenario in cui un trader FX con sede a Parigi può utilizzare la coppia USDC/EURC direttamente su Arc tramite Malachite per completare una transazione di cambio da 10 milioni di dollari da USD a EUR. Presumo che possa utilizzare l’oracolo Chainlink per ottenere il tasso di cambio in tempo reale (ad esempio, 1 USD = 0,85 EUR) ed eseguire la conversione di 10 milioni di USDC in EURC in meno di un secondo, riducendo il ritardo del regolamento FX tradizionale da T+2 a T+0. Fatto!

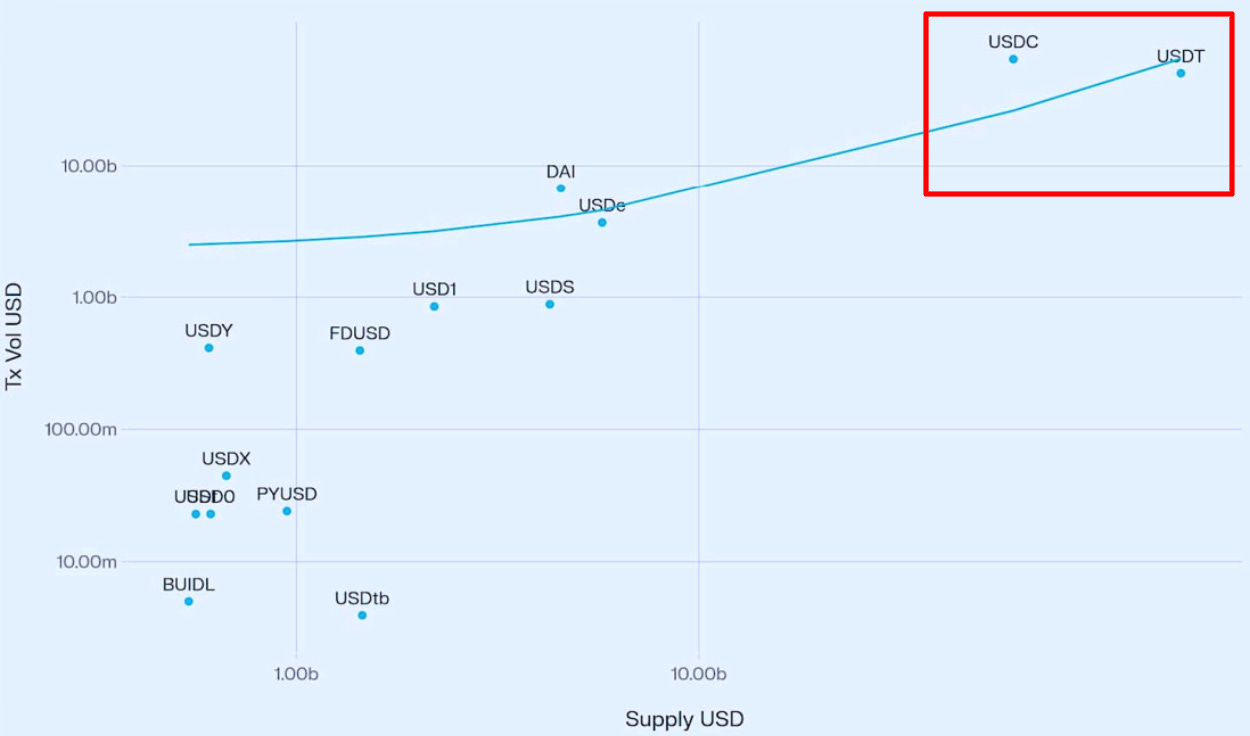

La ricerca supporta questa direzione. Secondo lo studio di Vedang Ratan Vatsa, esiste una forte correlazione positiva tra l’offerta di stablecoin e il volume delle transazioni, il che significa che una maggiore offerta implica una liquidità più profonda e un tasso di adozione più elevato. Tether e Circle, come i due principali emittenti, sono quindi pronti a catturare questa liquidità istituzionale.

Tuttavia, l’integrazione tra finanza tradizionale e infrastruttura blockchain deve ancora affrontare sfide significative. Coordinare autorità di regolamentazione, banche centrali e leggi locali richiede di navigare in ambienti complessi (ad esempio, interfacciarsi con le banche centrali di diversi paesi può richiedere anni). L’emissione di stablecoin per diverse valute (ad esempio, token XYZ per mercati emergenti) aggiunge ulteriore complessità e, nei mercati in via di sviluppo, l’adozione potrebbe essere molto lenta o nulla a causa della scarsa aderenza al mercato. Anche superando questi ostacoli, banche e market maker potrebbero essere riluttanti a migrare le infrastrutture critiche su nuove chain. Questo cambiamento potrebbe aumentare i costi, poiché non tutte le valute possono essere tokenizzate, costringendo le istituzioni a mantenere sia sistemi crypto che tradizionali. Inoltre, con più emittenti (come Circle, Tether, Stripe e potenzialmente banche) che lanciano le proprie blockchain, il rischio di “isole di liquidità” aumenta. La frammentazione potrebbe impedire a qualsiasi singola chain di raggiungere la scala o la liquidità necessaria per dominare il mercato FX da 7 trilioni di dollari al giorno.

Tendenza 2: Le chain delle stablecoin minacciano le infrastrutture di pagamento tradizionali?

Con i Layer 1 che attirano la finanza tradizionale grazie alle loro caratteristiche programmabili, la loro ascesa potrebbe anche sconvolgere giganti dei pagamenti come Mastercard, Visa e PayPal, offrendo servizi di regolamento istantaneo e a basso costo in una vasta gamma di applicazioni decentralizzate. A differenza dei sistemi chiusi e proprietari, queste piattaforme sono aperte e programmabili, offrendo agli sviluppatori e alle fintech una base flessibile, simile all’affitto di infrastruttura cloud AWS invece di gestire infrastrutture di pagamento proprie. Questo cambiamento consente agli sviluppatori di lanciare prodotti per rimesse transfrontaliere, pagamenti proxy (guidati da AI) e asset tokenizzati, beneficiando di commissioni quasi nulle e finalità sotto il secondo.

Ad esempio, uno sviluppatore può costruire una dApp di pagamento su una stablecoin chain per ottenere regolamento istantaneo. Commercianti e consumatori possono godere di transazioni rapide e a basso costo, mentre Layer 1 come Circle, Tether e Tempo catturano valore come infrastruttura essenziale. La differenza principale rispetto ai sistemi tradizionali è che questi eliminano intermediari come Visa e Mastercard, creando più valore direttamente per sviluppatori e utenti.

Tuttavia, i rischi sono ovunque. Con sempre più emittenti e società di pagamento che lanciano i propri Layer 1, l’ecosistema rischia la frammentazione. I commercianti potrebbero trovarsi di fronte a una confusione di “USD” provenienti da chain diverse ma non facilmente intercambiabili. Il Cross-Chain Transfer Protocol (CCTP) di Circle cerca di risolvere questo problema creando una versione liquida unica di USDC su più chain, ma la sua copertura è limitata ai token di Circle. In un mercato oligopolistico, l’interoperabilità potrebbe diventare un collo di bottiglia cruciale.

Con l’annuncio recente di Stripe del lancio di Tempo, lo scenario cambia ulteriormente. Tempo è una piattaforma Layer 1 neutrale rispetto alle stablecoin, incubata insieme a Paradigm. A differenza di Circle e Tether, Stripe non ha ancora lanciato un proprio token, ma supporta diverse stablecoin per Gas e pagamenti tramite un AMM integrato. Questa neutralità potrebbe attrarre sviluppatori e commercianti che desiderano flessibilità senza essere vincolati, e potrebbe consentire a Stripe di conquistare una posizione in un settore finora dominato da aziende crypto-native.

Tendenza 3: Dinamiche di duopolio — Circle vs. Tether

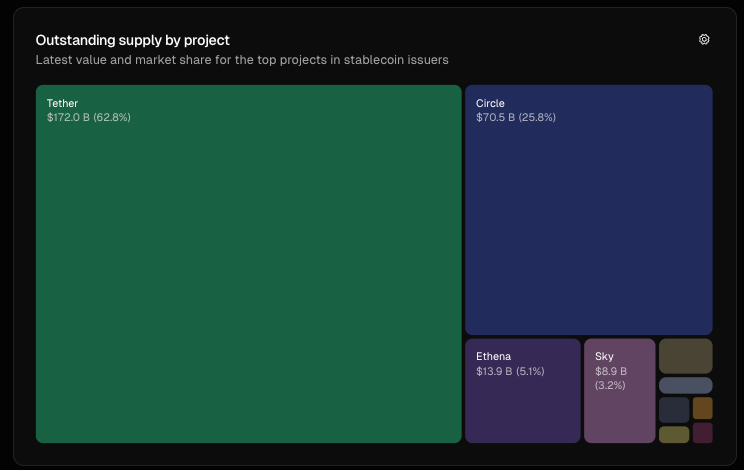

Con questi Layer 1 che sfidano gli attori tradizionali, stanno anche rimodellando la struttura del mercato. Attualmente, Circle e Tether dominano il settore delle stablecoin con quasi l’89% dell’emissione; a settembre 2025, Tether detiene il 62,8% e Circle il 25,8%. Lanciando i propri Layer 1 (Arc e Stable/Plasma), consolidano la loro posizione dominante fissando barriere all’ingresso elevate. Ad esempio, Plasma ha raccolto un deposito di tesoreria di 1 miliardo di dollari per il suo limite di vendita di token, rappresentando una soglia di accesso significativa.

Tuttavia, emerge una minaccia sottile: i Layer 1 neutrali rispetto alle stablecoin. Tempo di Stripe riduce l’attrito per i commercianti e il rischio di concentrazione per i regolatori. Se la neutralità diventasse lo standard, i fossati chiusi di Circle e Tether potrebbero trasformarsi in punti deboli. Se la neutralità diventasse la norma, Circle e Tether potrebbero perdere effetti di rete e quote di mercato. L’attuale duopolio potrebbe evolvere in un oligopolio, con più chain a contendersi il mercato.

Conclusione

In sintesi, con le stablecoin che oggi rappresentano una potente asset class da oltre 280 miliardi di dollari, gli emittenti stanno ottenendo enormi profitti e l’ascesa dei Layer 1 supportati da stablecoin rivela tre tendenze chiave:

(1) L’integrazione della finanza tradizionale con infrastrutture crypto-native, entrando nel mercato FX in crescita;

(2) La trasformazione dei pagamenti eliminando intermediari come Mastercard e Visa;

(3) La ridefinizione della struttura di mercato da duopolio a oligopolio.

Questi cambiamenti puntano tutti verso una visione più ampia: gli emittenti di stablecoin come Circle e Tether, insieme a nuovi attori come Tempo di Stripe, non sono più semplici ponti tra crypto e valute fiat, ma si stanno posizionando come pilastri dell’infrastruttura finanziaria del futuro.

In definitiva, questo pone una domanda ai miei lettori: come raggiungeranno queste chain il product-market fit? Arc di Circle, Stable/Plasma di Tether o sfidanti neutrali come Tempo, chi prevarrà in termini di volume di transazioni o adozione istituzionale? Nonostante le opportunità e la frammentazione della liquidità, le sfide rimangono. Invito i lettori a condividere le proprie opinioni!

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Rischio di vendite per 15 miliardi di dollari se MSCI implementa la regola del 50% Crypto DAT

Ossessione per gli investimenti in Bitcoin: perché Wall Street ignora ciecamente la crescita esplosiva della DeFi

La SEC apre una consultazione pubblica sulle regole di trading delle criptovalute

In tendenza

AltroRischio di vendite per 15 miliardi di dollari se MSCI implementa la regola del 50% Crypto DAT

Rapporto macro sul mercato delle criptovalute: nuova valutazione della liquidità sotto l’effetto combinato del taglio dei tassi della Federal Reserve, dell’aumento dei tassi della Banca del Giappone e delle vacanze di Natale