Controcorrente, Morpho replica perfettamente il meccanismo centrale della gestione patrimoniale tradizionale?

Depositare garanzie, prendere in prestito denaro, depositare nuovamente il denaro preso in prestito come nuove garanzie, e ripetere il ciclo: in questo modo si continua ad aumentare la leva su un paniere market neutral composto essenzialmente da strategie di livello istituzionale.

Deposita garanzie, prendi in prestito denaro, deposita nuovamente il denaro preso in prestito come nuova garanzia, e così via in un ciclo continuo: su questo paniere market neutral essenzialmente composto da strategie di livello istituzionale, la leva viene continuamente sovrapposta.

Autore: hersch

Traduzione: AididiaoJP, Foresight News

Non so se hai notato che i depositi su Morpho hanno superato i 12 miliardi di dollari.

I depositi da 12 miliardi di dollari saranno il limite massimo?

Lascia che ti spieghi bene cosa sta succedendo, perché a prima vista, sembra del tutto illogico.

Prestiti sovra-collateralizzati, ovvero inserisci 1 dollaro in questo "distributore automatico" e lui ti restituisce solo 75 centesimi. Perché qualcuno dovrebbe volontariamente bloccare più fondi di quanti ne possa effettivamente utilizzare? Sembra del tutto controintuitivo, ma ascoltami: quando guardi davvero chi sono gli utenti e cosa stanno facendo, inizi a scoprire cose davvero interessanti.

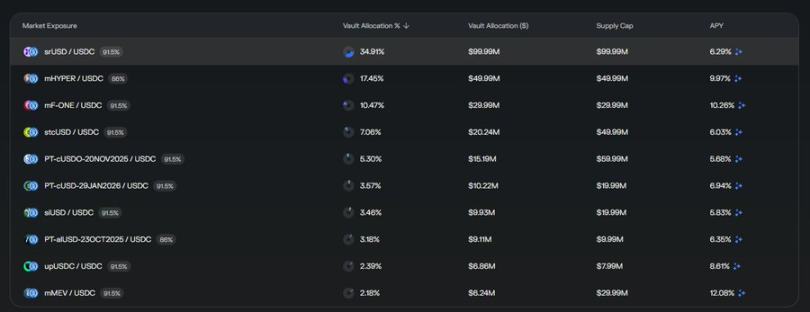

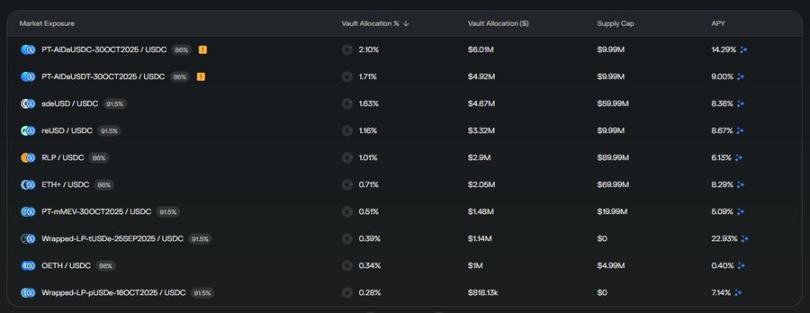

Diamo un'occhiata a tutte le posizioni del secondo vault più grande su Morpho

Questi non sono affatto normali meme player, né qualche whale che fa arbitraggio tra exchange. Questo è un portafoglio di asset costruito con cura, che sembra quasi professionale? Strategico? Come se chi lo gestisce sapesse davvero cosa sta facendo?

In realtà, qui sta succedendo qualcosa di davvero interessante.

DeFi ha replicato il modello tradizionale di gestione degli asset

Tra i 10 maggiori hedge fund del mondo, 8 dei veri giganti che gestiscono centinaia di miliardi di dollari fanno sostanzialmente la stessa cosa. Costruiscono portafogli diversificati e quasi market neutral, coprono sistematicamente il rischio di volatilità del mercato per catturare il proprio extra rendimento, poi applicano leva all'intero portafoglio per amplificare i ritorni. Questa è prassi standard, è così che i grandi capitali operano nella finanza tradizionale. Non c'è nulla di misterioso: si tratta di una gestione del rischio complessa combinata con la leva, per amplificare rendimenti che altrimenti sarebbero modesti.

Ma la cosa strana è: in DeFi non esiste la leva di portafoglio. Nessun exchange decentralizzato del settore offre la funzione core che quasi tutte le principali società di asset management utilizzano. Abbiamo costruito un intero sistema finanziario parallelo, con market maker automatizzati, aggregator di rendimento, perpetual, protocolli di opzioni, mercati di prestito, ma per qualche motivo abbiamo dimenticato di implementare quella funzione chiave che permette la gestione di asset istituzionali su larga scala.

Che c'entra tutto questo con Morpho? Non offre nemmeno prestiti sotto-collateralizzati, figuriamoci una marginazione di portafoglio complessa che faccia sentire a casa i trader istituzionali.

Strategie avanzate

I loghi appariscenti nello screenshot sopra sembrano protocolli DeFi ma c'è qualcosa di strano. In realtà sono quasi tutti fondi market neutral che operano principalmente off-chain. Sono fondi tradizionali che eseguono strategie reali nei mercati tradizionali. La genialità sta nel fatto che, per la distribuzione, hanno emesso un token on-chain. È un involucro che permette agli utenti DeFi di accedere a queste strategie off-chain senza preoccuparsi della gestione amministrativa, della compliance, della verifica dell'identità, della qualifica di investitore o dei processi lenti tipici dei fondi tradizionali.

I gestori dei vault Morpho combinano questi token per costruire un portafoglio diversificato e market neutral di fondi off-chain. Svolgono il ruolo di gestori di "fondi di fondi", selezionando quali strategie includere, come allocare i pesi e come bilanciare il rischio complessivo. Poi, utenti e investitori, tramite questo vault, applicano leva ciclica a questo portafoglio diversificato e market neutral: depositano garanzie, prendono in prestito, depositano nuovamente come nuova garanzia, prendono ancora in prestito, e così via, sovrapponendo continuamente leva su questo paniere market neutral composto da strategie di livello istituzionale.

Così, quel "distributore automatico da 1 dollaro per 75 centesimi" improvvisamente ha senso. Se gestisci una strategia market neutral che genera rendimenti stabili e a bassa volatilità, applicando una leva ciclica di 3-4 volte puoi trasformare un rendimento annuo dell'8% in un più allettante 24%-32%. E poiché il portafoglio sottostante è market neutral e diversificato su strategie non correlate, anche con alta leva il rischio di liquidazione resta relativamente basso.

DeFi ha così trovato il modo perfetto per replicare il meccanismo core della gestione tradizionale degli asset: diversificazione, market neutrality e leva di portafoglio, utilizzando però gli strumenti più adatti disponibili oggi. I 12 miliardi di dollari depositati su Morpho ne sono la prova: se dai alle persone gli strumenti, troveranno il modo di ricostruire il sistema finanziario di cui hanno davvero bisogno, anche se devono arrangiarsi con "nastro adesivo" e protocolli di prestiti sovra-collateralizzati.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

La condanna di Do Kwon: potrebbe aspettarlo una pena detentiva più breve in Corea del Sud?

MicroStrategy ha fatto il peggior acquisto di bitcoin nel 2025?