Dalle scommesse alle obbligazioni: come i mercati di previsione stanno diventando la nuova frontiera di Wall Street

I mercati predittivi non sono più scommesse marginali nel settore crypto: stanno diventando una vera infrastruttura finanziaria. Con ICE che investe miliardi e l'approvazione della CFTC, piattaforme come Kalshi e Polymarket stanno ridefinendo il modo in cui la finanza valuta le previsioni, anche se alcuni stati degli Stati Uniti le considerano gioco d’azzardo.

I mercati delle previsioni stanno rapidamente passando dall’essere curiosità del mondo crypto a diventare infrastrutture finanziarie serie — eppure i regolatori non riescono ancora a decidere se rappresentino innovazione o gioco d’azzardo.

La causa intentata dal Massachusetts nel 2025 contro Kalshi riguardo ai contratti NFL, nonostante la precedente approvazione della CFTC, ha messo in luce il crescente divario tra la supervisione statale e quella federale. Nel frattempo, l’investimento multimiliardario di Intercontinental Exchange (ICE) in Polymarket ha portato il trading basato su eventi nella finanza mainstream.

Un tempo liquidati come “gioco d’azzardo legalizzato”, i mercati delle previsioni ora attraggono capitali istituzionali mentre i regolatori si affrettano a definire dove finisce la speculazione e dove inizia l’innovazione finanziaria.

Legge federale vs. statale: chi traccia il confine?

Per valutare se questi mercati rappresentino la prossima fase dell’innovazione finanziaria o rimangano speculazione ad alto rischio, BeInCrypto ha parlato con Rachel Lin (SynFutures), Juan Pellicer (Sentora) e Leo Chan (Sportstensor). Ognuno ha offerto punti di vista distinti sulle forze legali ed economiche che stanno plasmando i mercati delle previsioni in vista del 2026.

La sfida del Massachusetts ai contratti NFL di Kalshi ha evidenziato un conflitto tra la supervisione federale e quella statale. La CFTC aveva approvato i contratti, ma lo stato li ha classificati come gioco d’azzardo non autorizzato — una disputa che ora definisce come i mercati degli eventi si inseriscono nella legge statunitense.

“Gli investitori dovrebbero in definitiva fidarsi del quadro federale della CFTC, che prevale sulle leggi statali in materia di derivati e ha esplicitamente approvato i contratti NFL di Kalshi. Questo fornisce chiarezza a livello nazionale in mezzo alle continue sfide statali,” ha dichiarato Juan Pellicer, Head of Research presso Sentora.

Leo Chan, CEO di Sportstensor, ha aggiunto che le regole frammentate a livello statale hanno già creato confusione nella supervisione delle scommesse sportive e ha affermato che una guida federale coerente ristabilirebbe chiarezza sia per le piattaforme che per i partecipanti. Entrambi i dirigenti concordano sul fatto che un quadro normativo uniforme sia essenziale per l’adozione istituzionale.

Volume vs. Valore: il vero indicatore della salute del mercato

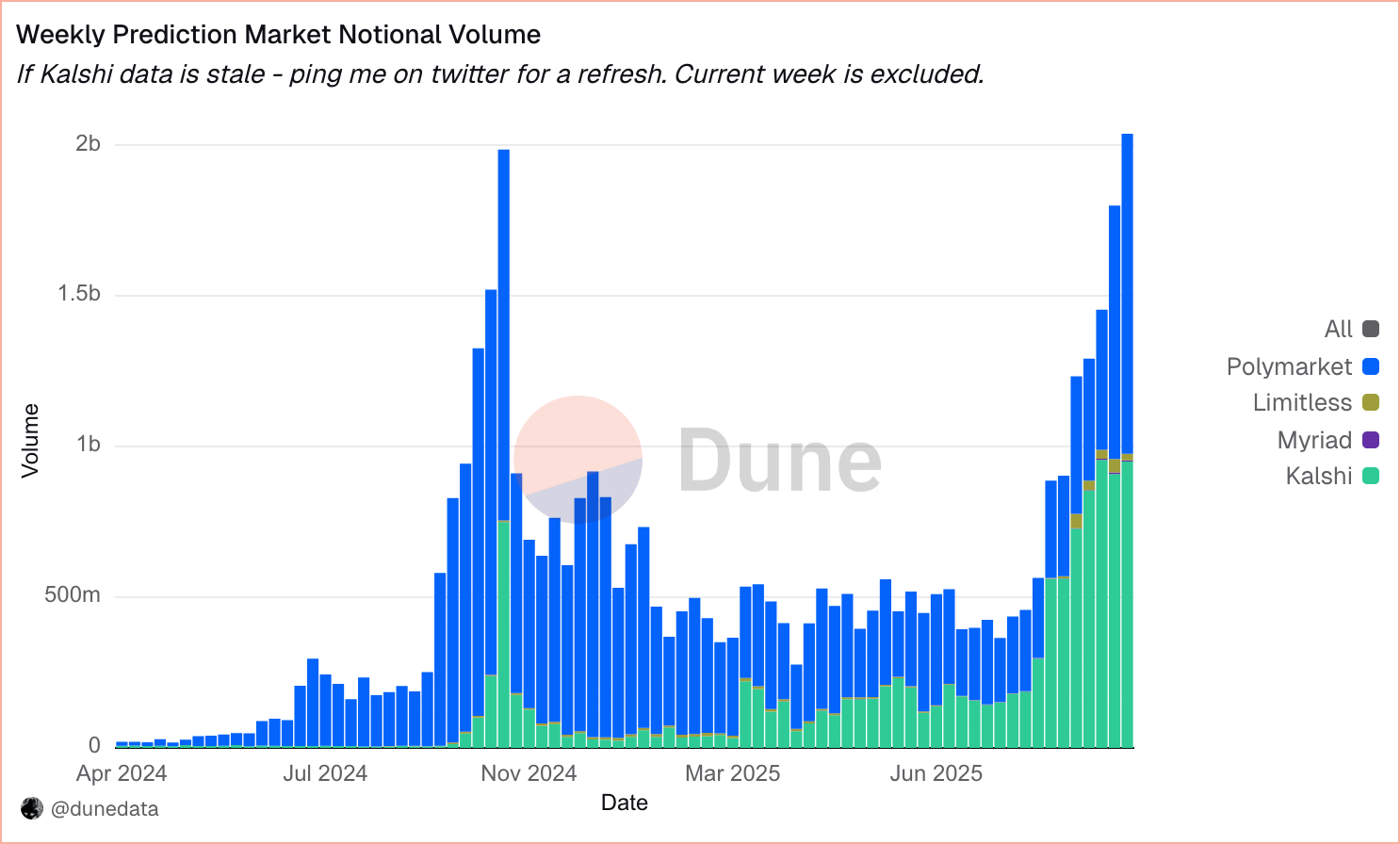

I dati del settore di Dune mostrano che il trading settimanale sulle principali piattaforme ha recentemente superato i 2 miliardi di dollari, con Kalshi che detiene circa il 60% del mercato e Polymarket circa il 35%, rispettivamente 1,3 miliardi e 773 milioni di dollari, mentre i modelli senza token dominano il valore totale bloccato.

Weekly Prediction Market Notional Volume | Dune

Weekly Prediction Market Notional Volume | Dune I critici fanno notare che queste cifre includono operazioni di andata e ritorno che gonfiano l’attività senza trasferire rischi reali. I leader del settore sostengono che la trasparenza deve evolvere oltre le semplici metriche di volume.

“Il solo volume non riflette la realtà economica,” ha dichiarato Rachel Lin di SynFutures. “Dovremmo riportare l’open interest ponderato per il tempo e il nozionale netto regolato — questo mostra quanto rischio viene effettivamente trasferito quando i mercati si risolvono.”

Lin ha aggiunto che indicatori come la profondità della liquidità, il numero di trader unici finanziati e i tassi di fidelizzazione aiutano i regolatori e le istituzioni a distinguere la partecipazione genuina dal semplice turnover superficiale. Pellicer ha concordato, osservando che la divulgazione standardizzata di open interest, numero di trader e periodi di detenzione rafforzerebbe la fiducia e dimostrerebbe che questi mercati trasferiscono rischi reali invece di generare solo rumore.

Valutazioni e logica degli investitori

Polymarket ha lanciato un Finance Hub che offre mercati azionari e indici “up/down” e ha stretto una partnership con Stocktwits per integrare le previsioni di risultato direttamente nelle pagine dei titoli — trasformando il sentiment degli investitori in probabilità negoziabili.

Kalshi ha recentemente raccolto oltre 300 milioni di dollari a una valutazione di 5 miliardi da Sequoia, a16z, Paradigm e altri. Da allora, siamo cresciuti di oltre 3 volte, raggiunto 50 miliardi di dollari di volume annualizzato e siamo diventati il più grande mercato delle previsioni al mondo. E oggi… Kalshi diventa globale. Oltre 140 paesi. 1 pool di liquidità.

— Tarek Mansour (@mansourtarek_) 10 ottobre 2025

La valutazione di Kalshi di circa 2 miliardi di dollari e quella riportata di Polymarket tra 9 e 10 miliardi hanno acceso il dibattito sulla sostenibilità. Alcuni investitori vedono multipli giustificati dato il rapido sviluppo; altri li considerano scommesse speculative sugli effetti di rete futuri.

“Questi multipli sono giustificati dalla rapida scalabilità,” ha dichiarato Pellicer. “Il volume annualizzato di Kalshi è passato da 300 milioni a 50 miliardi di dollari in un anno. I mercati delle previsioni potrebbero sconvolgere oltre 1 trilione di dollari di derivati tradizionali.”

Leo Chan ha ribattuto che la valutazione di Polymarket riflette il suo potenziale di ristrutturare il flusso di informazioni nella finanza globale — una scommessa a lungo termine sulla monetizzazione della lungimiranza collettiva piuttosto che sui guadagni a breve termine.

Dai bookmaker sportivi all’infrastruttura finanziaria

Oltre il 60% dell’attività di Kalshi rimane nello sport, ma la diversificazione deciderà se le istituzioni vedranno i mercati delle previsioni come utilities finanziarie. Lin ha sostenuto che la legittimità arriverà dal pricing di risultati che la finanza tradizionale non può misurare.

“Le istituzioni non hanno bisogno di un altro modo per negoziare utili o eventi macro — già lo fanno,” ha dichiarato Lin. “Il vero valore dei mercati delle previsioni sta nel quantificare ciò che la finanza tradizionale non può: decisioni politiche, innovazioni tecnologiche e rischi geopolitici.”

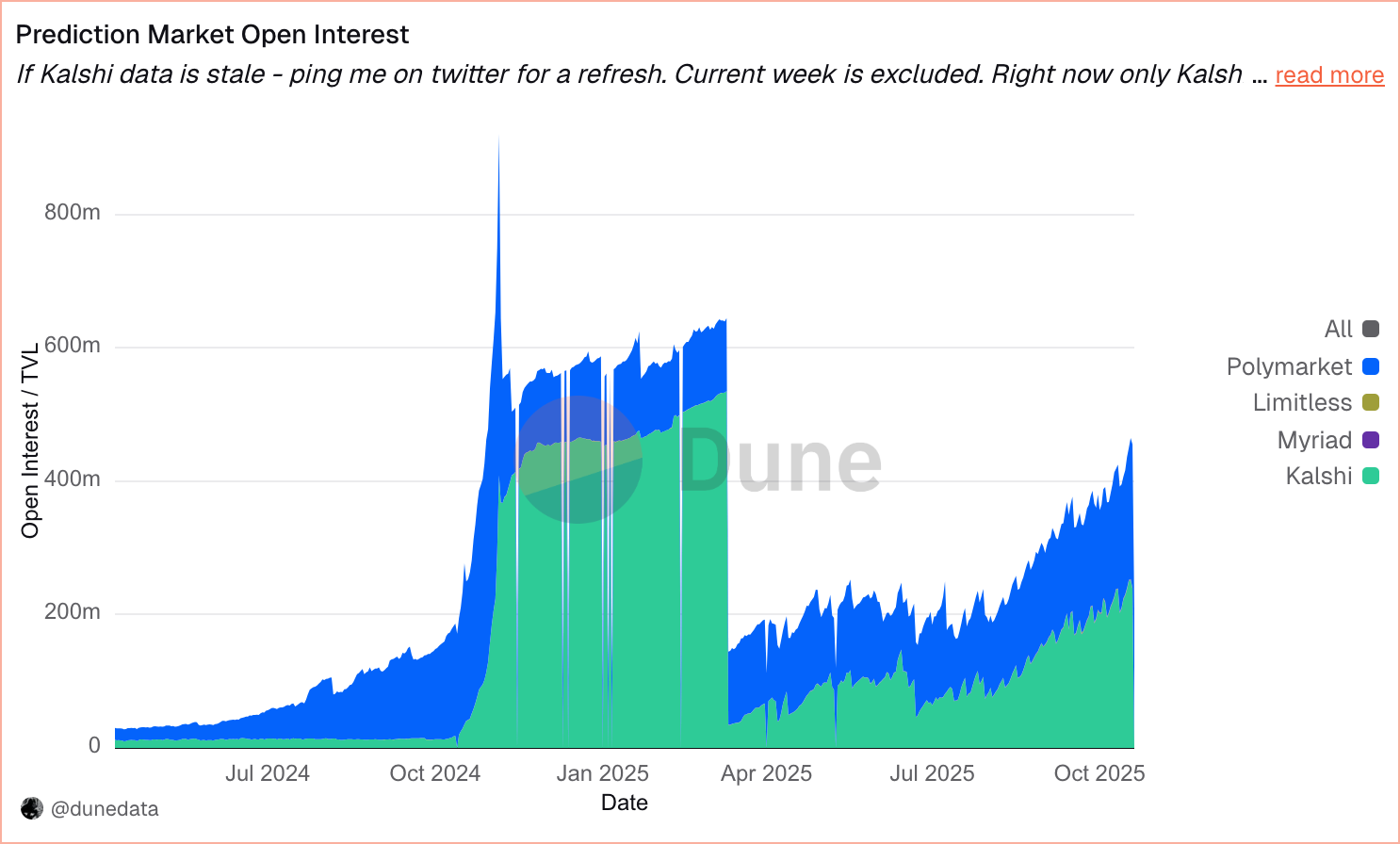

Prediction Market Open Interest | Dune

Prediction Market Open Interest | Dune Chan ha osservato che l’adozione aumenta durante le elezioni, le principali stagioni sportive o le breaking news — ognuna delle quali attira nuovi utenti. Pellicer ha aggiunto che la sostenibilità dipende dalla fidelizzazione: quando circa il 30% dei nuovi utenti rimane attivo, “si può iniziare a parlare di adozione significativa.”

Polymarket ha stretto una partnership con Stocktwits per lanciare mercati basati sugli utili, mentre X (ex Twitter) l’ha nominata fornitore ufficiale di dati. Nel frattempo, xAI ha collaborato con Kalshi, estendendo la portata dei mercati delle previsioni oltre il pubblico crypto-native.

Governance e trasparenza

L’IMF ha avvertito che una debole trasparenza e governance può amplificare i rischi di manipolazione nei mercati finanziari in rapida crescita — una preoccupazione che si applica anche ai mercati delle previsioni mentre si espandono. Il settore deve adottare standard di livello istituzionale per la gestione del rischio, il margining e la disclosure per evolvere in utilities finanziarie credibili.

“I mercati delle previsioni hanno bisogno di margini aggiustati per la volatilità, disclosure delle posizioni in tempo reale e audit indipendenti,” ha dichiarato Pellicer. “Queste riforme li trasformerebbero da strumenti speculativi a utilities affidabili per la copertura.”

Chan ha concordato, affermando che i mercati delle previsioni si comportano molto come le opzioni e dovrebbero essere supervisionati secondo quadri comparabili. Lin ha sottolineato che gli investitori strategici — dai fondi di venture capital alle istituzioni finanziarie — forniscono una credibilità regolamentare cruciale e accesso alle policy.

Pellicer ha aggiunto che sostenitori come Charles Schwab, Henry Kravis, Peter Thiel e Vitalik Buterin portano capitale e legittimità, accelerando l’impegno politico e l’accettazione pubblica. Tra i principali sostenitori figurano Founders Fund, Blockchain Capital, Ribbit, Valor, Point72 Ventures e Coinbase Ventures — che collegano il capitale crypto-native e quello tradizionale in una nuova asset class “probability-data”.

Prospettiva globale: oltre gli Stati Uniti

Il framework MiCA europeo lascia i mercati delle previsioni indefiniti, mentre Singapore e Thailandia li vietano secondo le leggi sul gioco d’azzardo. Tuttavia, nuove giurisdizioni come UAE e Hong Kong stanno emergendo come laboratori per una crescita regolamentata. Chan ha indicato il Regno Unito, le cui leggi equilibrate sul gioco d’azzardo e la cultura “iper-finanziarizzata” potrebbero colmare il vuoto normativo di MiCA e guidare l’adozione precoce.

Lin ha visto la sperimentazione globale come un cambiamento più ampio nel modo in cui le economie valorizzano l’informazione. Assegnare prezzi a risultati precedentemente non misurabili potrebbe ridefinire i mercati — dal trading di asset al trading di conoscenza. Chan ha suggerito che questa traiettoria potrebbe portare a modelli di “futarchia”, dove sono i risultati di mercato, e non i voti, a decidere le politiche pubbliche.

Conclusione

Le prospettive dell’IMF di luglio 2025 prevedono una crescita globale del 3,0% — uno scenario favorevole per asset rischiosi e mercati degli eventi. Con regole più esplicite, le piattaforme di previsione potrebbero diventare strumenti standard di copertura sia per le istituzioni che per i trader retail.

I mercati delle previsioni si stanno spostando dai margini speculativi verso la legittimità finanziaria. L’investimento di ICE e l’approvazione della CFTC segnano un’infrastruttura in maturazione, ma permangono rischi di frammentazione legale e governance. Il confine tra innovazione e scommessa rimane sfocato — determinato più dalla regolamentazione e dalla fiducia che dalla tecnologia.

Se trasparenza e supervisione avanzeranno insieme all’innovazione, i contratti sugli eventi potrebbero evolvere in una nuova classe di strumenti di pricing del rischio per investitori e istituzioni. Fino ad allora, i mercati delle previsioni restano a un bivio: in parte esperimento, in parte infrastruttura, e un test vivente di come la finanza valorizza la lungimiranza.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Zoox emette un richiamo software per attraversamenti di corsia

Bitcoin si ferma sotto i $90K mentre i trader osservano il supporto a $86K, afferma Michaël van de Poppe