Difendere i 100.000 dollari: i dati svelano se Bitcoin rimbalzerà o continuerà a scendere?

Il mercato potrebbe essere entrato in una fase di orso moderato.

Il mercato potrebbe essere già entrato in una fase di bear market moderato.

Autori: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Traduzione: Luffy, Foresight News

Sommario

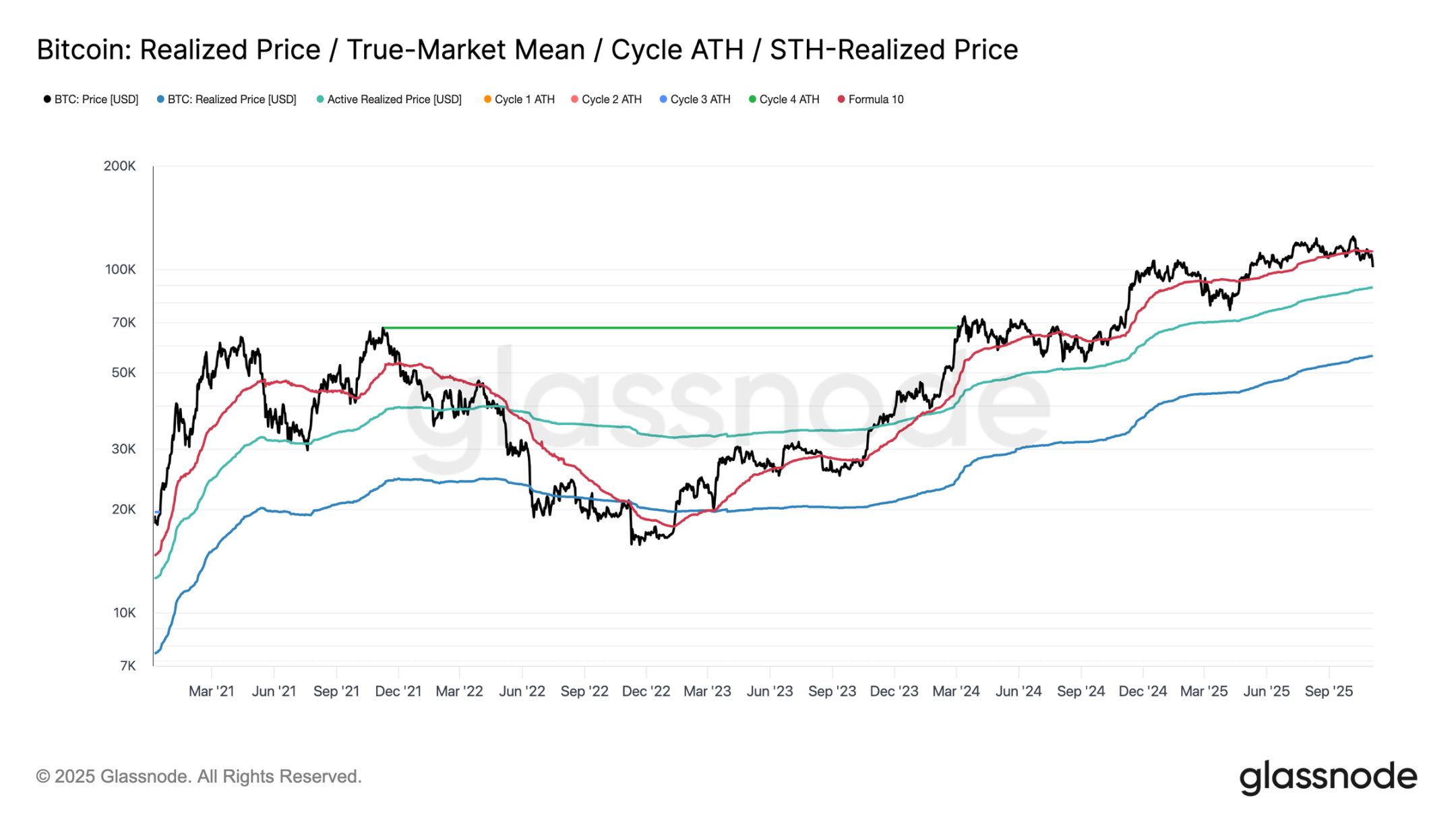

- Bitcoin è sceso sotto il costo medio dei detentori a breve termine (circa 112.500 USD), confermando l'indebolimento della domanda e la fine ufficiale della fase di bull market precedente. Attualmente il prezzo si sta consolidando intorno ai 100.000 USD, in calo di circa il 21% rispetto al massimo storico (ATH).

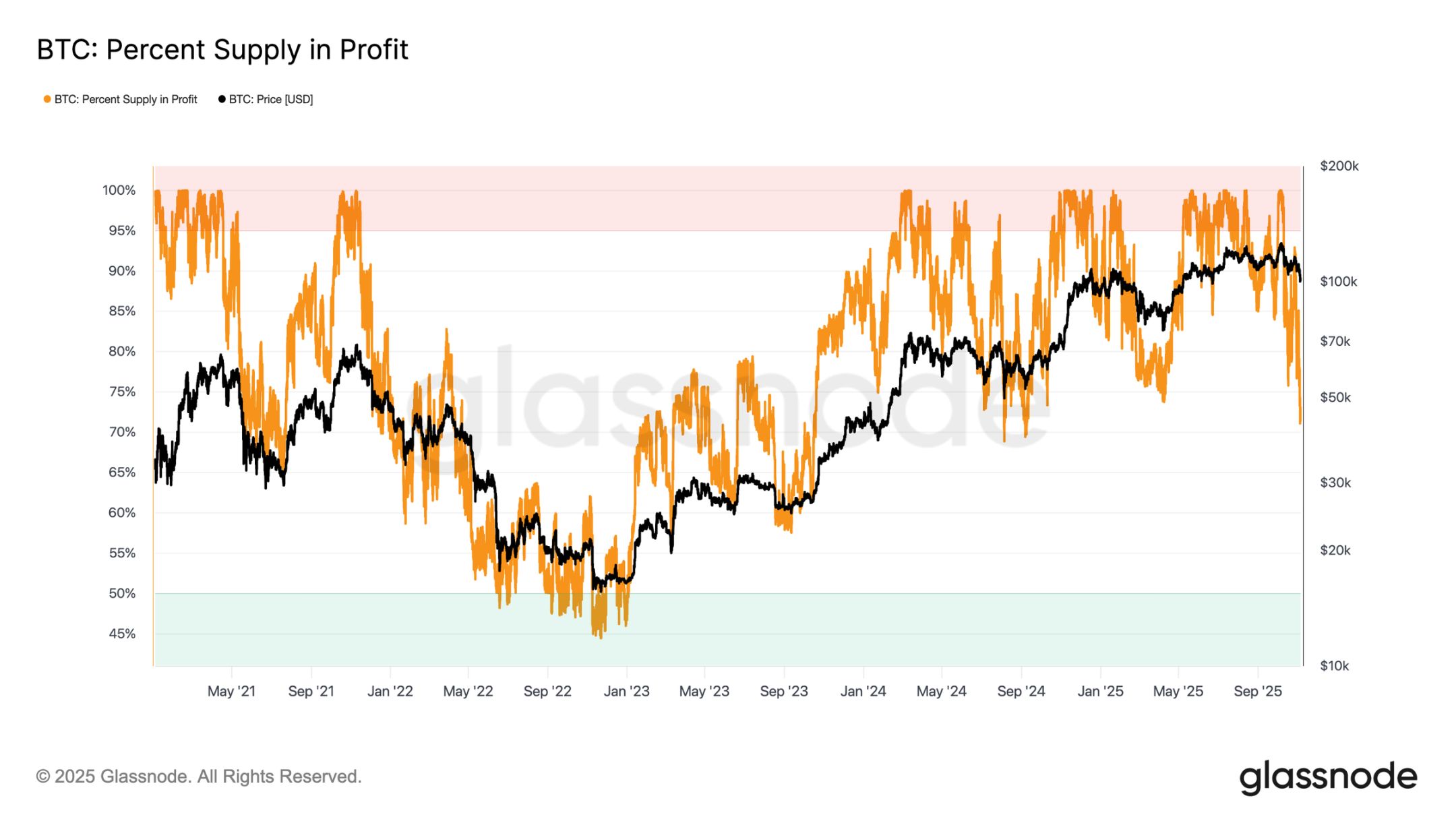

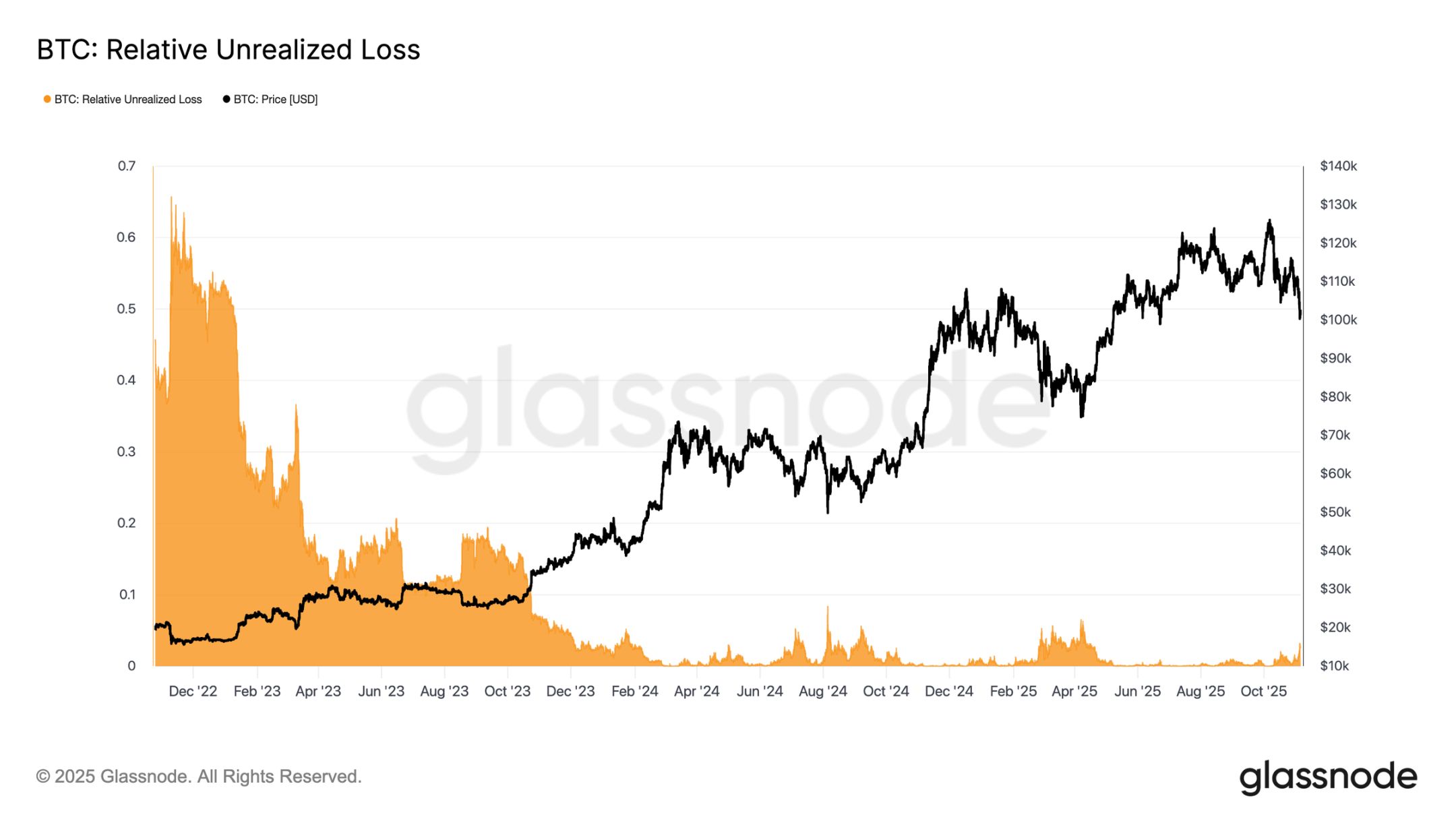

- Circa il 71% dell'offerta di Bitcoin è ancora in profitto, in linea con le caratteristiche di una correzione di medio termine. Un tasso di perdita non realizzata relativa del 3,1% indica che ci troviamo in una fase di bear market moderato, non in una capitolazione profonda.

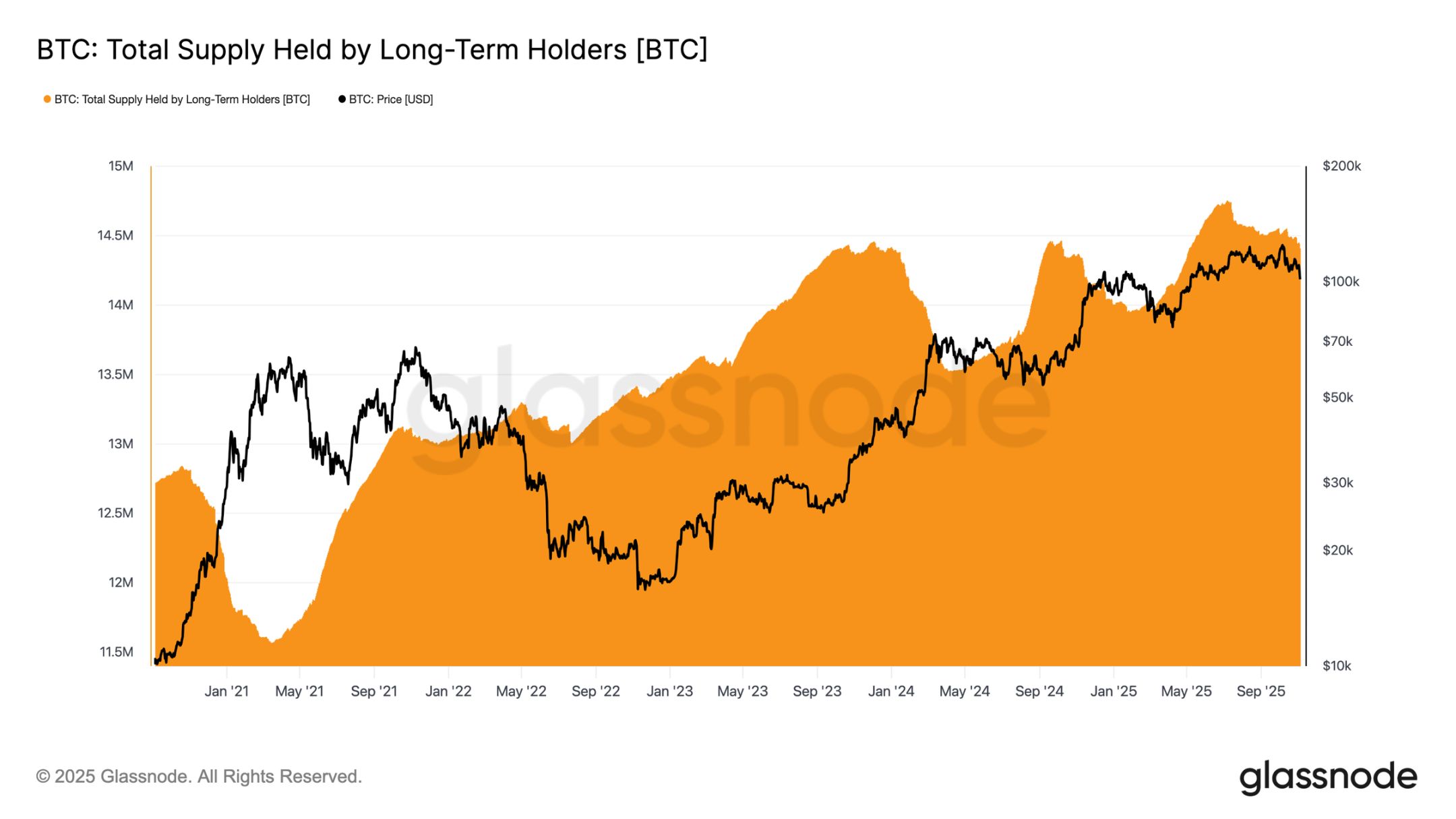

- Dalluglio, l'offerta di Bitcoin detenuta dai detentori a lungo termine è diminuita di 300.000 unità; la riduzione continua anche con il calo dei prezzi — a differenza della fase iniziale di questo ciclo, in cui prevaleva la strategia di “vendita sui rialzi”.

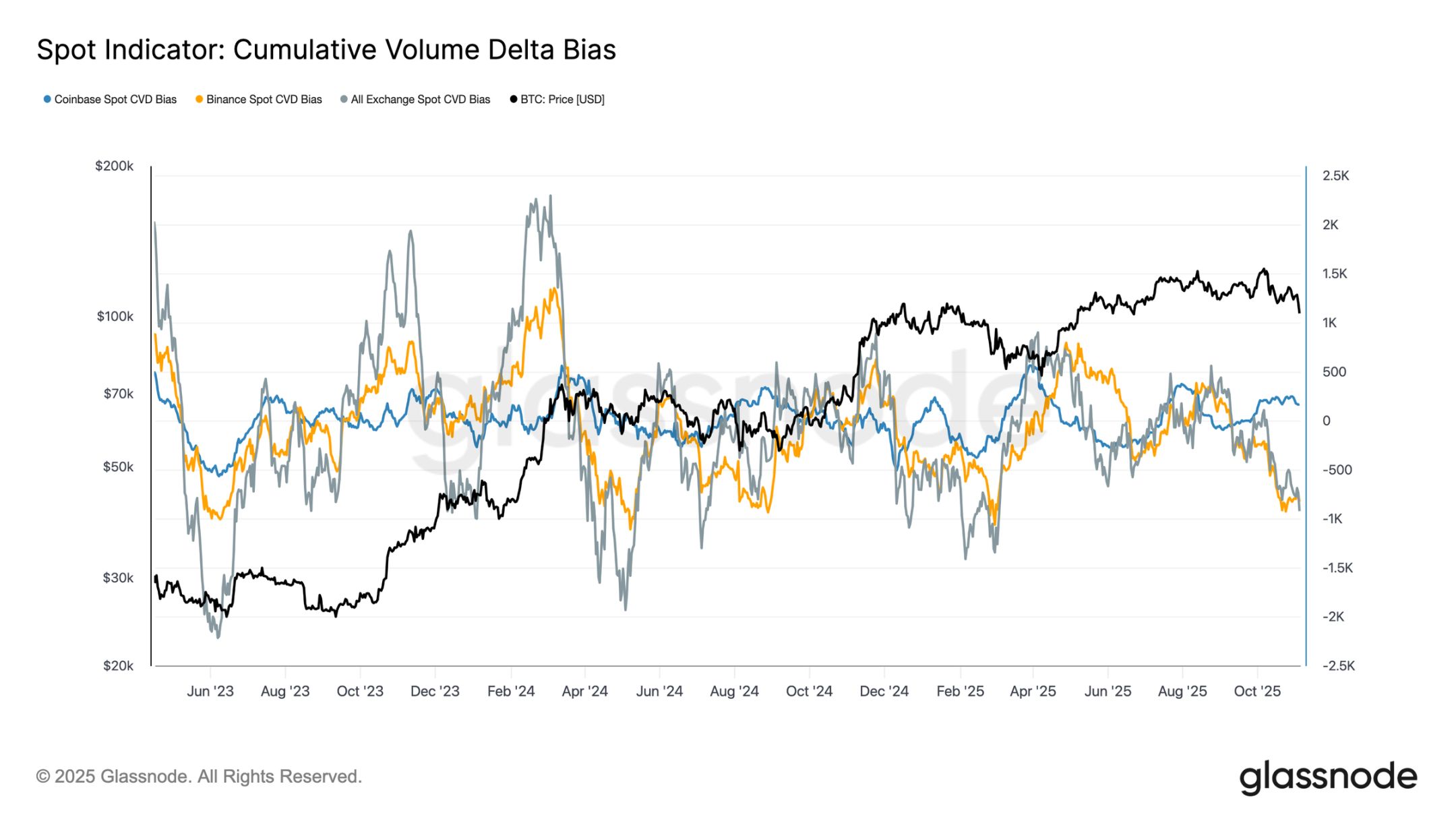

- Gli ETF spot su Bitcoin negli Stati Uniti stanno registrando deflussi costanti (tra 150 milioni e 700 milioni di dollari al giorno); il CVD (Cumulative Volume Delta) degli exchange principali mostra una pressione di vendita persistente e una domanda autonoma in calo.

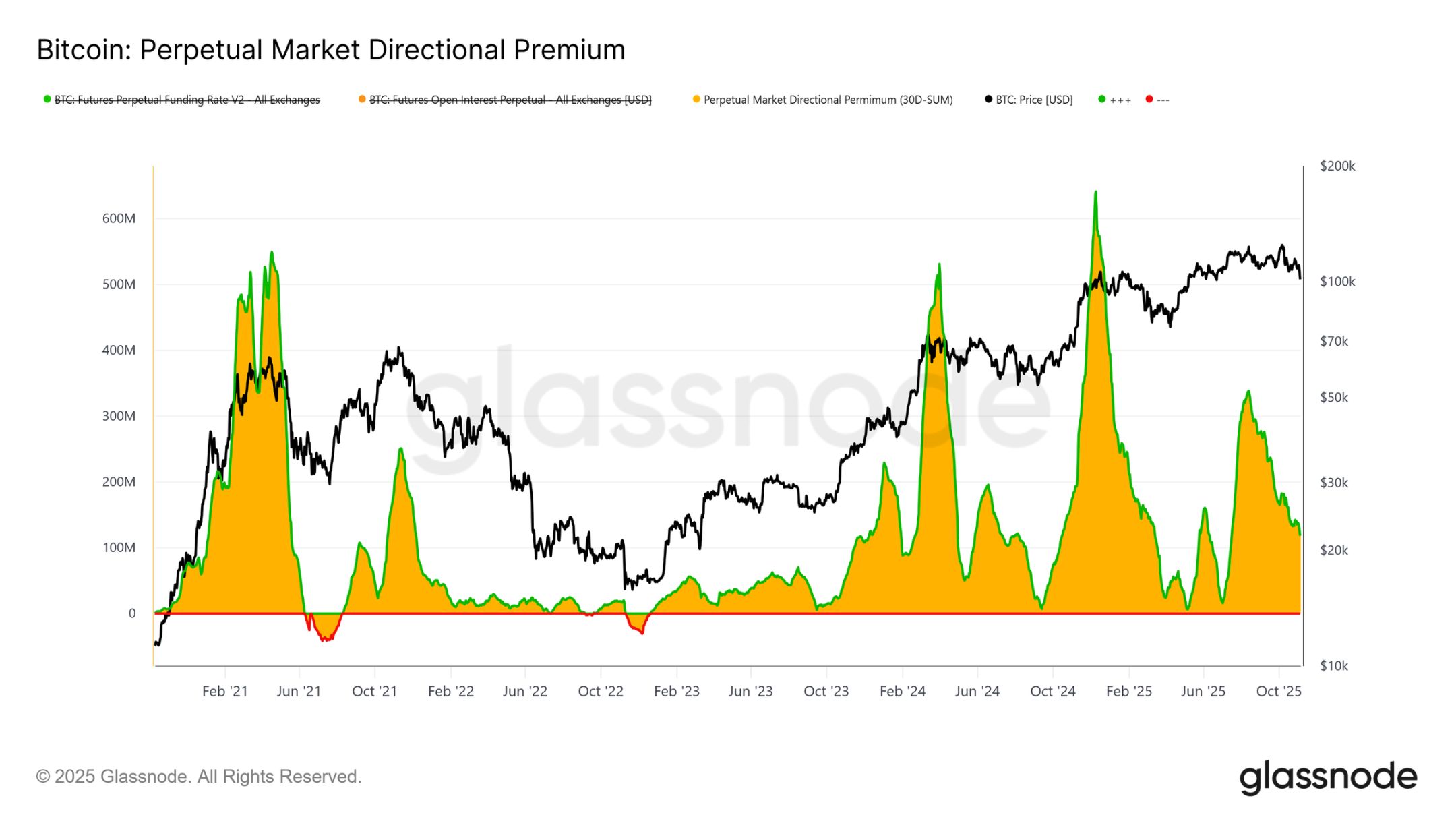

- Il premio direzionale sul mercato dei perpetual è sceso da 338 milioni di dollari al mese in aprile a 118 milioni di dollari, segnalando che i trader stanno riducendo le posizioni long a leva.

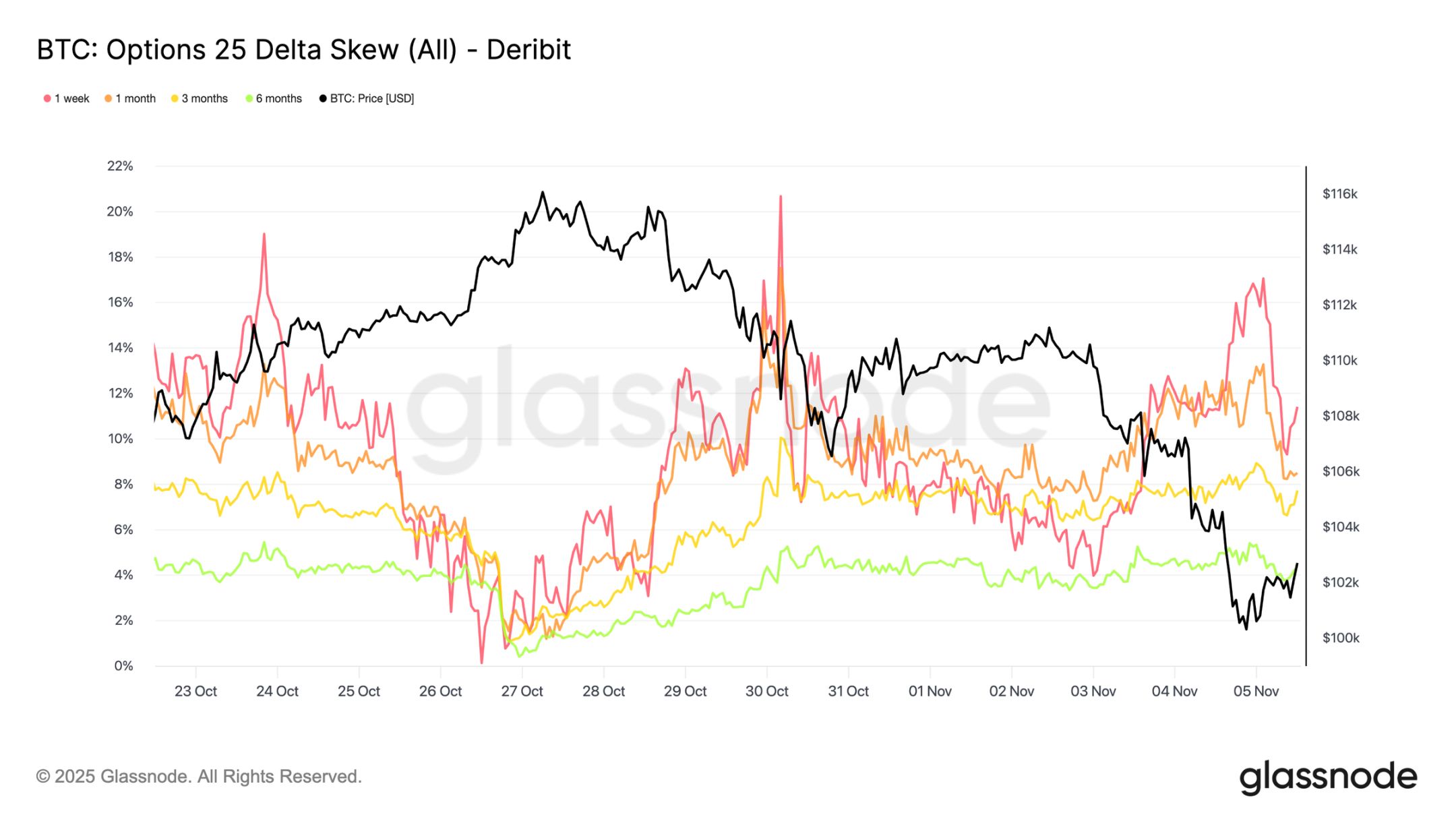

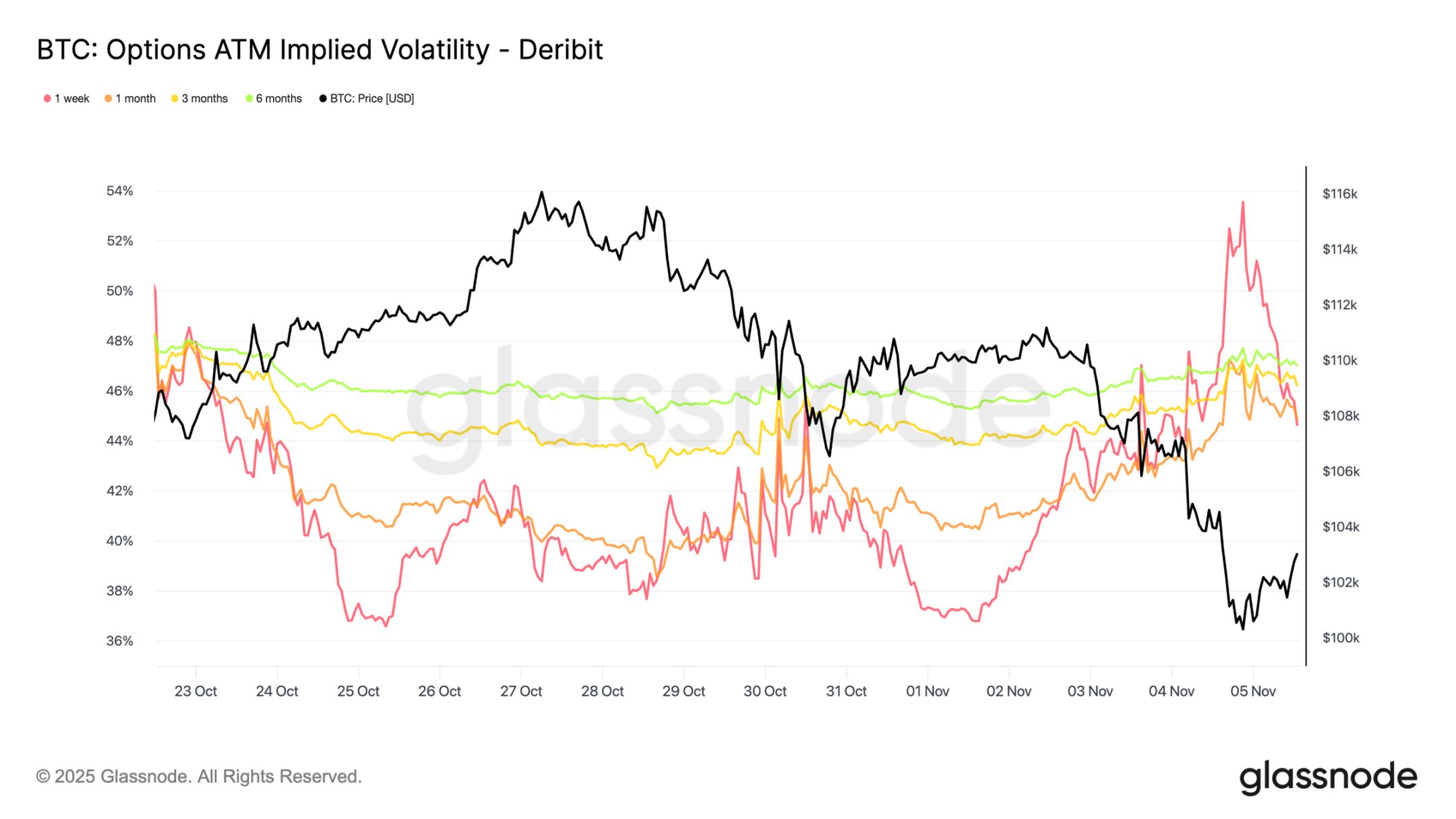

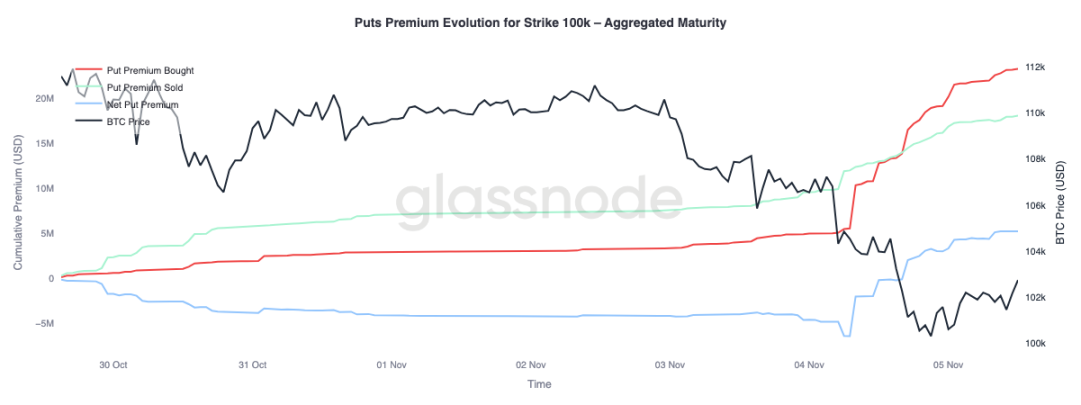

- La domanda di opzioni put con strike a 100.000 USD è elevata e i premi sono in aumento, indicando che i trader continuano a coprirsi dal rischio invece di acquistare sui ribassi. La volatilità implicita a breve termine rimane sensibile ai movimenti di prezzo, ma si è stabilizzata dopo il picco di ottobre.

- Nel complesso, il mercato si trova in uno stato di fragile equilibrio: domanda debole, perdite contenute, sentiment cauto. Per una ripresa sostenuta, è necessario attrarre nuovi flussi di capitale e riconquistare la fascia tra 112.000 e 113.000 USD.

Insight on-chain

Dopo il report della scorsa settimana, Bitcoin ha fallito più volte il recupero del costo medio dei detentori a breve termine, scendendo sotto la soglia psicologica dei 100.000 USD. Questa rottura conferma l'indebolimento della domanda, la pressione di vendita dei detentori a lungo termine e segna la fine della fase di bull market.

In questo articolo analizzeremo la debolezza strutturale del mercato tramite modelli di prezzo on-chain e indicatori di spesa, integrando i dati di mercato spot, perpetual e opzioni per valutare il sentiment e le posizioni di rischio per la prossima settimana.

Test dei supporti inferiori

Dalla forte correzione del 10 ottobre, Bitcoin non è riuscito a mantenersi sopra il costo medio dei detentori a breve termine, precipitando infine verso i 100.000 USD, circa l'11% sotto la soglia chiave di 112.500 USD.

Dai dati storici, quando il prezzo scende così tanto rispetto a questo livello, aumenta la probabilità di un ulteriore test di supporti strutturali inferiori — come il prezzo realizzato dagli investitori attivi, attualmente intorno agli 88.500 USD. Questo indicatore traccia dinamicamente il costo medio dell'offerta attiva in circolazione (escludendo i token dormienti) e ha spesso svolto un ruolo chiave nelle fasi di aggiustamento prolungato dei cicli precedenti.

Al bivio

Un'analisi più approfondita mostra che la struttura di questa correzione è simile a quella di giugno 2024 e febbraio 2025 — in entrambi i periodi Bitcoin si trovava a un bivio tra “rimbalzo” e “contrazione profonda”. Attualmente, sotto i 100.000 USD, circa il 71% dell'offerta è ancora in profitto, posizionando il mercato al limite inferiore della tipica fascia di equilibrio (70%-90%) delle correzioni di medio termine.

Questa fase di solito vede brevi rimbalzi verso il costo medio dei detentori a breve termine, ma una ripresa sostenuta richiede una lunga fase di consolidamento e nuovi flussi di domanda. Al contrario, se la debolezza dovesse intensificarsi e più detentori entrassero in perdita, il mercato potrebbe passare da un calo moderato a una fase di bear market profonda. Storicamente, questa fase è caratterizzata da vendite di capitolazione e da una lunga fase di riaccumulazione.

Perdite ancora sotto controllo

Per distinguere meglio la natura di questa correzione, si può fare riferimento al tasso di perdita non realizzata relativa — che misura la percentuale delle perdite non realizzate in dollari rispetto alla capitalizzazione di mercato. Diversamente dai livelli estremi di perdita visti durante il bear market 2022-2023, l'attuale tasso del 3,1% indica una pressione moderata, simile alle correzioni di medio termine del terzo e quarto trimestre 2024 e del secondo trimestre 2025, e comunque inferiore alla soglia del 5%.

Finché il tasso di perdita non realizzata resta in questa fascia, il mercato può essere classificato come “bear market moderato”, caratterizzato da una rivalutazione ordinata e non da vendite di panico. Tuttavia, se la correzione dovesse intensificarsi e il tasso superasse il 10%, potrebbe scatenarsi una capitolazione diffusa, segnando l'ingresso in una fase di bear market più severa.

I detentori a lungo termine continuano a vendere

Nonostante le perdite siano relativamente contenute e il calo dal massimo storico di 126.000 USD sia solo del 21%, il mercato continua a subire una pressione di vendita moderata ma costante da parte dei detentori a lungo termine (LTH). Questa tendenza è emersa gradualmente da luglio 2025 e non è cambiata nemmeno con i nuovi massimi di inizio ottobre, sorprendendo molti investitori.

In questo periodo, l'offerta detenuta dai detentori a lungo termine è diminuita di circa 300.000 BTC (da 14,7 milioni a 14,4 milioni). Diversamente dalla fase iniziale di questo ciclo, quando i detentori a lungo termine vendevano durante i forti rialzi (“vendita sui rialzi”), questa volta hanno scelto di vendere durante la debolezza, cioè mentre il prezzo si consolida e continua a scendere. Questo cambiamento di comportamento indica che gli investitori più esperti stanno mostrando segni di maggiore stanchezza e fiducia in calo.

Insight off-chain

Munizioni insufficienti: domanda istituzionale in calo

Guardando alla domanda istituzionale: nelle ultime due settimane, i flussi verso gli ETF spot su Bitcoin negli Stati Uniti sono rallentati significativamente, con deflussi netti giornalieri tra 150 milioni e 700 milioni di dollari. Questo contrasta nettamente con i forti afflussi tra settembre e inizio ottobre, che avevano sostenuto i prezzi.

Le tendenze recenti indicano che la propensione degli istituzionali a esporsi si è fatta più cauta, con prese di profitto e minore volontà di aprire nuove posizioni che hanno ridotto la pressione d'acquisto sugli ETF. Questo raffreddamento dell'attività è strettamente legato alla debolezza dei prezzi e riflette un calo della fiducia degli acquirenti dopo mesi di accumulo.

Polarizzazione evidente: domanda spot debole

Nell'ultimo mese, l'attività sul mercato spot è diminuita costantemente, con il CVD (Cumulative Volume Delta) degli exchange principali in calo. Sia il CVD di Binance che quello complessivo sono diventati negativi, rispettivamente a -822 BTC e -917 BTC, segnalando una pressione di vendita persistente e una domanda di acquisto limitata. Coinbase è relativamente neutrale, con un CVD di +170 BTC, senza segnali evidenti di accumulo da parte degli acquirenti.

Il deterioramento della domanda spot si riflette anche nel rallentamento dei flussi verso gli ETF, indicando una perdita di fiducia tra gli investitori autonomi. Questi segnali rafforzano il tono di raffreddamento del mercato: scarso interesse all'acquisto e prese di profitto rapide sui rimbalzi.

Interesse in calo: deleveraging nei derivati

Nel mercato dei derivati, il premio direzionale sui perpetual (cioè il costo pagato dai long per mantenere le posizioni) è sceso drasticamente dal picco di 338 milioni di dollari al mese in aprile a circa 118 milioni di dollari. Questo calo significativo segnala la chiusura diffusa delle posizioni speculative e una netta diminuzione dell'appetito per il rischio.

Dopo mesi di funding rate positivo, il calo costante di questo indicatore mostra che i trader stanno riducendo la leva direzionale, preferendo posizioni più neutre rispetto a esposizioni long aggressive. Questo cambiamento è coerente con la debolezza della domanda spot e dei flussi verso gli ETF, sottolineando che il mercato dei perpetual è passato da un atteggiamento ottimistico a una maggiore cautela e avversione al rischio.

Ricerca di protezione: forte difensiva nel mercato delle opzioni

Con Bitcoin che oscilla intorno alla soglia psicologica dei 100.000 USD, il put skew delle opzioni mostra prevedibilmente una forte domanda di opzioni put. I dati indicano che il mercato delle opzioni non sta scommettendo su un'inversione o su acquisti sui ribassi, ma paga premi elevati per proteggersi da ulteriori cali. I prezzi delle put sui livelli di supporto chiave sono elevati, segnalando che i trader sono ancora focalizzati sulla protezione dal rischio piuttosto che sull'accumulo di posizioni. In breve, il mercato si sta coprendo, non sta comprando il bottom.

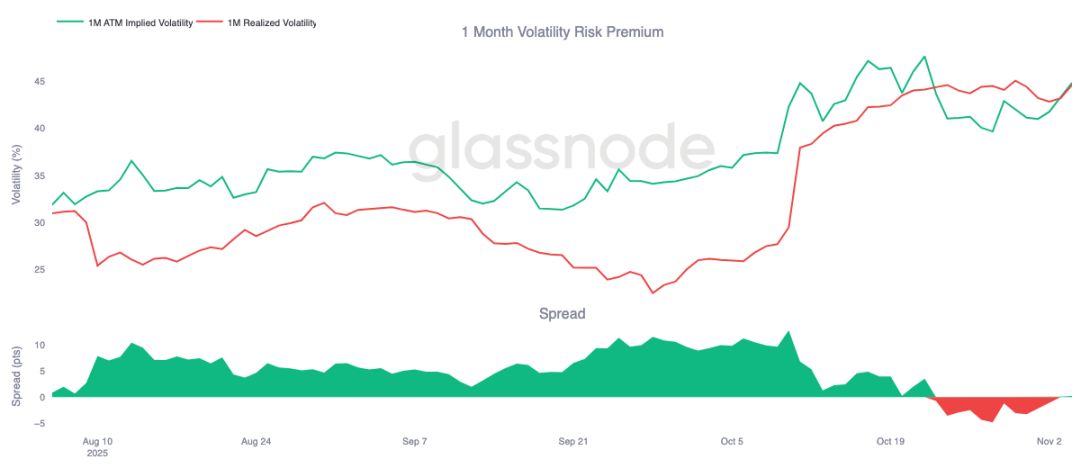

Il premio di rischio torna a salire

Dopo dieci giorni consecutivi in negativo, il premio di rischio sulla volatilità a un mese è tornato leggermente positivo. Come previsto, questo premio è tornato verso la media — dopo un periodo difficile per i venditori di gamma, la volatilità implicita è stata rivalutata al rialzo.

Questo cambiamento riflette il fatto che il mercato è ancora dominato da un sentiment cauto. I trader sono disposti a pagare di più per la protezione, permettendo ai market maker di assumere la posizione opposta. È interessante notare che, quando Bitcoin è sceso a 100.000 USD, la volatilità implicita è aumentata insieme alla ricostruzione delle posizioni difensive.

Volatilità in aumento e poi in calo

La volatilità implicita a breve termine rimane fortemente correlata negativamente ai movimenti di prezzo. Durante la fase di sell-off di Bitcoin, la volatilità è schizzata in alto, con la volatilità implicita a una settimana che ha toccato il 54%, per poi scendere di circa 10 punti percentuali una volta trovato supporto intorno ai 100.000 USD.

Anche la volatilità a scadenze più lunghe è aumentata: la volatilità a un mese è salita di circa 4 punti rispetto ai livelli precedenti la correzione vicino ai 110.000 USD, mentre quella a sei mesi è salita di circa 1,5 punti. Questo schema evidenzia la classica relazione “panico-volatilità”, in cui i cali rapidi dei prezzi continuano a spingere la volatilità a breve termine verso l'alto.

Battaglia difensiva sulla soglia dei 100.000 USD

Osservando il premio delle opzioni put con strike a 100.000 USD, si possono cogliere ulteriori segnali sul sentiment attuale. Negli ultimi due settimane, il premio netto delle put è aumentato gradualmente, e ieri, con l'acuirsi dei timori sulla fine del bull market, è schizzato verso l'alto. Durante la fase di sell-off, il premio delle put è rimasto elevato anche dopo che Bitcoin ha trovato supporto, confermando che l'attività di copertura continua e che i trader preferiscono la protezione piuttosto che assumere nuovi rischi.

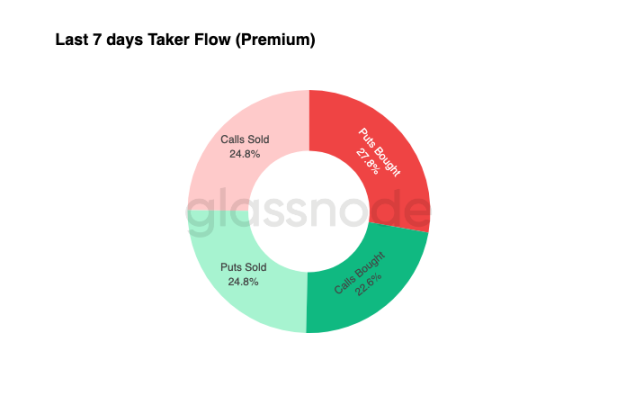

Flussi di capitale orientati alla difesa

I dati sui flussi degli ultimi sette giorni mostrano che le operazioni di aggressione sono state principalmente su posizioni delta negative — realizzate soprattutto tramite acquisto di put e vendita di call. Nelle ultime 24 ore, non si sono ancora visti segnali chiari di un bottom. I market maker continuano a detenere gamma long, assorbendo una quantità significativa di rischio dai trader in cerca di rendimento, e potrebbero trarre profitto da movimenti di prezzo bidirezionali.

Questa situazione mantiene la volatilità elevata ma sotto controllo, con il mercato che resta cauto. In generale, l'ambiente attuale favorisce la difesa piuttosto che l'aggressività, e manca un catalizzatore chiaro per un rialzo. Tuttavia, dato che il costo della protezione al ribasso resta elevato, alcuni trader potrebbero presto iniziare a vendere premi di rischio per cercare opportunità di investimento value.

Conclusioni

Bitcoin è sceso sotto il costo medio dei detentori a breve termine (circa 112.500 USD) e si è stabilizzato intorno ai 100.000 USD, segnando un cambiamento strutturale decisivo nel mercato. Finora, questa correzione assomiglia alle fasi di rallentamento di medio termine precedenti: il 71% dell'offerta (nella fascia 70%-90%) è ancora in profitto, il tasso di perdita non realizzata relativa è al 3,1% (sotto il 5%), indicando un bear market moderato e non una capitolazione profonda. Tuttavia, la continua vendita da parte dei detentori a lungo termine da luglio e i deflussi dagli ETF evidenziano un calo della fiducia sia tra i retail che tra gli istituzionali.

Se la pressione di vendita dovesse continuare, il prezzo realizzato dagli investitori attivi (circa 88.500 USD) sarà il riferimento chiave per il downside; mentre il recupero del costo medio dei detentori a breve termine segnalerà una ripresa della domanda. Nel frattempo, sia il premio direzionale sui perpetual che il CVD mostrano un calo della leva speculativa e della partecipazione spot, rafforzando un contesto di avversione al rischio.

Nel mercato delle opzioni, la forte domanda di put, i premi elevati sulle opzioni con strike a 100.000 USD e il leggero rimbalzo della volatilità implicita confermano il tono difensivo. I trader continuano a privilegiare la protezione rispetto all'accumulo, riflettendo un atteggiamento esitante verso il “bottom”.

Nel complesso, il mercato si trova in uno stato di fragile equilibrio: ipervenduto ma non in panico, cauto ma strutturalmente solido. La prossima fase direzionale dipenderà dalla capacità della nuova domanda di assorbire la continua vendita dei detentori a lungo termine e di riconquistare la fascia tra 112.000 e 113.000 USD come supporto solido; oppure dal proseguimento della pressione dei venditori, che potrebbe estendere l'attuale trend ribassista.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Quanto potrebbe salire il prezzo di XRP se gli ETF raggiungessero i 5 miliardi di dollari nel 2026?

Analisti di The Block Research: previsioni per il 2026

Il prezzo di MYX Finance aumenta del 78% in 3 giorni, poi scende del 27%—Chi sta vendendo?