Nel DeFi c'è un potenziale rischio di 8 miliardi di dollari, ma finora è esploso solo 1 miliardo.

Il crollo di Stream Finance e la crisi sistemica.

Il gestore di fondi, una figura un tempo affidabile e poi demistificata nei mercati azionari, ha incarnato i sogni di ricchezza di innumerevoli piccoli investitori durante i periodi d’oro dell’A-share.

All’epoca, tutti idolatravano i gestori di fondi laureati in università prestigiose e con curriculum brillanti, credendo che i fondi fossero un’esistenza meno rischiosa e più professionale rispetto al trading diretto di azioni.

Tuttavia, quando il mercato è sceso, gli investitori si sono resi conto che la cosiddetta “professionalità” non può contrastare il rischio sistemico. Peggio ancora, i gestori guadagnano commissioni di gestione e premi di performance: se vincono è merito loro, se perdono sono soldi degli investitori.

Oggi, quando la figura del “gestore di fondi” arriva sulla blockchain con il nuovo nome di “Curator”, la situazione diventa ancora più pericolosa. Non devono superare alcun esame di qualificazione, non sono soggetti a controlli da parte di enti regolatori, e nemmeno devono rivelare la propria vera identità.

Basta che creino una “vault” su un protocollo DeFi, offrendo tassi di rendimento annualizzati esorbitanti come esca, per attrarre centinaia di milioni di dollari. E dove vanno questi soldi, come vengono utilizzati, gli investitori non ne sanno nulla.

93 milioni di dollari svaniti nel nulla

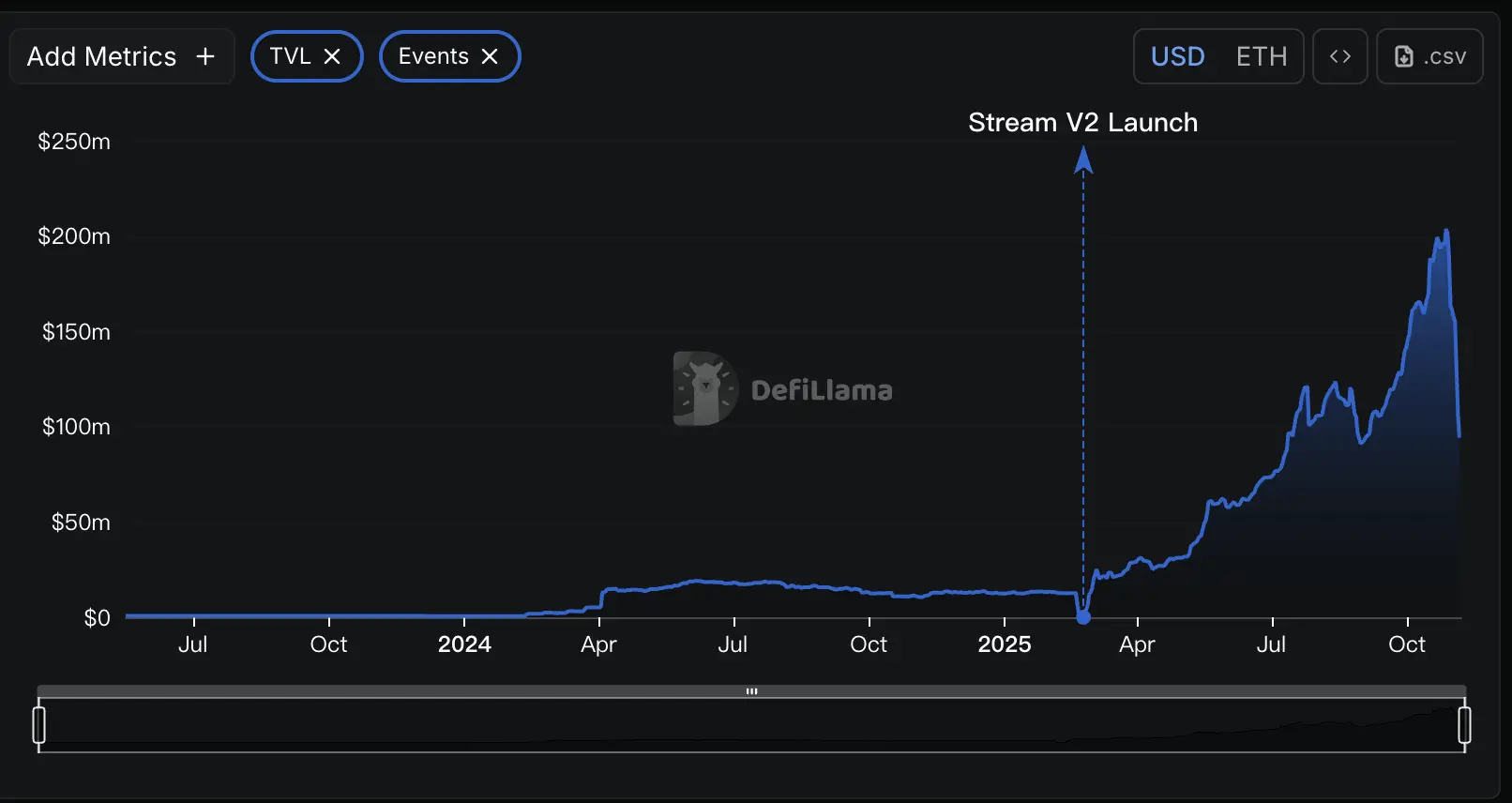

Il 3 novembre 2025, quando Stream Finance ha improvvisamente annunciato la sospensione di tutti i depositi e prelievi, una tempesta che ha travolto il mondo DeFi ha raggiunto il suo apice.

Il giorno dopo, la dichiarazione ufficiale: un gestore di fondi esterno è stato liquidato durante la forte volatilità di mercato dell’11 ottobre, causando una perdita di circa 93 milioni di dollari in asset del fondo. Il prezzo della stablecoin interna di Stream, xUSD, è crollato da 1 dollaro a un minimo di 0,43 dollari in poche ore.

Questa tempesta non è arrivata senza segnali. Già 172 giorni prima, Schlag, sviluppatore core di Yearn, aveva avvertito il team di Stream. Nel pieno della tempesta, è stato ancora più diretto:

“Basta una conversazione con loro e cinque minuti su Debank per capire che finirà male.”

Conversazione tra Yearn Finance e Stream Finance

Stream Finance è essenzialmente un protocollo DeFi di aggregazione di rendimenti, che consente agli utenti di depositare fondi in vault gestiti da cosiddetti “Curator” esterni per ottenere rendimenti. Il protocollo afferma di diversificare gli investimenti su varie strategie on-chain e off-chain per generare profitti.

Il disastro è stato causato da due motivi principali: primo, il Curator ha utilizzato i fondi degli utenti per operazioni off-chain non trasparenti, venendo liquidato l’11 ottobre; secondo, gli analisti on-chain hanno scoperto che Stream Finance ha utilizzato prestiti ricorsivi tramite deUSD di Elixir, utilizzando poco capitale reale per ottenere un effetto leva multiplo. Questo modello, sebbene non sia la causa diretta delle perdite, ha amplificato enormemente il rischio sistemico del protocollo e ha posto le basi per un crollo a catena.

Questi due problemi hanno innescato una reazione a catena catastrofica: 160 milioni di dollari di fondi degli utenti congelati, l’intero ecosistema esposto a un rischio sistemico di 285 milioni di dollari, il protocollo Euler con 137 milioni di dollari di crediti inesigibili, mentre il 65% di deUSD di Elixir era garantito da asset di Stream, con 68 milioni di dollari sull’orlo del collasso.

Ma cos’è esattamente questo modello “Curator” che anche sviluppatori esperti hanno subito smascherato, e che ha comunque attratto oltre 8 miliardi di dollari? E come ha portato passo dopo passo la DeFi dall’ideale di trasparenza e affidabilità a questa crisi sistemica?

La deformazione fatale della DeFi

Per comprendere l’origine di questa crisi, dobbiamo tornare alle radici della DeFi.

I tradizionali protocolli DeFi, rappresentati da Aave e Compound, hanno come fascino principale il principio “Code is law” (il codice è legge). Ogni deposito e prestito segue regole scritte negli smart contract, pubbliche, trasparenti e immutabili. Gli utenti depositano fondi in un grande pool pubblico, e i mutuatari devono fornire collaterale in eccesso per ottenere prestiti.

L’intero processo è guidato da algoritmi, senza intervento umano; il rischio è sistemico e calcolabile, come bug negli smart contract o liquidazioni in mercati estremi, ma non è mai un rischio umano da “gestore di fondi”.

In questo ciclo, però, una nuova generazione di protocolli DeFi come Morpho ed Euler, per inseguire rendimenti più alti, ha adottato un nuovo modello di gestione dei fondi. Ritengono che il modello di pool pubblico di Aave sia inefficiente, con molti fondi inattivi e incapaci di massimizzare i profitti.

Così hanno introdotto i “Curator” (gestori professionali). Gli utenti non depositano più in un unico pool, ma scelgono vault gestiti da diversi Curator. Gli utenti inviano i loro fondi al vault, e il Curator decide come investirli e generare rendimenti.

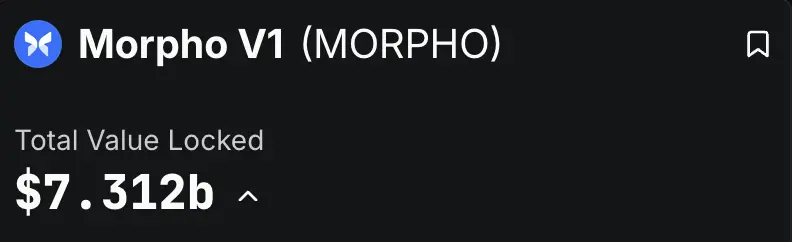

La velocità di espansione di questo modello è sorprendente. Secondo DeFiLlama, ad oggi il valore totale bloccato (TVL) nei soli Morpho ed Euler supera gli 8 miliardi di dollari: Morpho V1 ha raggiunto 7,3 miliardi, Euler V2 1,1 miliardi. Ciò significa che oltre 8 miliardi di dollari reali sono gestiti da numerosi Curator di background diversi.

Sembra tutto perfetto: i professionisti fanno i professionisti, e gli utenti ottengono rendimenti più alti rispetto ad Aave. Ma sotto la patina scintillante della “gestione patrimoniale on-chain”, il nucleo è molto simile al P2P.

Il rischio principale del P2P era che gli utenti non potevano valutare il vero merito creditizio e la capacità di rimborso dei mutuatari; dietro le promesse di alti interessi si celava un rischio di default imprevedibile.

Il modello Curator replica perfettamente questo aspetto: il protocollo è solo una piattaforma di matching, i soldi degli utenti sembrano affidati a professionisti, ma in realtà finiscono in una scatola nera.

Prendiamo Morpho come esempio: sul sito si vedono vari vault creati da diversi Curator, ognuno con APY (tasso di rendimento annualizzato) allettanti e una breve descrizione della strategia.

Ad esempio, “Gauntlet” e “Steakhouse” nell’immagine sono i Curator dei rispettivi vault

Basta un click per depositare USDC o altri asset. Ma qui sta il problema: oltre a una descrizione vaga della strategia e a un rendimento storico fluttuante, l’utente spesso non sa nulla del funzionamento interno del vault.

Le informazioni chiave sui rischi del vault sono nascoste in una pagina “Risk” poco visibile. Anche entrando, si vedono solo le posizioni detenute, ma dati cruciali come leva finanziaria ed esposizione al rischio, fondamentali per la sicurezza degli asset, non sono reperibili.

Il Curator di questo vault non ha nemmeno presentato una disclosure sui rischi

Gli utenti inesperti difficilmente possono valutare la sicurezza degli asset sottostanti del vault

Il CEO di Morpho, Paul Frambot, ha detto: “Aave è una banca, Morpho è l’infrastruttura della banca.” Ma il sottinteso è che loro forniscono solo gli strumenti, mentre la vera “attività bancaria”, cioè gestione del rischio e allocazione dei fondi, è esternalizzata ai Curator.

La cosiddetta “decentralizzazione” si limita al momento del deposito e del prelievo, mentre la fase più importante del ciclo di vita dell’asset, la gestione del rischio, è completamente nelle mani di un Curator di cui non si conosce background né vincoli.

In pratica: “decentralizzazione per inviare soldi, centralizzazione per gestirli”.

I protocolli DeFi tradizionali sono relativamente sicuri proprio perché eliminano al massimo la variabile “umana”. Il modello Curator, invece, reintroduce il rischio umano, il più grande e imprevedibile, sulla blockchain. Quando la fiducia sostituisce il codice e la trasparenza diventa una scatola nera, il fondamento della sicurezza DeFi crolla.

Quando i “Curator” si alleano con il protocollo

Il modello Curator ha solo aperto il vaso di Pandora; la tacita alleanza d’interessi tra protocollo e Curator ha liberato il vero demone.

Il modello di profitto dei Curator è solitamente basato su commissioni di gestione e premi di performance. Questo li incentiva fortemente a inseguire strategie ad alto rischio e alto rendimento. Tanto il capitale è degli utenti, se perdono non rispondono, se vincono la maggior parte dei profitti è loro.

Questo meccanismo di “internalizzazione dei profitti, esternalizzazione dei rischi” è fatto su misura per il rischio morale. Come ha criticato Arthur, fondatore di DeFiance Capital, in questo modello la mentalità dei Curator è: “Se sbaglio, sono soldi tuoi. Se ci riesco, sono soldi miei.”

Ancora peggio, il protocollo non solo non svolge il ruolo di regolatore, ma diventa complice di questo gioco pericoloso. Per attrarre TVL (valore totale bloccato) nella competizione di mercato, il protocollo ha bisogno di APY altissimi per attirare utenti. E questi APY sono creati proprio dai Curator più aggressivi.

Così, il protocollo chiude un occhio sui comportamenti rischiosi dei Curator, anzi spesso li incoraggia ad aprire vault ad alto rendimento come leva di marketing.

Stream Finance è l’esempio tipico di questa opacità. Secondo l’analisi on-chain, Stream dichiarava un TVL di 500 milioni di dollari, ma secondo DeFiLlama il massimo raggiunto è stato 200 milioni: ciò significa che oltre tre quinti dei fondi degli utenti sono finiti in strategie off-chain sconosciute, gestite da misteriosi trader proprietari, completamente fuori dalla trasparenza DeFi.

Un altro protocollo Curator, RE7 Labs, ha pubblicato una dichiarazione dopo il crollo di Stream che svela chiaramente questa alleanza d’interessi. Hanno ammesso che, prima di lanciare la stablecoin xUSD di Stream, avevano già identificato il “rischio di controparte centralizzata” tramite due diligence. Tuttavia, a causa della “significativa domanda degli utenti e della rete”, hanno comunque deciso di lanciare l’asset e creare un pool di prestito dedicato. In altre parole, per traffico e hype, hanno scelto di ballare con il rischio.

Quando il protocollo stesso diventa promotore e beneficiario di strategie ad alto rischio, la cosiddetta revisione del rischio diventa una farsa. Gli utenti non vedono più veri avvisi di rischio, ma una truffa di marketing ben orchestrata. Vengono indotti a credere che APY a due o tre cifre siano la magia della DeFi, senza sapere che dietro c’è una trappola verso l’abisso.

Il crollo del domino

L’11 ottobre 2025, il mercato delle criptovalute ha subito un bagno di sangue. In sole 24 ore, le liquidazioni hanno raggiunto quasi 20 miliardi di dollari, e la crisi di liquidità e i rischi nascosti si sono diffusi nell’intero ecosistema DeFi.

L’analisi su Twitter suggerisce che molti Curator dei protocolli DeFi, per inseguire rendimenti, hanno adottato off-chain una strategia ad alto rischio: “vendere volatilità” (Selling Volatility).

Questa strategia scommette sulla stabilità del mercato: finché tutto resta calmo, incassano commissioni, ma se il mercato si muove bruscamente, possono perdere tutto. Il crollo dell’11 ottobre è stato il detonatore di questa bomba.

Stream Finance è stata la prima tessera importante a cadere in questo disastro. L’ufficialità ha confermato che un gestore di fondi esterno è stato liquidato durante la volatilità dell’11 ottobre, causando una perdita di circa 93 milioni di dollari. Sebbene la strategia specifica non sia stata rivelata, l’analisi di mercato punta a trading di derivati ad alto rischio.

Ma questo è solo l’inizio. Poiché xUSD, xBTC e altri token di Stream erano ampiamente usati come collaterale e asset nei protocolli DeFi, il loro crollo ha innescato una reazione a catena in tutto il settore.

Secondo l’analisi preliminare di Yields and More, istituto di ricerca DeFi, l’esposizione diretta al debito legata a Stream raggiunge 285 milioni di dollari, rivelando una vasta rete di contagio: la vittima principale è il protocollo Elixir, che come uno dei principali creditori di Stream gli ha prestato 68 milioni di USDC, pari al 65% delle riserve totali della sua stablecoin deUSD.

RE7 Labs, un tempo partner, ora è anch’esso vittima. I suoi vault su vari protocolli di prestito, avendo accettato xUSD e asset collegati a Elixir come collaterale, affrontano ora rischi di crediti inesigibili per milioni di dollari.

Il contagio si è diffuso ulteriormente tramite percorsi di “collateralizzazione ripetuta”: i token di Stream sono stati usati come collaterale in Euler, Silo, Morpho e altri protocolli, che a loro volta sono stati integrati da altri protocolli. Il collasso di un nodo si è propagato rapidamente in tutto il sistema attraverso questa rete finanziaria a ragnatela.

Le mine inesplose lasciate dall’evento di liquidazione dell’11 ottobre non riguardano solo Stream Finance. Come avverte Yields and More: “Questa mappa del rischio è ancora incompleta, ci aspettiamo che emergano altri pool di liquidità e protocolli colpiti.”

Anche un altro protocollo, Stables Labs, e la sua stablecoin USDX, hanno recentemente affrontato dubbi simili dalla community.

I problemi di Stream Finance e simili hanno messo a nudo il difetto fatale del modello Ce-DeFi: quando manca la trasparenza e il potere è troppo concentrato nelle mani di pochi, la sicurezza dei fondi degli utenti dipende interamente dall’integrità del team, senza efficaci vincoli tecnici o normativi.

Tu sei quel rendimento

Dalla banca trasparente on-chain di Aave alla scatola nera della gestione patrimoniale di Stream Finance, la DeFi ha compiuto in pochi anni un’evoluzione fatale.

Quando l’ideale della “decentralizzazione” si trasforma in una festa “senza regolamentazione”, e la narrazione del “gestore professionale” nasconde l’opacità della gestione dei fondi, ciò che otteniamo, come dice lo sviluppatore di Yearn Schlag, non è una finanza migliore, ma un “settore bancario peggiore”.

La lezione più profonda di questa crisi è che dobbiamo rivalutare il valore centrale della DeFi: la trasparenza è molto più importante dell’etichetta stessa di decentralizzazione.

Un sistema decentralizzato opaco è molto più pericoloso di un sistema centralizzato regolamentato, perché non ha né la reputazione e i vincoli legali di un ente centralizzato, né i meccanismi pubblici e verificabili di controllo propri di un sistema decentralizzato.

Matt Hougan, Chief Investment Officer di Bitwise, ha detto una celebre frase a tutti gli investitori del mondo crypto: “Non esistono rendimenti a due cifre senza rischio sul mercato.”

Per ogni investitore attratto da APY elevati, prima di cliccare di nuovo sul pulsante “deposito”, dovrebbe porsi una domanda:

Capisci davvero da dove proviene questo rendimento? Se non lo capisci, allora tu sei quel rendimento.

Link all’articolo originale

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

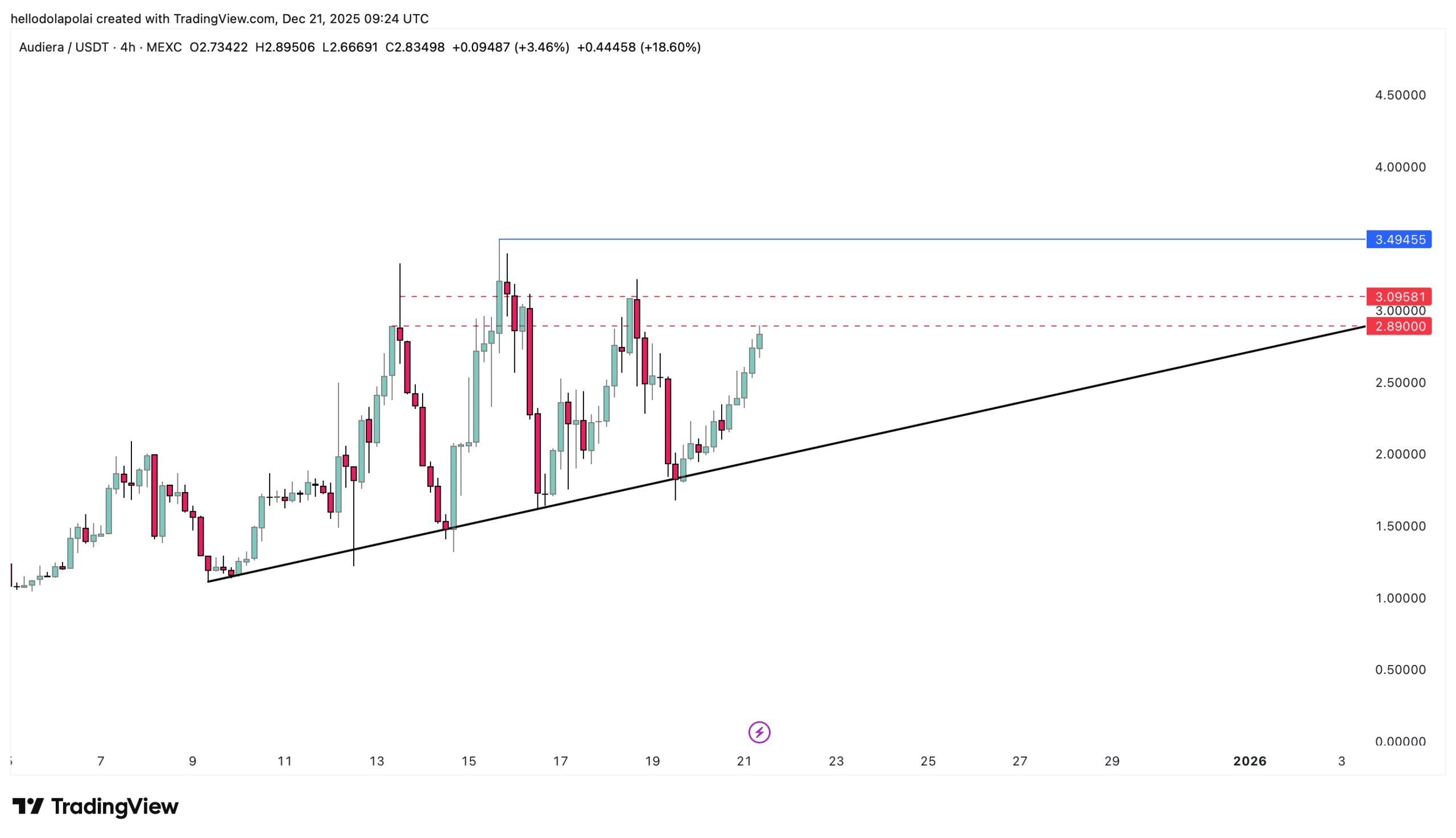

BEAT si riscalda, sale del 30%! Un livello chiave si frappone al massimo storico di Audiera

In tendenza

AltroDTCC e JPMorgan hanno appena fissato il calendario on-chain, ma il progetto pilota si basa su un controverso pulsante "annulla"

Bitget Rassegna Quotidiana (22 dicembre)|La Camera dei Rappresentanti degli Stati Uniti sta valutando la creazione di una zona franca fiscale per stablecoin e staking di asset cripto; questa settimana token come H, XPL, SOON vedranno grandi sblocchi; l'indice di forza relativa (RSI) di BTC si avvicina al livello più basso degli ultimi 3 anni