Prospettive per il 2026: cambiamento del modello di business degli exchange e ascesa della DeFi integrata nelle applicazioni

Chainfeeds Guida alla lettura:

Si prevede che gli asset a rendimento eterogeneo basati su flussi di cassa reali verificheranno gradualmente la loro aderenza al mercato dei prodotti e diventeranno la direzione di crescita futura.

Fonte dell'articolo:

Autore dell'articolo:

Four Pillars

Punti di vista:

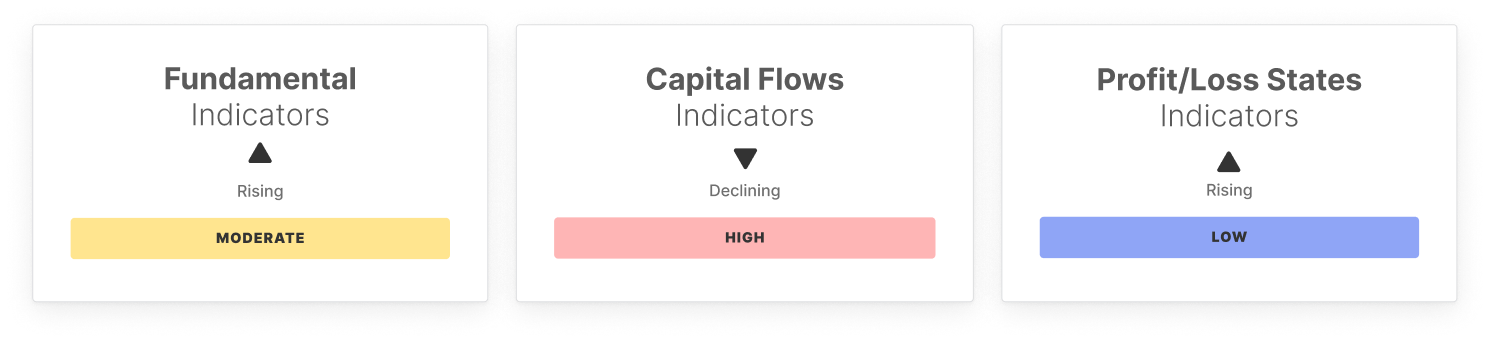

Four Pillars: Con stablecoin, security token e nuove banche crypto che gradualmente sostituiscono le infrastrutture finanziarie tradizionali, le exchange centralizzate (CEX) stanno diventando il nodo chiave della trasformazione del sistema finanziario crypto. Negli ultimi anni, Coinbase ha accelerato l'espansione del proprio business attraverso l'acquisizione di piattaforme come Echo, Deribit e Liquifi, mostrando come le exchange si stiano evolvendo da semplici intermediari di trading verso piattaforme finanziarie integrate con molteplici servizi. Il cambiamento fondamentale è che i futuri punti di crescita non dipenderanno più dalle commissioni di trading, ma da modelli di reddito non legati alle transazioni, come abbonamenti, servizi di custodia, pagamenti e prodotti a rendimento. Il motivo è semplice: il trading spot e dei derivati è già entrato in un ciclo maturo, con una crescita limitata e fortemente influenzata dal sentiment di mercato, mostrando un'elevata volatilità ciclica. Tuttavia, le CEX hanno vantaggi naturali in termini di licenze regolamentari, capacità di custodia istituzionale, compatibilità cross-chain, accesso agli utenti e conformità per i depositi, rendendole i fornitori di infrastrutture finanziarie crypto con il maggiore potenziale di scala. Con il graduale spostamento dei comportamenti finanziari degli utenti on-chain, le CEX stanno evolvendo verso il ruolo di super-app finanziarie, integrando custodia degli asset, pagamenti, rendimenti, investimenti e strumenti DeFi in un'unica esperienza di prodotto, rafforzando ulteriormente la dipendenza dalla piattaforma e gli effetti di rete. La struttura delle entrate delle exchange sta subendo profondi cambiamenti. Il CEO di Coinbase, Brian Armstrong, ha sottolineato che nei prossimi cinque-dieci anni, i ricavi da abbonamenti e servizi potrebbero rappresentare oltre il 50% delle entrate aziendali, includendo rendimenti on-chain, ricavi da staking, custodia istituzionale, attività di prestito, ecc. I fatti confermano questa tendenza: negli ultimi cinque anni, i ricavi non legati al trading di Coinbase sono cresciuti di circa 13 volte, passando dal 3% delle entrate totali nel 2021 al 39% nel terzo trimestre del 2025. Questo cambiamento indica che le exchange stanno passando da un modello di business ad alta volatilità e guidato dal sentiment a un modello di servizi finanziari stabile, prevedibile e con possibilità di capitalizzazione composta. Nel frattempo, le diverse exchange stanno adottando strategie differenziate: Coinbase costruisce una rete di pagamenti e rendimenti basata sull'ecosistema USDC; Bybit punta sulla chain Mantle e sulla nuova banca UR per consentire alla blockchain stessa di catturare valore finanziario; Upbit esplora l'integrazione con il gigante tecnologico sudcoreano Naver, cercando di fondere regolamentazione delle stablecoin, e-commerce e pagamenti. Con la crescita della scala, la maturità regolamentare e la maggiore partecipazione istituzionale, il settore delle exchange sta passando dall'era della quotazione di nuove coin e della competizione sulla liquidità alla fase della "competizione per le infrastrutture finanziarie", con i principali indicatori che si spostano dal volume di trading alla dimensione degli asset — traffico dei wallet — comportamenti on-chain. Guardando al prossimo anno, la DeFi integrata nelle app (in-app DeFi) e gli asset a rendimento sostenibile diventeranno i nuovi punti focali della competizione. Con la diffusione di carte di debito stablecoin, conti bancari on-chain e sistemi di pagamento in tempo reale, gli utenti potranno ottenere rendimenti on-chain tramite wallet, exchange o app di pagamento senza dover comprendere gli strumenti DeFi. Allo stesso tempo, i modelli DeFi istituzionali stanno portando exchange e nuove banche crypto a concentrarsi su asset allocation guidate dal passivo, offrendo agli utenti rendimenti più attraenti rispetto alle banche tradizionali, garantendo al contempo sicurezza e liquidità stabile. Tuttavia, esiste ancora una carenza strutturale nel mercato: asset a rischio medio e rendimento medio, con livelli di sicurezza e rendimento moderati, sono ancora insufficienti rispetto alla domanda. Attualmente, le fonti di rendimento provengono principalmente da spread di prestito, tokenizzazione dei rendimenti dei titoli di stato e strategie neutrali Delta, ma questi modelli dipendono fortemente da leva finanziaria, alti volumi di trading o sentiment di mercato, rendendo difficile mantenere una stabilità a lungo termine. Pertanto, tra exchange e nuove piattaforme finanziarie, il focus della competizione si sposterà: da aiutare gli utenti a fare trading, ad aiutarli a gestire gli asset e generare flussi di cassa reali, mentre la scoperta, la costruzione e la scalabilità di asset a rendimento medio diventeranno il prodotto chiave e il volano di crescita della prossima fase.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

La disputa sul bridge Base-Solana: è un "attacco vampiro" o puro utilitarismo multichain?

La radice del conflitto risiede nel fatto che Base e Solana occupano posizioni completamente diverse nella "gerarchia della liquidità".

Stable TGE stasera, il mercato crede ancora nella narrativa delle blockchain di stablecoin?

Secondo i dati di Polymarket, il mercato stima con una probabilità dell'85% che il FDV supererà i 2 billions di dollari il giorno successivo al suo lancio.

BTC Market Pulse: Settimana 50

Bitcoin è rimbalzato dalla zona dei 80K dollari e si è stabilizzato vicino ai 91K dollari, impostando un tono cautamente costruttivo dopo il calo della scorsa settimana. Gli acquirenti sono stati attivi sui minimi, anche se la fiducia generale rimane disomogenea tra segnali on-chain, dei derivati e degli ETF.

La Federal Reserve potrebbe confermare questa settimana un taglio dei tassi in chiave hawkish, mentre all'interno si aprirà una vera e propria "battaglia interna".

La riunione di questa settimana della Federal Reserve potrebbe essere un controverso “taglio dei tassi da falco”. Secondo l’ex vicepresidente della Federal Reserve, le previsioni economiche per il 2026 che stanno per essere pubblicate potrebbero essere ancora più degne di attenzione rispetto al taglio dei tassi stesso.