NvidiaのAIスーパーサイクル:中国の地政学的リスクは過去�最高の収益成長を上回れるか?

- Nvidiaの2025年第3四半期の収益は、AIインフラ需要によるデータセンター部門の成長で351億ドルに急増しました(データセンター部門だけで308億ドル)。 - Blackwellアーキテクチャは、第1四半期で10億ドル超の売上と75%を超える粗利益率を達成し、サプライチェーンの課題にもかかわらずAIスーパーコンピューティング分野のリーダーシップを際立たせています。 - 中国の規制障壁(例:H20チップの遅延、米国による15%課税)は、AI市場が年平均成長率30%と予測され、サウジアラビアとの600億ドル規模のAI工場パートナーシップがあるにもかかわらず、リスク要因となっています。 - ゲーミング分野での戦略的多様化(第3四半期におけるRTX AI PCの成長率15%)やグローバルパートナーシップによってaiを推進しています。

Nvidiaの2025年第3四半期の財務結果は、AI業界における歴史的な転換点を浮き彫りにしています。売上高は351億ドルに急増し、前年比94%の増加を記録しました。同社のData Center部門だけで308億ドルを占めており、AIインフラへの旺盛な需要がその原動力となっています[5]。しかし、この成長軌道には重要な疑問が影を落としています。Nvidiaの戦略的な機動力と技術的優位性は、長年にわたりグローバルな野望の要と見なしてきた中国における高まる地政学的リスクを相殺できるのでしょうか?

AIスーパーサイクル:前例のない追い風

2025年におけるNvidiaの成功は、AIスーパーコンピューティング分野でのリーダーシップに根ざしています。Blackwellアーキテクチャは、初四半期で10億ドル規模の売上を達成し、大規模言語モデルやエージェント型AIシステムの性能基準を再定義しました[2]。第3四半期の粗利益率はGAAPで74.6%、non-GAAPで75.0%となり、サプライチェーンや規制上の逆風を乗り越えながらも価格決定力を示しています[5]。

Data Center部門の前年比112%の成長は、レコメンデーションエンジン、自律システム、エンタープライズ分析など、AI主導のインフラへの世界的なシフトを反映しています[4]。この需要は単なる循環的なものではなく、産業界がAIを中核的な運用ツールとして採用する構造的な変化です。

地政学的リスク:中国の規制迷路

中国はNvidiaにとって両刃の剣です。同国のAI市場は2030年までに年平均成長率30%で拡大すると予測されていますが、規制障壁により同社は断片的な戦略を採用せざるを得なくなっています。米国の輸出規制下で中国市場向けに設計されたH20チップは、現在、収益分配契約を巡る法的な不確実性のために棚上げされています[3]。一方、B30Aは、H20より50%高い性能を持ちながらも、完全なBlackwell B300と比べて機能が制限されている修正版Blackwellチップであり、米中両国の規制に準拠するための計算された妥協策です[1]。

地政学的なリスクは非常に高いです。2025年3月に改正された中国のサイバーセキュリティ法は、違反時に最大1,000万元の罰金を科す一方、米国のAmerica First Investment Policyのような政策は戦略分野への投資を制限しています[1]。これらの圧力により、2024年には中国への外国直接投資が27.1%減少し、Nvidiaのような企業は従業員の渡航制限や事業再編などのリスク回避策を講じています[4]。

戦略的多様化:中国の影を超えて

Nvidiaはこれらの課題に対し、地理的多様化と製品イノベーションという二本柱で対応しています。サウジアラビアと6000億ドル規模のAIファクトリー建設で提携したことは、米中対立の影響が少ない市場へのシフトを象徴しています[1]。この動きは、米中両国がテック貿易への規制圧力を強める中、企業がサプライチェーンの混乱に備えてリスクヘッジを強いられるという広範なトレンドとも一致しています[6]。

同時に、同社はゲーミング部門を活用してAIの普及を拡大しています。GeForce RTX AI PCは、第3四半期に前年比15%の売上増を牽引し、AIが消費者市場にも民主化され得ることを示しています[5]。このエンタープライズ向けAIと消費者向けイノベーションの二重戦略は、特定分野の規制ショックに対するバッファーとなっています。

投資論:リスクとリターンのバランス

投資家にとっての鍵は、Nvidiaの売上成長が地政学的リスクを上回れるかどうかです。同社の2025年第4四半期の売上予測は375億ドルで、これらの課題を乗り越える自信を示しています[5]。しかし、中国向け売上に対する米国の15%課税や、北京による報復措置の可能性など、未解決のリスクも残っています[3]。

データは複雑な状況を示しています:

- 機会:AI需要は世界的に加速しており、Blackwellやエージェント型AIが新たなユースケースを切り拓く可能性がある。

- リスク:中国および米国での規制の断片化により、H20のような重要製品の市場アクセスが遅れる可能性がある。

結論:AI覇権への計算された賭け

Nvidiaが地政学的リスクを凌駕できるかどうかは、規制当局の制約よりも速くイノベーションを進められるかにかかっています。中国の規制環境は依然として不確実性を孕んでいますが、地域別製品、グローバルパートナーシップ、AIの民主化に注力した多様化戦略により、同社はスーパーサイクルの恩恵を最大限に享受できる体制を整えています。投資家にとって重要な指標は、NvidiaがBlackwellエコシステムをどれだけ迅速に拡大し、規制の変動リスクを抑制できるかという点です。

Source:

[1] Nvidia's $50 Billion China Dilemma: Navigating

[2] NVIDIA Announces Financial Results for Fourth Quarter ...

[3] Nvidia Earnings Recap: Stock Falls As China Sales ...

[4] Geopolitical Risk and Corporate Cybersecurity in China

[5] NVIDIA Announces Financial Results for Third Quarter ...

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Polymarketの新たな一手:自社ユーザーに賭ける?一体どういうこと?

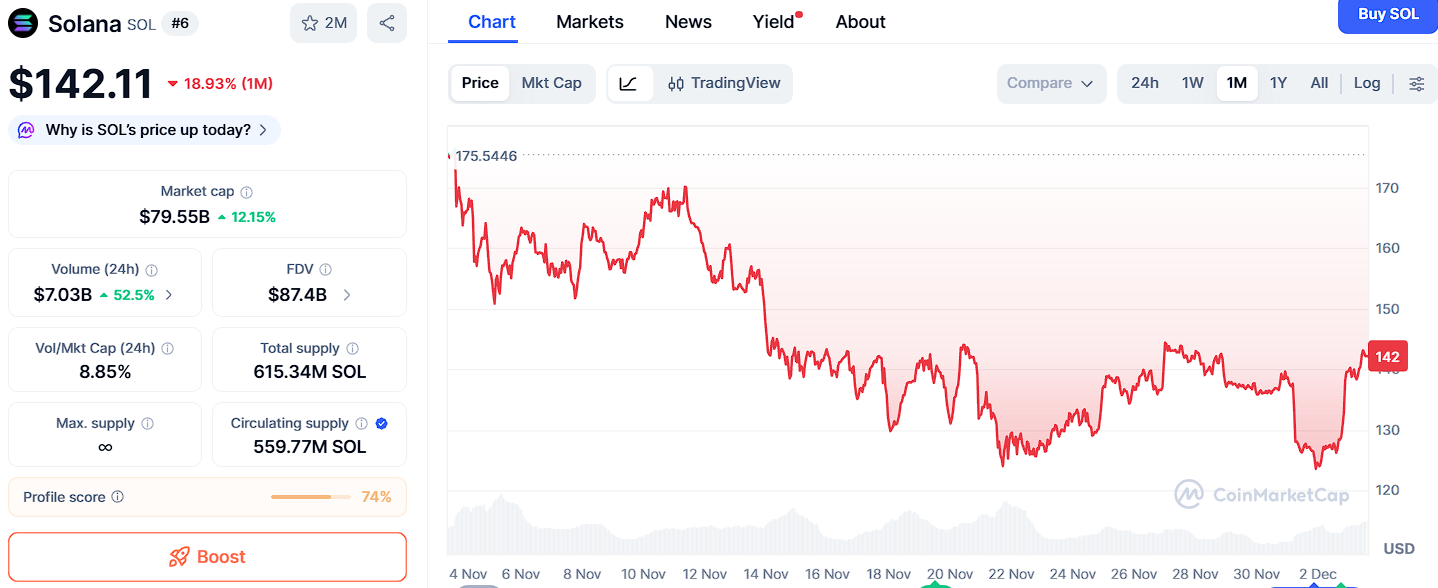

2026年までにブレイクアウトが期待されるトップ3コイン:Ozak AI、BNB、Solanaが爆発的な兆候を示す

パキスタン、デジタル移行を支援するため初のステーブルコインを準備

ポーランドの暗号資産法案、大統領の拒否権維持で議会が停滞