2025年におけるEthereumの機関投資家による採用とネットワーク支配:機関投資家の保有とステーキングインフラがETHを優先的なデジタル資産にする理由

- 2025年、Ethereumの機関投資家による採用はETFを通じて急増し、2024年の承認とProject Cryptoによる規制整合後、120億ドルの資金流入を牽引しました。 - 機関投資家がETH供給量の2.5%を保有したことでフライホイール効果が生まれ、価格が上昇し、ステーキングインフラを通じてさらなる割り当てが促進されました。 - ステーキング報酬(年利4~6%)と2025年第2四半期までに供給量の29%がステーキングされたことで、Ethereumはリスク回避型投資家にとって二重収益資産としての魅力を高めました。 - 2025年の市場調整期およびDeFiにおけるネットワークのレジリエンス…

2025年におけるEthereumが機関投資家のポートフォリオの基盤となる変革は、単なる市場の流行ではなく、規制の明確化、利回りの最適化、そしてネットワークのレジリエンスによって推進される構造的なシフトです。デジタル資産の分野が成熟する中で、Ethereumの機関投資家による採用とステーキングインフラの独自の組み合わせは、資本の増価とインカムゲインの両方を求める投資家にとって戦略的な資産となっています。

機関投資家革命:ETFと規制の整合性

2024年7月のEthereum ETF承認は画期的な瞬間となり、2025年8月までに120億ドル以上の資金流入を解放しました[1]。この急増は、米国証券取引委員会(SEC)のProject Cryptoによって促進され、ETFを従来の上場投資商品(ETP)と整合させるために暗号資産規制が近代化され、機関投資家のコンプライアンス負担が軽減されました[1]。BlackRockのETHA(0.25%)やFranklin TempletonのEZET(0.19%)など、競争力のある手数料体系も割り当てを後押ししました[1]。

現在、機関投資家の保有は約300万ETH、すなわち総流通供給量1億2071万ETHの2.5%を占めています[1][2]。この保有集中はフライホイール効果を生み出しており、機関投資家がETHを蓄積するにつれて需要が増加し、価格上昇を促し、さらに機関投資家の関心を引きつけています。その結果、これは以前の暗号資産サイクルの投機的なダイナミクスとは対照的な、自己強化的なサイクルとなっています。

ステーキングインフラ:二重収益モデル

Ethereumのステーキングインフラは堅牢なエコシステムへと進化し、2025年第2四半期時点で総供給量の29%がステーキングされています(Figmentのバリデーターレポートより)[1]。バリデーターの参加率は99.9%に達し、ネットワーク平均の99.7%を上回り、ステーキング報酬の信頼性を強調しています[1]。現在、Beacon Chainには2500万ETH以上がロックされており、ステーカーの60%が1~5台のバリデーターを管理していることから、個人および機関投資家の双方にとってアクセス性が高まっていることが示されています[3][4]。

ステーキング利回りは年間平均4~6%で、価格上昇と補完し合う重要なインカムストリームを提供しています[1]。この二重収益モデル(資本増価+利回り)は、配当株や債券のような伝統的資産クラスを反映しており、Ethereumをリスク回避型の機関投資家にも受け入れやすいものにしています。さらに、PectraおよびLondonハードフォーク以降のトランザクション手数料バーンなど、ネットワークのインフレ調整により供給増加率は前年比0.32%に抑制され、希少性が高まっています[2]。

ネットワークの優位性:DeFi、レジリエンス、戦略的価値

Ethereumの優位性は量的なものだけでなく質的なものでもあります。分散型金融(DeFi)やスマートコントラクトの基盤としての役割により、オンチェーンアクティビティが継続的に発生し、トランザクション手数料やネットワーク価値が生み出されています。2025年の市場調整時には、Ethereum ETFがS&P 500を上回るパフォーマンスを示し、優れたレジリエンスを証明しました[1]。このパフォーマンスは、Ethereumが投機資産であると同時に分散型アプリケーションの機能レイヤーであるという二重のユーティリティに一因があります。

機関投資家はETHを伝統的市場のシステミックリスクに対するヘッジとしてますます捉えています。そのプログラム可能な性質とDeFiプロトコルとの統合により、流動性提供やイールドファーミングなど、従来のポートフォリオでは実現できない革新的な戦略が可能となっています。

ポートフォリオへの戦略的示唆

戦略的ポートフォリオにおいて、Ethereumの機関投資家採用とステーキングインフラは非常に魅力的なケースを提供します。この資産が価値を増しつつ利回りも生み出す能力は、質の高い株式の特徴を反映しつつ、ブロックチェーンに基づく透明性とコンポーザビリティという付加価値も備えています。2025年8月時点で、ETF主導の需要、ステーキング報酬、規制の追い風の組み合わせにより、Ethereumはもはや投機的な賭けではなく、先見的な投資家にとって中核的な保有資産となっています。

結論として、2025年のEthereumのルネサンスは、その適応力と暗号資産エコシステムの成熟を証明しています。機関投資家の採用とステーキングインフラを活用することで、ETHは投機的トークンという出自を超え、デジタル経済の基盤資産となりました。

Source:

[1] Ethereum ETFs and the Institutional Revolution: A Strategic Allocation Tool for 2025

[2] Ethereum Supply - Real-Time & Historical Trends

[3] 2025 Staking Survey Results - Paragraph

[4] Ethereum Network Growth: Gas Fees, Staking & Usage Stats

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

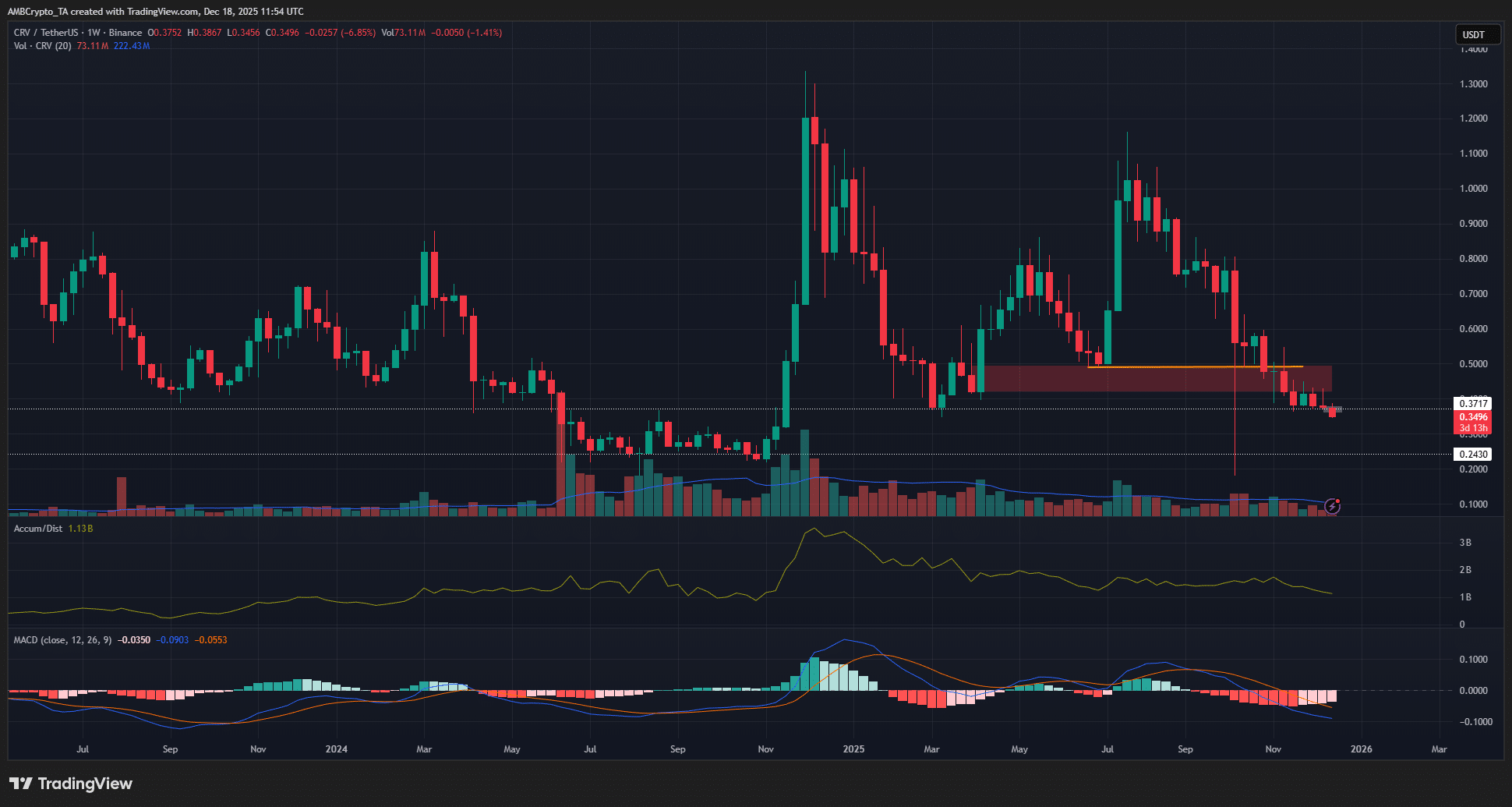

CRVが再びサポートテストを狙う中、Curve DAOの価格動向を分析

Bitget米国株式モーニングレポート|CPI予想以上の鈍化、AI大手がGenesisに参加、NYSEクリスマス休暇中も通常取引(2025年12月19日)

有害な影響:Cardano創設者がTrumpの暗号資産への動きが市場に与える悪影響を明かす

重要警告:CoinMarketCapのアルトコインシーズン指数が弱い17まで急落