ビットコインのETF主導の成長は、変化する機関投資家の需要の中��で持続可能か?

- 2025年の機関投資家による暗号資産需要は、Bitcoin ETFの保有額が336億ドルまで回復している一方で、Ethereum ETFは流入・流出が不安定な動きを見せています。 - Bitcoinの無利回りモデルは、CLARITY法の下で6%のステーキングリターンを持つEthereumと対照的であり、これが二資産配分戦略を促進しています。 - Ethereumのデフレ型トークノミクスと規制の明確さは、2025年に暗号資産への配分を5%以上とする計画を持つ機関投資家の59%を引き付けています。 - SolanaおよびXRP ETFは、合計3億1,100万ドルの流入を記録し、ハイグロース資産への多様化を反映しています。

2025年の機関投資家向け暗号資産市場は、Bitcoinの根強い魅力とEthereumのイノベーション主導の勢いとの間で綱引きが繰り広げられています。2024年後半にはBitcoin ETFが再び注目を集め、9月2日だけで3億3,300万ドルの純流入が記録されました[5]。一方、Ethereum ETFはボラティリティと回復力の両方を示し、2024年8月には38.7億ドルを積み上げた後、最近は流出も見られています[1]。この乖離は重要な疑問を投げかけます。すなわち、BitcoinのETF主導の成長は、利回り創出や規制の明確化を提供するEthereumのようなアルトコインの引力に耐えられるのでしょうか?

Bitcoinの復活:不安定な時代のマクロヘッジ

最近のBitcoin ETFへの資金流入は、マクロ経済的ヘッジとしての確固たる役割を反映しています。数週間の流出を経て、2025年第3四半期には2億1,900万ドルの純流入で資産が回復し、機関投資家の保有額は336億ドルに達しました[1]。BlackRockのIBIT ETFは、Bitcoin ETF市場の基盤として、ボラティリティの高い期間でも償還ゼロを記録し、その安定性を強調しています[1]。アナリストは、この回復力をBitcoinが「デジタルゴールド」として認識されていること、そして高金利環境下で株式に対する低ベータのカウンターバランスを提供することに起因すると分析しています。

しかし、Bitcoinのゼロ利回り構造は依然として制約となっています。EthereumがCLARITY法の下で最大6%のステーキング利回りを提供するのに対し[2]、Bitcoinは収益創出を提供しません。このため、機関投資家はデュアル戦略を採用し、安定性のためにBitcoinにコア部分を割り当てつつ、成長と利回りを求めてEthereumやアルトコインへのエクスポージャーも確保しています[1]。

Ethereumの勢い:利回りと規制の追い風

Ethereum ETFは、2025年8月のように一部の期間でBitcoinを上回るパフォーマンスを見せており、39.5億ドルの流入で運用資産残高(AUM)は301.7億ドルに達しました[2]。この成長は、Ethereumのデフレトークノミクス、DeFi統合、ステーキング機会によって支えられています。ETH/BTC比率が0.037まで上昇したことも、利回り資産としてのEthereumの魅力を際立たせています[1]。

規制の明確化も重要な役割を果たしています。2025年にCLARITY法が可決されたことで、機関投資家の導入に向けた枠組みが整い、59%の機関投資家が2025年にAUMの5%以上を暗号資産に割り当てる計画を立てています[4]。スマートコントラクトや分散型金融を可能にするEthereumのユーティリティ主導モデルは、価値保存手段としてのBitcoinのナラティブと比べ、よりダイナミックな資産としての地位を確立しています。

アルトコイン分散投資:SolanaとXRPの新たな台頭

BitcoinとEthereumを超えて、SolanaやXRPといったアルトコインも機関投資家の注目を集めています。Solana ETFは2024年8月に1億7,700万ドルの流入を記録し、XRPファンドも1億3,400万ドルを集めました[3]。これらの動きは、規制の変化の中で高成長が期待できるプロジェクトへのエクスポージャーを求める、より広範な分散投資戦略を反映しています。

長期的展望:安定性 vs. イノベーション

BitcoinのETF主導の成長は、マクロヘッジとしての役割や機関投資家ポートフォリオでの優位性を考えると、短期的には持続可能に見えます。しかし、長期的な魅力は、利回りやイノベーションをますます重視する市場に適応できるかどうかにかかっています。Ethereumのステーキング機能や規制の追い風は、今後も主要プレイヤーであり続けることを示唆しており、アルトコインは分散投資の機会を提供しています。

機関投資家は、安定性のためのコア資産としてBitcoin、利回りとユーティリティのためのEthereum、そして投機的成長のためのアルトコインという、より洗練されたアプローチを採用しています。このリバランスは、ETFが機関資本のゲートウェイであり、かつ戦場でもある成熟した暗号資産市場を浮き彫りにしています。

Source:

[1] Bitcoin's Resurgence in ETF Flows Amid Altcoin Momentum [ ]

[2] Institutional Investors Shifting to Ethereum ETFs Over Bitcoin ETFs [ ]

[3] Cryptocurrency in Investment Portfolios Statistics 2025 [ ]

[4] Does the introduction of US spot Bitcoin ETFs affect... [ ]

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

ビットコイン価格が88Kを下回る、分析はFOMCの緊張感を原因と指摘

MSCIのBitcoinブラックリストは暗号資産のホラーストーリーか、それとも単なる悪いアイデアか?

ビットコインの冷却は正常、アナリストが主張:米国がBTCをさらに押し上げるか?

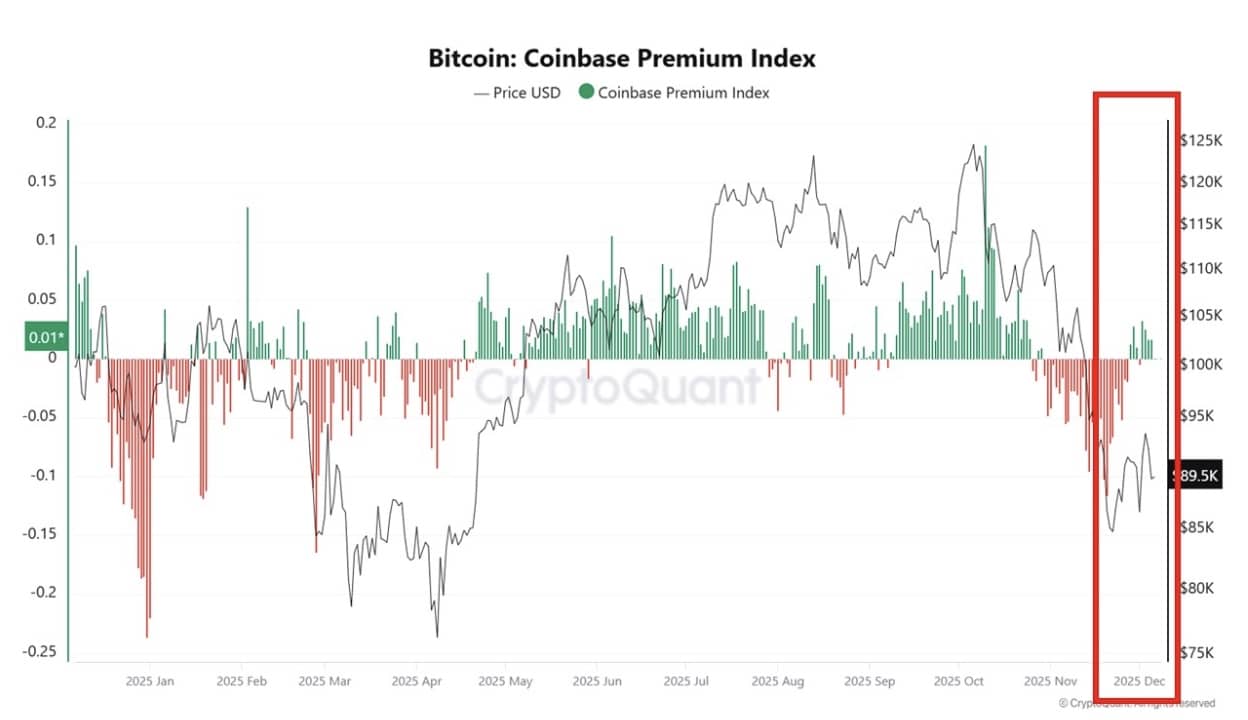

Bitcoinは約89,000ドル付近で推移しており、アナリストたちは最近の調整が本格的な弱気相場ではなく、過熱の沈静化を示していると主張しています。

企業のBitcoinポートフォリオは、先月平均27%の暴落を引き起こした大規模な負債危機を隠している