ベンソン氏は「中程度の長期金利」を望み、バンク・オブ・アメリカのハートネット氏は「ニクソン時代」への回帰、金、デジタル通貨、米国債の買い、米ドルの売りを主張

政治家からの圧力からウォール街の大手銀行からの最近の警告まで、「ニクソン時代」の筋書きが繰り返されているようだ。

最近、ベンソン・ショー米財務長官は連邦準備制度理事会を公然と批判し、連邦準備制度理事会が法定の使命である「中程度の長期金利」に戻るよう求め、その非伝統的な政策が不平等を悪化させ、連邦準備制度理事会の独立性を脅かしていると非難した。

その後まもなく、バンク・オブ・アメリカのチーフ投資ストラテジスト、マイケル・ハートネット氏は、現在の状況は1970年代の「ニクソン時代」に非常に似ていると指摘するレポートを発表しました。政治的圧力により、連邦準備制度理事会(FRB)は政策転換を迫られ、最終的にはイールドカーブ・コントロール(YCC)という極端な手段を採用する可能性があるとしています。

ハートネット氏は、FRBが正式にYCCにコミットする前に、金とデジタル通貨については強気で、米ドルについては弱気であり、投資家は債券価格の反発と株式市場のスプレッドに備えるべきだと考えている。

政治的圧力により「ニクソン時代」が繰り返されるのか?

ウォール・ストリート・ジャーナルの記事によると、ベンソント氏は署名入りの記事の中で、連邦準備制度理事会が信頼性を再構築するために注力すべき3つの主要な法定責任として、最大雇用と物価の安定とともに「適度な長期金利」を初めて挙げたという。

アメリカ合衆国は、短期・中期的な経済課題に加え、長期的な影響にも直面しています。それは、中央銀行の独立性が危機に瀕していることです。連邦準備制度の独立性は国民の信頼に根ざしています。連邦準備制度は、アメリカ国民の信頼を維持するという決意を新たにしなければなりません。連邦準備制度自身の将来と米国経済の安定を守るために、連邦準備制度は、法定の使命である最大雇用、物価安定、そして適度な長期金利に重点を置く独立機関としての信頼性を再構築しなければなりません。

伝統的に、長期金利は主に市場原理によって決定されます。財務長官がこれらの機関に言及したことは、市場にとって非常に異例なシグナルと受け止められました。これは、長期資金調達コストの削減がトランプ政権の政策課題における優先事項となったことを示唆しています。市場はこの発言を、連邦準備制度理事会(FRB)に対し、長期金利の管理においてより積極的な姿勢を示すよう求めるものであり、米国の金融政策の大幅な転換の可能性の前兆であると解釈しました。

偶然にも、ハートネット氏も最新の報告書で同様の結論に達したが、FRBの政策転換を推進する主たる力は政治的圧力になると考えている。

ハートネット氏は報告書の中で、この光景は1970年代初頭のニクソン政権が選挙前の景気拡大を図るため、当時の連邦準備制度理事会議長アーサー・バーンズ氏に大規模な金融緩和を推進するよう圧力をかけた時代と似ていると指摘した。

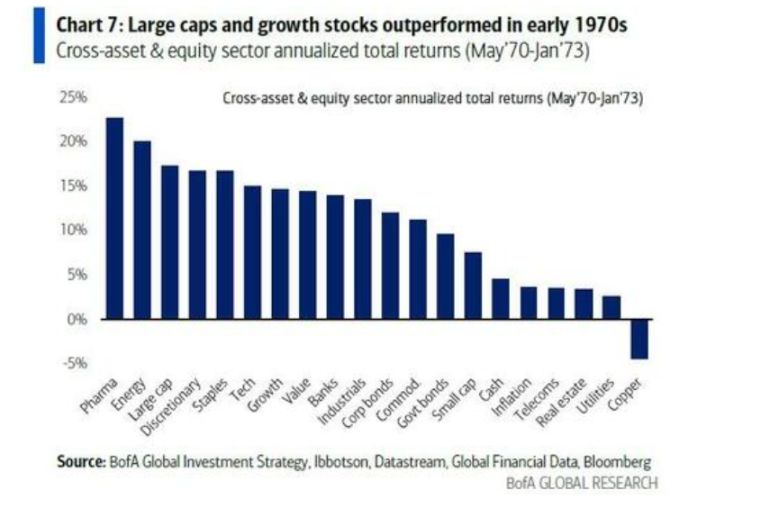

その結果、連邦準備制度理事会(FRB)の政策金利は9%から3%に低下し、ドルは下落し、Nifty Fiftyに代表される成長株の強気相場が出現しました。ハートネット氏は、歴史は繰り返され、選挙前の政治的動機が再び金融政策を左右すると考えています。

イールドカーブコントロール:避けられない政策手段か?

ハートネット氏は、世界的に長期国債利回りが急上昇する中で、政策当局は政府の資金調達コストの無秩序な上昇を容認できないと考えている。

世界の国債市場は現在、大きな圧力にさらされており、英国、フランス、日本の長期国債利回りは数十年ぶりの高水準に達しています。米国30年国債利回りも、心理的に重要な5%の節目を一時試しました。しかし、ハートネット氏は、リスク資産の反応が鈍いのは、市場が中央銀行による介入を「期待」していることが原因だと考えています。

世界の国債市場は現在、大きな圧力にさらされており、英国、フランス、日本の長期国債利回りは数十年ぶりの高水準に達しています。米国30年国債利回りも、心理的に重要な5%の節目を一時試しました。しかし、ハートネット氏は、リスク資産の反応が鈍いのは、市場が中央銀行による介入を「期待」していることが原因だと考えています。

そのため、政府の資金調達コストが制御不能になるのを防ぐために、政策担当者はオペレーション・ツイスト、量的緩和(QE)、そして最終的にはイールドカーブ・コントロール(YCC)などの「価格維持オペレーション」に頼ることになるだろうと彼は予測している。

バンク・オブ・アメリカの8月の世界的なファンドマネージャー調査では、回答者の54%がFRBがYCCを採用すると予想していることが明らかになった。

米国債、金、デジタル通貨を買い、米ドルを空売りしましょう!

「ニクソン時代が繰り返されている」そして「YCCはいずれ来る」という判断に基づき、ハートネット氏は明確な取引戦略を概説した。米国がYCCの実施にコミットするまで、債券、金、デジタル通貨を買い持ちし、米ドルを空売りするという戦略である。

ステップ1:債券をロングする

YCCの直接的な結果は、人為的に低い債券利回りです。ハートネット氏は、7月の建設支出が前年比2.8%減少するなど、米国経済指標が弱まっていることから、FRBには利下げの十分な理由があり、政治的圧力がこのプロセスを加速させると考えています。同氏は、米国債利回りは6%に向けて急上昇し続けるのではなく、4%に向けて推移すると考えています。これは、債券価格に大きな上昇余地があることを示唆しています。

ステップ2:金と暗号通貨のロング

これがこの戦略全体の核心です。YCCは本質的に債務のマネタイゼーション、つまり政府の財政を支えるための「紙幣増刷」です。このプロセスは法定通貨の購買力を著しく低下させるでしょう。ハートネット氏は、国家信用とは独立した価値保存手段としての金とデジタル通貨が、こうした通貨切り下げに対する最良のヘッジ手段であると明言しています。彼のアドバイスは明快です。「米国がYCCの導入にコミットするまでは、金と暗号通貨をロングポジションにしておくべきだ」

ステップ3:米ドルのショート

これは最初の2つのステップの必然的な帰結です。ある国の中央銀行が国内金利を抑制するために無制限の通貨発行を発表すると、その国の通貨の国際的な信頼性と価値は必然的に損なわれます。ニクソン政権時代のドルの10%の切り下げは、教訓となる教訓です。したがって、この壮大な物語において、ドルの空売りは最も論理的で理にかなったステップです。

この戦略の根底にある論理は、YCCとは中央銀行が通貨を発行し、債券を購入することで金利を低下させ、通貨切り下げにつながるというものです。これは金とデジタル通貨にプラスの影響を与えます。同時に、強制的な低金利は債券価格にプラスの影響を与え、小型株、不動産投資信託(REIT)、バイオテクノロジー株といった金利に敏感なセクターの上昇余地も生み出します。

好景気の後にはインフレと崩壊が来るのか?

ハートネット氏はまた、歴史には必ず後半があることを投資家に思い出させた。

ニクソン政権時代と同様に、1970年から72年にかけての金融緩和と好景気の後には、1973年から74年にかけてのインフレの暴走と市場暴落が続いた。彼は、その好景気がインフレ率の3%から12%への急騰と米国株価の45%の暴落で終焉を迎えたことを回想した。

つまり、現在の取引時間帯は魅力的である一方で、長期的なリスクも大きく伴うということです。しかし、それまでは、市場は政策の「目に見える手」に従い、政策主導の資産買い漁りを展開する可能性があります。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

新規ユーザーには100 USDTのマージンギフト:取引して最大1,088 USDTを獲得しよう!

BitgetよりSANTOS/USDT, MYRO/USDT, DUSK/USDT, PHB/USDT, ALPINE/USDTのマージン取引サービス停止に関するお知らせ

CandyBomb x RAVE:先物取引で200,000 RAVEを山分けしよう

BitgetがVision(VSN)を上場!1,786,000 VSNの山分けを獲得しよう