200億ドルの清算後、暗号資産投資家が身につけるべきリスク管理戦略

レバレッジは利益を倍増させるものではなく、資金効率を高めるためのツールに過ぎません。

レバレッジは利益を倍増させるものではなく、資金効率を高めるためのツールに過ぎません。

執筆:Spicy

翻訳:Luffy,Foresight News

週末に発生した200億ドル規模の壮大な清算イベントは、多くの暗号資産トレーダーに深い教訓を与えました。リスク管理の重要性はしばしば見過ごされがちですが、ベテラントレーダーのSpicyは、長期的な利益を見極める期待値の公式から、清算を回避するレバレッジの使い方、そして適切なベットサイズのコントロール方法まで、5つの重要なリスク管理ポイントを共有しています。これらの方法は、投資家が暗号資産市場でより長く、より遠くまで歩む助けとなるかもしれません。以下、記事内容の翻訳です:

トレードにおいて重要なことは多々ありますが、リスク管理ほど重要なものはありません。

私はかつてプロのトレーダーであり、現在まで8年間暗号資産取引に従事しています。この記事を読んでいただきありがとうございます。そのお返しとして、私が知っているリスク管理の知識を余すことなく共有します。

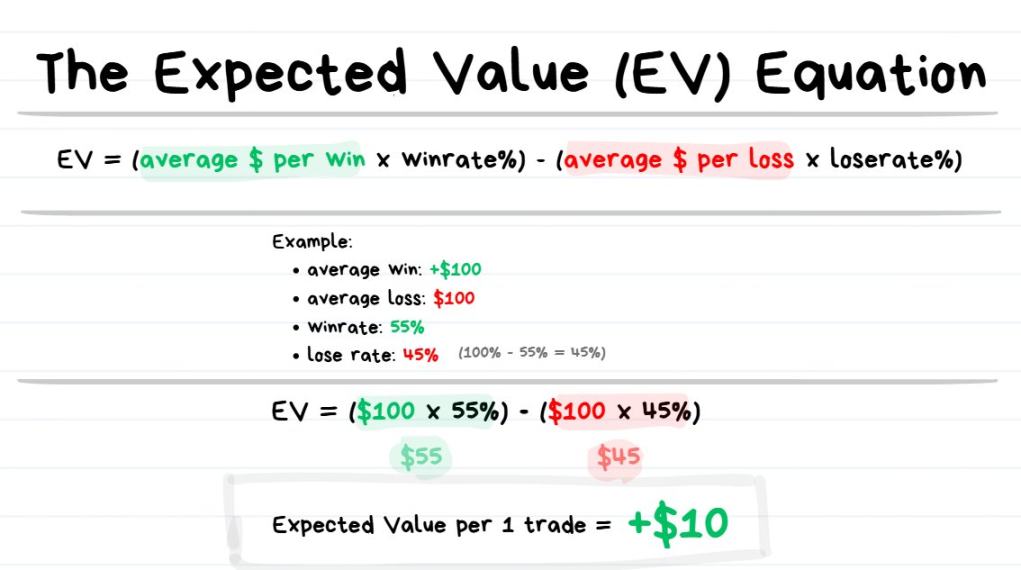

期待値(EV)公式

期待値の公式:EV =(平均利益 × 勝率)-(平均損失 × 敗率)

ヒント:期待値とは「同じ意思決定を繰り返した場合に、平均して得られる結果」を指します。

すべてのトレーダーは、期待値の概念と計算方法を理解する必要があります。なぜ期待値が重要なのでしょうか?トレードの期待値は、「今後N回の取引を行った場合に予想される利益」を見積もるのに役立ちます。

記事中の例で言えば、各取引の期待値が+10ドルなら、同じ取引を1000回繰り返すと、予想利益は10ドル × 1000 = 10,000ドルとなります。

- 正の期待値(+EV)があれば、長期的には利益が出ます;

- 負の期待値(-EV)であれば、長期的には損失となります。

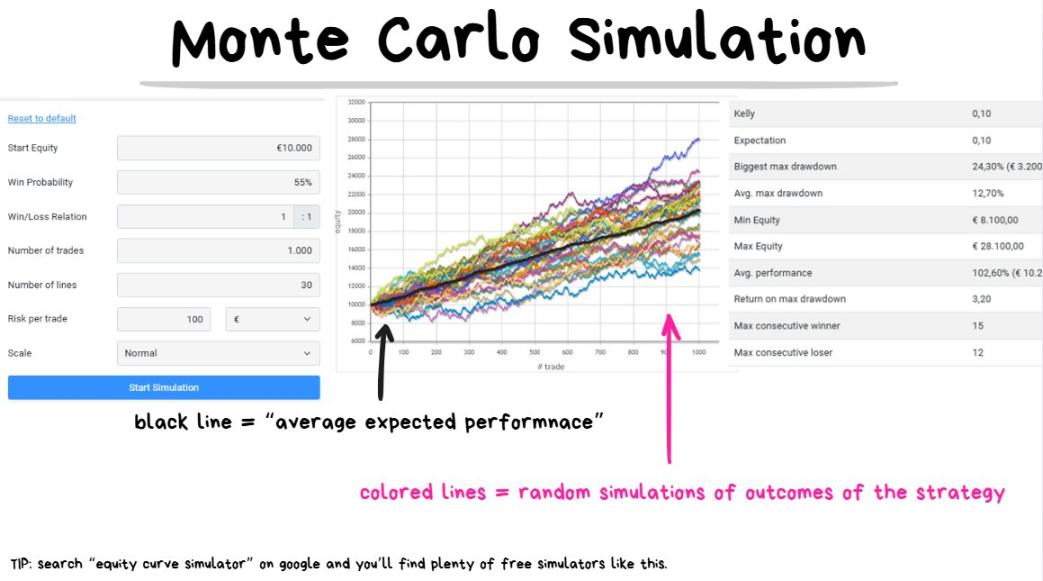

次に「モンテカルロシミュレーション」について紹介します。これは期待値の実際の効果を直感的に示してくれます。

モンテカルロシミュレーション

まず、モンテカルロシミュレーションを簡単に理解しましょう

ある取引戦略の勝率が55%、リスクリワード比が1:1の場合、今後1000回の取引を30回シミュレーションしたものです。これは正の期待値(+EV)を持つ利益戦略です。

ヒント:モンテカルロシミュレーションとは、多数のランダムな仮定シナリオを実行し、N回の取引後に起こりうるすべての結果を予測する手法です。

モンテカルロシミュレーションは、期待値に基づいて将来のパフォーマンスを予測し、戦略の収益性を大まかに判断するのに役立ちます。

初期資金、勝率、平均損益比、取引回数を入力するだけで、シミュレーションプログラムが取引パフォーマンスのランダムな組み合わせを生成します。

図中の太い黒線は平均的な予想結果を示しています:各取引の期待値が+10ドルなら、100回の取引後の総利益は約+1000ドル、1000回の取引後は約+10,000ドルとなります。

「約」という言葉に注意してください。結果は完全に保証されるものではなく、一定のバラツキ(分散)が存在します。

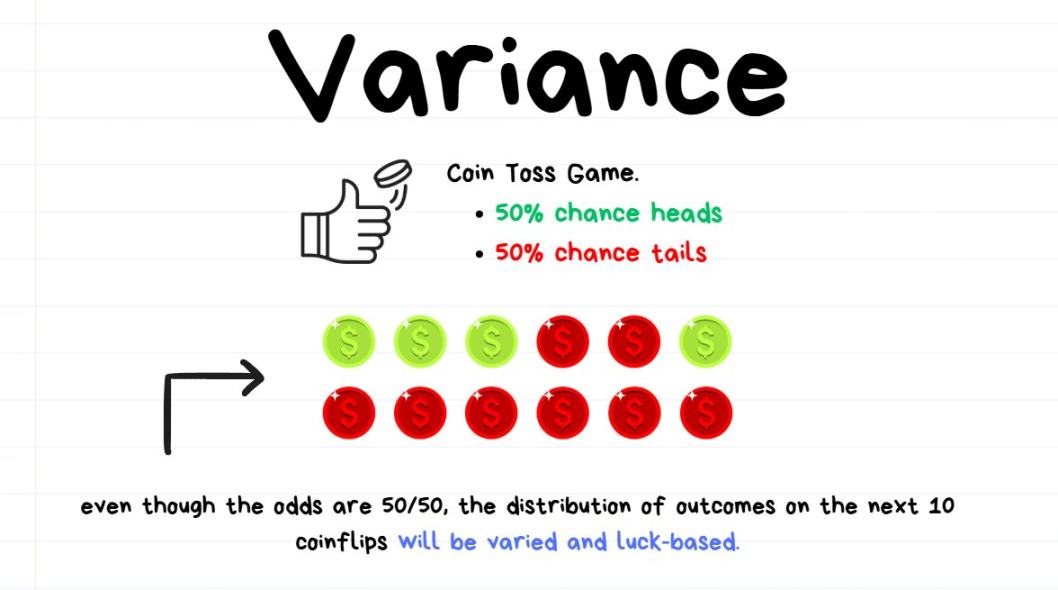

次に、分散を簡単に理解しましょう

受け入れるかどうかに関わらず、ランダム性は取引パフォーマンスに影響を与えます。

コイントスを例にすると、表と裏が出る確率はそれぞれ50%です。

10回コインを投げると、8回表、2回裏という結果もあり得ます。表の確率は本来50%ですが、実際には80%となる場合もあります。

これはコインに細工があるわけではなく、単に試行回数が少ないため、確率が本来の分布を十分に示していないだけです。

実際の結果(80%)と理論上の確率(50%)の差が分散(80% - 50% = 30%)です。

もし10,000回コインを投げた場合、表が5050回、裏が4950回となるかもしれません。表が予想より50回多いですが、パーセンテージで見ると分散はわずか0.5%(50÷10000)です。

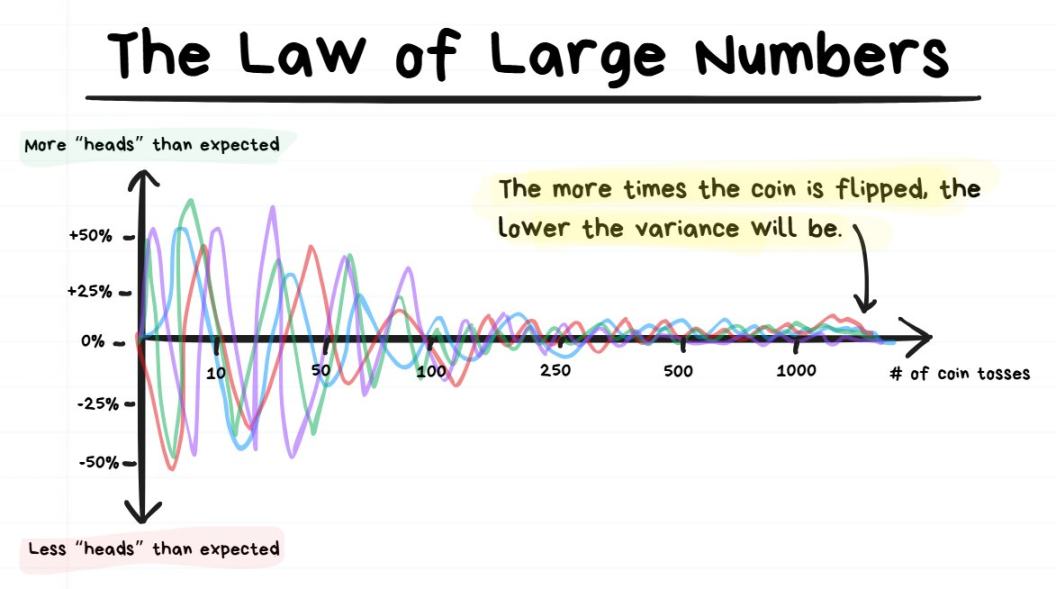

最後に、大数の法則を簡単に理解しましょう

コインを投げる回数が多いほど、分散は0に近づきます。

ヒント:大数の法則とは、あるランダムな事象を繰り返す回数が増えるほど、結果が真の平均値に近づくという法則です。

10回だけコインを投げると、表の確率の分散は大きくなりますが、10,000回以上投げると分散は非常に小さくなります。

簡単に言えば、事象の発生回数が多いほど、結果は真の確率に近づきます。

モンテカルロシミュレーション、分散、大数の法則は、どのように取引と関連するのでしょうか?

モンテカルロシミュレーションは、分散に基づいて期待値を管理し、将来N回の取引で起こりうるパフォーマンスを判断するのに役立ちます。取引回数が多いほど、期待される分散は小さくなります。

また、以下の重要な質問に答えることができます:

- N回の取引後、期待される利益はどれくらいか?

- 連続して利益が出る最大回数は?

- 連続して損失が出る最大回数は?

- 現在の勝率とリスクリワード比で、N回の取引後に口座がどれくらい減るのが正常範囲か?

同時に、現実を直視するための警告も与えてくれます:

- 高収益戦略であっても、長期間のドローダウン(口座損失率)を経験する可能性がある;

- 高勝率戦略でも、大きな連続損失が発生する可能性がある;

- 低勝率戦略でも、大きな連続利益が発生する可能性がある;

- 次の1回の取引結果は重要ではなく、重要なのは今後100回以上の取引全体の結果である。

このセクションの要点:

- 良い取引をしても損失を出すことがある;

- 悪い取引をしても思いがけず利益が出ることがある。

これらの現象はすべて分散(または運)によるものです。単一の取引結果だけで取引の正否を判断するのは適切ではありません。

2つの極端な例:

- ある取引戦略に基づいて注文し、その戦略の勝率が90%、リスクリワード比が1:1であれば、その取引で損失を出しても正しい判断です。同じ取引を1000回以上繰り返し、大数の法則が働けば、最終的には必ず利益が出ます。

- カジノでスロットマシンをプレイし、一度勝ったとしても、それが賢明な賭けだったとは限りません。それは分散による幸運に過ぎません。1000回以上賭け続ければ、大数の法則が働き、最終的にはすべての資金を失うことになります。

重要な結論:

次の1回の取引の損益で取引の質を判断せず、取引の期待値に基づいて判断しましょう。忍耐強く分散を受け入れることで、利益が徐々に現れてきます。

レバレッジと清算

レバレッジはトレーダーが最も誤解しやすい概念の一つです。

以下を読む前に、すべての細部を覚える必要はありません。プレッシャーを感じる必要もありません。レバレッジの基本概念さえ理解していれば、取引には十分です。

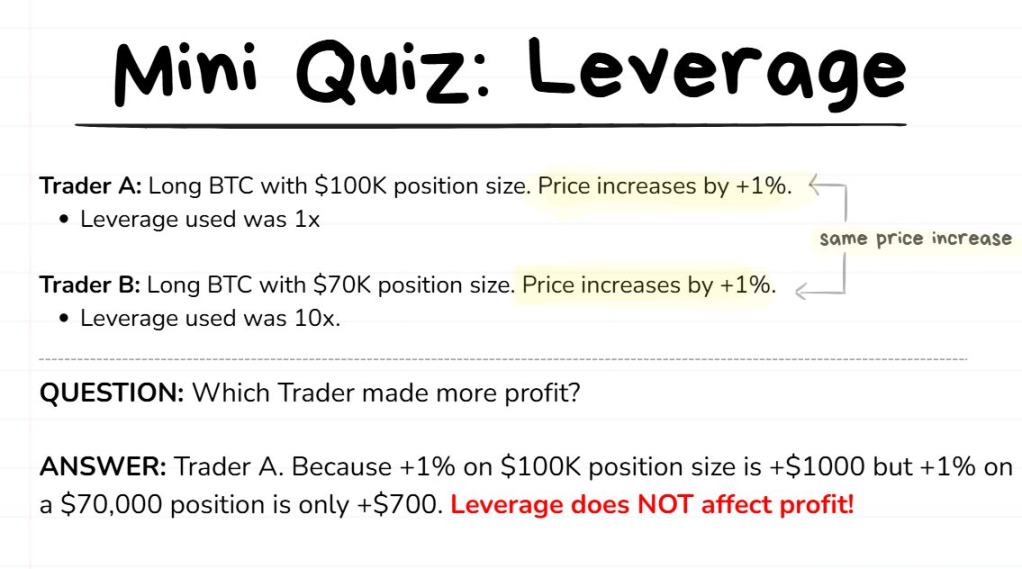

まず小テストをして、レバレッジの基本を理解しているか確認しましょう(2人のトレーダーのエントリー価格は同じと仮定します)。

多くの人がレバレッジについて誤解しています(完全な誤り):レバレッジは利益を倍増させるものであり、レバレッジを上げれば取引利益が魔法のように増えると考えています。

私は断言できますが、レバレッジは決してそうではありません。

レバレッジの本当の役割(正しい理解):レバレッジはカウンターパーティリスクを下げ、資金効率を高めるためのツールです。

カウンターパーティリスク:取引所に資金を預けることで直面するリスク。取引所が倒産したり詐欺を働く可能性があり(例:FTX事件)、資金は絶対に安全とは限りません。

資金効率:資金を使ってより多くの利益を得る効率のこと。例えば、1000ドルの元本で毎月1000ドル稼ぐのは、100,000ドルの元本で毎月1000ドル稼ぐよりも100倍効率的です。

詳細に入る前に、いくつかの用語の定義を明確にし、レバレッジの学習に戻りましょう。

- 取引口座残高:取引に使う予定の総資金;

- 取引所口座残高:取引所に預けている資金。通常は取引口座残高の一部のみで、全額を取引所に預けることは推奨されません;

- 証拠金:取引を開始するために必要なデポジット;

- レバレッジ:取引所から借りる資金の倍率;

- ポジションサイズ:特定の取引で実際に購入/売却するトークンの総量(またはそのドル価値)。

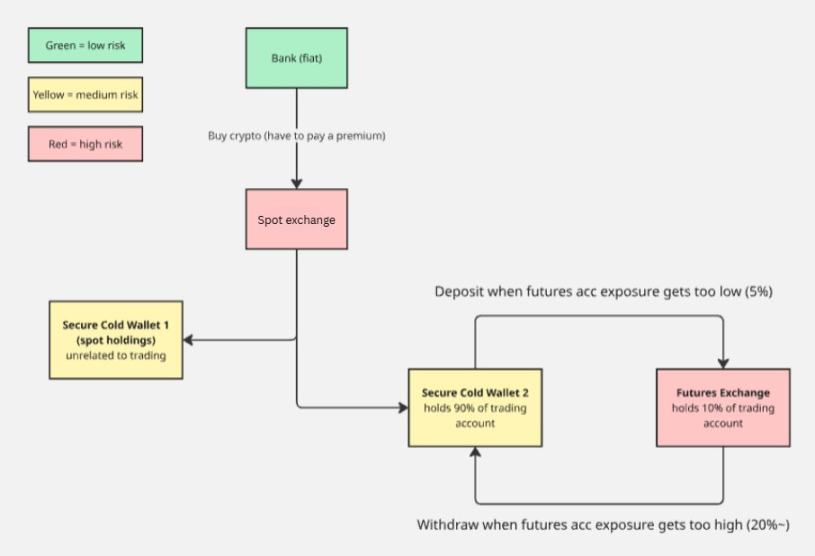

補足説明:下図は私が取引所への入出金を管理するフローチャートです。コア原則は「すべての資金を単一の取引所に集中させず、リスクの過度な露出を避ける」ことです。

上記の概念を例で理解する

あなたが取引に使える資金が10,000ドルあると仮定します。これがあなたの取引口座残高です。

取引所に10,000ドル全額を預けるのは嫌なので(取引所が資金を凍結したり、詐欺やハッキングのリスクがあるため)、10%だけ、つまり1,000ドルだけ預けます。この時、取引所口座残高は1,000ドルです。

ビットコインに良い取引チャンスを見つけ、10,000ドル分のBTCをロングしたいと考えます。購入をクリックすると、取引所口座残高が1,000ドルしかないため、資金不足と表示され、レバレッジを使って必要な資金を借りる必要があります。

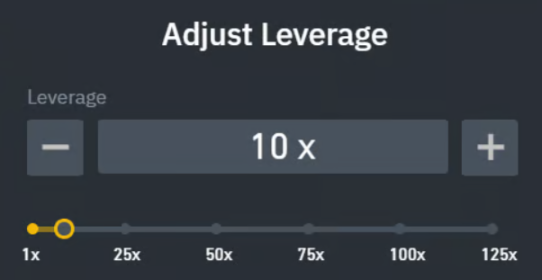

レバレッジを10倍に設定し、再度購入をクリックすると、ポジションを開くことができます:

- この取引のポジションサイズ(実際に購入したBTCの価値)は10,000ドル;

- 証拠金(あなたが預けたデポジット)は1,000ドル;

- レバレッジ倍率は10倍。

ヒント:1倍でも100倍でも、10,000ドルのポジションの利益は常に同じです。ポジションの本質はレバレッジによって変わりません。取引中にレバレッジを調整しても、最終的な利益には影響しません。

清算の目的

レバレッジを使ってポジションを開く場合、本質的には取引所からお金を借りていることになります。この資金は無から生まれるものではありません。

10倍レバレッジで10,000ドルのポジションを開き、取引所口座残高が1,000ドルしかない場合、9,000ドルは取引所から借りていることになり、この借入資金はポジションを開くためだけに使えます。

取引所が貸した資金を回収できるようにするため、清算(ロスカット)メカニズムが存在します。

清算:価格が特定のポイント(清算価格)に達すると、取引所は強制的にあなたのポジションをクローズし、預けた証拠金を没収します。その後、そのポジションは取引所が引き継ぎ、以降の損益はあなたに関係ありません。

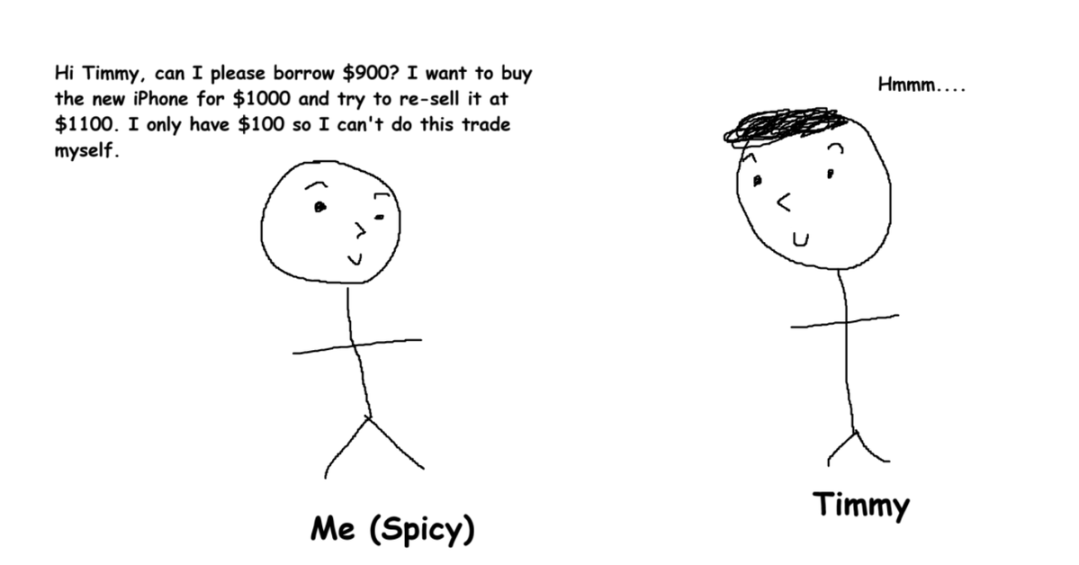

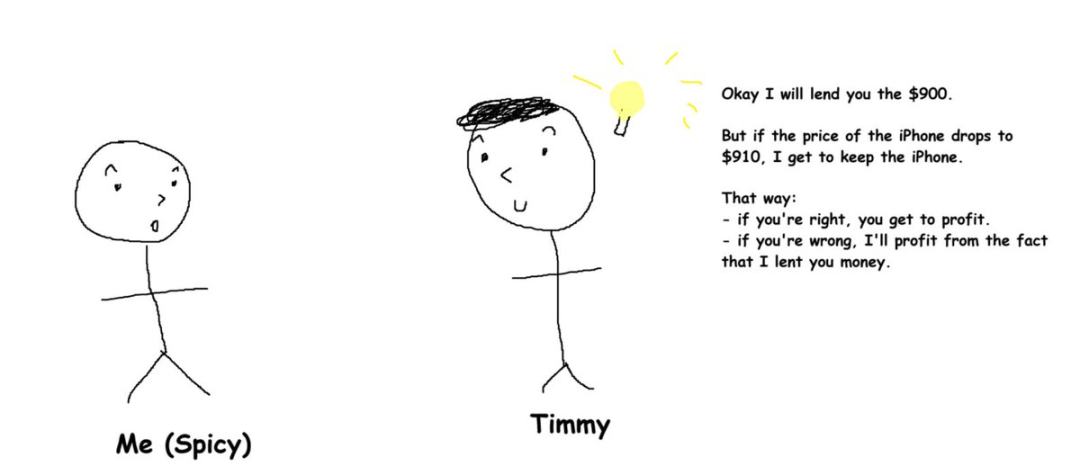

類似例で簡単に理解する

新しいiPhoneに目を付け、現在価格が1,000ドルで、1,100ドルまで上がると予想し(10%上昇)、1,000ドルで購入し、1,100ドルで売却して100ドルの利益を得たいと考えます。

しかし、あなたの銀行口座には100ドルしかありません。

そこで、裕福なTimmyに900ドルを借りて、このiPhone取引を行うことにします。

潜在的リスク

Timmyが900ドルを貸した後、iPhoneの価格が900ドル以下に下落した場合、iPhoneを売ってもTimmyへの借金を全額返済できず、Timmyが損失を被ることになります。Timmyはこのような損失を受け入れたくありません。

解決策

双方は互恵的な契約を結びます(パーペチュアル契約の本質はトレーダーと取引所の間の契約です):

あなたとTimmyは、「iPhoneの価格が910ドルを下回った場合、購入したiPhoneをTimmyに引き渡す」ことに合意します。これはあなたのポジションが清算されたことに相当します。

この時、あなたは最初に預けた100ドル(証拠金)を失います。一方、Timmyは自分でiPhoneを売ろうとします。価格変動が大きくなければ、900ドル以上で売却できれば利益が出ます。

Timmyが「価格が910ドルを下回った時点でiPhoneを引き継ぐ」と要求するのは、「あなたにお金を貸す」こと自体が合理的なリターンを得るべきであり、「iPhoneを売却して元本を回収する」ための十分な余地を確保するためです。

このセクションの要点

すべての用語定義を覚える必要はありません。最も重要なのは、レバレッジは必要なポジションサイズを得るためのツールに過ぎないということを理解することです。

また、絶対に清算リスクに直面しないようにしましょう。清算によるコストと手数料は非常に高いです。

ヒント:すべての取引には必ずストップロスを設定しましょう。ストップロスなしの取引は非常にリスクが高いです。

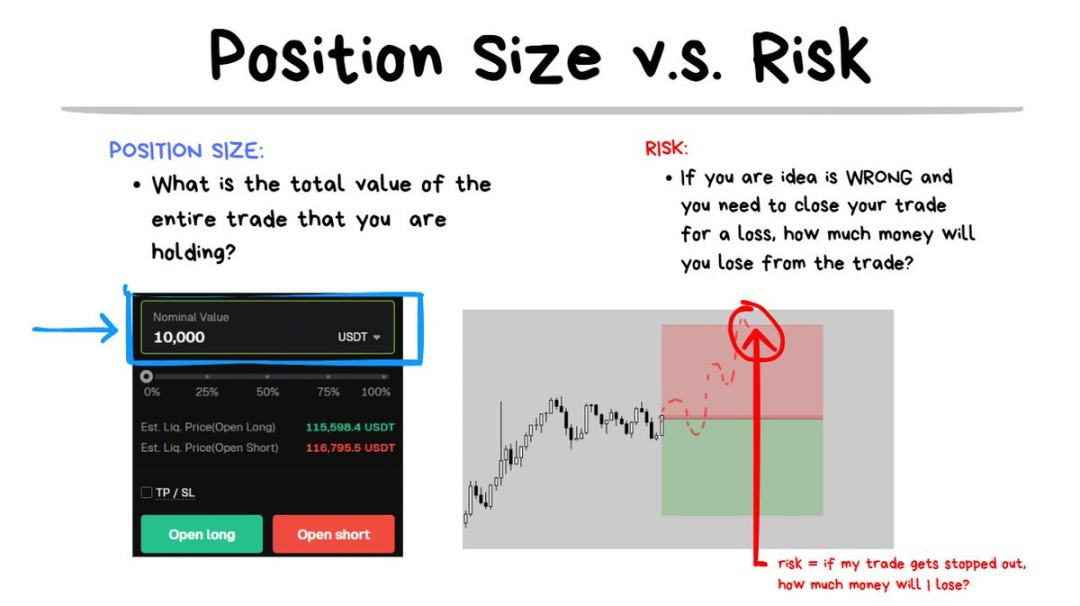

ポジションサイズとリスクの違い

もう一つトレーダーがよく誤解する概念は、ポジションサイズとリスクの違いです。

ポジションサイズとは、取引に関わるトークンの総量(またはドル価値)です。例えば、10,000ドル分のBTCを購入した場合、ポジションサイズは10,000ドルです。

リスクとは、取引判断が間違っていてストップロスで撤退する場合に失う資金の金額です。例えば、価格がストップロスに達した場合、100ドルの損失となるなら、リスクは100ドルです。

どんな取引をする前にも、まず自分に「もし判断が間違っていてストップロスになった場合、どれだけの損失を許容できるか?」と問いかけます。

これは重要な質問ですが、多くのトレーダーは完全に無視します。自分の取引アイデアが絶対に正しいと信じ、FOMOの影響も加わり、最終的に困難な状況に陥ります。

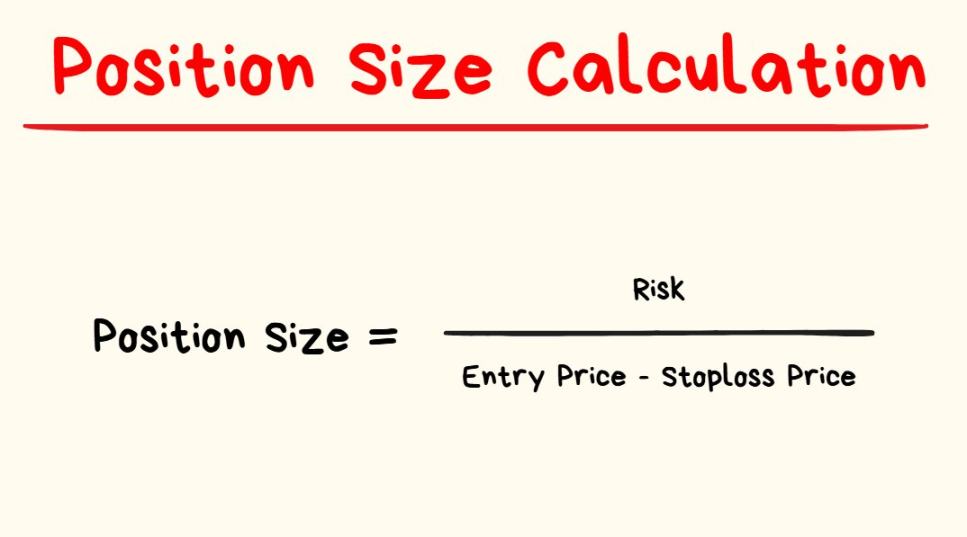

次の取引で許容できる損失額を決めたら、次は必要なポジションサイズを計算します。

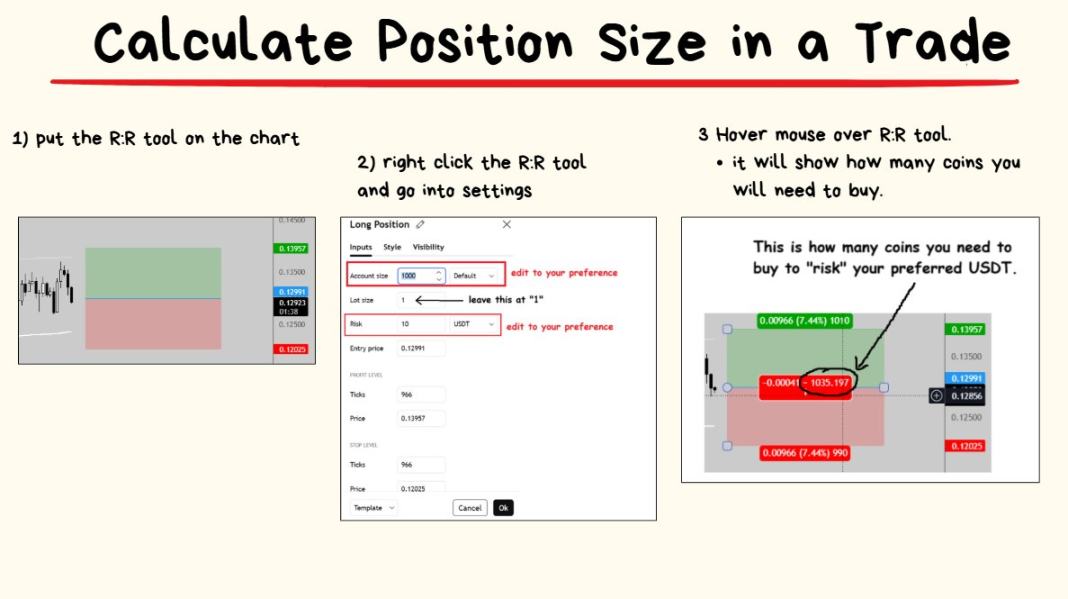

すべての取引前に計算する必要はありません。もっと簡単な方法があります。

TradingViewのリスクリワードツールには、すでに関連計算機能が組み込まれています:

操作はとても簡単です。最後の知識ポイントに進みましょう 🤓

破産リスクと適切なベットサイズ

すべてのトレーダーが最終的に抱く共通の疑問があります:1回の取引でどれだけのリスクを取るのが最適か?

答え:状況によります。

一般的な答え:広く知られているアドバイスは、1回の取引リスクを元本の1%以内に抑えることです。例えば、10,000ドルの元本がある場合、次の取引で損失が出ても、損失額は100ドルに抑えます。

私の個人的な答え:取引の質が高いほど多く賭け、質が低いほど少なく賭けます。

このセクションでは、破産リスクとケリー基準について説明します。

まず、破産リスクを理解しましょう

たとえ取引に優位性(正の期待値の利益戦略)があっても、破産しないとは限りません。

ヒント:取引の第一原則は絶対に破産しないことです。一度破産すれば、取引を続けることができません。取引の核心は長期的に市場に残ることです。

実際、1回の取引でリスクを取りすぎると、たとえ戦略が利益を生むものであっても、最終的にはすべてを失います。

極端な例:

毎回100%の元本を賭け、戦略の勝率が90%、リスクリワード比が10:1という非常に優れた戦略でも、毎回全額を賭けていれば最終的には必ず破産します。

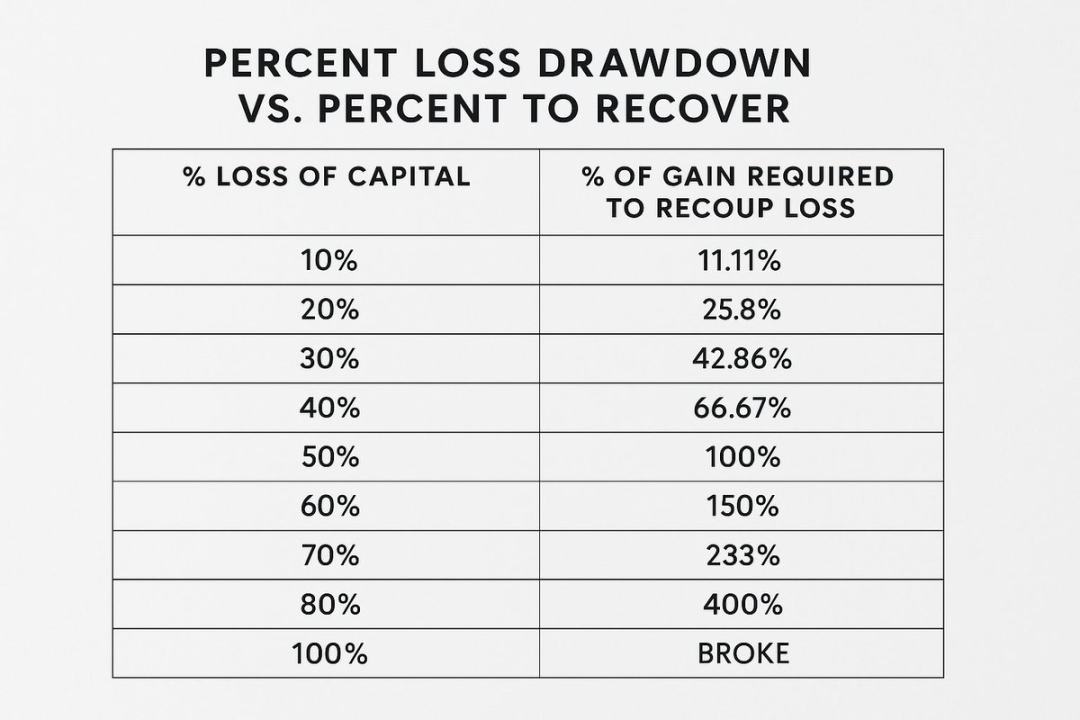

一度破産すれば、ゲームは終了です。破産寸前でも、口座を回復するのは非常に困難です。

これが、口座を増やすのは難しく感じるのに、破産は簡単に起こる理由です。

明らかに、リスクの取りすぎには明確な上限があります。優れた戦略を使っていても、賭けすぎれば遅かれ早かれ破産します。

逆に、リスクが低すぎる(例えば1回の取引で0.0000001%の元本しかリスクを取らない)場合、口座は永遠に効果的に増えません。

では、適切なリスクのバランスはどこにあるのでしょうか?

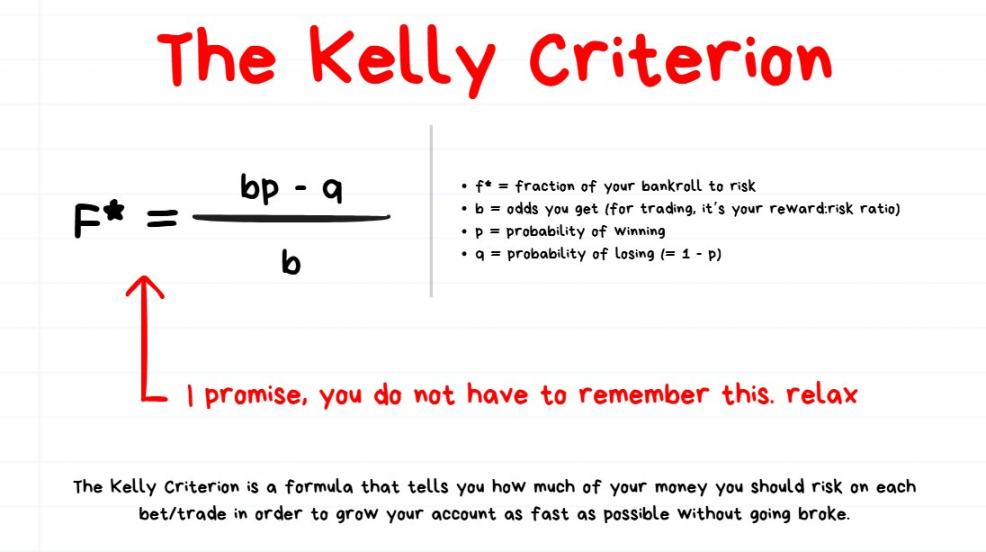

次に、ケリー基準を理解しましょう。「バランス点」問題の解決を試みるものです

ケリー基準の具体的な公式を覚える必要はありません。好奇心旺盛な読者のために掲載しておきます。

一部のトレーダーは、ケリー基準が最適なベットサイズを計算する最良の方法だと考えています。別のトレーダーは、ケリー基準は保守的すぎて成長が遅いと考え、ケリーの結果に倍率をかけて(例:ベットサイズ = ケリー結果 × 2)使います。また、ケリー基準でもまだ攻撃的すぎると考え、予期せぬ誤差を考慮してケリー結果を割って使う(例:ベットサイズ = ケリー結果 ÷ 2)人もいます。

ケリー基準と最適ベット公式についての私の見解

私は、完璧なベットサイズ計算方法は存在しないと考えています。

ケリー基準や他の複雑な公式を使ってベットサイズを計算しても、取引の世界に絶対的な完璧な方法はありません。

前述の通り、私はベットサイズを動的に調整する傾向があります:

- 低品質の取引:スキップし、参加しない;

- 標準品質の取引:元本の1%リスクを取る;

- 高品質の取引:元本の2%リスクを取る;

- 超高品質の取引:最大で元本の4%リスクを取る。

補足説明:これが最適なベット方法かどうかは分かりません!しかし私はシンプルな方法が好きで、この方法は私にとって良い結果をもたらしています。

取引の質を判断する基準は、取引で使う戦略と、エントリー前の市場の変数です。

まとめ

- 取引優位性の背後にある数字を理解することは極めて重要です。取引のような確率に基づく活動では、期待値がコア概念です;

- 次の1回の取引の損益ではなく、今後100回の取引全体の結果に注目し、大数の法則を活用しましょう;

- レバレッジは利益を倍増させるものではなく、資金効率を高めるためのツールです。絶対に清算リスクに直面しないようにしましょう;

- ポジションサイズは購入/売却したトークンの価値であり、リスクは判断ミス時に失う資金の金額です;

- 口座のドローダウンは簡単に陥り、回復は難しいため、ベットサイズを適切にコントロールしましょう。初心者の場合は操作を簡略化し、1回の取引リスクを1%以内に抑え、高品質なA+取引パターンに慣れてから調整することをお勧めします。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

CARV詳細分析:Cashie 2.0がx402を統合し、ソーシャルキャピタルをオンチェーン価値へと変革

現在、Cashieはプログラム可能な実行レイヤーへと進化し、AIエージェント、クリエイター、そしてコミュニティが単に市場に参加するだけでなく、市場の構築と成長を積極的に開始し主導できるようになっています。

DiDiはラテンアメリカで、すでにデジタルバンキングの巨人となっている

国内の「完璧なモデル」をそのまま導入しようとしても上手くいかず、私たちは「苦痛を解決する能力」を発揮することでしか尊敬を勝ち取ることができません。

マクロ構造的な矛盾が深まっているが、それでもリスク資産にとって良いタイミングなのか?

短期的には、AIの資本支出や富裕層の消費が収益を支えるため、リスク資産に強気の見方ができます。しかし、長期的には主権債務、人口危機、地政学的再編による構造的リスクに警戒が必要です。