ビットコイン年末爆発前夜:ETFによる資金吸収、利下げの点火、アルトコインの倍増シナリオはすでに描かれている

2025年10月、暗号資産市場は回復傾向を示し、投資家のセンチメントは慎重から慎重な楽観へと変化しています。資金の純流入はマイナスからプラスに転じ、機関投資家の参加度も上昇し、規制環境も改善されています。bitcoin現物ETFへの資金流入が顕著で、アルトコインETFの承認が市場に新たな流動性をもたらしています。マクロの観点では、FRBの利下げ期待が高まり、グローバルな政策環境もより友好的になっています。 要約:Mars AIによる生成 本要約はMars AIモデルによって生成されており、その内容の正確性や完全性は現在も継続的に改善されています。

市場全体の動向:慎重から慎重楽観への移行

2025年10月下旬に入り、暗号資産市場は段階的な調整を経て明確な回復の兆しを見せています。過去2ヶ月間市場を支配していた慎重なムードは徐々に薄れ、特に10月11日の大幅な調整後、投資家心理はパニックから徐々に理性的な状態へと転換しました。複数の主要指標が、市場の底値圏が有効にテストされ、新たなロング勢力が蓄積されていることを示しています。

市場の回復は価格面だけでなく、資金フロー、機関投資家の参加度、規制環境の多次元的な改善にも深く反映されています。10月下旬以降、市場の資金純流入はマイナスからプラスに転じ、アルトコインETFが一斉に承認され、世界的な金融緩和期待が高まるなど、これらの要素が市場に新たな活力を注入しています。

10月29日時点のデータによると、暗号資産の総時価総額は3.97兆ドルまで回復し、前週比2.06%増加、市場の恐怖指数も低水準から39まで回復し、投資家心理は依然として慎重ながらも明らかに改善しています。

市場構造のポジティブな変化は、レバレッジ解消プロセスの完了にも現れています。10月11日の暴落で大量の高レバレッジポジションが清算され、10月22日までの4週間で全ネットワークの清算額は徐々に減少し、デリバティブ市場の過度な投機が効果的に抑制されました。現在、bitcoinの契約建玉は健全な水準に戻り、資金調達率もプラスを維持しつつ過熱感はなく、市場の基盤がより堅固になっています。

ETF市場:機関資金の大規模流入の中核プラットフォーム

bitcoin現物ETF:機関投資家の需要を示す主要指標

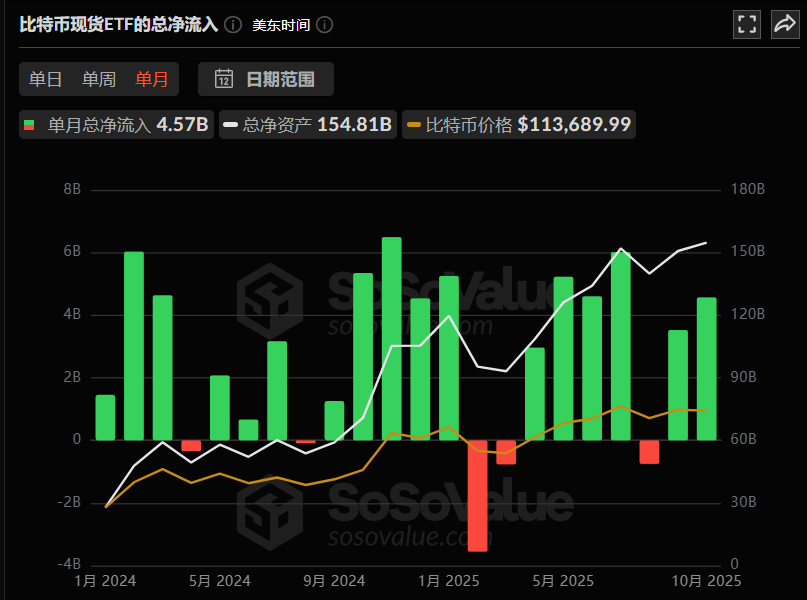

10月の暗号資産市場で最も注目されたのはETF分野であり、資金フローと機関の動きが市場信頼の回復を裏付けました。bitcoin現物ETFは今月累計純流入が45.7億ドルに達しました。

10月29日時点で、bitcoin現物ETFの総運用資産規模は1548億ドルの過去最高に達し、bitcoin総時価総額の6.8%を占め、市場の重要な資金プールとなっています。

週次データを見ると、10月20日から27日の1週間で純流入は4.46億ドルに達し、BlackRock傘下のIBITファンドが特に目立ち、1週間で3.24億ドルを吸収し、現在の保有量は80万BTCを突破しています。このデータは大手金融機関のbitcoinに対する強気スタンスを際立たせています。

伝統的な金融市場にとって、ETFへの資金流入は市場期待を反映する主要指標です。SNSの話題性やチャートのテクニカルな限界と比べ、ETFの資金フローは機関や長期資金の本当の配分意図をより客観的に示します。

機関投資家の配分行動:暗号資産が投資ポートフォリオの重要な構成要素に

今回の市場上昇の顕著な特徴は「機関化属性の強化」です。

大手金融機関は暗号資産への配分を継続的に強化しています。Morgan Stanleyは全てのウェルスマネジメント顧客にbitcoinとethereumの配分チャネルを開放し、JPMorganは機関顧客にbitcoinをローン担保として認めるなど、暗号資産のユースケースをさらに拡大しています。

最新データによると、機関の平均暗号資産配分比率は19%に上昇し、過去最高を記録。さらに85%の機関がすでに暗号資産配分を完了、または短期的に配分を開始する予定と回答しています。

これは暗号資産が機関投資ポートフォリオの標準的な構成要素となりつつあり、もはや周辺的な投機資産ではないことを示しています。

企業資金の配分面では、Block, Inc.などの伝統的金融企業が暗号資産をバランスシートに組み入れ、例えば8000BTC超(約5.5億ドル相当)を保有し、長期的な価値認識を示しています。

ethereum ETFと資金ローテーション:短期流出の背後にある戦略的調整

bitcoin現物ETFの強さと対照的に、ethereum ETFは10月に相対的な弱さを見せ、累計純流入は9.3億ドルでした。

市場ロジックから見ると、この現象は「資金ローテーションのシグナル」と解釈できます。一方で、一部の資金がethereumから短期的な上昇余地がより明確なbitcoinやSolanaに移動しています;

また一方で、機関が今後の新型ETF商品(例えばethereum先物ETFやアルトコインETF)への配分準備のために資金を移動している可能性もあります。

このようなローテーション現象は過去にも珍しくなく、2024年初頭にも同様の状況があり、その後ethereumはカンクンアップグレード完了後に顕著な資金回帰を迎えました。

アルトコインETF:一斉承認で流動性の新たなチャネルを開く

10月28日、米国市場で初のアルトコインETFが登場し、Solana、Litecoin、Hederaの3つの主要アルトコインプロジェクトをカバー。具体的にはBitwiseとGrayscaleがSOL ETFを、Canary CapitalがNASDAQでLTC ETFとHBAR ETFの上場を承認されました。

この進展は暗号資産クラスが伝統的金融システムからさらに認められたことを示しています。注目すべきは、初のアルトコインETFは市場の序章に過ぎないという点です。

公開データによると、現在も155本のアルトコインETFが承認待ちで、35種類の主要アルトコイン資産をカバーしています。市場はその初期資金流入規模がbitcoinやethereum ETFの初期流入合計を上回ると予想しています。これらのETFがすべて承認されれば、暗号市場に前例のない「流動性ショックウェーブ」をもたらすでしょう。

過去の経験から、bitcoin ETFは導入後に累計500億ドル超の資金を集め、ethereum ETFも250億ドルの資産増加をもたらしました。

本質的に、ETFは単なる金融商品ではなく、資金が暗号市場に流入する「標準化チャネル」です。チャネルがbitcoinやethereumからSOL、XRP、LINK、AVAXなどのアルトコインに拡大すれば、暗号市場全体のバリュエーション体系が再構築され、中小時価総額コインの流動性と価格効率が大幅に向上する見込みです。

機関はアルトコインETF分野での展開を着実に深化させています。ProSharesはCoinDesk 20 ETFの上場を計画しており、この商品はBTC、ETH、SOL、XRPなど20種類の暗号資産のパフォーマンスを追跡します。REX-Ospreyは21-Asset ETFをリリースし、ADA、AVAX、NEAR、SEI、TAOなどのステーキングリワードを得られる革新的なETF商品を提供、ETF商品の収益モデルをさらに多様化しています。Solana単一資産に限っても、現在23本のETFが承認待ちであり、この集中的な展開は、機関の暗号資産に対するリスク選好が徐々に高まっていること、リスクカーブがbitcoinからDeFiエコシステム全体に拡大していることを明確に示しています。

マクロ環境:流動性緩和期待と政策フレンドリーの二輪駆動

FRBの金融政策:利下げ期待が流動性スペースを拡大

ETF要因以外にも、マクロ面での流動性緩和期待が市場動向を後押しするもう一つの重要な変数となっています。

10月29日、市場データによるとFRBが25ベーシスポイントの利下げを行う確率は98.3%に達し、この期待はすでに市場動向に織り込まれています。ドル指数は弱含み、リスク資産が一斉に上昇し、bitcoin価格は11.49万ドルの壁を突破しました。資金ロジックから見ると、利下げは市場全体の資金コスト低下を意味し、余剰資金はより高いリターンを求めて流れます。

2025年の伝統市場(株式や債券など)に明確な成長の目玉がない中、「ストーリー性」を持つ暗号市場が資金の注目を集め、伝統市場の資金が暗号分野に移動しています。

米国9月のコアCPIデータも利下げ期待を後押ししています。

9月のコアCPI月次は0.2%で予想の0.3%を下回り、インフレ圧力は引き続き緩和しています。政府閉鎖の継続や雇用市場の冷え込みを背景に、FRBの10月利下げは高確率となっています。CME「FedWatch」の最新データによると、FRBが10月に25ベーシスポイント利下げする確率は96.7%、12月までに累計50ベーシスポイント利下げする確率は94.8%に達しています。

世界の債務サイクルと流動性創出

Raoul Palのグローバル債務サイクル分析によれば、現在世界の債務総額は約300兆ドルに達し、そのうち約10兆ドル(主に米国債と社債)がまもなく満期を迎え、大規模な流動性注入によって債務利回りの急騰を回避する必要があります。Raoul Palの試算では、1兆ドルの流動性増加ごとに株式や暗号資産などリスク資産が5-10%のリターンを生むとされています;

暗号市場にとって、10兆ドルの債務再ファイナンス過程で2-3兆ドルの資金がリスク資産に流入し、BTCは2024年の安値6万ドルから2026年には20万ドル超まで上昇する可能性があります。この債務サイクルと流動性創出の関係は、暗号市場の運用ロジックを本質的に再構築します。従来の4年半減期サイクルは、より広範なグローバル流動性サイクルに取って代わられる可能性があり、暗号市場と伝統金融市場の連動性がさらに強まります。

政策環境:規制がフレンドリーに転換、コンプライアンス化が加速

今回の市場好材料は資金面だけでなく、政策面からも支えられています。

10月27日、ホワイトハウスは元暗号分野弁護士のMichael Seligを米商品先物取引委員会(CFTC)委員長に指名し、彼のこれまでの暗号業界へのフレンドリーな姿勢が市場に自信を与えました。同時に、米証券取引委員会(SEC)は上場投資商品(ETP)の作成メカニズムを更新し、暗号ETFの「インカインド償還」を認め、ETFの運用プロセスを大幅に簡素化し、機関の参入障壁を下げました。

現在の米国暗号市場の規制姿勢は「抑制」から「コンプライアンス誘導」へと転換し、政府は単に暗号イノベーションを制限するのではなく、ルール体系を整備することで暗号産業のコンプライアンス枠組み内での発展を促進し、市場の長期的な健全運営の基盤を築いています。

さらに、トランプ大統領がBinance創業者のCZ(Changpeng Zhao)を赦免したことも、米国の暗号規制環境改善の重要なシグナルと見なされています。

グローバルでは、規制フレームワークもますます明確になっています。ケニアは「2025年バーチャルアセットサービスプロバイダー法」を可決し、「中央銀行+資本市場庁」の二重規制体制を構築。欧州のMiCAフレームワークの導入、香港のデュアルカレンシーETFの登場など、世界的な規制環境が明確化し、コンプライアンスの不確実性が低減しています。

地政学的要因:米中貿易緩和がリスク資産を押し上げ

10月25-26日、米中経済貿易チームはクアラルンプールで新たな協議を行い、複数の重要な経済貿易問題で初期合意に達しました。米中貿易情勢の緩和は世界的なリスク選好を大きく押し上げました。この影響で、現物金銀はギャップダウン、原油価格は上昇、米株先物も一斉に上昇。暗号市場もリスク資産の代表として、マクロ環境の改善の恩恵を受けています。この画期的な進展は、世界2大経済大国間の貿易摩擦が緩和され、グローバルな資本フローによりフレンドリーな環境が生まれたことを意味します。暗号市場は高度にグローバルな資産クラスであり、当然その恩恵を受けます。

市場サイクル理論の再構築:半減期ストーリーから流動性ストーリーへ

Arthur Hayes:4年サイクルは終焉、流動性サイクルは永遠

元BitMEX CEOのArthur Hayesは10月下旬に発表したブログ記事「Long Live the King(国王万歳)」で、暗号市場の伝統的なサイクル理論に異議を唱えました。彼は、一部のトレーダーがbitcoinがまもなくサイクルのピークに達し2026年に暴落すると予想しているものの、現在の市場ロジックは根本的に変化しており、bitcoinの「4年半減期サイクル」はもはや機能せず、本当に相場を決定するコア変数は「グローバル流動性サイクル」、特にドルと人民元の金融政策の共振であると述べています。

Hayesは、過去3回の暗号バブル(2009-2013、2013-2017、2017-2021)は「半減期後のブル相場、4年ごとの繰り返し」のように見えるが、本質的には各サイクルがドルまたは人民元の「信用拡大サイクル」と重なっていたと指摘します。2009-2013年はFRBが無制限の量的緩和(QE)を実施し、中国も大規模な信用供給を開始。2013-2017年は人民元の信用拡大がICOブームを牽引し、暗号市場に流動性を注入。2017-2021年はトランプとバイデン政権が「ヘリコプターマネー」政策を相次いで実施し、世界的な流動性が溢れました。そしてドルや人民元の信用拡大ペースが鈍化するとbitcoinのブル相場も終焉。つまりbitcoinは世界的な金融緩和の「晴雨計」であり、半減期イベント単独で動くものではありません。2025年に入り、「半減期ドリブン」ロジックは完全に崩壊。米中両国の金融政策は「持続的緩和の新常態」に入り、政治的圧力で金融・財政政策の緩和が求められ、流動性は従来のサイクルのように引き締められません。米国は「経済加熱」で高債務規模を希釈する必要があり、トランプ政権はFRBに利下げと財政支出拡大を継続的に圧力。中国もデフレ圧力に対応するため信用供給を徐々に拡大し、両国とも市場に資金を継続的に注入しています。これを踏まえ、Hayesは「4年サイクルは死んだ。本当のサイクルは流動性サイクルだ。米中両国が金融緩和を続ける限り、bitcoinは上昇トレンドを維持する」と結論づけています。これは今後の暗号市場の動向が「半減期スケジュール」に縛られず、「ドルと人民元の金融政策方向」によって決まることを意味します。彼は「国王は死んだ、国王万歳」と締めくくり、伝統的な半減期サイクルの終焉と流動性主導の新サイクルの正式な始まりを暗示しています。

Raoul Pal:5.4年サイクル理論で伝統的サイクルモデルを再構築

元Goldman Sachs幹部でReal Vision創業者のRaoul Palが提唱する「5.4年サイクル理論」は、bitcoinの伝統的な4年半減期サイクルを根本的に再構築するものです。彼は、伝統的な4年サイクルはbitcoinプロトコル(半減期イベント)自体によるものではなく、過去3回のサイクル(2009-2013、2013-2017、2017-2021)が「グローバル債務再ファイナンスサイクル」と偶然一致した結果であり、各サイクルの終焉は金融引き締め政策によるもので、半減期イベント自体ではないと指摘します。この理論転換の核心は、2021-2022年の米国債務構造の構造的変化です。ゼロ金利環境下で米財務省は債務の加重平均満期を約4年から5.4年に延長。この調整は米国債務の再ファイナンススケジュールを変えただけでなく、世界的な流動性供給ペースを再構築し、bitcoinのサイクルピークを従来予想の2025年第4四半期から2026年第2四半期に後ろ倒し、2025年第4四半期が相場回復の重要なウィンドウ期となることを示唆しています。データ面では、Raoul Palのモデルは2026年第2四半期に世界的な流動性の歴史的ピークが到来すると予測。米ISM製造業指数が60を突破するとbitcoinは「バナナゾーン」と呼ばれる急騰局面に入り、目標価格帯は20万~45万ドル。この予測は債務サイクルと資産価格の関係に基づくもので、市場動向を理解する新たな視点を提供します。

結論

2025年10月の暗号市場は重要な転換点にあります。伝統的な半減期サイクル理論はグローバル流動性サイクルのストーリーに取って代わられ、機関資金がETFなどの標準化チャネルを通じて大規模に流入し、規制環境は継続的にフレンドリー、オンチェーンデータも市場の活発化を裏付け、これらの要素が市場を新たな段階へと押し上げています。従来のサイクルとは異なり、今回の市場のドライバーはより多様化・機関化・ファンダメンタルズ重視となっています。

市場は「周辺的な投機商品」から「主流の配分資産」への転換が明確で、バリュエーション体系が再構築されています。短期的な変動は避けられませんが、グローバルな流動性緩和、機関参加の拡大、技術革新の継続を背景に、暗号市場の中長期的な見通しは楽観的です。投資家は市場構造の変化を認識し、よりマクロな視点で市場の運用ロジックを理解しつつ、リスク意識を持つことで変革の中でチャンスを掴み、投資目標を実現できます。暗号市場がグローバル金融システムにさらに統合されるにつれ、伝統金融市場との連動性も一層強まるため、投資家にはより包括的な分析フレームワークと専門的な投資戦略が求められます。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

予測市場は、年末までにBitcoinが$100Kに達しないと予想 – Digitap($TAP)のバンキング系アルトコインが2026年のベスト暗号資産プレセールとしてリード

マスク氏、xAIが今後3年間生き残ればAGIの推進でライバルを圧倒すると賭ける

Ethereum Foundationの研究者が「state bloat」によるストレージ負担を警告、ノードのボトルネック緩和のための方策を提案

モーニングミニッツ:Robinhoodが予測市場への進出をさらに強化