大手が手を引き、ETFが冷え込む:今回のbitcoin下落の本当の理由は?

構造的なサポートが弱まり、市場のボラティリティが高まる見込みです。

原文著者:Oluwapelumi Adejumo

原文翻訳:Luffy,Foresight News

2025年の大部分において、ビットコインのサポートラインが揺るぎないように見えたのは、企業のデジタルアセットトレジャリー(DAT)と上場投資信託(ETF)が予想外に連携し、支えとなっていたからです。

企業は株式や転換社債を発行してビットコインを購入し、ETFへの資金流入は新たな供給量を静かに吸収していました。両者が強固な需要基盤を築き、ビットコインは金融環境の引き締め圧力に耐えることができました。

しかし、今、この基盤が揺らぎ始めています。

11月3日、Capriole Investmentsの創設者Charles EdwardsはXプラットフォームで、機関投資家の買い増しペースが鈍化していることから、自身の強気予想が弱まったと投稿しました。

彼は「7か月ぶりに、機関投資家の純買い入れ量が日々のマイニング供給量を下回った。これは良くない兆候だ」と指摘しています。

ビットコイン機関投資家の買い入れ量、出典:Capriole Investments

Edwardsは、他の資産がビットコインよりも好調であっても、この指標が楽観的でいられる主な理由だと述べています。

しかし現状では、約188社の企業トレジャリーが相当量のビットコインポジションを保有しており、その多くはビットコイン以外の事業モデルが単一的です。

ビットコイントレジャリーの買い増しペース鈍化

最近「Strategy」と改名したMicroStrategyほど、企業によるビットコイン取引を象徴する会社はありません。

Michael Saylorが率いるこのソフトウェアメーカーは、ビットコイントレジャリー企業へと転身し、現在67.4万BTC超を保有し、世界最大の単一企業保有者の地位を維持しています。

しかし、ここ数か月で買い入れペースが大幅に鈍化しています。

Strategyは第3四半期に約4.3万BTCしか買い増しておらず、これは今年に入ってから最低の四半期買い入れ量です。同社がこの期間に一部のビットコイン購入量を数百BTCにまで減らしたことを考えると、この数字は驚くべきものではありません。

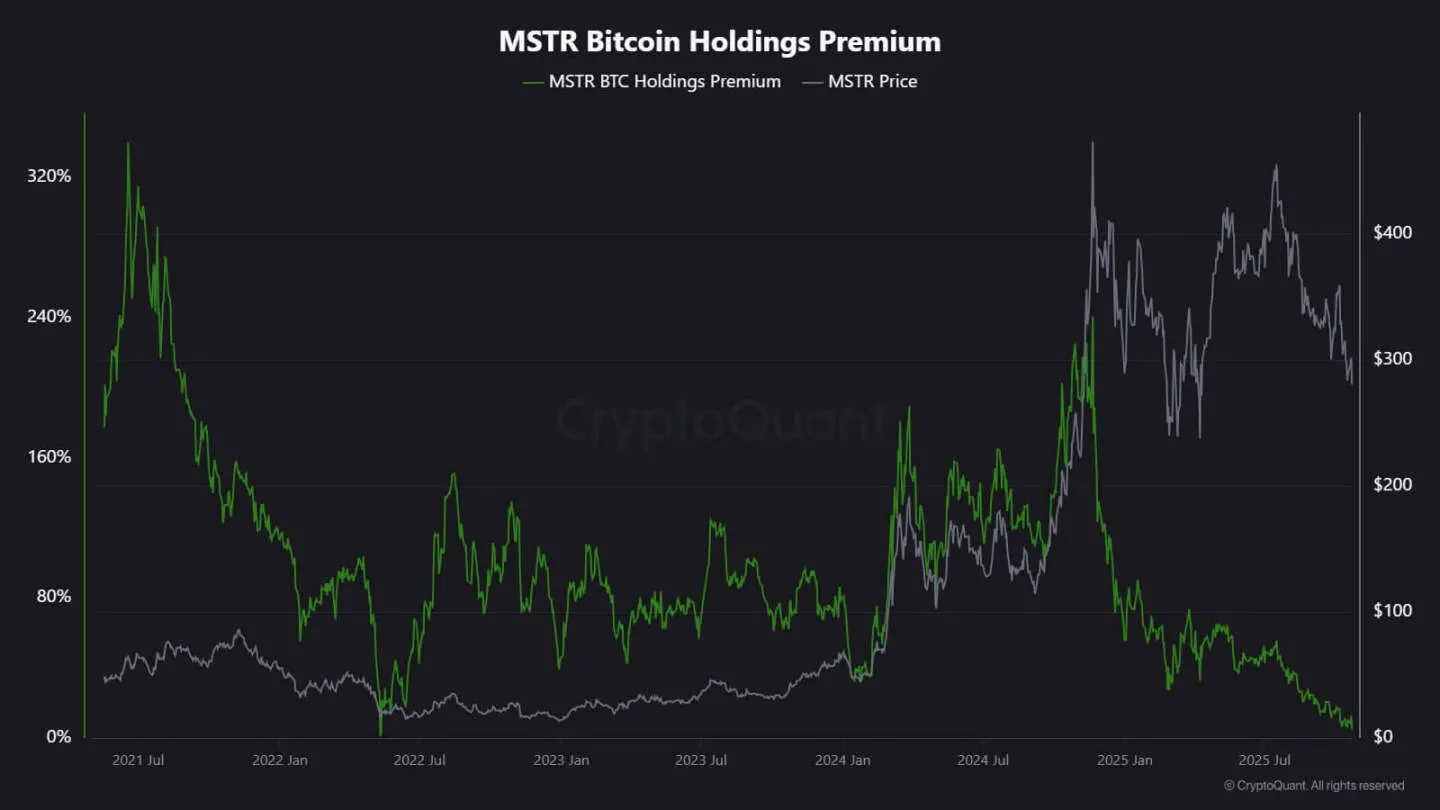

CryptoQuantのアナリストJ.A. Maarturnは、買い増しペースの鈍化はStrategyの純資産価値(NAV)の下落と関係があると説明しています。

彼は、投資家はStrategyのバランスシート上の1ドルあたりのビットコインに高い「NAVプレミアム」を支払っており、実際にはレバレッジエクスポージャーを通じて株主がビットコインの上昇利益を享受していました。しかし年央以降、このプレミアムは大幅に縮小しています。

バリュエーションの恩恵が弱まったことで、新株発行によるビットコイン購入はもはや大きな価値向上をもたらさず、企業の資金調達による買い増し意欲も低下しました。

Maarturnは「資金調達の難易度が上がり、株式発行プレミアムは208%から4%に低下した。」と指摘しています。

Strategy株式プレミアム、出典:CryptoQuant

同時に、買い増しの鈍化傾向はStrategyだけに限りません。

東京上場企業のMetaplanetもこの米国先駆企業のモデルを模倣しましたが、株価が大幅に下落した後、最近では保有するビットコインの時価総額を下回る価格で取引されています。

これに対応し、同社は株式買い戻し計画を承認し、ビットコイントレジャリー拡大のための新たな資金調達ガイドラインも打ち出しました。この動きはバランスシートへの自信を示すものですが、「暗号トレジャリー」ビジネスモデルへの投資家の熱意が薄れていることも浮き彫りにしています。

実際、ビットコイントレジャリーの買い増し鈍化は一部企業の合併を招いています。

先月、資産運用会社Striveは、より小規模なビットコイントレジャリー企業Semler Scientificの買収を発表しました。合併後、両社は約1.1万BTCを保有することになります。

これらの事例は信念の揺らぎではなく、構造的な制約を反映しています。株式や転換社債の発行で市場プレミアムが得られなくなれば、資金流入は枯渇し、企業の買い増しも自然と鈍化します。

ETFの資金フローはどうか?

長らく「新規供給の自動吸収装置」と見なされてきた現物ビットコインETFも、同様の勢いの鈍化が見られます。

2025年の大半、これらの金融投資商品は純需要を主導し、申込量は償還量を上回り続け、特にビットコインが史上最高値を記録した期間は顕著でした。

しかし10月下旬になると、資金フローは不安定になりました。金利見通しの変化を受けて、ポートフォリオマネージャーがポジションを調整し、リスク部門がエクスポージャーを削減、一部の週では資金フローがマイナスに転じました。このようなボラティリティは、ビットコインETFが新たな行動段階に入ったことを示しています。

マクロ環境は引き締まり、急速な利下げへの期待は徐々に消え、流動性条件も冷え込んでいます。それでも、ビットコインエクスポージャーへの需要は依然として強いものの、「着実な流入」から「パルス的な流入」へと変化しています。

SoSoValueのデータはこの変化を直感的に示しています。10月前半2週間で、暗号資産投資商品は約60億ドルの資金流入を集めましたが、月末までに償還額が20億ドル超に達し、一部の流入が消失しました。

ビットコインETF週間資金フロー、出典:SoSoValue

このパターンは、ビットコインETFが真の双方向市場へと成熟したことを示しています。依然として深い流動性と機関投資家のアクセスチャネルを提供していますが、一方通行の買い増しツールではなくなりました。

マクロシグナルが変動する際、ETF投資家の退出スピードは参入スピードと同じくらい速い可能性があります。

ビットコイン市場への影響

この変化は必ずしもビットコインの下落を意味するものではありませんが、ボラティリティの拡大を示唆しています。企業やETFの吸収力が弱まる中、ビットコインの価格動向は短期トレーダーやマクロセンチメントの影響を受けやすくなります。

Edwardsは、このような状況下では、新たなカタリスト――金融緩和、規制の明確化、株式市場のリスク志向回帰など――が機関投資家の買いを再び呼び起こす可能性があると考えています。

しかし現時点では、限界的な買い手はより慎重な姿勢を取っており、価格発見は世界的な流動性サイクルに一層敏感になっています。

主な影響は2点あります:

第一に、かつてサポートラインとなっていた構造的な買いが弱まっています。吸収が不十分な時期には、十分な安定買い手がボラティリティを抑えることができず、日中の変動が激しくなる可能性があります。2024年4月の半減期はメカニズム上新規供給量を減らしましたが、持続的な需要がなければ、希少性だけでは価格上昇を保証できません。

第二に、ビットコインの相関特性が変化しています。バランスシートの買い増しが鈍化する中、この資産は再び全体的な流動性サイクルに連動する可能性があります。実質金利の上昇やドル高の時期には価格に圧力がかかり、緩和的な環境ではリスク志向回復局面でリーダー的な役割を取り戻すかもしれません。

本質的に、ビットコインは再びマクロリフレクションの段階に入り、そのパフォーマンスはデジタルゴールドというよりも高ベータリスク資産に近づいています。

同時に、これらすべてはビットコインが希少でプログラム可能な資産であるという長期的なストーリーを否定するものではありません。むしろ、機関投資家のダイナミクスの影響力が増していることを反映しています――これらの機関はかつてビットコインを個人投資家主導のボラティリティから守っていましたが、今やビットコインを主流の投資ポートフォリオに押し上げた仕組みが、資本市場との結びつきをより強めています。

今後数か月は、企業やETFの自動的な資金流入がない中で、ビットコインが価値保存の属性を維持できるかどうかが試されるでしょう。

歴史を振り返れば、ビットコインは適応力を持っていることが多いです。一つの需要チャネルが鈍化すれば、別のチャネルが現れる――それは国家の準備金、フィンテックとの統合、あるいはマクロ緩和サイクルにおける個人投資家の回帰かもしれません。

原文リンク

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

SECが暗号資産詐欺を標的に:揺るぎない十字軍

本日の暗号資産市場:Cardano基盤のNIGHTが急落、ZECとXMRも下落

ICB NetworkがLinkLayerAIに参加し、リアルタイム取引インサイトとAIエージェントを導入

WSPNとTradeGoがコモディティ取引およびステーブルコイン決済をオンチェーン化