CryptoQuantのCEO:「今回の下落は主に既存のクジラの売買によるものであり、新規機関投資家の流入は依然として強い。」

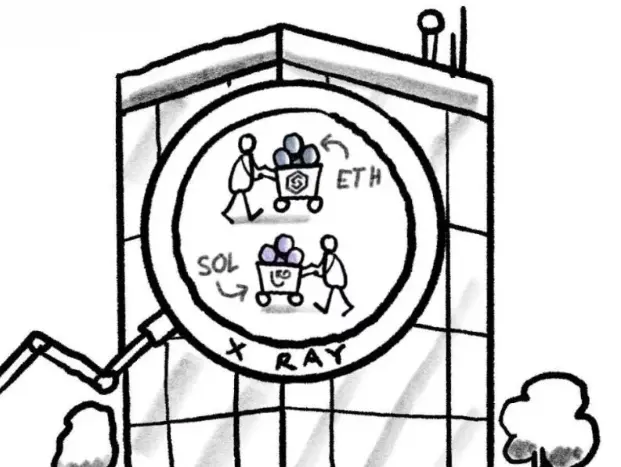

CryptoQuantのCEOであるKi Young Juは、現在の市場調整は主に長期保有者間の持ち回りによるものであり、初期のBitcoin保有者が自分のチップを伝統的な金融機関に売却しているが、これらの機関もまた長期保有の傾向があると述べた。彼は、今年初めにフェーズトップを予測した理由は「OGクジラ」がその時期に大規模な売却を行っていたためだと振り返ったが、現在の市場構造は変化していると指摘した。

彼は、etf、MicroStrategy、さまざまな新しい資本チャネルが引き続き増分流動性をもたらしており、オンチェーンの資本流入も依然として強く、今回の調整は主に初期のクジラが市場を引き下げたことによるものだと指摘した。さらに、ソブリンファンド、年金基金、マルチアセットファンド、企業財務部門が引き続き展開することで、Bitcoinの流動性チャネルはさらに拡大し、これらの資本チャネルが継続的に機能する中で、従来のサイクル理論はもはや適用できないと強調した。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

時価総額が6000億ドル蒸発!信念が揺らぎ、機関投資家は様子見、bitcoinの「半減期後の暴落」というジンクスが現実となったのか?

今回の急落の主な原因の一つは、市場が「半減期サイクル」の再現を懸念していることです。つまり、供給減少による盛り上がりの後には必ず深い調整が伴うというものです。投資家がパニック売りを行い、機関投資家の資金も停滞し、マクロ経済の逆風も重なったことで、市場の信頼が崩壊しました。

SharpLinkとUpexi:それぞれに強みと弱みがあるDAT

このモデルを継続させるためには、次のいずれかの状況が発生する必要があります。すなわち、ステーキングが実際に企業のキャッシュエンジンとなり、デジタル資産の購入資金を継続的に提供するか、もしくは企業が計画的にデジタル資産を売却することをデジタル資産戦略に組み込み、体系的な利益を実現する必要があります。

80%は誇張?6つのレッドラインでStableの本当の意図を読み解く

一見するとインフラのアップグレードだが、本質的には初期内部関係者に有利な発行である。

世界中の資産が同時に下落、なぜ安全な避難先が一斉に機能しなくなったのか?