著者: Poopman

翻訳:深潮TechFlow

Ansemは市場の天井を宣言し、CTは今回のサイクルを「犯罪」と呼びました。

高いFDV(完全希釈後評価額)で実用性のないプロジェクトが、暗号分野の最後の一銭まで吸い上げました。Memecoin(ミームコイン)のパッケージ販売は、暗号業界の評判を一般の目に悪化させました。

さらに悪いことに、ほとんどの資金がエコシステムに再投資されていません。

一方で、ほぼすべてのエアドロップが「ポンプ&ダンプ」の詐欺に成り下がっています。トークン生成イベント(TGE)の唯一の目的は、初期参加者やチームにエグジットの流動性を提供することのようです。

ホルダーや長期投資家は大きな打撃を受けており、ほとんどのアルトコイン(altcoins)は回復していません。

バブルは崩壊し、トークン価格は暴落し、人々は怒りに満ちています。

これはすべての終わりを意味するのでしょうか?

困難な時期が強者を生み出します。

公平に言えば、2025年は決して悪い年ではありません。

私たちは多くの優れたプロジェクトの誕生を目撃しました。Hyperliquid、MetaDAO、Pump.fun、Pendle、FomoAppなどのプロジェクトは、この分野に本物のビルダーが正しい方法で発展を推進していることを証明しました。

これは不正行為者を排除するための必要な「浄化」です。

私たちは反省し、絶えず改善していきます。

今、より多くの資金流入とユーザーを引き付けるためには、より多くの実用性、真のビジネスモデル、そしてトークンに実際の価値をもたらす収益を示す必要があります。私は、これこそが2026年に業界が進むべき方向だと信じています。

2025年:ステーブルコイン、PerpDex、DATの年

ステーブルコインの成熟

2025年7月、「Genius法案」が正式に署名され、支払い用ステーブルコインに関する初の規制フレームワークが誕生しました。これにより、ステーブルコインは100%現金または短期国債で裏付けられることが義務付けられました。

これ以降、伝統的金融(TradFi)はステーブルコイン分野への関心を日増しに高め、今年だけでステーブルコインの純流入は1000億ドルを超え、ステーブルコイン史上最も力強い年となりました。

RWA.xyz

機関投資家はステーブルコインを高く評価し、従来の決済システムに取って代わる大きな可能性があると考えています。その理由は以下の通りです:

-

より低コストかつ効率的なクロスボーダー取引

-

即時決済

-

低い取引手数料

-

24/7利用可能

-

現地通貨の変動リスクのヘッジ

-

オンチェーンの透明性

私たちはテックジャイアントによる大規模なM&A(例:StripeによるBridgeとPrivyの買収)、CircleのIPOがオーバーサブスクライブされたこと、複数のトップバンクが独自ステーブルコインの発行に関心を示したことを目撃しました。

これらはすべて、過去1年でステーブルコインが着実に成熟してきたことを示しています。

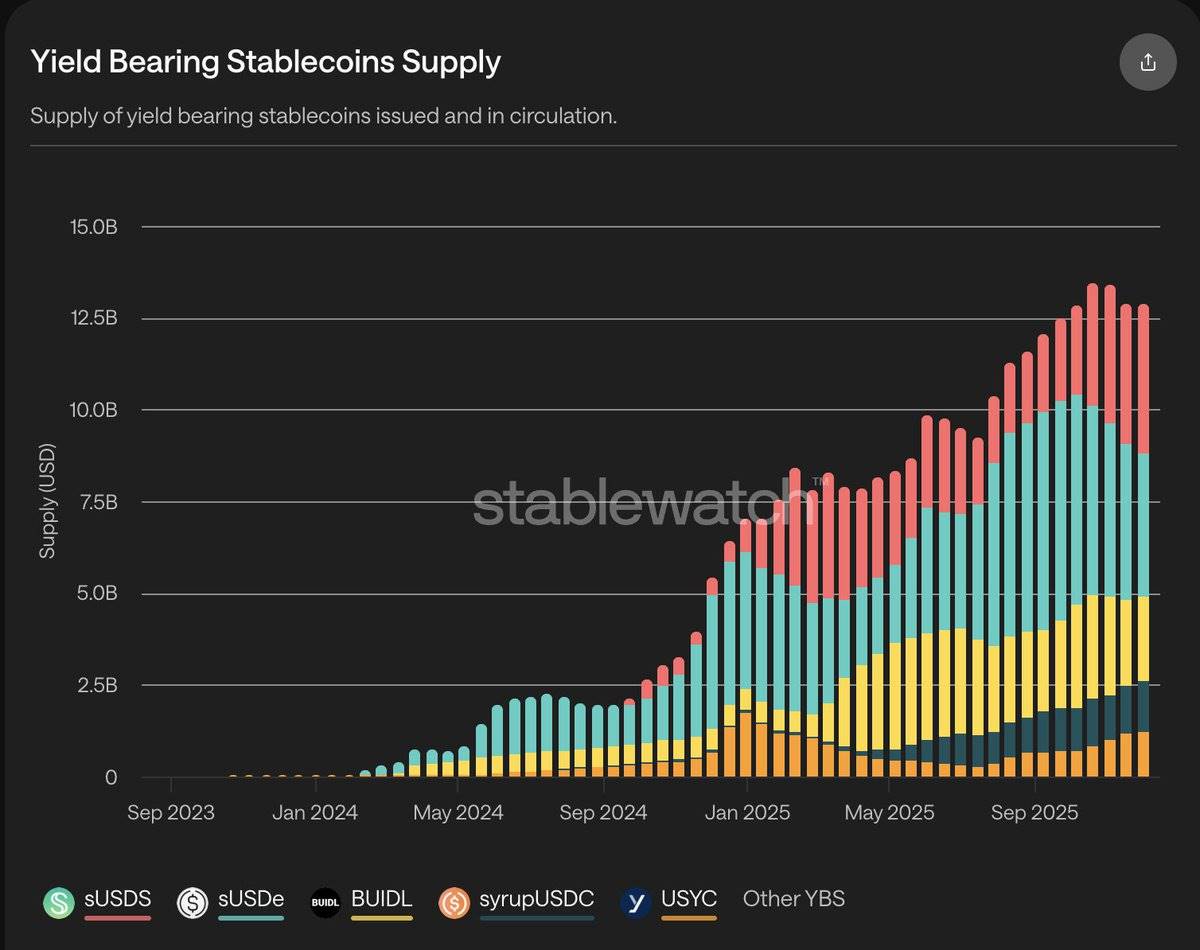

Stablewatch

支払い以外にも、ステーブルコインのもう一つの主要なユースケースは、許可不要で利回りを得ることです。これを利回り型ステーブルコイン(Yield Bearing Stablecoin、YBS)と呼びます。

今年、YBSの総供給量は実際に2倍となり、125億ドルに達しました。この成長は主にBlackRock BUIDL、Ethena、sUSDsなどの利回り提供者によって牽引されました。

成長は非常に急速ですが、最近のStream Finance事件やより広範な暗号市場の不調が市場心理に影響を与え、これらの商品の利回りを低下させました。

それでもなお、ステーブルコインは暗号分野で数少ない本当に持続可能かつ成長中のビジネスの一つです。

PerpDex(パーペチュアル契約分散型取引所):

PerpDexは今年のもう一つのスターです。

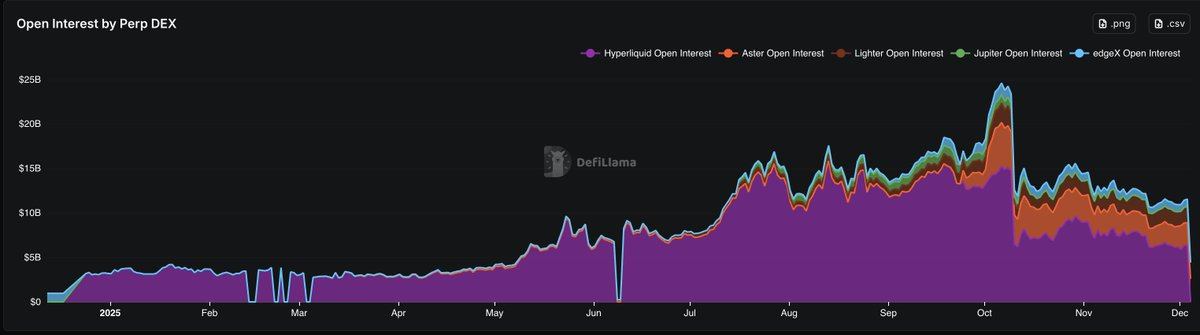

DeFiLlamaのデータによると、PerpDexの未決済建玉(open interest)は平均して3~4倍に成長し、30億ドルから110億ドルへ、ピーク時には230億ドルに達しました。

パーペチュアル契約の取引量も大幅に増加し、年初から4倍に急増、驚異的な800億ドルの週取引量から3000億ドル超の週取引量へ(この成長の一部はポイントマイニングによるもの)、暗号分野で最も急成長しているトレンドの一つとなっています。

しかし、10月10日の市場大幅調整とその後の低迷により、これら2つの指標は減速の兆しを見せ始めました。

PerpDex未決済建玉(OI)、データ元:DeFiLlama

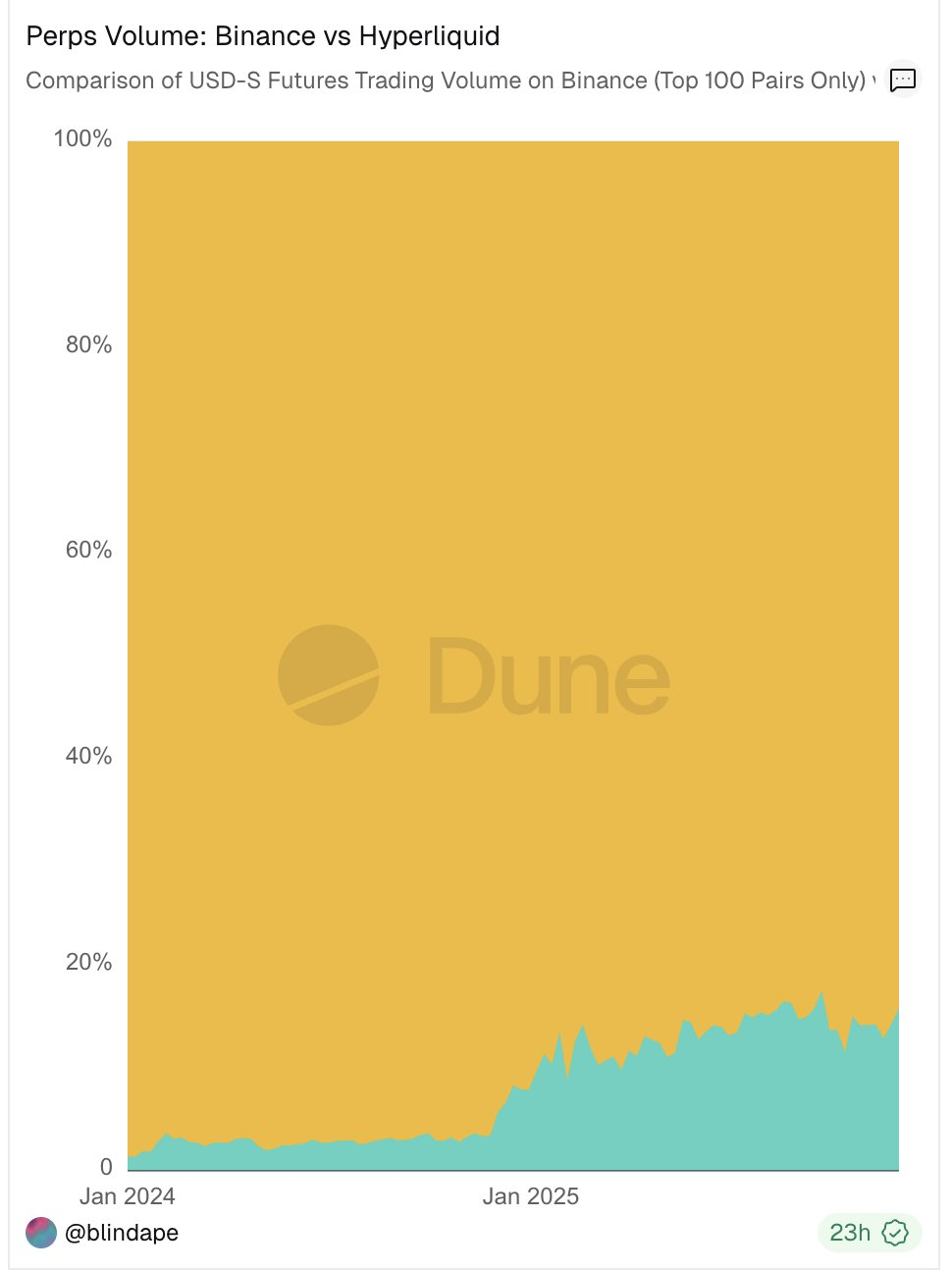

パーペチュアル契約分散型取引所(PerpDex)の急成長は、中央集権型取引所(CEX)の支配に現実的な脅威をもたらしています。

Hyperliquidを例にとると、そのパーペチュアル契約取引量はBinanceの10%に達しており、この傾向は続いています。これは驚くことではありません。なぜなら、トレーダーはPerpDexでCEXのパーペチュアル契約では得られないいくつかの利点を見つけられるからです。

-

KYC(本人確認)が不要

-

十分な流動性があり、場合によってはCEXに匹敵することも

-

エアドロップ投機のチャンス

バリュエーションゲームももう一つの重要なポイントです。

Hyperliquidは、パーペチュアル契約分散型取引所(PerpDex)が非常に高いバリュエーション上限に達することを示し、新たな競争者の波を引き寄せました。

新興競争者の中には大手VCやCEXの支援を受けているもの(Lighter、Asterなど)もあれば、ネイティブモバイルアプリや損失補償メカニズム(Egdex、Variationalなど)で差別化を図ろうとするものもあります。

リテール投資家はこれらプロジェクトの高いFDV(完全希釈後評価額)に大きな期待を寄せ、エアドロップ報酬にも期待しています。この心理が、現在見られる「ポイント戦争(POINTS WAR)」を引き起こしています。

パーペチュアル契約分散型取引所は非常に高い収益性を実現できますが、Hyperliquidは「援助基金(Assistance Fund)」を通じて$HYPEを買い戻し、利益をトークンに再注入することを選択しました(買い戻し量は総供給量の3.6%に達しています)。

この買い戻しメカニズムは実際の価値還元を提供し、このトークンの成功を後押しする主な原動力となり、「買い戻しメタバース」のトレンドを効果的に切り開きました。これにより、投資家は高いFDVで実用性のないガバナンストークンではなく、より強い価値のアンカーを求め始めています。

DAT(デジタル資産準備):

トランプ氏の親暗号姿勢により、多くの機関やウォール街の資金が暗号分野に流入しているのを目撃しました。

DATはMicroStrategyの戦略にインスパイアされ、TradFiが暗号資産に間接的にアクセスする主要な方法の一つとなっています。

過去1年で約76のDATが新たに誕生しました。現在、DATのトレジャリーには合計1370億ドル相当の暗号資産が保有されています。そのうち82%以上がbitcoin(BTC)、約13%がethereum(ETH)、残りはさまざまなaltcoinsに分散しています。

以下のグラフをご覧ください:

Bitmine (BMNR)

Tom Leeが立ち上げたBitmine(BMNR)は、このDATブームの象徴的なハイライトの一つとなり、すべてのDAT参加者の中で最大のETH購入者となりました。

しかし、初期の注目にもかかわらず、ほとんどのDAT株は最初の10日間で「ポンプ&ダンプ」の展開を経験しました。10月10日以降、DATへの資金流入は7月の水準から90%減少し、ほとんどのDATの純資産価値(mNAV)は1を下回り、プレミアムが消失し、DATブームはほぼ終焉を迎えました。

このサイクルで私たちが学んだこと:

-

ブロックチェーンにはより多くの現実世界のユースケースが必要です。

-

暗号分野の主要なユースケースは依然として取引、利回り、支払いです。

-

現在、人々は単なる分散化よりも、手数料を生み出す可能性のあるプロトコルを選ぶ傾向があります(出典:@EbisuEthan)。

-

ほとんどのトークンは、プロトコルのファンダメンタルズと連動した、より強い価値のアンカーが必要です。これにより長期保有者を保護し、還元できます。

-

より成熟した規制・立法環境は、ビルダーや人材がこの分野に参入する自信を高めます。

-

情報はインターネット上で取引可能な資産となりました(出典:PM、Kaito)。

-

明確なポジショニングや競争優位性のない新しいLayer 1/Layer 2プロジェクトは徐々に淘汰されていきます。

では、次に何が起こるのでしょうか?

2026:予測市場元年、より多くのステーブルコイン、より多くのモバイルアプリ、よりリアルな収益

私は2026年の暗号分野が以下の4つの方向に進むと信じています:

-

予測市場(Prediction Market)

-

より多くのステーブルコイン決済サービス

-

より多くのモバイルDAppの普及

-

よりリアルな収益の実現

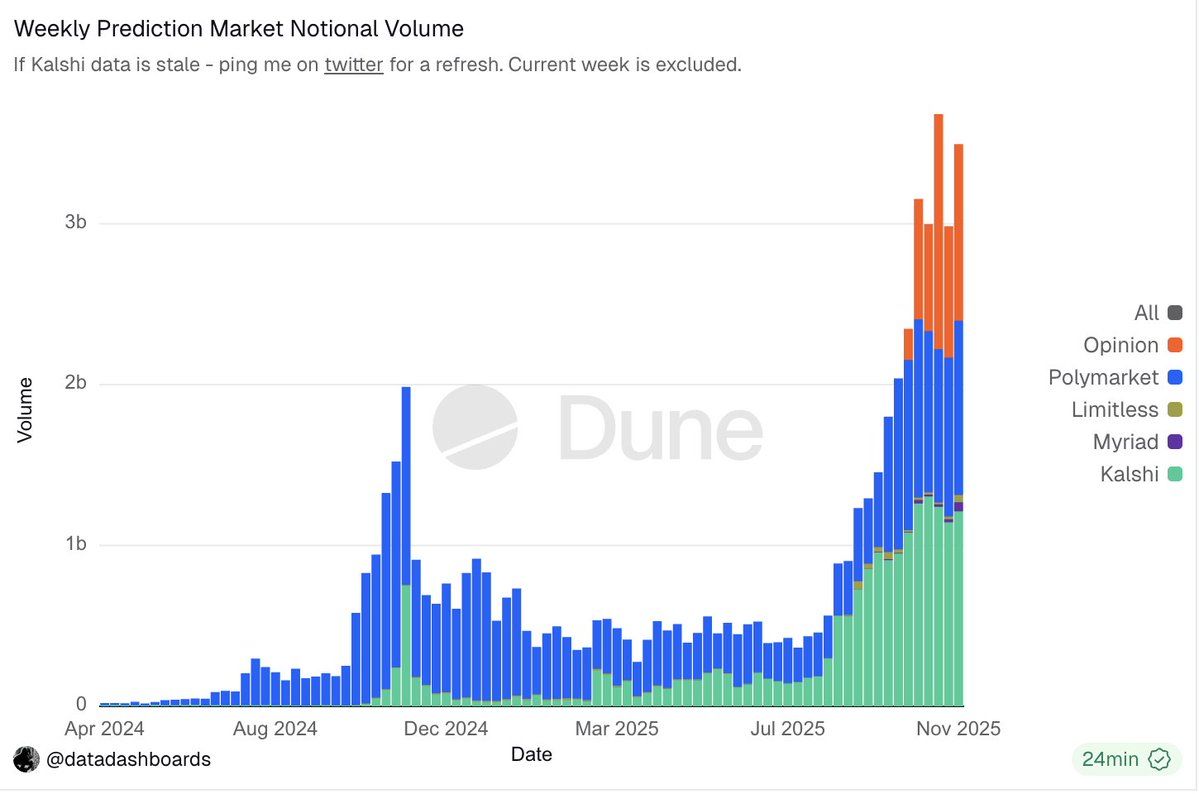

やはり予測市場

疑いなく、予測市場は暗号分野で最もホットなトレンドの一つとなっています。

「何にでも賭けられる」

「90%の精度で現実世界の結果を予測」

「参加者が自らリスクを負う」

これらの見出しは多くの注目を集め、予測市場のファンダメンタルズも同様に魅力的です。

この記事執筆時点で、予測市場の総週取引量は選挙期間中のピーク(当時はウォッシュトレードも含む)をすでに超えています。

現在、PolymarketやKalshiのような大手が流通チャネルと流動性を完全に支配しており、明確な差別化のない競合他社が有意な市場シェアを獲得する余地はほとんどありません(Opinion Labを除く)。

機関投資家も参入し始めており、Polymarketは80億ドルの評価でICEから投資を受け、セカンダリーマーケットでの評価は120~150億ドルに達しています。同時に、Kalshiは110億ドルの評価でEラウンド資金調達を完了しました。

この勢いは止まりません。

さらに、間もなく登場する$POLYトークン、今後のIPO、RobinhoodやGoogle Searchなどのプラットフォームを通じたメインストリームの流通チャネルにより、予測市場は2026年の主要なナラティブの一つになる可能性が高いです。

とはいえ、予測市場にはまだ多くの改善の余地があります。たとえば、結果の解釈や紛争解決メカニズムの最適化、悪意あるトラフィックへの対応方法の開発、長いフィードバックサイクルでのユーザーエンゲージメントの維持など、これらの分野でさらなる向上が必要です。

主要プレイヤー以外にも、 @BentoDotFun のような新しい、よりパーソナライズされた予測市場の登場も期待できます。

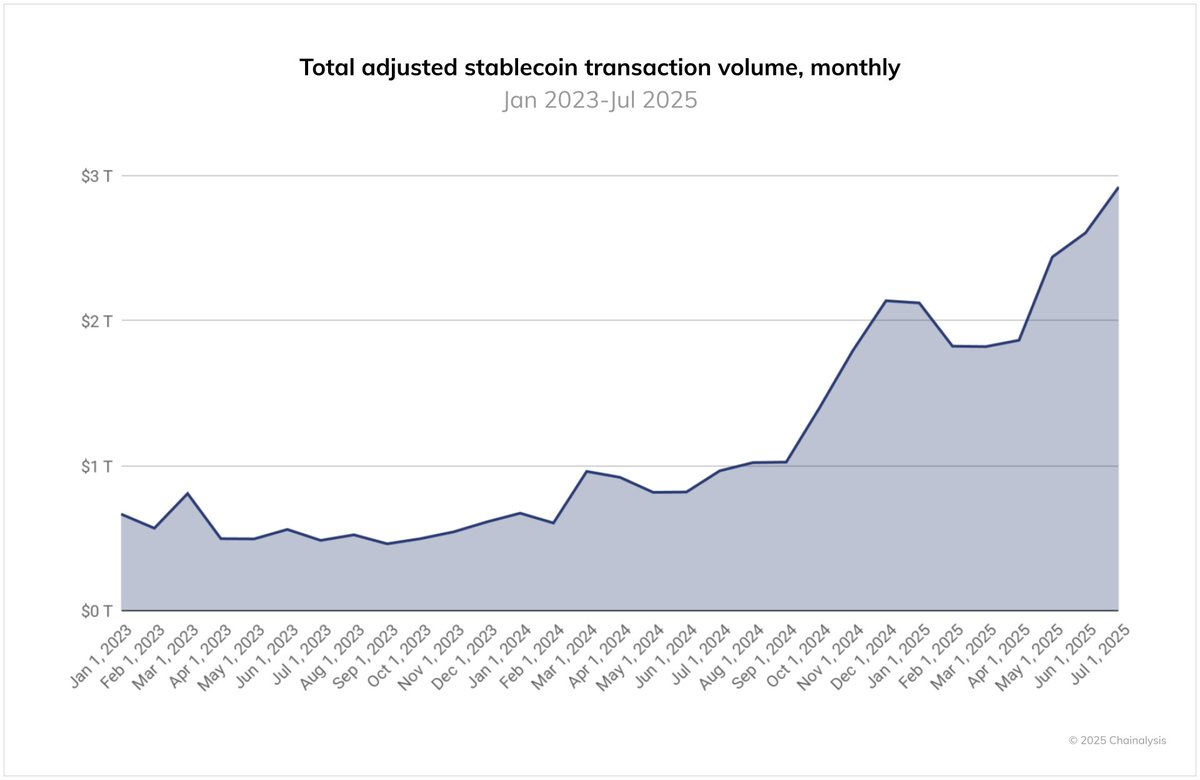

ステーブルコイン決済分野

「Genius法案」施行後、機関投資家によるステーブルコイン決済への関心と活動の増加が、その普及の主な原動力となっています。

過去1年で、ステーブルコインの月間取引量は3兆ドル近くに達し、採用速度は急速に加速しています。これは完璧な指標ではないかもしれませんが、「Genius法案」や欧州のMiCAフレームワーク施行後、ステーブルコイン利用量が著しく増加していることを示しています。

一方で、Visa、Mastercard、Stripeはいずれもステーブルコイン決済を積極的に受け入れており、従来の決済ネットワークを通じてステーブルコイン消費をサポートしたり、CEX(例:MastercardとOKX Payの提携)と協力したりしています。今や加盟店は顧客の支払い方法に制限されずにステーブルコイン決済を受け入れることができ、Web2ジャイアントがこの資産クラスに自信と柔軟性を持っていることを示しています。

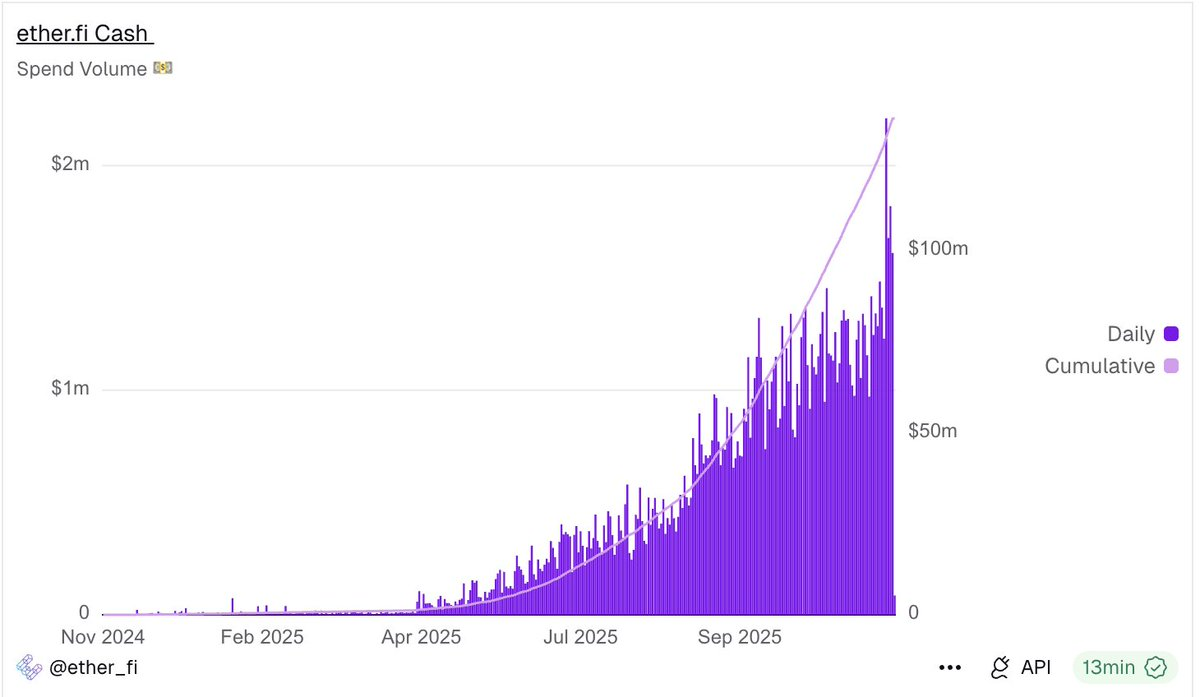

同時に、EtherfiやArgent(現在はReadyに改名)のような新しい暗号銀行サービスもカード製品を提供し、ユーザーが直接ステーブルコインで消費できるようになっています。

Etherfiを例にとると、1日あたりの平均消費額は100万ドルを超えて安定的に成長しており、その勢いは全く衰えていません。

Etherfi

それでもなお、新しい暗号銀行が直面する課題も無視できません。たとえば高いユーザー獲得コスト(CAC)や、ユーザーが資産を自己管理するため預金資金による収益化が難しいことなどです。

潜在的な解決策としては、アプリ内でのトークン交換機能の提供や、利回り商品を金融サービスとして再パッケージ化してユーザーに販売することなどが考えられます。

@tempo や @Plasma のような決済特化型チェーンが準備を進めている中、私はStripeやParadigmがもたらす流通力とブランド影響力によって、決済分野が大きく成長すると予想しています。

モバイルアプリの普及

スマートフォンは世界中でますます普及し、若い世代が電子決済へのシフトを推進しています。

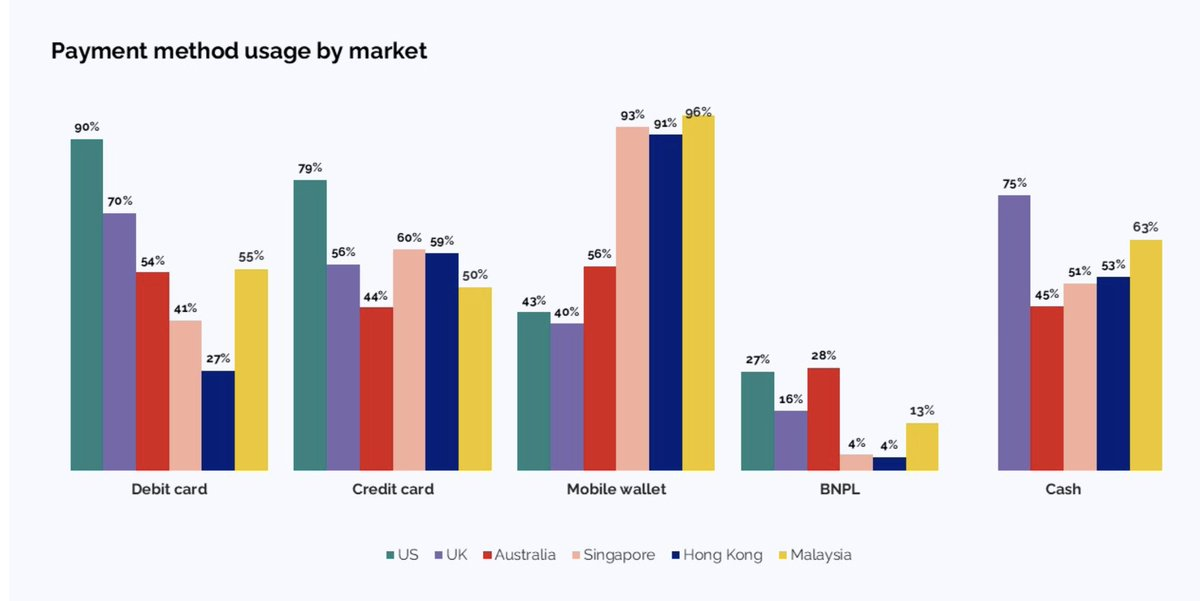

現時点で、世界の約10%の日常取引がモバイルデバイス経由で行われています。東南アジアは「モバイルファースト」文化でこのトレンドをリードしています。

各国の決済方法ランキング

これは従来の決済ネットワークにおける根本的な行動変化を示しており、モバイル取引インフラが数年前と比べて大幅に改善されたことで、この変化は自然に暗号分野にも波及すると私は信じています。

Privyなどのツールによるアカウントアブストラクション(Account Abstraction)、統一インターフェース、モバイルSDKを覚えていますか?

現在のモバイルユーザーのオンボーディング体験は2年前よりもはるかにスムーズです。

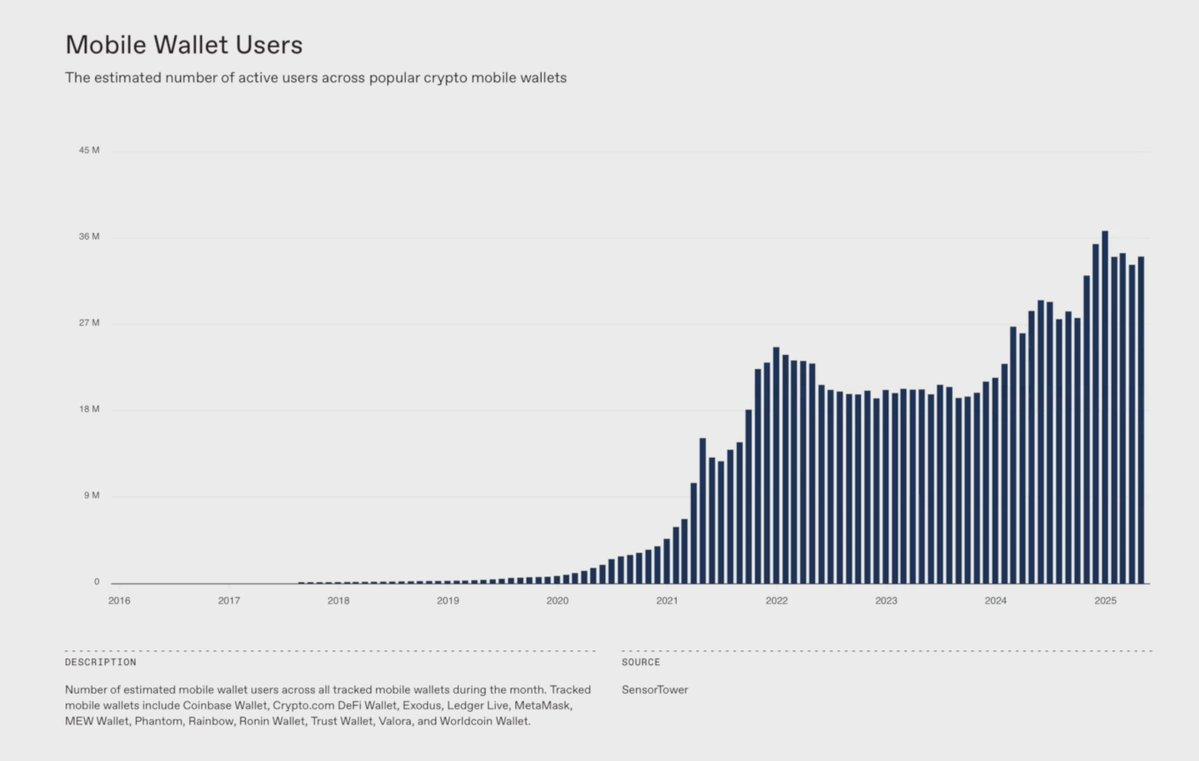

a16z Cryptoの調査によると、暗号モバイルウォレットのユーザー数は前年比23%増加しており、このトレンドは減速の兆しを見せていません。

Z世代(Gen Z)の消費習慣の変化に加え、2025年にはより多くのネイティブモバイルdAppが登場しました。

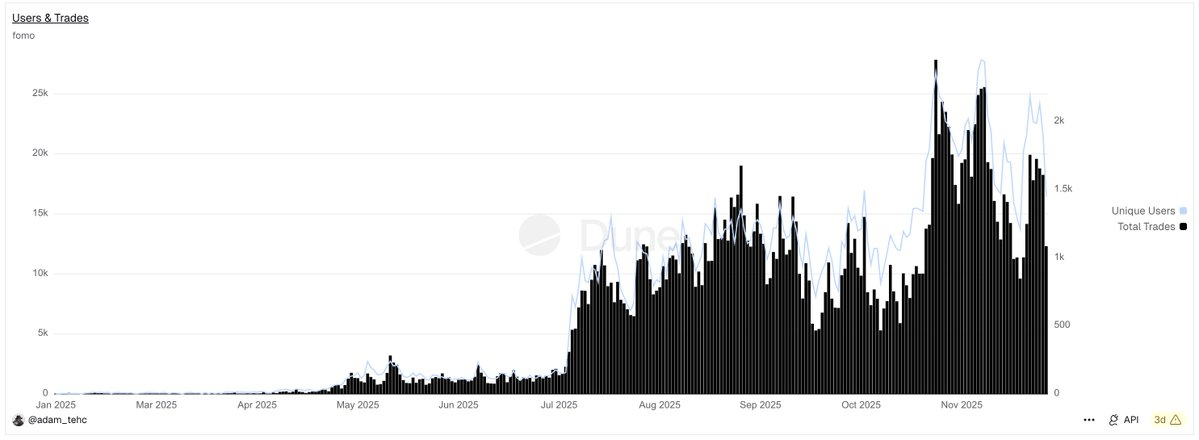

例えば、Fomo Appはソーシャルトレーディングアプリとして、直感的で統一されたユーザー体験により多くの新規ユーザーを引き付け、事前知識がなくても誰でも簡単にトークン取引に参加できるようにしました。

わずか6ヶ月の開発期間で、同アプリは1日平均300万ドルの取引量を達成し、10月には1300万ドルのピークを記録しました。

Fomoの台頭に伴い、AaveやPolymarketのような主要プレイヤーもモバイルでの貯蓄やギャンブル体験の提供を優先し始めました。新興勢力の@sproutfi_xyzはモバイル中心の利回りモデルに挑戦しています。

モバイル行動の継続的な成長により、モバイルdAppは2026年に最も急速に拡大する分野の一つになると私は予想しています。

もっと収益をください

このサイクルが信じられない主な理由の一つは非常にシンプルです:

主要取引所に上場しているほとんどのトークンは、依然として意味のある収益をほとんど生み出していません。仮に収益があっても、トークンや「株式」との価値のアンカーが欠如しています。ナラティブが消えれば、これらのトークンは持続的な買い手を引き付けられず、次の動きはほぼ一方向——下落です。

明らかに、暗号業界は投機に依存しすぎており、実際のビジネスファンダメンタルズへの関心が不足しています。

ほとんどのDeFiプロジェクトは「ポンジスキーム」の設計に陥り、早期採用を促進しようとしますが、TGE後は焦点が売却に移り、持続可能なプロダクト構築には至りません。

現時点で、30日間の収益が100万ドルを超えるプロトコルはわずか60個です。対照的に、Web2では約5000~7000社のIT企業が月収100万ドルを達成しています。

幸いなことに、トランプ氏の親暗号政策の後押しで、2025年から変化が現れ始めました。これらの政策により利益分配が可能となり、トークンが長年抱えてきた価値アンカーの欠如問題の解決に役立ちました。

Hyperliquid、Pump、Uniswap、Aaveなどのプロジェクトは、製品と収益の成長に積極的に注力しています。彼らは、暗号が資産保有を中心としたエコシステムであり、積極的な価値還元が必要であることを認識しています。

だからこそ、2025年に買い戻しがこれほど強力な価値アンカーのツールとなったのです。これはチームと投資家の利益が一致している最も明確なシグナルの一つです。

では、どのビジネスが最も強い収益を生み出しているのでしょうか?

暗号の主要なユースケースは依然として取引、利回り、支払いです。

しかし、ブロックチェーンインフラの手数料圧縮により、チェーンレベルの収益は今年約40%減少すると予想されています。対照的に、分散型取引所(DEX)、取引所、ウォレット、トレーディングターミナル、アプリケーションが最大の勝者となり、113%成長しました!

アプリケーションとDEXにもっと賭けてください。

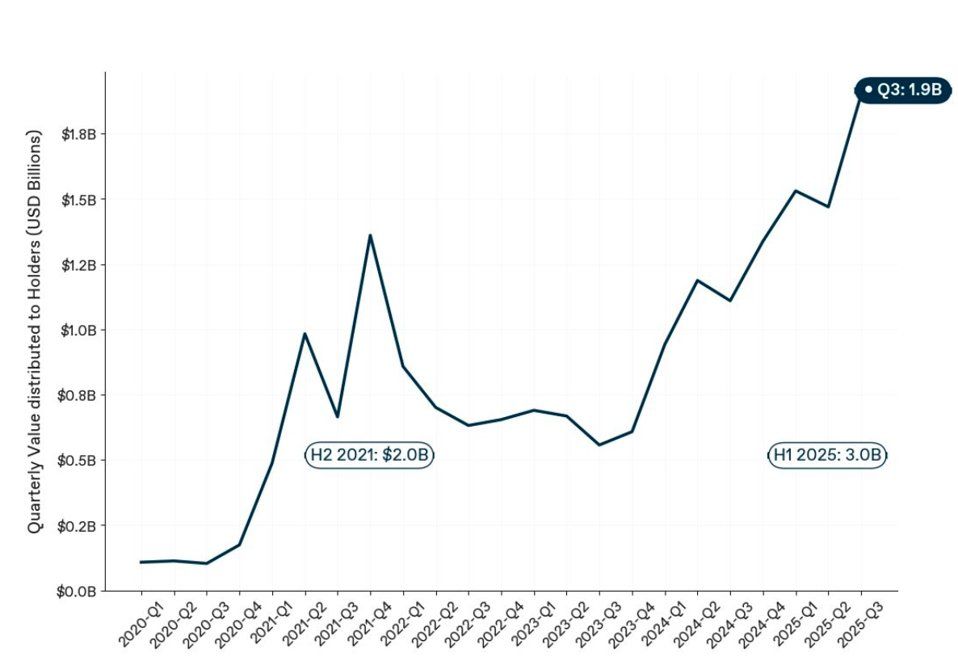

それでも信じられないなら、1kxの調査によれば、私たちは実際に暗号史上、価値がトークンホルダーに流れる最高のピークを経験しています。以下のデータをご覧ください:

まとめ

暗号業界は終わっていません。進化しています。私たちは市場に必要な「浄化」を経験しており、これにより暗号エコシステムはこれまで以上に良くなり、さらには10倍に成長するでしょう。

生き残り、現実世界のユースケースを実現し、リアルな収益を生み出し、実用性や価値還元を持つトークンを構築できるプロジェクトが、最終的に最大の勝者となるでしょう。

2026年は重要な年となるでしょう。