- Nagsumite ang Grayscale Investments ng S-1 upang maging pampubliko, ililista ang Class A shares nito sa NYSE sa ilalim ng ticker na “GRAY.”

- Ang IPO ay isang estratehikong hakbang na “public access, private control,” gamit ang dual-class share structure na nagbibigay sa parent company na DCG ng 10-boto na Class B shares, na tinitiyak ang pagpapanatili ng majority control.

- Pangungunahan ng Morgan Stanley at BofA ang alok, na kinabibilangan ng “directed share program” para sa mga kasalukuyang GBTC at ETHE investors.

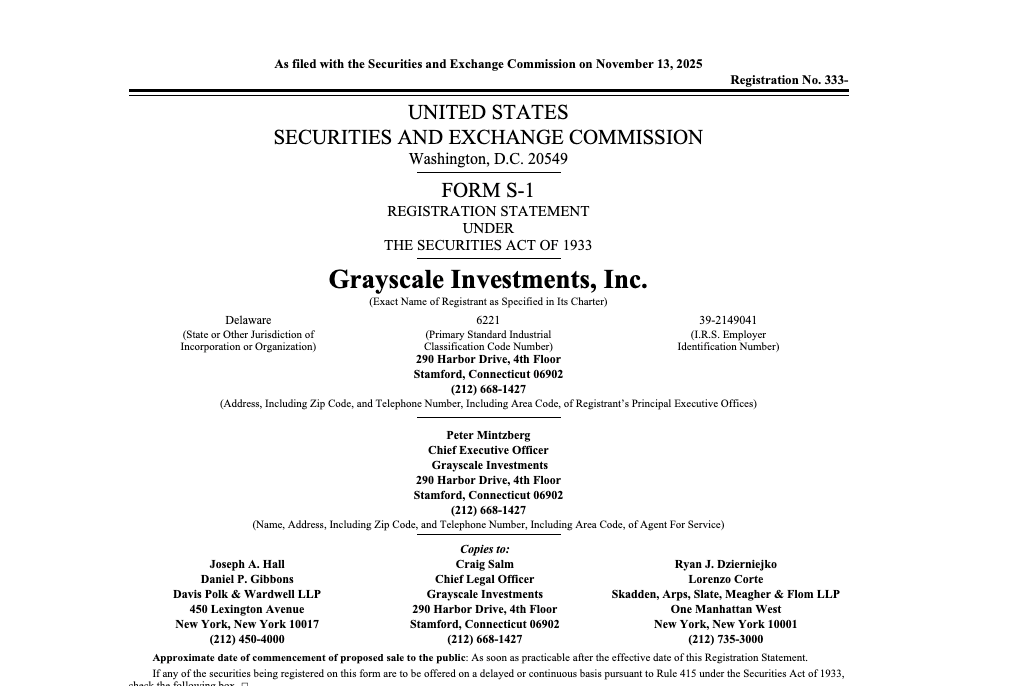

Ang Grayscale Investments, Inc., isa sa pinakamalalaking digital asset managers sa mundo, ay pormal na nagsumite ng registration statement (Form S-1) sa U.S. Securities and Exchange Commission (SEC) upang maging pampubliko sa New York Stock Exchange (NYSE). Ang Class A shares ng kumpanya ay ipagpapalit sa ilalim ng simbolong GRAY, na nagmamarka ng isa sa pinaka-inaabangang pampublikong listahan sa kasaysayan ng digital asset industry.

Ayon sa opisyal na SEC filing, ang IPO ay gagamit ng dual-class share structure. Bawat Class A share ay magkakaroon ng isang boto at buong economic rights, habang ang Class B shares, na hawak ng parent company na Digital Currency Group (DCG), ay magkakaroon ng sampung boto ngunit walang economic rights. Tinitiyak ng setup na ito na mananatili ang DCG sa mayoryang kontrol pagkatapos ng listahan, na may tinatayang majority voting power sa ilalim ng “controlled company” exemption ng NYSE.

Grayscale Files for NYSE Listing, Nov 13, 2025 | Source: SEC.gov

Grayscale Files for NYSE Listing, Nov 13, 2025 | Source: SEC.gov Gagamitin ng Grayscale ang kikitain mula sa alok upang bilhin ang membership interests sa operating entity nito, ang Grayscale Operating, LLC, mula sa mga kasalukuyang pre-IPO members. Gagampanan ng kumpanya ang papel ng holding company pagkatapos ng alok sa pamamagitan ng Up-C structure, isang modelo na nagpapahintulot sa mga kasalukuyang miyembro na ipagpalit ang kanilang mga pag-aari para sa mga publicly traded shares.

Nag-apply ang kumpanya upang ilista ang mga shares nito sa NYSE, na pinangungunahan ng Morgan Stanley, BofA Securities, Jefferies, at Cantor bilang mga pangunahing underwriters. Binanggit din sa filing ang isang directed share program, na naglalaan ng bahagi ng alok para sa mga investors ng Grayscale’s Bitcoin Trust (GBTC) at Ethereum Trust (ETHE), isang estratehikong hakbang na naglalayong isama ang mga long-term retail at institutional investors sa paglipat sa pampublikong merkado.

Ipinapakita ng filing ng Grayscale na ang net income ay bumaba sa $203.3 milyon sa unang siyam na buwan ng 2025, kumpara sa $223.7 milyon sa parehong panahon noong 2024. Ang kabuuang kita ay bumaba sa $318.7 milyon, halos 20% na pagbaba, na pangunahing sanhi ng mas mababang management fees dahil sa mahina ang aktibidad ng crypto market.

Sa kabila ng mga pagbabagong ito, nananatiling nangingibabaw ang Grayscale sa digital asset management, na nangangasiwa ng humigit-kumulang $35 bilyon sa assets under management (AUM) sa mahigit 40 investment products.

Ang desisyon ng kumpanya na ituloy ang IPO ay naaayon sa pag-stabilize ng market conditions kasunod ng muling pagbubukas ng gobyerno ng US at panibagong review cycles ng SEC. Ang timing ay nagpapahiwatig din ng kumpiyansa sa regulatory stance ng US at muling pagtaas ng interes ng mga investors sa crypto exposure.

Sa pagsusumikap na maging pampubliko, inilalagay ng Grayscale ang sarili bilang unang pangunahing US-based digital asset manager na magte-trade sa NYSE. Ang dual-class structure ay sumasalamin sa mga governance frameworks na makikita sa mga pangunahing tech IPOs, na binabalanse ang access sa public capital at kontrol ng founder at parent-company.

Ang parent company na DCG, na pinamumunuan ni Barry Silbert, ay mananatiling may majority control pagkatapos ng IPO, na magdidirekta ng corporate governance at pangmatagalang estratehiya habang binibigyan ang mga investors ng pampublikong exposure sa malawak na digital asset portfolio ng kumpanya.