Amerykański PPI za sierpień niespodziewanie gwałtownie spadł – czy Fed obniży stopy procentowe o 50 punktów bazowych?

Dane PPI mogą sugerować, że CPI również się ochłodzi, co dodaje złożoności w dyskusji na temat skali obniżki stóp procentowych przez Fed we wrześniu...

Raport dotyczący indeksu cen producentów (PPI) za sierpień, opublikowany w środę przez Bureau of Labor Statistics (BLS) w USA, pokazuje, że presja inflacyjna na poziomie hurtowym słabnie, co zmniejsza prawdopodobieństwo gwałtownego wzrostu cen konsumpcyjnych w nadchodzących miesiącach.

Roczny wskaźnik PPI w USA za sierpień wyniósł 2,6%, co jest najniższym poziomem od czerwca i znacznie poniżej oczekiwanych 3,3%. Wartość poprzednia została skorygowana z 3,3% do 3,1%. Miesięczny wskaźnik wyniósł -0,1%, co jest pierwszym spadkiem od czterech miesięcy, poniżej oczekiwanych 0,3%. Wartość poprzednia została skorygowana z 0,9% do 0,7%.

Indeks dolara amerykańskiego spadł w krótkim czasie o 26 punktów, osiągając minimum na poziomie 97,6. Złoto spot wzrosło w krótkim czasie o 8 dolarów, po czym nieco się cofnęło. Waluty inne niż dolar amerykański generalnie zyskiwały; euro do dolara wzrosło w krótkim czasie o ponad 30 punktów, osiągając maksimum na poziomie 1,1729. Dolar amerykański do jena spadł w krótkim czasie o 40 punktów, osiągając minimum na poziomie 147,11. Kontrakty terminowe na amerykańskie indeksy giełdowe wzrosły w krótkim czasie, kontrakty terminowe na indeks S&P 500 wzrosły o 0,44%.

Krótkoterminowe kontrakty terminowe na stopy procentowe w USA wzrosły po publikacji danych PPI, traderzy zwiększyli zakłady na obniżkę stóp procentowych przez Fed. Amerykańskie obligacje skarbowe odbiły, rentowność 10-letnich obligacji skarbowych USA spadła o 0,6 punktu bazowego do 4,068%. Rentowność 2-letnich obligacji skarbowych USA spadła o 1,1 punktu bazowego do 3,531%. Rentowność 30-letnich obligacji skarbowych USA wzrosła o 0,5 punktu bazowego do 4,722%.

Pomimo tego, że polityka celna Trumpa podniosła koszty przedsiębiorstw, w zeszłym miesiącu firmy nadal unikały znacznych podwyżek cen. Spadek PPI nastąpił po znacznym wzroście w lipcu, a wiele firm obawia się, że w obliczu utrzymującej się niepewności gospodarczej, znaczne podwyżki cen mogą odstraszyć klientów.

Najnowsze dane PPI dodają kolejny poziom złożoności do debaty politycznej Fed. Inwestorzy są już przekonani, że Fed obniży stopy procentowe w przyszłym tygodniu, ale skala obniżki pozostaje kwestią otwartą. Rynek powszechnie oczekuje obniżki o 25 punktów bazowych, jednak słabe dane z rynku pracy ponownie zwiększyły prawdopodobieństwo większej obniżki o 50 punktów bazowych.

Analityk portalu finansowego investinglive, Adam Button, wskazuje, że jutro zostanie opublikowany raport dotyczący indeksu cen konsumpcyjnych (CPI). Dane PPI są silnym sygnałem, że dane CPI mogą być niższe od oczekiwań. Jeśli wynik CPI będzie niższy od oczekiwań — zwłaszcza jeśli będzie to tak znaczna różnica — wówczas prawdopodobieństwo obniżki stóp procentowych przez Fed o 50 punktów bazowych będzie wyższe. Szczególnie podkreślił, że spadek PPI z wyłączeniem żywności i energii w ujęciu miesięcznym był największy od ostatnich 10 lat.

Stopień, w jakim firmy przenoszą ciężar ceł na konsumentów, będzie kluczowy dla kształtowania się stóp procentowych w tym roku. Chociaż urzędnicy Fed powszechnie oczekują, że cła importowe będą podnosić inflację przez pozostałą część 2025 roku, nie ustalili jeszcze, czy jest to jednorazowa korekta, czy też bardziej trwały wpływ.

Dane CPI, które mają zostać opublikowane w czwartek, dostarczą wglądu w to, w jakim stopniu cła wpłynęły na konsumentów w USA w sierpniu. Prognozy przewidują, że bazowy CPI, z wyłączeniem żywności i energii, ponownie wzrośnie w ujęciu miesięcznym.

Dla ekonomistów znaczenie raportu PPI polega również na tym, że niektóre jego składniki są wykorzystywane do obliczania preferowanego przez Fed wskaźnika inflacji — indeksu cen wydatków konsumpcyjnych (PCE), a odpowiednie kategorie w sierpniu miały mieszane wyniki: usługi zarządzania portfelem i ceny biletów lotniczych nadal rosły, natomiast wskaźniki usług medycznych były łagodniejsze.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

BlackRock: Inwestowanie w bitcoin wchodzi w nowy etap „optymalizacji”

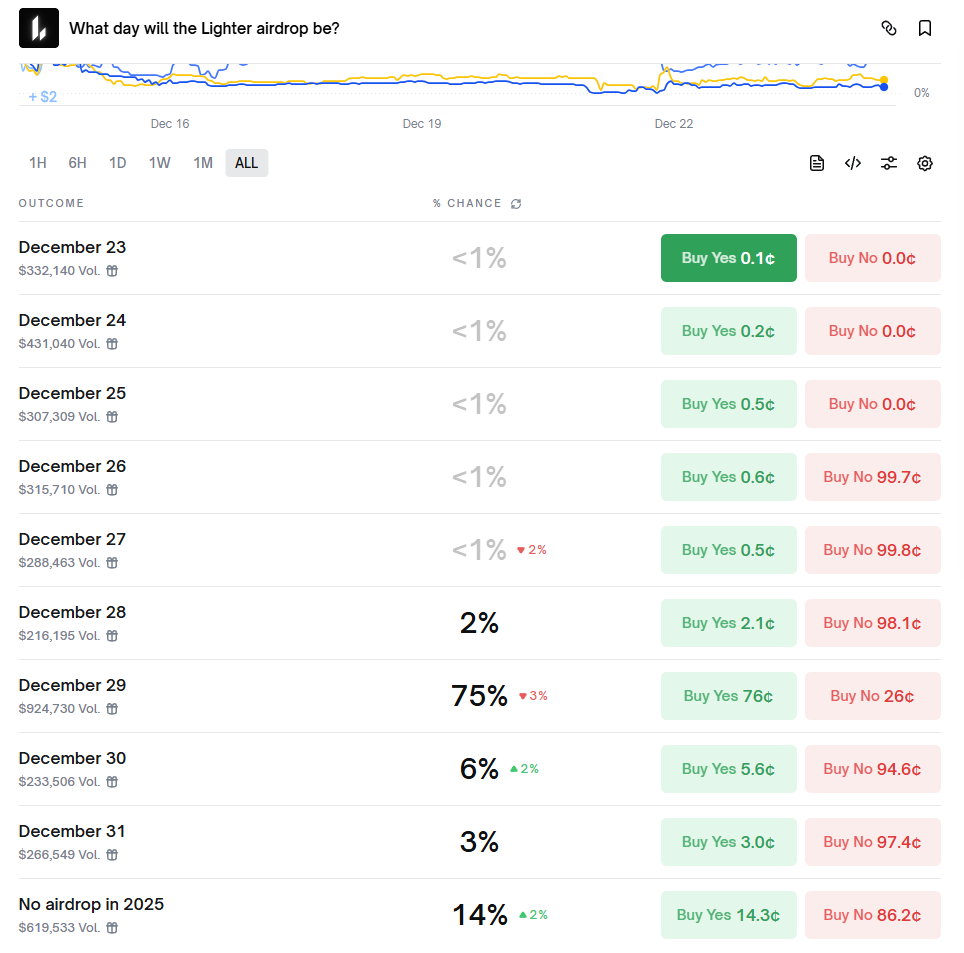

Lighter wkrótce przeprowadzi TGE: pełny przegląd okna czasowego, sygnałów on-chain i wyceny rynkowej

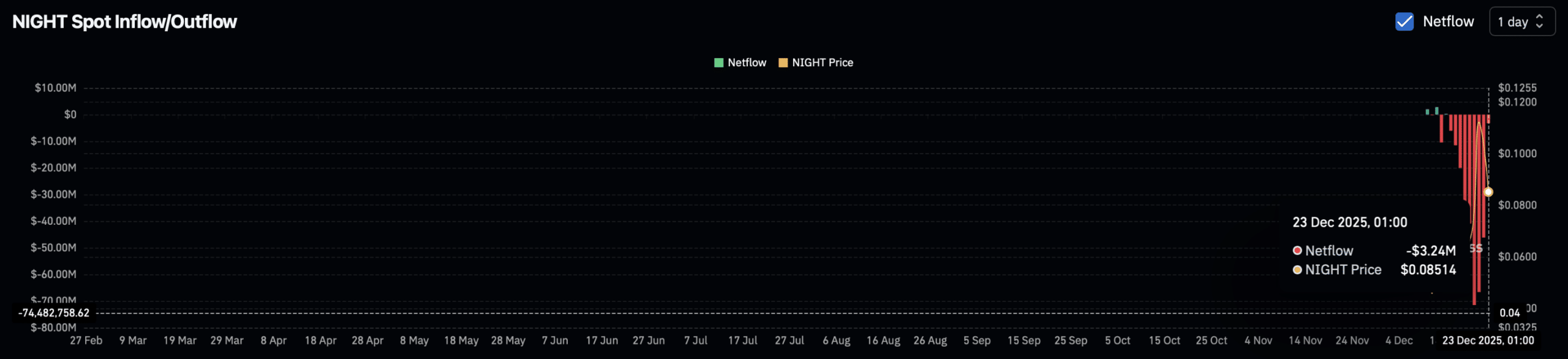

Midnight – Czy cofnięcie NIGHT to tylko przerwa wśród 12% spadku OI?