Zgoda SEC, kryptowalutowy ETP gotowy na eksplozję notowań

SEC otwiera drogę dla uniwersalnych standardów notowań: krypto ETP mogą zostać notowane nawet w ciągu 75 dni.

Original Title: "US SEC Greenlights, Crypto ETP Set to Explode on the Market!"

Original Source: BitPush

17 września, lokalnego czasu, Amerykańska Komisja Papierów Wartościowych i Giełd (SEC) „przyspieszyła zatwierdzenie” ogólnych standardów notowań dla produktów giełdowych opartych na kryptowalutach (ETP), torując drogę dla publicznego debiutu i handlu tego typu produktów.

1. Ogólne standardy notowań: od „zatwierdzenia indywidualnego” do „notowania jednym kliknięciem”

Wcześniej notowanie kryptowalutowych ETP było długim, kosztownym i ryzykownym procesem. Emitenci musieli składać specjalny wniosek dla każdego nowego aktywa, wykazując, że jego rynek posiada wystarczającą płynność i nie będzie podatny na manipulacje, a okresy przeglądu przez SEC trwały nawet od 240 do 270 dni.

Wpływ ogólnych standardów notowań jest rewolucyjny:

Uproszczony i przyspieszony proces: ETP muszą jedynie spełnić określone przez SEC wymagania, aby ich zatwierdzenie było niemal gwarantowane, a czas procesu skrócony drastycznie do 75 dni lub mniej. Pozwala to również na notowanie zgodnych z przepisami kryptowalutowych ETP (Exchange-Traded Products) bez konieczności składania formularza 19b-4.

Opcje platform giełdowych: Większość branżowych propozycji dotyczących ogólnych standardów notowań sugeruje, że aktywa bazowe muszą posiadać kontrakty futures notowane na regulowanych amerykańskich giełdach terminowych. Kwalifikujące się platformy handlowe mogą obejmować CME, Cboe, a potencjalnie także Coinbase Derivatives Exchange oraz Bitnomial.

Pierwsi gracze: SEC zatwierdziła standardy notowań platform giełdowych i szybko zatwierdziła handel Grayscale Digital Large Cap Fund (z głównymi udziałami w BTC, ETH itd.).

2. Eksplozja wzrostu produktów: historia się powtarza

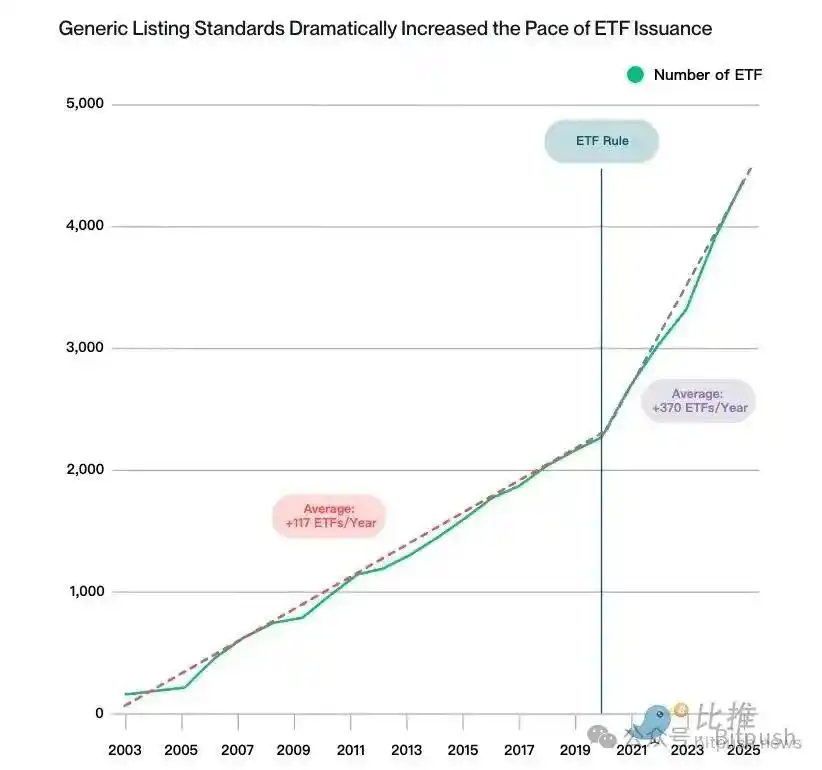

Matt Hougan, dyrektor ds. inwestycji w Bitwise, przewiduje, że ogólne standardy notowań wywołają eksplozję liczby kryptowalutowych ETP, a historyczne precedensy potwierdzają tę opinię:

Precedens ETF na rynkach tradycyjnych: Pod koniec 2019 roku, po zatwierdzeniu przez SEC „zasady ETF” tworzącej ogólne standardy dla akcyjnych i obligacyjnych ETP, tempo wprowadzania nowych ETF wzrosło ponad trzykrotnie, z przeciętnej liczby 117 rocznie do 370 rocznie.

Perspektywy rynku kryptowalut: Oczekuje się, że sektor kryptowalutowych ETP również doświadczy podobnej ekspansji. Altcoiny spełniające kryteria kontraktów futures, takie jak Solana, XRP, Chainlink, Cardano, Avalanche, Polkadot itd., będą miały własne ETP i przyciągną do tej przestrzeni wiele tradycyjnych firm zarządzających aktywami.

III. Podwójny impuls makro: obniżki stóp i fala ETP

Przełom regulacyjny w zakresie ETP następuje w momencie zmiany polityki makroekonomicznej w USA:

Zwrot Fed: Rezerwa Federalna ogłosiła obniżkę stóp procentowych tego samego dnia, a Powell określił ją jako „obniżkę w stylu zarządzania ryzykiem” i jasno stwierdził, że rynek pracy „nie wymaga dalszego osłabienia”. Oznacza to zmianę priorytetów Fed z kontroli inflacji na ochronę miejsc pracy i zapowiada rozpoczęcie cyklu obniżek stóp z dużą płynnością.

Płynność i kanały: Cykl obniżek stóp uwolni więcej kapitału na aktywa ryzykowne, a standaryzacja ETP zapewni najwygodniejszy kanał dostępu do tego kapitału.

IV. Wpływ na ceny aktywów kryptowalutowych

Matt Hougan, dyrektor ds. inwestycji w Bitwise, stwierdził w swoim raporcie, że obecność ETP nie gwarantuje napływu środków, ale przygotowuje aktywa na „zapłon”.

Odblokowanie tradycyjnego kapitału: Większość światowych funduszy jest kontrolowana przez tradycyjnych inwestorów. Dzięki ETP inwestorzy ci mogą łatwo alokować środki w aktywa kryptowalutowe za pośrednictwem swoich rachunków maklerskich, bez konieczności obsługi skomplikowanych portfeli i kluczy prywatnych.

Redukcja „tajemniczości”: ETP przekształcają kryptowaluty z „dziwnych tokenów zarezerwowanych dla geeków” w zaufane kody giełdowe. Obniża to próg wejścia i strach wśród zwykłych inwestorów, ułatwiając powiązania z aplikacjami, takimi jak współpraca Chainlink z Mastercard i stablecoiny.

Pula funduszy: ETP działają jako ogromna pula kapitału dla aktywów. Gdy fundamenty aktywa (np. aktywność Solana, rozwój ekosystemu Ethereum) zaczną się poprawiać, kapitał napłynie szybko i na dużą skalę, wywołując gwałtowny wzrost cen.

Podsumowując, wraz z eliminacją barier regulacyjnych SEC i rozpoczęciem cyklu obniżek stóp przez Fed, ta „eksplozja ETP” całkowicie uwolni tłumiony kapitał i innowacje w kryptowalutach, przyspieszając proces ich upowszechnienia.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Brytyjskie biuro ds. oszustw aresztowało dwóch mężczyzn oskarżonych o rug pull na Basis Markets o wartości 28 milionów dolarów

Szybka informacja: Brytyjskie Serious Fraud Office (SFO) aresztowało dwóch mężczyzn podejrzanych o oszustwo i pranie pieniędzy w związku z upadkiem Basis Markets, które w końcówce 2021 roku zebrało 28 milionów dolarów na utworzenie funduszu hedgingowego opartego na kryptowalutach. Funkcjonariusze SFO przeprowadzili naloty razem z policją w Herne Hill na południu Londynu oraz w Bradford w West Yorkshire w swojej pierwszej dużej sprawie dotyczącej kryptowalut.

MegaETH otworzy okno wstępnej wpłaty dla stablecoina USDm w przyszłym tygodniu

USDm zostanie wybity za pośrednictwem systemu USDtb firmy Ethena, co nada nowemu stablecoinowi strukturę rezerw podobną do tej, którą stosują istniejące oferty instytucjonalnej klasy. Program przeddepozytowy posiada limit 250 milionów dolarów, przy czym indywidualne depozyty nie są ograniczone.

JPMorgan twierdzi, że korekta na rynku kryptowalut wydaje się być napędzana przez sprzedaż detaliczną bitcoin i ether ETF-ów

Według analityków JPMorgan, inwestorzy detaliczni sprzedali do tej pory w listopadzie około 4 miliardów dolarów spotowych ETF-ów bitcoin i ether, co jest głównym czynnikiem najnowszej korekty na rynku kryptowalut. Jednocześnie inwestorzy detaliczni kupują ETF-y akcyjne, dodając w tym miesiącu około 96 miliardów dolarów, co zdaniem analityków pokazuje, że wyprzedaż kryptowalut nie jest częścią szerszego wycofywania się z ryzyka.

BlackRock odpływy: Bitcoin o wartości 500 milionów dolarów w jeden dzień