Od rajdu do korekty

Bitcoin wykazuje oznaki zmęczenia po wzroście wywołanym przez FOMC. Długoterminowi posiadacze zrealizowali zyski na poziomie 3,4 miliona BTC, podczas gdy napływy do ETF zwolniły. W obliczu presji na rynku spot i kontraktach terminowych, kluczowym poziomem do utrzymania lub ryzykiem głębszej korekty jest krótkoterminowy koszt nabycia posiadaczy na poziomie 111 tys. dolarów.

Wycinek

Bitcoin wykazuje oznaki wyczerpania po rajdzie wywołanym przez FOMC. Długoterminowi posiadacze zrealizowali zyski na 3,4M BTC, podczas gdy napływy do ETF wyhamowały. Przy presji na rynku spot i futures, koszt bazowy krótkoterminowych posiadaczy na poziomie 111k USD to kluczowy poziom do utrzymania, by uniknąć głębszego schłodzenia.

Podsumowanie wykonawcze

- Bitcoin wszedł w fazę korekty po rajdzie wywołanym przez FOMC, wykazując dynamikę „kupuj plotki, sprzedawaj fakty”. Szeroka struktura rynku wskazuje na słabnący impet.

- Spadek on-chain pozostaje łagodny na poziomie 8%, ale napływy do realized cap w wysokości 678B USD oraz zrealizowane zyski długoterminowych posiadaczy na 3,4M BTC podkreślają bezprecedensową skalę rotacji i dystrybucji kapitału.

- Napływy do ETF, będące wcześniej kluczowym pochłaniaczem podaży, gwałtownie zwolniły w okolicach FOMC, gdy dystrybucja długoterminowych posiadaczy przyspieszyła, tworząc kruchą równowagę przepływów.

- Wolumeny na rynku spot wzrosły podczas wyprzedaży, rynki futures doświadczyły silnego delewarowania, a klastry likwidacji ujawniły podatność na ruchy napędzane płynnością po obu stronach rynku.

- Rynki opcji agresywnie przeszacowały ryzyko, ze wzrostem skew i dużym popytem na opcje put, sygnalizując defensywne pozycjonowanie. W połączeniu z warunkami szczytowego gamma, makro tło sugeruje coraz bardziej wyczerpany rynek.

Od rajdu do korekty

Po rajdzie wywołanym przez FOMC, który osiągnął szczyt w okolicach 117k USD, Bitcoin przeszedł w fazę korekty, odzwierciedlając podręcznikowy schemat „kupuj plotki, sprzedawaj fakty”. W tej edycji odsuwamy się od krótkoterminowych wahań, by ocenić szeroką strukturę rynku, wykorzystując długoterminowe wskaźniki on-chain, popyt na ETF oraz pozycjonowanie na instrumentach pochodnych, by ocenić, czy to cofnięcie odzwierciedla zdrową konsolidację, czy też wczesny etap głębszej kontrakcji.

Analiza on-chain

Zmienne w kontekście

Na tej podstawie obecny spadek z ATH na poziomie 124k USD do 113,7k USD wynosi zaledwie 8%, co jest łagodne w porównaniu do 28% spadku w tym cyklu lub 60% spadków w poprzednich cyklach. Zgodne jest to z długoterminowym trendem malejącej zmienności, zarówno w ramach makrocykli, jak i faz wewnątrzcyklicznych, przypominając stabilny wzrost z lat 2015–2017, jak dotąd bez późnego, gwałtownego rajdu końcowego.

Live ChartCzas trwania cyklu

Patrząc szerzej, nałożenie ostatnich czterech cykli podkreśla, jak szczytowe zwroty malały z czasem, nawet jeśli obecna trajektoria pozostaje blisko zgodna z dwoma poprzednimi cyklami. Zakładając, że 124k USD było globalnym szczytem, ten cykl trwał około 1 030 dni, bardzo blisko ~1 060-dniowych długości dwóch poprzednich cykli.

Live ChartNapływy kapitału w liczbach

Poza akcją cenową, wdrożenie kapitału daje solidniejsze spojrzenie.

Realized Cap, mierzący skumulowany kapitał zainwestowany w absorpcję starszej podaży po wyższych wartościach, wzrósł w trzech falach od listopada 2022 r. Podnosząc łączną wartość do 1,06T USD, odzwierciedla skalę napływów podtrzymujących ten cykl.

Wzrost Realized Cap

Dla kontekstu:

- 2011–2015: 4,2B USD

- 2015–2018: 85B USD

- 2018–2022: 383B USD

- 2022–obecnie: 678B USD

Ten cykl już zaabsorbował 678B USD netto napływów, prawie 1,8x więcej niż poprzedni cykl, podkreślając jego bezprecedensową skalę rotacji kapitału.

Live ChartSzczyty realizacji zysków

Inna różnica leży w strukturze napływów. W przeciwieństwie do pojedynczych, długotrwałych fal wcześniejszych cykli, ten cykl przyniósł trzy wyraźne, wielomiesięczne wzrosty. Wskaźnik Realized Profit/Loss pokazuje, że za każdym razem, gdy realizacja zysków przekraczała 90% przesuwanych monet, oznaczało to szczyty cykliczne. Po odejściu od trzeciego takiego ekstremum, prawdopodobieństwo wskazuje na fazę schłodzenia przed nami.

Live ChartDominacja zysków LTH

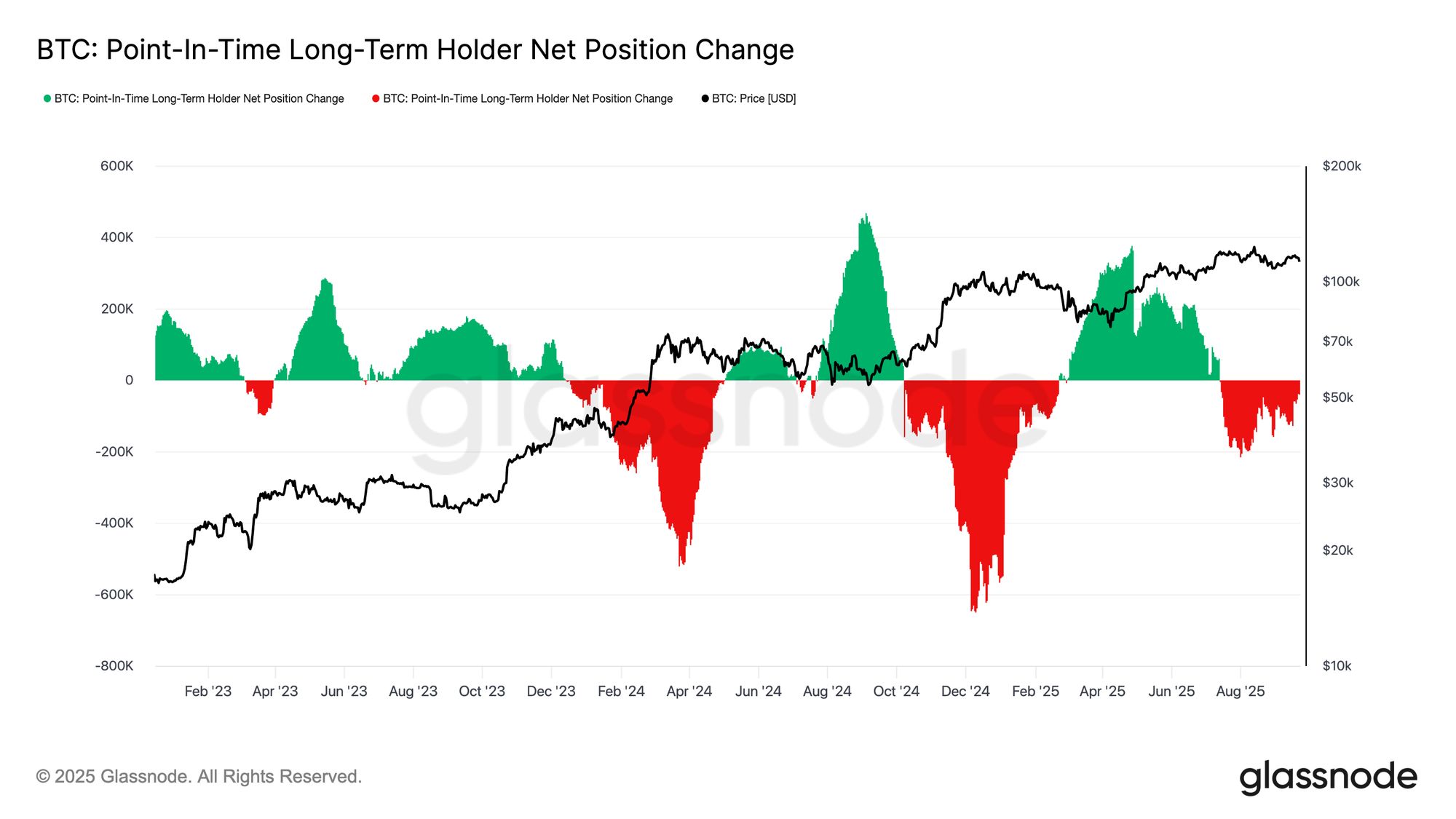

Skala staje się jeszcze wyraźniejsza przy skupieniu na długoterminowych posiadaczach. Ten wskaźnik śledzi skumulowane zyski LTH od nowego ATH do szczytu cyklu. Historycznie ich masowa dystrybucja wyznaczała szczyty. W tym cyklu LTH zrealizowali 3,4M BTC, już przewyższając poprzednie cykle, co podkreśla zarówno dojrzałość tej grupy, jak i skalę rotacji kapitału.

Live ChartAnaliza off-chain

Popyt na ETF vs LTH

Ten cykl został również ukształtowany przez przeciąganie liny między długoterminowymi posiadaczami dystrybuującymi podaż a popytem instytucjonalnym poprzez amerykańskie spot ETF i DAT. ETF jako nowa siła strukturalna sprawia, że cena odzwierciedla ten nacisk: realizacja zysków przez LTH ogranicza wzrosty, podczas gdy napływy do ETF pochłaniają dystrybucję i podtrzymują wzrost cyklu.

Live Chart

Live Chart Krucha równowaga

Napływy do ETF jak dotąd równoważyły sprzedaż LTH, ale z niewielkim marginesem błędu. W okolicach FOMC, dystrybucja LTH wzrosła do 122k BTC/miesiąc, podczas gdy napływy netto do ETF (7D-SMA) spadły z 2,6k BTC/dzień niemal do zera. Połączenie rosnącej presji sprzedażowej i słabnącego popytu instytucjonalnego stworzyło kruche tło, przygotowując grunt pod słabość.

Live ChartStres na rynku spot

Ta kruchość była widoczna na rynkach spot. Podczas wyprzedaży po FOMC wolumeny gwałtownie wzrosły, gdy wymuszone likwidacje i niska płynność spotęgowały spadek. Agresywne zlecenia sprzedaży przytłoczyły książki zleceń, przyspieszając zniżkę. Choć bolesne, to pochłonięcie utworzyło tymczasową podstawę tuż powyżej kosztu bazowego krótkoterminowych posiadaczy w okolicach 111,8k USD.

Live ChartDelewarowanie futures

Jednocześnie otwarte pozycje futures gwałtownie spadły z 44,8B USD do 42,7B USD, gdy Bitcoin spadł poniżej 113k USD. To zdarzenie delewarowania wyrzuciło z rynku lewarowanych longów, wzmacniając presję spadkową. Choć destabilizujące w danym momencie, reset pomógł usunąć nadmiar dźwigni i przywrócić równowagę na rynkach instrumentów pochodnych.

Live ChartKlastry likwidacji

Heatmapy likwidacji perpetual dodają kolorytu. Gdy cena przebiła 114k–112k USD, gęste klastry lewarowanych longów zostały zlikwidowane, powodując masowe likwidacje i przyspieszając spadek. Kieszenie ryzyka pozostają powyżej 117k USD, pozostawiając obie strony rynku podatne na ruchy napędzane płynnością. Bez silniejszego popytu, kruchość wokół tych poziomów zwiększa ryzyko dalszych gwałtownych ruchów.

Live ChartRynek opcji

Reakcja zmienności

Przechodząc do rynku opcji, implied volatility daje jasny obraz, jak traderzy poruszali się w burzliwym tygodniu. Dwa główne katalizatory ukształtowały krajobraz: pierwsza obniżka stóp w roku i największe zdarzenie likwidacyjne od 2021 r. Zmienność rosła przed FOMC wraz ze wzrostem popytu na zabezpieczenia, by szybko opaść po potwierdzeniu obniżki, sygnalizując, że ruch był już wyceniony. Jednak gwałtowna likwidacja futures w niedzielną noc ponownie rozbudziła popyt na ochronę, z tygodniową IV prowadzącą odbicie i siłą rozciągającą się na kolejne terminy.

Live ChartPrzeszacowanie skew

Po FOMC, skew BTC na krótko zbliżył się do równowagi, z opcjami put na spadek wycenianymi podobnie jak call. Ten spokój szybko zniknął. W piątek 1W skew wzrósł z ~1,5% do 17%, gwałtownie przeszacowując również dłuższe terminy.

Chociaż skew jest często bardziej reaktywny niż predykcyjny, w tym przypadku ujawnił agresywny popyt na opcje put — zarówno jako zabezpieczenie przed gwałtownym spadkiem, jak i sposób na monetyzację zmienności. Zaledwie dwa dni później rynek zrealizował ten sygnał największym zdarzeniem likwidacyjnym od 2021 r.

Live ChartPrzepływy put/call

Po wyprzedaży stosunek wolumenu put/call obniżył się, gdy traderzy realizowali zyski na opcjach put in-the-money, a inni rotowali w tańsze call. Skew wzmacnia ten obraz: opcje krótkoterminowe i średnioterminowe pozostają silnie przechylone na korzyść put, czyniąc ochronę przed spadkiem drogą względem potencjału wzrostowego. Dla uczestników z konstruktywnym spojrzeniem na koniec roku ta nierównowaga tworzy okazje — czy to przez akumulację call po stosunkowo niskim koszcie, czy finansowanie ich sprzedażą drogo wycenionej ekspozycji na spadek.

Live ChartGamma Overhang

Całkowite otwarte pozycje na opcjach utrzymują się blisko historycznych maksimów i gwałtownie wygasną podczas piątkowego porannego rozliczenia, zanim odbudują się do grudnia. Na razie rynek znajduje się w strefie szczytowego gamma, gdzie nawet niewielkie ruchy cen wymuszają agresywne zabezpieczanie przez dealerów. Dealerzy są ustawieni krótko na gamma po stronie spadkowej i długo na gamma po stronie wzrostowej, co wzmacnia wyprzedaże, jednocześnie ograniczając rajdy. Ta dynamika przechyla krótkoterminowe ryzyko zmienności na spadki, wzmacniając kruchość do czasu rozliczenia i resetu pozycji.

Live ChartWnioski

Wycofanie Bitcoina po FOMC odzwierciedla podręcznikowy schemat „kupuj plotki, sprzedawaj fakty”, ale szersze tło wskazuje na narastające wyczerpanie. On-chain, obecny 8% spadek jest umiarkowany w porównaniu do poprzednich cykli, lecz nastąpił po trzech dużych falach napływu kapitału, które podniosły realized cap o 678B USD, prawie dwukrotnie więcej niż w poprzednim cyklu. Długoterminowi posiadacze już zrealizowali zyski na 3,4M BTC, podkreślając dużą dystrybucję i dojrzałość rajdu.

Jednocześnie napływy do ETF, które wcześniej pochłaniały podaż, wyhamowały, tworząc kruchą równowagę. Wolumeny spot wzrosły przy wymuszonej sprzedaży, futures doświadczyły gwałtownego delewarowania, a rynki opcji wyceniły ryzyko spadku wraz ze wzrostem skew. Razem te sygnały sugerują rynek, któremu kończy się paliwo, z dominacją ruchów napędzanych płynnością.

O ile popyt ze strony instytucji i posiadaczy nie zgra się ponownie, ryzyko głębszego schłodzenia pozostaje wysokie, podkreślając makrostrukturę coraz bardziej przypominającą wyczerpanie.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

LUKB: pierwszy kantonalny bank oferujący kredyty lombardowe zabezpieczone Bitcoin i Ethereum

Boerse Stuttgart rozszerza usługi kryptowalutowe na Hiszpanię

Bitcoin spada poniżej 109 000 dolarów, ale dane pokazują, że kupujący wkraczają do akcji