Autor: Prathik Desai

Tłumaczenie: TechFlow

Siedem lat temu Apple dokonało jednego ze swoich największych osiągnięć finansowych. W kwietniu 2017 roku Apple wybudowało w Cupertino w Kalifornii swoją siedzibę Apple Park o powierzchni 360 akrów, kosztującą 5 miliardów dolarów, znaną jako „Statek kosmiczny”. Rok później, w maju 2018 roku, Apple ogłosiło program skupu akcji o wartości aż 100 miliardów dolarów. Kwota ta była 20 razy większa niż inwestycja w siedzibę i wysłała światu jasny sygnał: innym „produktem” Apple — akcjami — należy się taka sama uwaga jak iPhone’owi, a może nawet większa.

Był to największy wówczas program skupu akcji ogłoszony przez Apple i część dziesięcioletniej manii skupu akcji, podczas której Apple wydało ponad 725 miliardów dolarów na odkup własnych akcji. Sześć lat później, w maju 2024 roku, Apple pobiło kolejny rekord, ogłaszając skup akcji o wartości 110 miliardów dolarów. Ten ruch nie tylko pokazał wyjątkowość Apple jako producenta urządzeń, ale także jego umiejętność zarządzania rzadkością własnych akcji.

Branża kryptowalut obecnie naśladuje tę strategię w jeszcze szybszym i większym tempie.

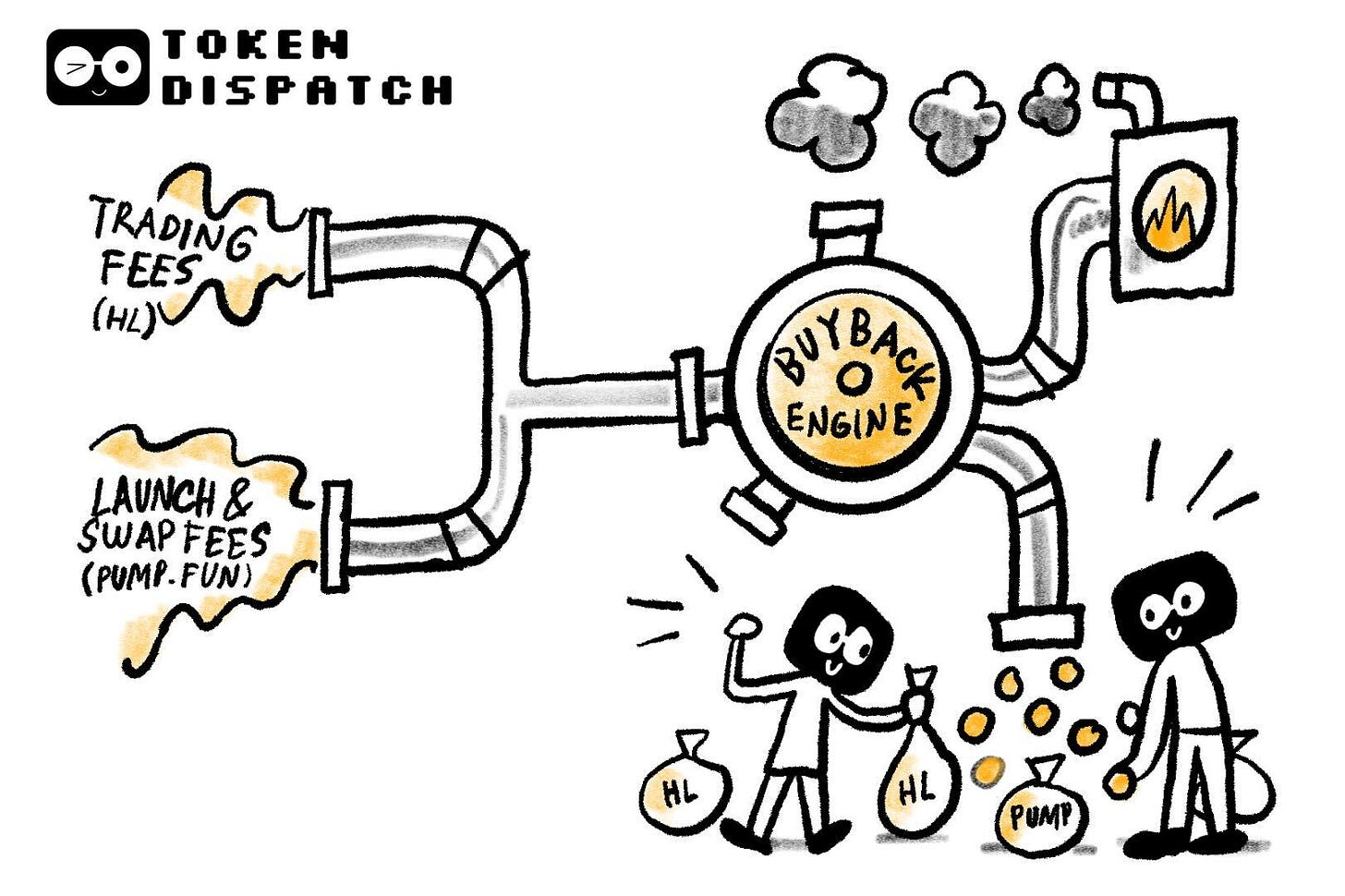

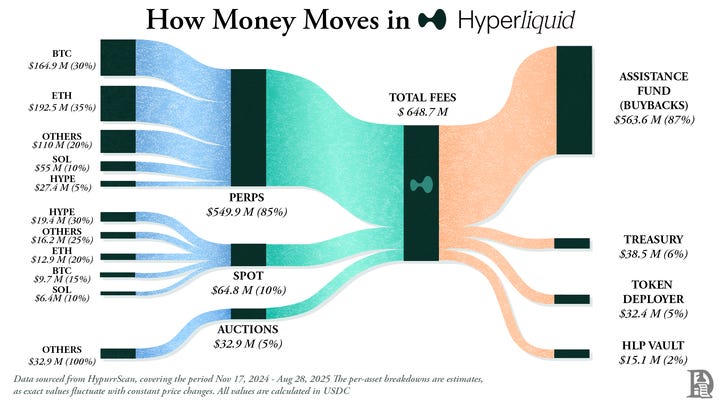

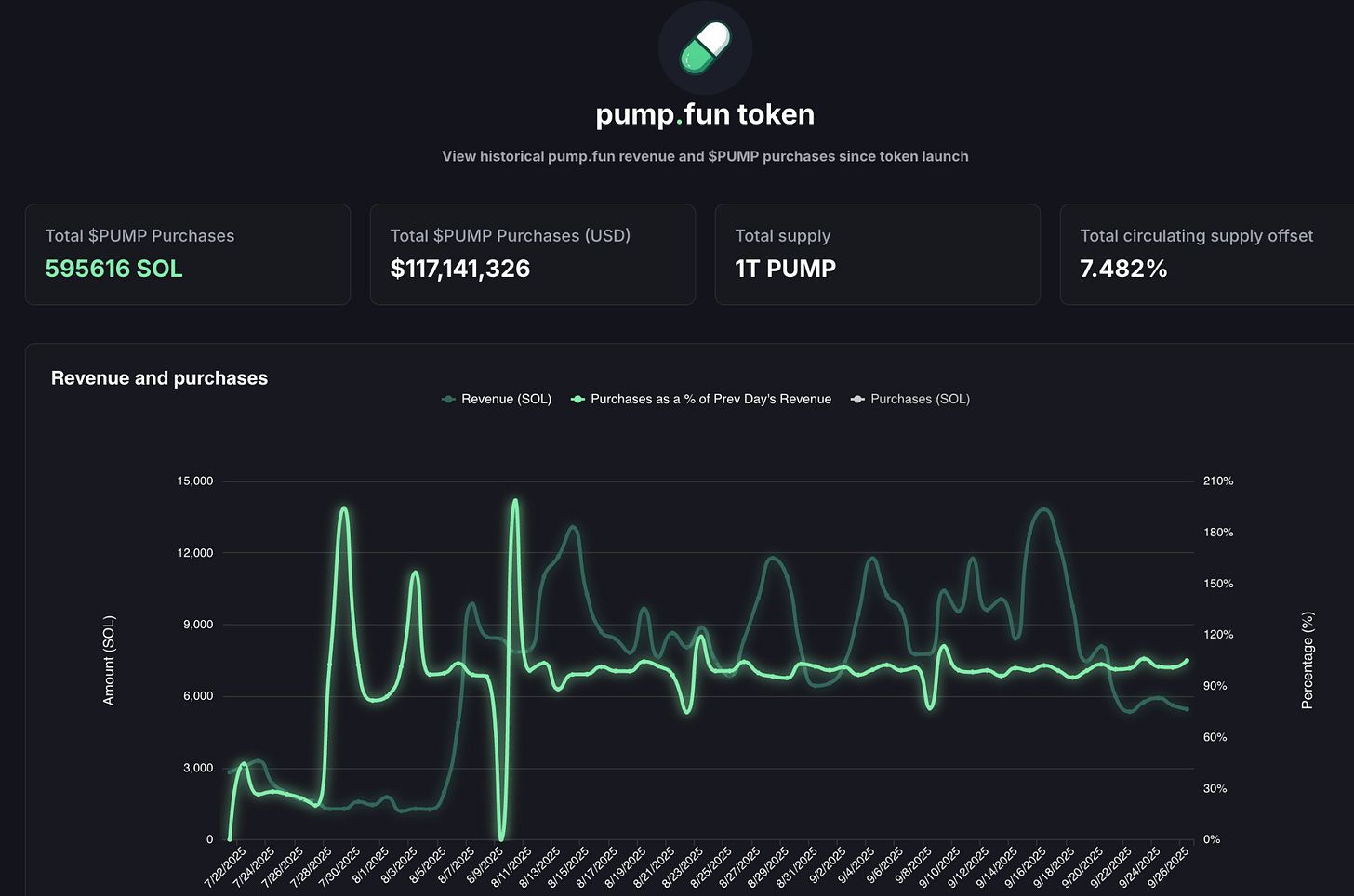

Dwa główne silniki przychodów w świecie krypto — giełda perpetuali Hyperliquid oraz platforma emisji memecoinów Pump.fun — przeznaczają niemal wszystkie swoje przychody z opłat na skup własnych tokenów.

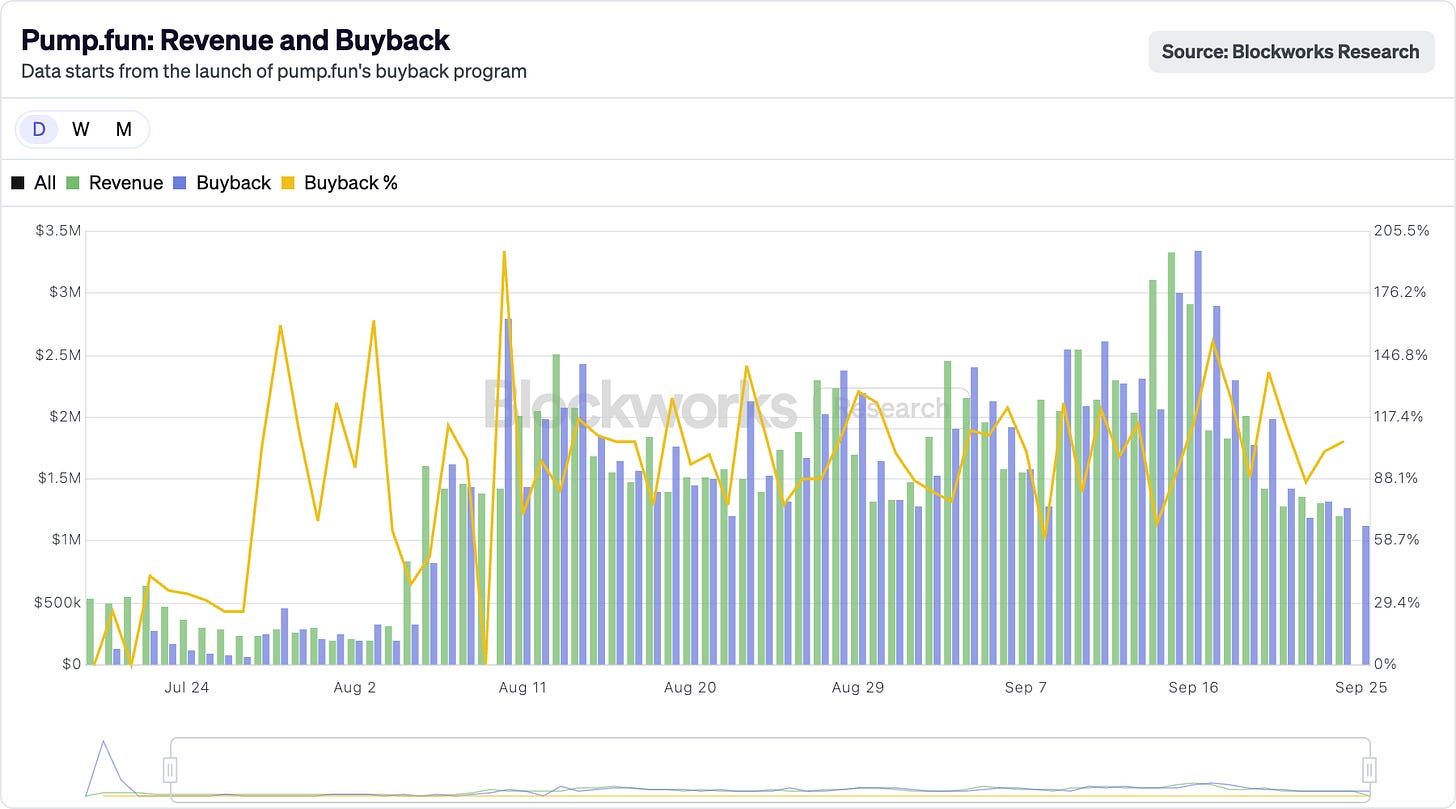

W sierpniu tego roku Hyperliquid osiągnął rekordowe przychody z opłat w wysokości 106 milionów dolarów, z czego ponad 90% zostało przeznaczone na skup tokenów HYPE na rynku otwartym. Jednocześnie Pump.fun w pewnym dniu września przegonił Hyperliquid pod względem dziennych przychodów, osiągając 3,38 miliona dolarów w jeden dzień. Wszystkie te przychody miały jeden cel — całkowity skup tokenów PUMP. W rzeczywistości takie działania trwają już od dwóch miesięcy.

@BlockworksResearch

Takie działania sprawiają, że tokeny zaczynają funkcjonować jak uprawnienia akcjonariuszy. W branży krypto to rzadkość, ponieważ tokeny zazwyczaj są sprzedawane inwestorom, gdy tylko pojawi się okazja.

Strategia ta próbuje naśladować sukces „dywidendowych arystokratów” z Wall Street — takich jak Apple, Procter & Gamble czy Coca-Cola — którzy od lat nagradzają akcjonariuszy stabilnymi dywidendami lub skupem akcji. Na przykład Apple w 2024 roku wydało 104 miliardy dolarów na skup akcji, co stanowiło 3–4% jego ówczesnej kapitalizacji rynkowej. Dla porównania, skup Hyperliquid zredukował podaż tokenów o 9%.

Nawet według standardów rynku akcji te liczby są niezwykle wysokie. W świecie krypto to wręcz niespotykane.

Strategia Hyperliquid jest prosta i przejrzysta.

Zbudowali zdecentralizowaną giełdę skoncentrowaną na perpetualach, której doświadczenie użytkownika dorównuje scentralizowanym giełdom (takim jak Binance), ale działa całkowicie on-chain. Brak opłat, wysoka dźwignia i ekosystem Layer 1 skoncentrowany na perpetualach. Do połowy 2025 roku miesięczny wolumen obrotu na platformie przekroczył 400 miliardów dolarów, co stanowi około 70% udziału w rynku perpetuali DeFi.

Wyjątkowość Hyperliquid polega na sposobie wykorzystania przychodów.

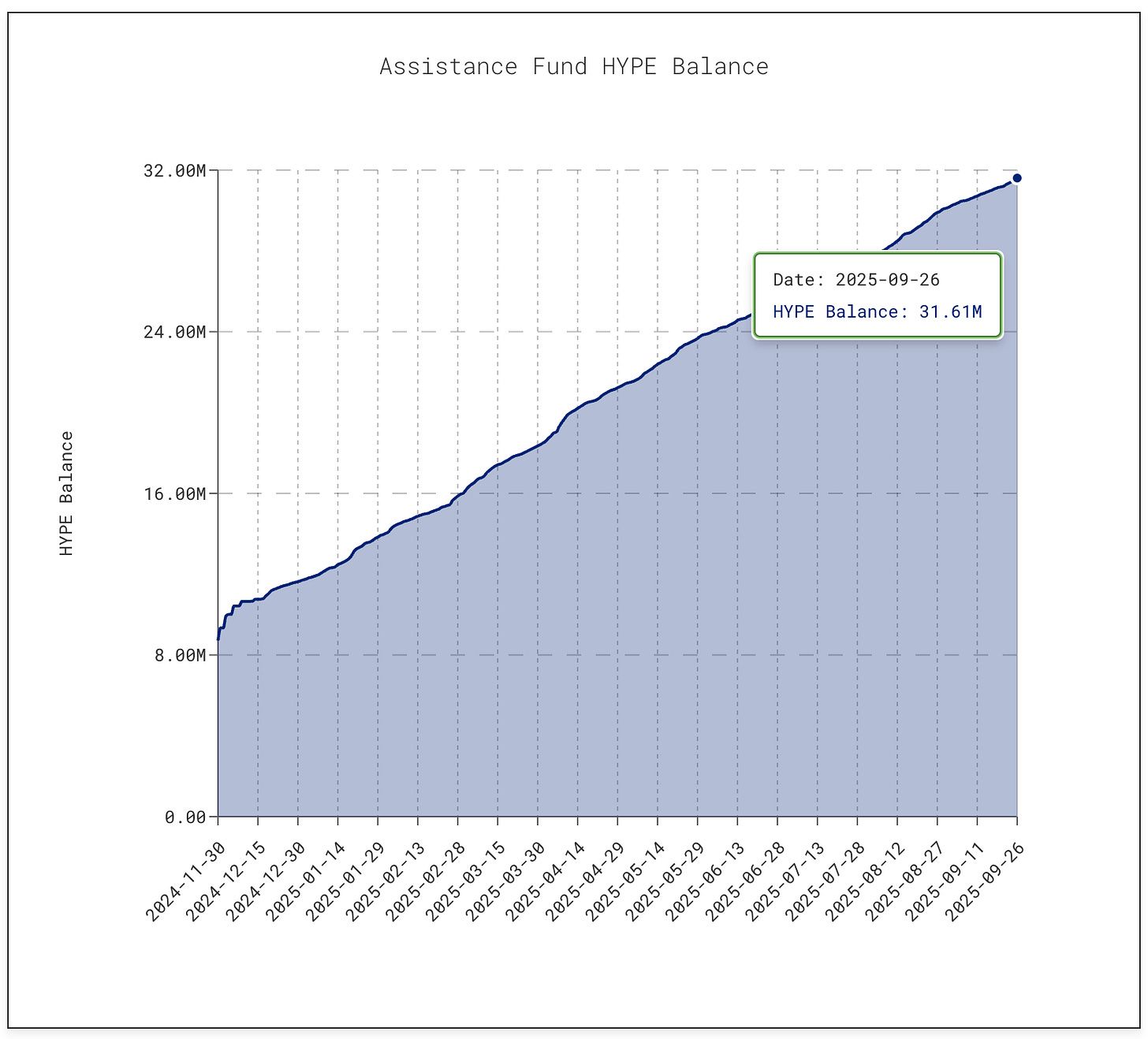

Codziennie Hyperliquid przeznacza ponad 90% swoich przychodów na konto o nazwie „Assistance Fund”, które bezpośrednio skupuje tokeny HYPE na rynku otwartym.

@decentralised.co

Na moment pisania tego tekstu fundusz ten odkupił już ponad 31,61 miliona tokenów HYPE o wartości około 1,4 miliarda dolarów. To dziesięciokrotny wzrost w porównaniu do 3 milionów tokenów w styczniu tego roku.

@asxn.xyz

Ta fala skupu pochłonęła około 9% podaży w obiegu, windując cenę HYPE do szczytu 60 dolarów za token w połowie września.

W tym samym czasie Pump.fun poprzez skup zmniejszył podaż tokenów o około 7,5%.

@pump.fun

Platforma ta przekształciła szał na memecoiny w model biznesowy oparty na opłatach. Każdy może wyemitować token na platformie, ustawić bonding curve i pozwolić rynkowi swobodnie spekulować. Projekt, który początkowo był traktowany jako żart, stał się teraz fabryką spekulacyjnych aktywów.

Jednak istnieje tu pewna niestabilność.

Przychody Pump.fun są ściśle powiązane z popularnością emisji memecoinów, przez co podlegają cyklicznym wahaniom. W lipcu tego roku przychody spadły do 17,11 miliona dolarów — najniższego poziomu od kwietnia 2024 roku. Wraz z tym spadł również skup tokenów. Jednak w sierpniu miesięczne przychody ponownie wzrosły do ponad 41,05 miliona dolarów.

Mimo to wciąż pojawiają się pytania o trwałość tego modelu. Gdy szał na memecoiny wygaśnie (co już się dzieje i będzie się powtarzać), tempo spalania tokenów również osłabnie. Dodatkowo Pump.fun stoi w obliczu pozwu o wartości 5,5 miliarda dolarów, w którym zarzuca się, że cały model operacyjny przypomina nielegalny hazard.

Obecnie kluczową siłą napędową Hyperliquid i Pump.fun jest ich gotowość do zwracania zysków społeczności.

Apple w niektórych latach zwracało akcjonariuszom prawie 90% zysków poprzez skup i dywidendy, ale były to zazwyczaj decyzje podejmowane etapami i ogłaszane partiami. Tymczasem Hyperliquid i Pump.fun niemal codziennie zwracają 100% przychodów posiadaczom tokenów.

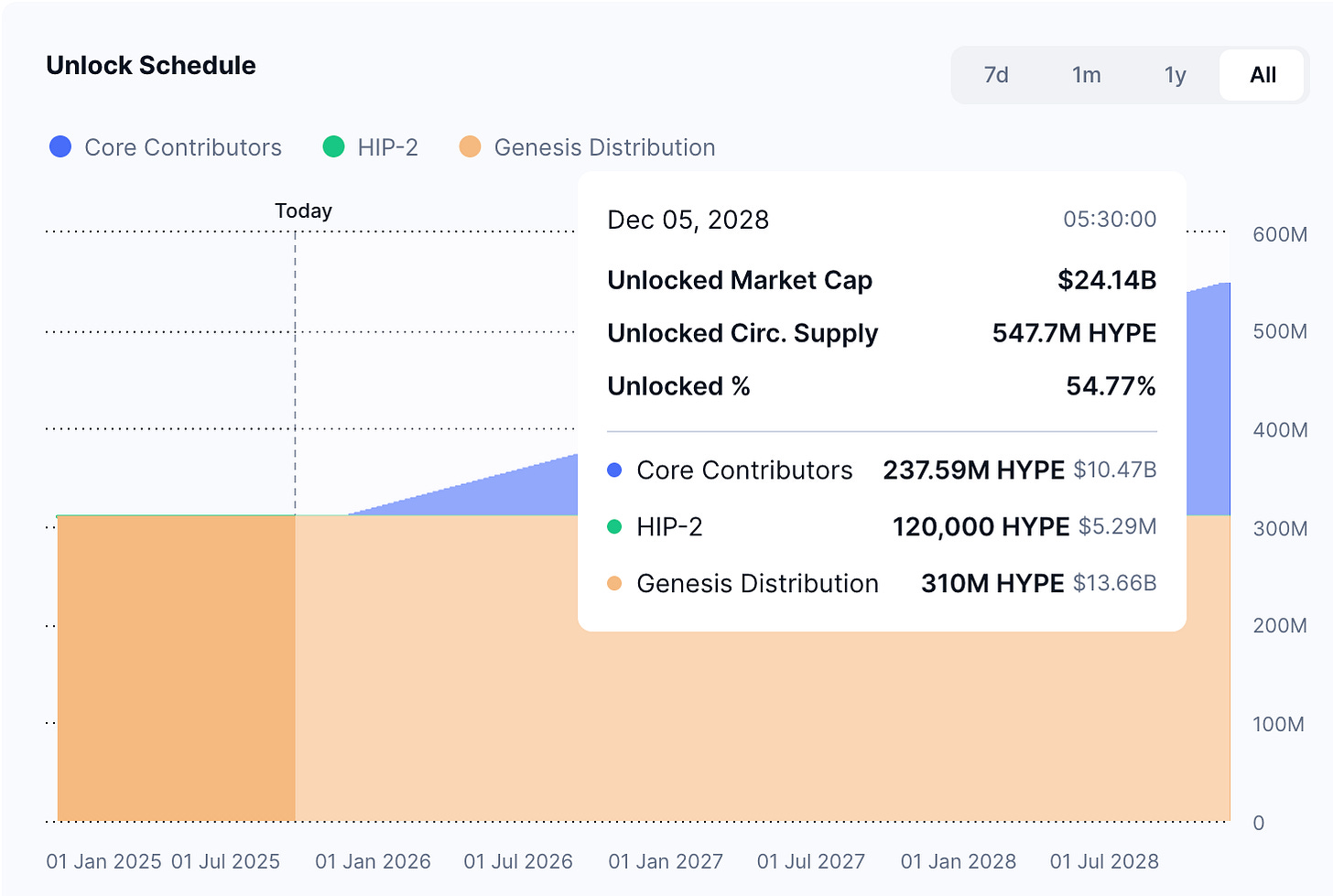

Oczywiście, to nie jest dokładnie to samo. Dywidenda to realna gotówka, która choć opodatkowana, jest bardziej przewidywalna; skup to w najlepszym razie wsparcie ceny — jeśli przychody spadną lub odblokuje się zbyt wiele tokenów, efekt skupu słabnie. Hyperliquid stoi w obliczu presji związanej z nadchodzącym odblokowaniem tokenów, a Pump.fun obawia się odpływu użytkowników memecoinów. W porównaniu do 63 lat nieprzerwanego wzrostu dywidendy Johnson & Johnson czy nieustannych skupów Apple, te projekty krypto przypominają raczej chodzenie po linie na dużej wysokości.

Ale może to nie jest problem.

Branża krypto wciąż się rozwija i do stabilności jeszcze daleka droga. Na razie znalazła „prędkość”. Skup daje tę prędkość: jest elastyczny, efektywny podatkowo i ma efekt deflacyjny. Ta strategia idealnie pasuje do rynku napędzanego spekulacją. Do tej pory ta metoda przekształciła dwa zupełnie różne projekty w maszyny do generowania przychodów.

Nie wiemy jeszcze, czy ten model będzie trwały w dłuższej perspektywie. Ale jedno jest pewne: po raz pierwszy tokeny krypto zaczynają przypominać nie żetony kasynowe, ale akcje firm, które potrafią zwracać wartość z prędkością porównywalną do Apple.

Jest tu jeszcze jedna, większa lekcja. Apple zrozumiało to na długo przed branżą krypto — nie tylko sprzedaje iPhone’y, ale także „sprzedaje” akcje. Od 2012 roku Apple wydało na skup akcji prawie 1 bilion dolarów — więcej niż PKB większości krajów — i zmniejszyło liczbę akcji w obiegu o ponad 40%.

Mimo że kapitalizacja rynkowa Apple wciąż przekracza 3,8 biliona dolarów, częściowo wynika to z faktu, że Apple traktuje swoje akcje jak produkt: promuje je, pielęgnuje i utrzymuje ich rzadkość. Apple nie musi emitować nowych akcji, by pozyskać kapitał, bo jego bilans jest wystarczająco silny. W tym modelu akcje stają się produktem, a akcjonariusze klientami.

Ten sam model zaczyna być wdrażany w świecie krypto.

Hyperliquid i Pump.fun skutecznie opanowały tę sztukę, przekształcając przychody z działalności w presję zakupową na własne „akcje”, zamiast inwestować środki w rozwój czy gromadzić je w rezerwie.

To również zmienia sposób postrzegania aktywów przez inwestorów.

Sprzedaż iPhone’ów oczywiście ma znaczenie, ale inwestorzy Apple wiedzą, że akcje mają jeszcze jeden motor wzrostu: rzadkość. Podobnie traderzy zaczynają patrzeć na HYPE i PUMP — widzą aktywa, za którymi stoi obietnica, że ponad 95% każdej wydanej jednostki tokena lub transakcji zostanie przeznaczone na skup i spalanie na rynku.

Apple pokazuje też drugą stronę tej strategii.

Siła skupu zależy od przepływów pieniężnych. Co się stanie, jeśli przychody spadną? Jeśli sprzedaż iPhone’ów i MacBooków zwolni, Apple może zaciągnąć dług, by kontynuować skup. Hyperliquid i Pump.fun nie mają takiej możliwości. Jeśli wolumeny obrotu wyschną, skup się skończy. W przeciwieństwie do Apple, nie mogą przejść na dywidendy, usługi czy nowe produkty — te protokoły nie mają jeszcze planu awaryjnego.

Dla branży krypto to także ryzyko rozwodnienia.

Apple nie musi się martwić, że 200 milionów nowych akcji nagle trafi na rynek. Hyperliquid musi się z tym zmierzyć. Od listopada tego roku tokeny HYPE o wartości około 12 miliardów dolarów zaczną być odblokowywane dla osób z wewnątrz — to znacznie więcej niż dzienne skupy.

@coinmarketcap

Apple może kontrolować liczbę akcji w obiegu, podczas gdy protokoły krypto muszą realizować plany odblokowań ustalone lata temu.

Mimo to inwestorzy widzą w tym opowieść i chcą w niej uczestniczyć. Strategia skupu Apple jest oczywista, zwłaszcza dla tych, którzy śledzą jej rozwój od dekad. Apple, przekształcając akcje w produkt finansowy, zbudowało lojalność akcjonariuszy. Hyperliquid i Pump.fun próbują wytyczyć nową ścieżkę dla branży krypto — szybciej, głośniej i z większym ryzykiem.