Dlaczego JPMorgan nazywa Bitcoin „transakcją dewaluacyjną”

JPMorgan nazywa Bitcoin „debasement trade”, co oznacza, że prawdopodobnie nie jesteś wystarczająco byczo nastawiony. Największy bank inwestycyjny na świecie nie rozdaje przydomków aktywom spekulacyjnym lekkomyślnie. Jednak Bitcoin może pochwalić się 17 latami nieprzerwanej, blok po bloku odporności, a Wall Street w końcu przyznało to, co cypherpunks wiedzieli od zawsze: nie ma alternatywy, gdy zaufanie do walut fiducjarnych słabnie. Czy tego chcesz, czy nie, czas na ostrożny optymizm już minął.

JPMorgan i „debasement trade”

Wall Street słynie z dwuznacznych wypowiedzi, ale najnowsze komunikaty JPMorgan zaskakująco trafiają w sedno. Przedstawiając Bitcoin jako „debasement trade”, wyraźnie mówią klientom: w świecie, gdzie czeki stymulacyjne, bilionowe deficyty i obniżki stóp procentowych przy utrzymującej się inflacji są normą, trzymanie gotówki lub obligacji to gra dla naiwnych. Cytując założyciela TFTC, Marty’ego Benta:

„Nie jesteś wystarczająco byczo nastawiony.”

To już nie jest kwestia spekulacji. To kwestia obrony. Gdy siła nabywcza dolara powoli, nieustannie spada, ograniczona podaż i bezpieczny, zdecentralizowany projekt Bitcoina wydają się stworzone na te czasy.

Przy bankach centralnych wykonujących fiskalne akrobacje i rządzie USA generującym roczne deficyty przekraczające 2 biliony dolarów, „ochrona aktywów” staje się synonimem nie dywidend blue-chipów, lecz cyfrowej rzadkości.

Jeśli klienci instytucjonalni JPMorgan masowo inwestują w Bitcoin, to dlatego, że widzą, co nadchodzi: falę dewaluacji, której nie powstrzyma żadna podwyżka stóp ani fiskalne obietnice.

„Wyrośniesz z tego długu”

Przypomnijmy ostatnie wypowiedzi prezydenta Trumpa, że Ameryka „wyrośnie z tego długu”. Optymizm to część politycznego fachu, ale sam wzrost nie załata dziur na biliony dolarów z dnia na dzień. Czeki stymulacyjne pojawiają się przy każdym kryzysie, obniżki stóp wspierają rynki, gdy inflacja się tli, a każde rozwiązanie zdaje się tworzyć dwa nowe problemy.

Pod tą fiskalną fasadą Bitcoin po cichu zyskuje na znaczeniu. Każda runda stymulacji monetarnej, każde zadłużone wydatki, każde zamknięcie rządu zawieszające publikację kluczowych danych z rynku pracy – to wszystko sprzyja Bitcoinowi.

Jak zauważa Ecoinometrics, czwarty kwartał historycznie jest byczy dla Bitcoina. Rebalansowanie portfeli na koniec roku, premie szukające zysków, instytucje próbujące wyprzedzić najnowszą obniżkę stóp lub ogłoszenie stymulacji.

Ubiegłoroczne przepływy ETF pomogły podnieść cenę z 60 000 do ponad 100 000 dolarów. Jeśli przepływy znów wzrosną, możemy zobaczyć 135 000 dolarów za monetę już w przyszłym miesiącu.

To nie wszystko. Nie zapominajmy o prognozach analityków na koniec roku. Citigroup prognozował BTC na poziomie 133 000 dolarów, JPMorgan wskazał 165 000, twierdząc, że Bitcoin jest niedowartościowany w porównaniu do złota, a Standard Chartered oszacował aż 200 000 dolarów. Jak zauważył CIO Bitwise, Matt Hougan:

„Q4 będzie ciekawy.”

Gdzie makro spotyka się z momentum

Bitcoin to nie tylko transakcja. Szybko umacnia się jako „zabezpieczenie przed dewaluacją”; aktywo o najlepszym asymetrycznym profilu ryzyka i zysku na rynku uzależnionym od płynności.

W zeszłym roku szał na ETF-y dał Bitcoinowi najmocniejsze kwartalne zamknięcie, wynosząc go znacznie powyżej psychologicznej bariery 100 000 dolarów. Wszystko wskazuje na powtórkę, zwłaszcza przy wydatkach deficytowych USA i kolejnej (lub dwóch) obniżce stóp Fed zaplanowanej na 2025 rok, podczas gdy podaż Bitcoina pozostaje niezmieniona na poziomie 21 milionów.

Powiedzmy to wprost: Nie jesteś wystarczająco byczo nastawiony, a dowody to potwierdzają. Przez prawie 17 lat Bitcoin okazał się bardziej odporny, przewidywalny i, szczerze mówiąc, bardziej godny zaufania niż instytucje, których logotypy kiedyś były synonimem bezpieczeństwa finansowego.

Kiedy JPMorgan traktuje Bitcoin jako kluczowy element strategii defensywnej, to nie tylko zakład na technologię; to zakład przeciwko staremu porządkowi.

Artykuł Why JPMorgan is calling Bitcoin the “debasement trade” pojawił się najpierw na CryptoSlate.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Korea Południowa chce traktować giełdy kryptowalut jak banki

NEAR osiąga 1 milion transakcji na sekundę w środowisku testowym z podziałem na shardy

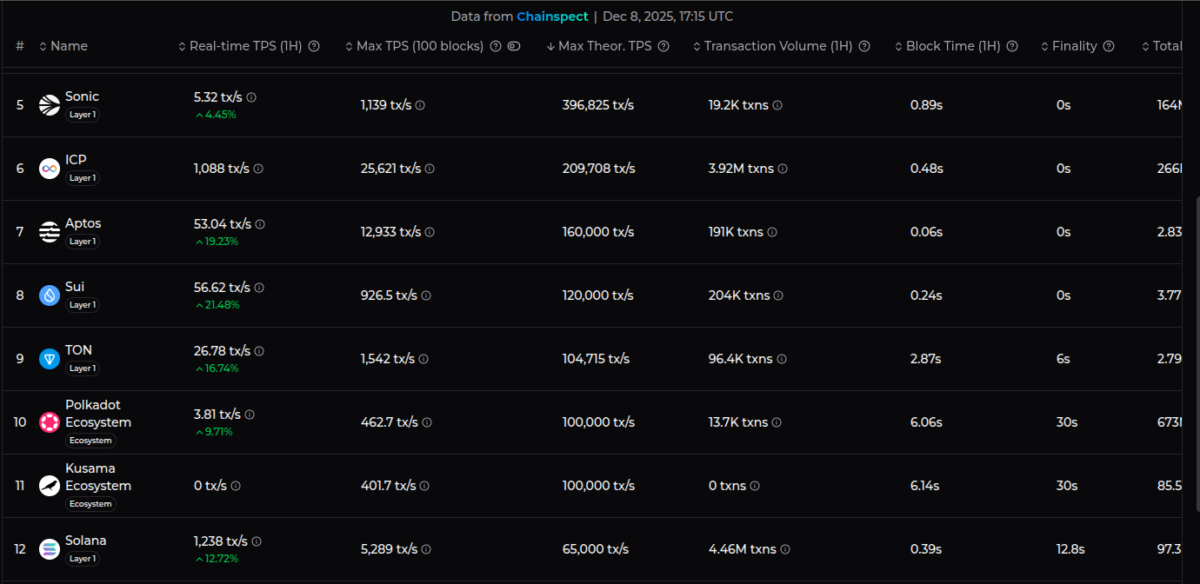

NEAR Protocol osiągnął 1 milion transakcji na sekundę w testach wydajnościowych przy użyciu 70 shardów, demonstrując potencjał skalowalności sharding znacznie przekraczający szczytową wydajność Visa.

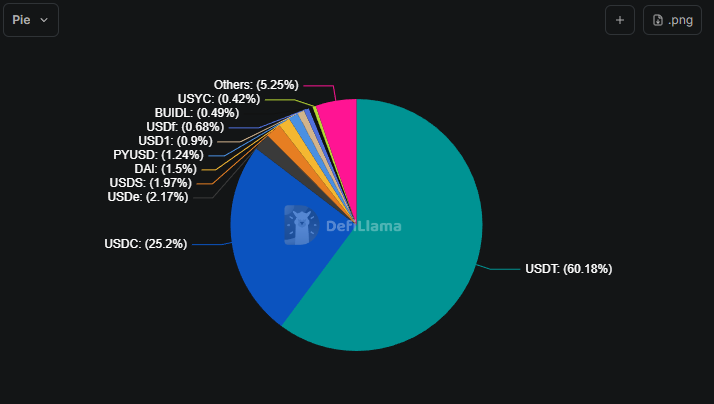

Stablecoin USDT firmy Tether zyskuje uznanie regulacyjne na wielu łańcuchach w ADGM w Abu Zabi

Abu Dhabi Global Market oficjalnie uznał stablecoina USDT od Tether na wielu blockchainach, w tym Aptos, TON i TRON, co stanowi znaczące rozszerzenie regulacyjne.

Nie daj się zwieść odbiciu! Bitcoin w każdej chwili może ponownie przetestować wsparcie | Specjalna analiza

Analityk Conaldo dokonał przeglądu zeszłotygodniowej sytuacji na rynku bitcoin za pomocą modelu handlu ilościowego, skutecznie realizując dwa krótkoterminowe zagrania i osiągając łączny zysk w wysokości 6,93%. Na ten tydzień prognozuje, że bitcoin pozostanie w fazie konsolidacji i opracował odpowiednią strategię działania. Streszczenie wygenerowane przez Mars AI. To streszczenie zostało przygotowane przez model Mars AI, a jego dokładność i kompletność są nadal na etapie aktualizacji.