Analitycy uważają Circle za najlepszą opcję wśród stablecoinów, twierdząc, że USDC „zastąpi fiat” na rynku płatności transgranicznych o wartości 20 bilionów dolarów

Circle’s USDC może stać się kluczową warstwą infrastrukturalną dla globalnych płatności, a analitycy William Blair podkreślają nadchodzące produkty, takie jak Arc oraz Circle Payments Network, jako długoterminowe źródła przychodów. Prognoza ta jest zgodna z przewidywaniem Bernstein, że regulowane stablecoiny będą dominować w kolejnym cyklu wzrostu, a podaż USDC ma prawie potroić się do 220 miliardów dolarów do 2027 roku.

Analitycy z William Blair stawiają na to, że stablecoiny wchodzą w swoją komercyjną erę, rozpoczynając analizę Circle Internet Group (ticker CRCL) z oceną "outperform". Pozycjonują emitenta USDC na czele „sejsmicznej zmiany” w globalnych finansach, gdy stablecoiny przechodzą z handlu kryptowalutami do głównego nurtu płatności i przepływów skarbowych korporacji.

W swoim raporcie inicjującym firma opisała Circle jako „najważniejszego uczestnika ekosystemu stablecoinów, który jest gotowy przekształcić finanse transgraniczne”. Analitycy Blair stwierdzili, że USDC jest pozycjonowany, aby „zastąpić walutę fiat w handlu transgranicznym”, gdy jasność regulacyjna i nowa infrastruktura odblokują popyt na natychmiastowe, niskokosztowe rozliczenia cyfrowe.

Raport oszacował, że rynek docelowy dla transgranicznych płatności biznesowych wynosi około 20 bilionów dolarów i podkreślił szansę Circle na połączenie tradycyjnych finansów z blockchainowymi kanałami pieniężnymi.

Obecnie przychody Circle opierają się głównie na odsetkach z rezerw USDC, ale firma twierdzi, że nadchodzące produkty, takie jak Arc — blockchain stworzony specjalnie dla finansów stablecoinów — oraz Circle Payments Network mogą generować dziesiątki miliardów przychodów z transakcji wraz ze wzrostem adopcji.

Teza Blaira jest zgodna z nową notą od Bernstein, która prognozuje, że podaż USDC niemal potroi się do końca 2027 roku, osiągając około 220 miliardów dolarów, co stanowi około jedną trzecią globalnego rynku stablecoinów. Bernstein stwierdził, że zgodność regulacyjna Circle, przewaga płynności oraz integracje z Coinbase, Binance i tradycyjnymi procesorami płatności, takimi jak Fiserv i Corpay, będą napędzać trwały wzrost w ramach nowego amerykańskiego reżimu stablecoinów.

Powiązany whitepaper Blaira oszacował, że stablecoiny mogą obniżyć koszty transakcji międzynarodowych nawet o 90%, nazywając ten sektor „największym odblokowaniem wartości w krypto”. Obie firmy widzą stablecoiny ewoluujące w cyfrową infrastrukturę gotówkową internetu, z Circle jako wiodącym emitentem regulowanym w USA.

Circle, które weszło na giełdę w czerwcu, zakończyło wtorkowy handel na poziomie 134,36 dolarów, według danych cenowych The Block. Akcje osiągnęły szczyt tuż poniżej 300 dolarów w tym miesiącu, krótko po uchwaleniu GENIUS Act, przełomowego amerykańskiego aktu prawnego ustanawiającego federalne ramy dla stablecoinów płatniczych.

To optymistyczne spojrzenie odzwierciedla również perspektywę Blaira wobec Coinbase (COIN), które firma także ocenia jako outperform. W osobnym raporcie opublikowanym we wtorek, Blair stwierdził, że ewolucja USDC w komercyjny standard płatności może być „strukturalnym wiatrem w plecy” dla Coinbase, niezależnie od stóp procentowych.

Analitycy stwierdzili, że Coinbase, które zarabia na każdym dolarze USDC w obiegu, pozostaje „najwyższej jakości i najszerszą opcją na długoterminowy wzrost ekosystemu krypto”. Zauważyli, że wielu inwestorów „nie docenia korzyści z potencjalnego wzrostu handlu USDC oraz wiodącej roli Base w DeFi”, opisując oba te czynniki jako trwałe źródła zysków dla giełdy.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Didi w Ameryce Łacińskiej jest już gigantem bankowości cyfrowej

Didi z powodzeniem przekształciło się w Ameryce Łacińskiej w cyfrowego giganta bankowego, rozwiązując problem niedoborów lokalnej infrastruktury finansowej, budując niezależny system płatności i kredytowy oraz dokonując przejścia od platformy transportowej do finansowego giganta.

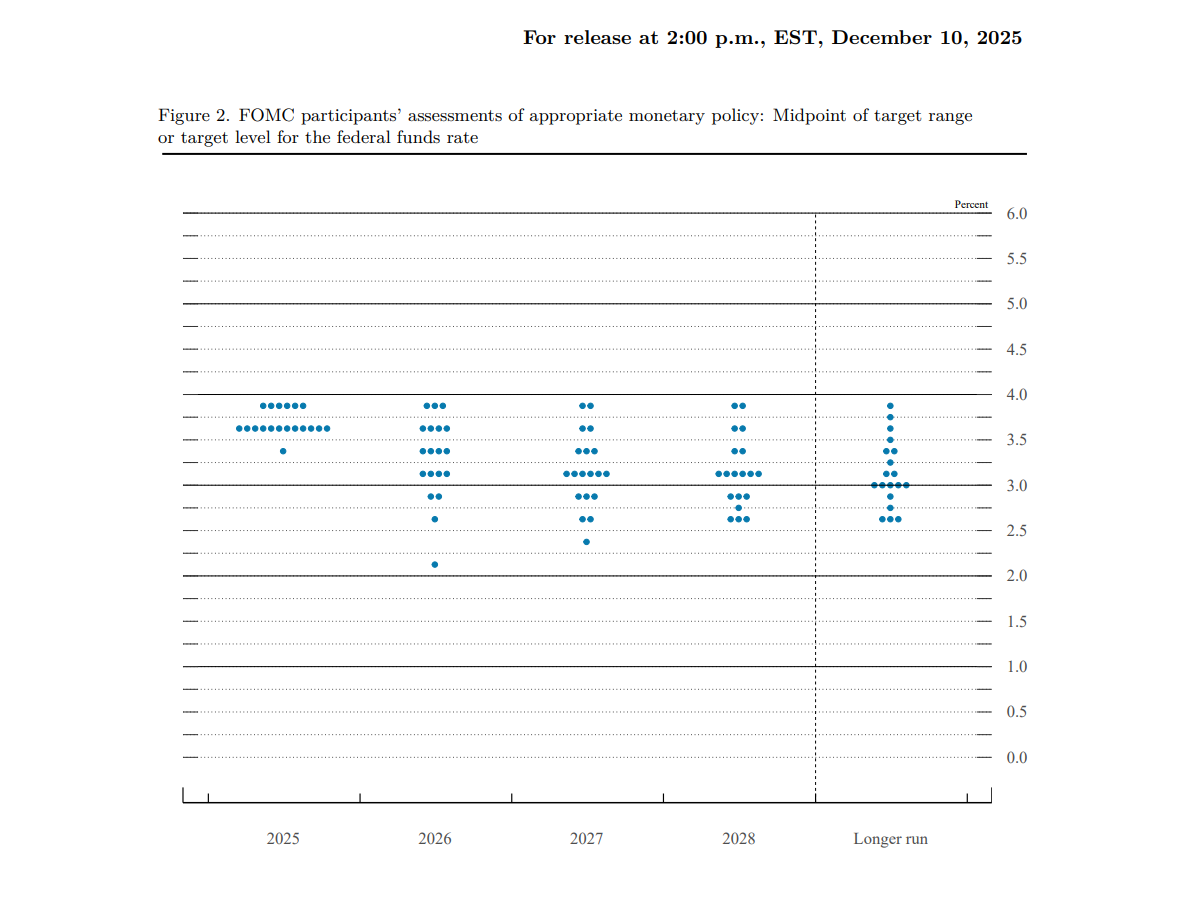

Sprzeczne sygnały dotyczące obniżki stóp procentowych przez Fed, ale „wrażliwy zakres” bitcoina utrzymuje BTC poniżej 100 tysięcy dolarów

Rezerwa Federalna obniżyła stopy procentowe o 25 punktów bazowych, jednak rynek zinterpretował to jako jastrzębi ruch. Bitcoin jest tłumiony przez strukturalnie słaby zakres i jego cena ma trudności z przekroczeniem 100 tysięcy dolarów.

Pełny tekst decyzji Fed: obniżka stóp procentowych o 25 punktów bazowych, zakup obligacji skarbowych o wartości 4 miliardów dolarów w ciągu 30 dni.

Rezerwa Federalna obniżyła stopy procentowe o 25 punktów bazowych stosunkiem głosów 9 do 3; dwóch członków poparło utrzymanie stóp bez zmian, a jeden poparł obniżkę o 50 punktów bazowych. Ponadto Rezerwa Federalna wznowiła skup obligacji i w ciągu 30 dni zakupi obligacje skarbowe o wartości 4 miliardów dolarów, aby utrzymać odpowiedni poziom rezerw.

HyENA oficjalnie uruchomiona: wspierana przez Ethena, Perp DEX oparty na depozycie USDe debiutuje na Hyperliquid

Wprowadzenie HyENA dodatkowo rozszerza ekosystem USDe i wprowadza instytucjonalny poziom efektywności depozytu zabezpieczającego na rynku perpetuali on-chain.