Logika operacyjna i strategie przetrwania stojące za „największą w historii likwidacją pozycji”

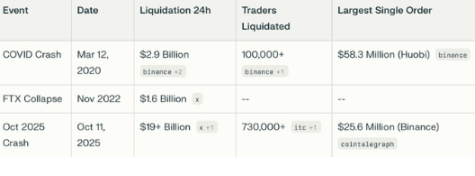

W zeszły piątek rynek kryptowalut doświadczył najgwałtowniejszego załamania od 2020 roku.

W ciągu zaledwie dwóch godzin ponad 19 miliardów dolarów pozycji długich zostało przymusowo zlikwidowanych,

Bitcoin gwałtownie spadł o ponad 20%, a rynek pogrążył się w panice.

Ale czy to naprawdę był tylko „przypadek”?

A może to kolejna „akcja polowania” starannie zaplanowana przez instytucjonalnych graczy?

❶ Zapalnik fali likwidacji: to nie Trump, lecz wcześniejsze przygotowania

Rynek powszechnie uważa, że bezpośrednią przyczyną załamania było ogłoszenie przez Trumpa

„nałożenia 100% ceł na importowane towary z Chin”.

Jednak prawdziwie „sprytne pieniądze” zaczęły działać już 24 godziny przed publikacją tej wiadomości:

Wiele wielorybich portfeli zaczęło przesyłać BTC na giełdy;

Stare adresy rozpoczęły rzadko spotykane pozycjonowanie na shorty;

Dane z orderbooków pokazały, że presja sprzedażowa wyraźnie wzrosła już wieczorem przed ogłoszeniem wiadomości.

Wszystkie te sygnały prowadzą do jednego wniosku:

To załamanie zostało „przewidziane z wyprzedzeniem”.

❷ Powtórka instytucjonalnego scenariusza: kopiowanie modelu „pandemicznego krachu” z 2020 roku

Historia nigdy się nie powtarza wprost, ale bywa zaskakująco podobna.

Tym razem struktura wydarzeń była niemal identyczna jak przed krachem COVID-19 w marcu 2020 roku:

Rynek był nadmiernie optymistyczny

Dźwignia finansowa osiągnęła zbyt wysoki poziom

Zewnętrzne wydarzenie makroekonomiczne wywołało reakcję łańcuchową

Ostatecznie nastąpiło „precyzyjne czyszczenie” nadmiernej dźwigni

Po ostatnim krachu instytucje masowo akumulowały na dołkach, co zapoczątkowało epicki rynek byka w 2021 roku.

Tym razem — wszystko przebiega w tym samym tempie.

❸ Co kryje się za danymi: panika to pozory, akumulacja to rzeczywistość

Dane on-chain pokazują:

Wieloryby ponownie akumulują BTC;

Ilość stablecoinów wpływających na giełdy rośnie;

Po likwidacjach środki trafiają na adresy długoterminowych hodlerów (HODL wallets).

Panika to tylko fasada, prawdziwa istota to odbudowa pozycji.

Na powierzchni rynek wygląda jak pole bitwy, ale w tle trwa złoty czas redystrybucji kapitału.

❹ Dwa losy inwestorów detalicznych: likwidacja lub nauka

W ostatnich dniach,

gracze z wysoką dźwignią bez kontroli ryzyka zostali całkowicie wyeliminowani przez rynek;

emocjonalni spekulanci krótkoterminowi byli zmuszeni sprzedawać na dołkach.

To nie przypadek, lecz mechanizm selekcji rynku.

Słabi są likwidowani, silni są hartowani.

Każde załamanie to „egzamin wstępny” dla kluczowych uczestników rynku byka.

❺ Co robić dalej: chroń kapitał, czekaj na odbudowę

Po takiej skali likwidacji,

rynek zwykle wchodzi w 2-3 tygodniowy okres odbudowy struktury.

W tym czasie:

Dźwignia pozostanie na niskim poziomie (OI spada);

Stawki finansowania wracają do neutralnych poziomów;

Napływ kapitału na rynek spot się zwiększa;

Zmniejsza się zmienność, a on-chain pojawiają się sygnały „powolnej akumulacji”.

Prawdziwe odbicie pochodzi od zakupów na rynku spot, a nie od odbicia na dźwigni.

Jeśli rynek spokojnie się odbuduje, zobaczysz pierwsze sygnały kolejnej fali wzrostów.

Wniosek:

Ta likwidacja na 19 miliardów dolarów,

nie jest końcem rynku kryptowalut, lecz cyklicznym „oczyszczeniem”.

Kiedy dźwignia spadnie do zera, emocje ostygną, a kapitał ponownie się skumuluje —

to będzie początek nowego cyklu.

Zapamiętaj jedno zdanie:

„Załamanie rynku nie jest końcem bogactwa, lecz początkiem redystrybucji nowego kapitału.”

Jeśli wciąż jesteś na rynku, zachowujesz rozsądek i jesteś gotów poczekać na odbudowę struktury,

to już wyprzedzasz 90% ludzi.

Następny gwałtowny wzrost zacznie się właśnie stąd.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Dziesięcioletnia droga współzałożyciela Espresso w świecie kryptowalut: Chciałem zrewolucjonizować wady Wall Street, a stałem się świadkiem przemiany w kasyno.

Wszystko, na co czekałeś, być może już nadeszło, tylko wygląda inaczej, niż się spodziewałeś.

Ethereum spalił 18 miliardów dolarów, a mimo to jego podaż wciąż rośnie

Firmy Bitcoin stają w obliczu efektu bumerangu nadmiernej dźwigni finansowej

Fundacja Solana interweniuje, gdy spór między Kamino a Jupiter Lend się nasila