10x Research: Spadek siły nabywczej cyfrowych firm skarbowych oraz sprzedaż przez wieloryby ograniczają wzrost Bitcoin

10x Research opublikowało na platformie X, że znacząca konsolidacja Bitcoina nie będzie trwać wiecznie. Wyniki Bitcoina nie są napędzane przez cykle, lecz przez to, ile nowego kapitału wchodzi na rynek, aby zrównoważyć odpływające środki. W przeciwieństwie do złota, cena Bitcoina zależy bardziej od netto nowego popytu na rzeczywiste napływy aktywów niż od oczekiwań dotyczących stóp procentowych. Monitorowanie dynamiki podaży i popytu Bitcoina daje silną przewagę w przewidywaniu kolejnego kierunku rynku.

Obecna narracja rynkowa jest głównie kształtowana przez dwa dominujące tematy kryptowalutowe i już od początku tegorocznego lata wyprzedziliśmy rynek w zrozumieniu tych dwóch motywów. Kluczowym tematem jest to, że firmy Digital Asset Treasury wyczerpują swoją siłę nabywczą, podczas gdy presja sprzedażowa ze strony tradycyjnych posiadaczy tymczasowo ogranicza potencjał wzrostowy Bitcoina.

Od dawna przewidywaliśmy, że zmienność Bitcoina skurczy się po wygaśnięciu impetu przyniesionego przez GENIUS Act w USA, pozwalając rynkowi wejść w „warstwę powietrzną” podczas letniej przerwy Kongresu. Spowolnienie napływu wiadomości powinno stłumić zmienność, skompresować wartość aktywów netto firm Bitcoin treasury oraz ograniczyć agresywną sprzedaż akcji i dodatkowe zakupy Bitcoina przez firmy takie jak MicroStrategy, naturalnie ograniczając potencjał wzrostowy Bitcoina. Nasza prognoza, że MicroStrategy przejdzie znaczącą repricing względem Bitcoina, sprawdziła się – jego wartość aktywów netto (NAV) została skompresowana do zaledwie 1,2 razy.

W momencie tych analiz firmy digital asset treasury wciąż były uważane za nietykalne, chwalone przez zespoły badawcze dostawców usług i wyolbrzymiane przez media na długo przed tym, jak rynek zdał sobie sprawę z wykrytych przez nas słabości. MicroStrategy obecnie kupuje tylko kilkadziesiąt milionów dolarów naraz, a nie miliardy – to skala zbyt mała, by przekonać inwestorów, że nowe środki napędzają kolejną falę wzrostu Bitcoina.

Drugą narracją ograniczającą wzrost Bitcoina jest to, że rynek zdał sobie sprawę, iż tradycyjne portfele sprzedają Bitcoina o wartości miliardów dolarów – zasadniczo sprzedając, by zaspokoić popyt ETF. Zidentyfikowaliśmy tę dynamikę wcześnie w naszym raporcie „Who is Really Impacting Bitcoin Prices?” z 20 czerwca 2025 r., następnie w „How Smart Money Quietly Limits Bitcoin's Upside – How Traders Should Respond” z 26 czerwca 2025 r. oraz „Just Moved $8.6 Billion of Dormant Bitcoin – What it Means and How to Trade” z 5 lipca 2025 r. Rynek potrzebował trochę czasu, by nadążyć za tą narracją, ale ostatecznie czynniki napędzające wyczerpały powody do utrzymywania byczych argumentów.

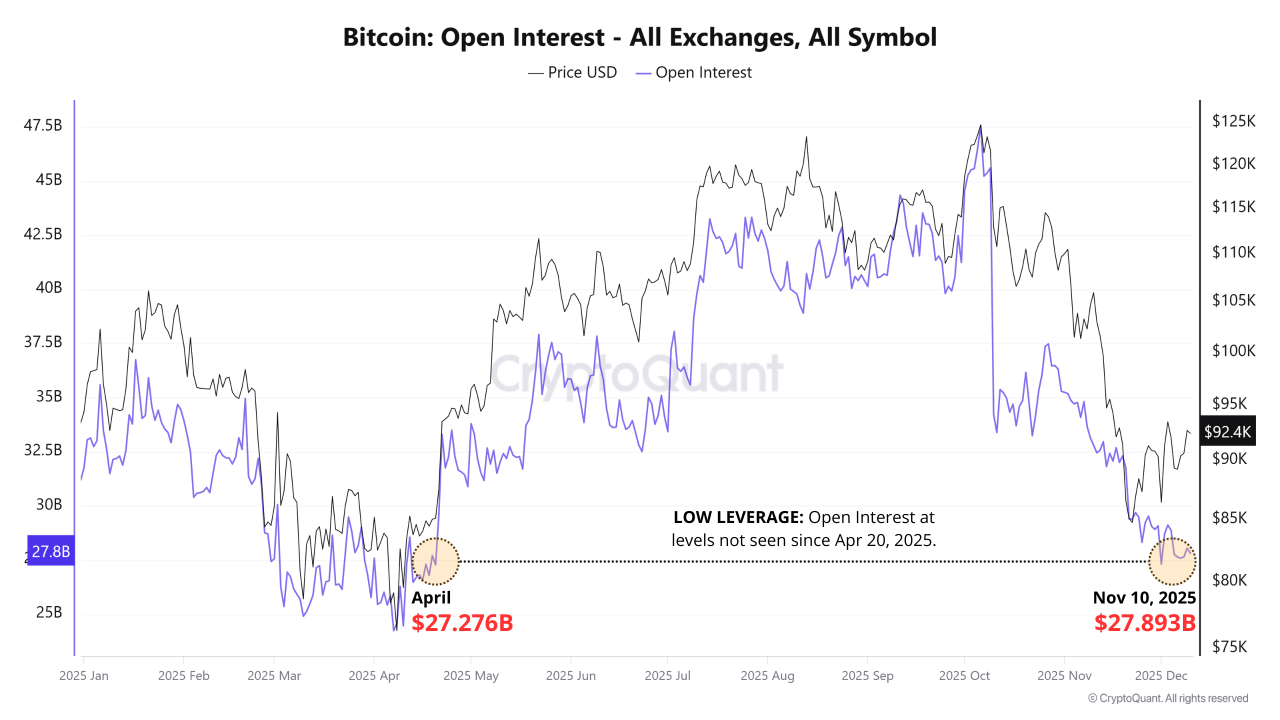

Od czerwca nasze analizy pokazują, że wolumen sprzedaży tych tradycyjnych posiadaczy odpowiada jedynie zdolności absorpcyjnej ETF i nowych środków rynkowych, unikając załamania rynku, ale tworząc nową równowagę. W tym środowisku zmienność Bitcoina jest skazana na spadek – optymalną strategią jest sprzedaż zmienności, ponieważ ceny prawdopodobnie pozostaną w określonym przedziale.

Do niedawna sprzedaż zmienności była jedną z najbardziej dochodowych strategii w ciągu ostatnich kilku miesięcy. Pomimo lewarowanych gwałtownych spadków, Bitcoin wciąż utrzymuje się w okolicach 110,000 dolarów.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Dogecoin stoi w obliczu ryzyka załamania, podczas gdy długoterminowy wzorzec wskazuje na duży ruch w przyszłości

Bitcoin zatrzymuje się poniżej 93 tys., gdy niedźwiedzia linia trendu spotyka się z łukiem Ganna

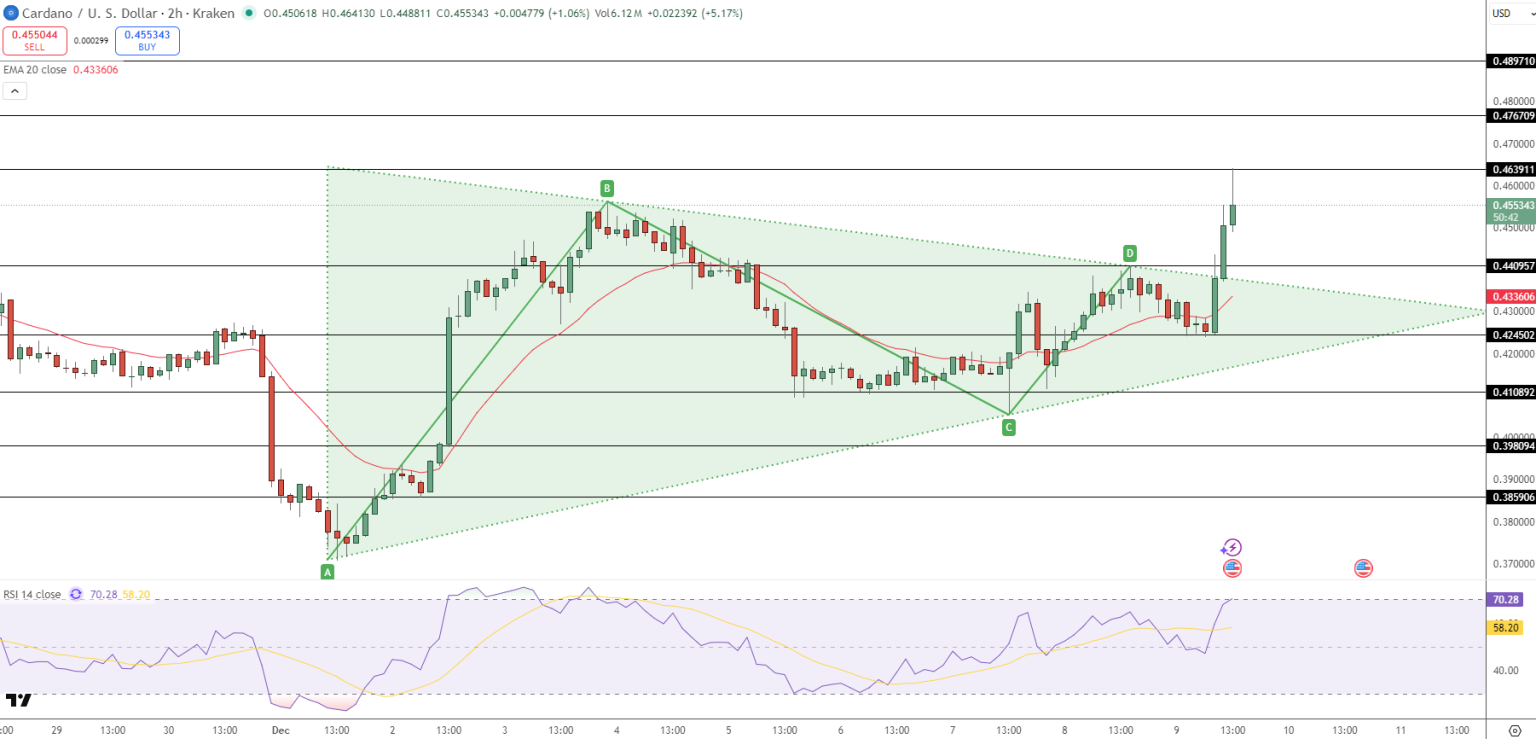

Cena ADA rośnie o 10%, gdy Hoskinson chwali uruchomienie Cardano Midnight

Cena ADA wzrosła o 10% po wybiciu powyżej wielotygodniowej opadającej linii oporu, co zbiegło się z udanym uruchomieniem sieci Cardano Midnight.

Bitcoin ponownie przekracza poziom 94 600 dolarów, gdy inwestorzy wracają na rynek

Bitcoin wzrósł z powrotem do poziomu 94 600 dolarów w związku z dużym zainteresowaniem handlowym, gdy spot ETF-y przyciągnęły 151 milionów dolarów nowego napływu 9 grudnia.